Расширение данных в бэктестере

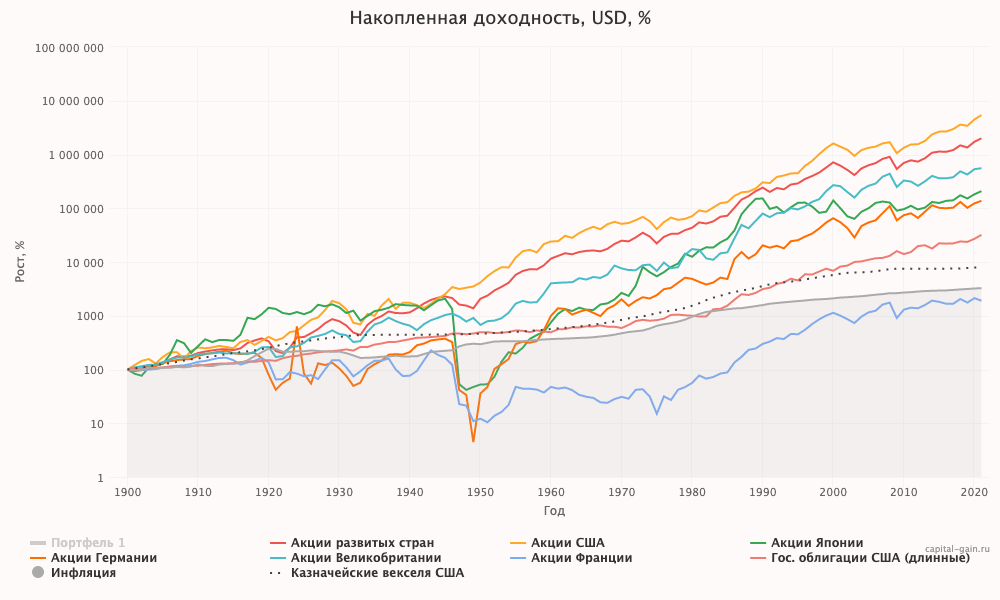

Данные по акциям развитых стран теперь начинаются с 1900 года, а по нескольким странам и раньше. Дополнены полные доходности длинных казначейских облигаций США, они начинаются в 1871 году, как и векселя. Экспериментировать с распределениями активов из диверсифицированного набора акций, облигаций и векселей США, а также биржевых товаров, теперь можно глядя на историю за весь XX век.

Источником новых данных послужила экселька от Боннского университета & co., которая всем доступна для загрузки на сайте macrohistory.net. Упоминание и использование этих данных я встретил в этом исследовании и, после многочисленных прошлых попыток найти данные по рынкам акций кроме США до 1970 года, которые всегда натыкались на (сильно) коммерческие решения, с удивлением обнаружил, что всё это лежит в открытом доступе под лицензией CC BY-NC-SA 4.0 (разрешено некоммерческое использование).

В итоге из 16 следующих стран я собрал равновзвешенный индекс (данных по капитализации у меня нет) полной доходности с ежегодной ребалансировкой и дополнил им данные до 1970 года (дальше в бэктестере используется уже market cap индекс MSCI World):

- Австралия

- Бельгия

- Великобритания

- Дания

- Финляндия

- Франция

- Германия

- Испания

- Италия

- Нидерланды

- Норвегия

- Португалия

- США (уже были в бэктестере с 1871 года по данным Шиллера)

- Швейцария

- Швеция

- Япония

Номинальные доходности в файле указаны в местных валютах, но даны и курсы их обмена к доллару США, что позволило всё привести к нему (кроме рублей и долларов в бэктестере валют нет). Данные по всем отдельным странам добавлять не стал — лично мне именно в бэктестере они не очень интересны по отдельности, но несколько стран в инструменте всё-таки есть и тоже были расширены в прошлое (после 1970 года используются индексы полной доходности MSCI):

- Великобритания (1871+)

- Германия (1871+)

- Франция (1871+)

- Япония (1886+)

Данные по длинным US Treasuries теперь тоже начинаются с 1871 года — это полные доходности 10-летних облигаций США, а с 1987 года по прежнему используется фонд Vanguard VUSTX (его дюрация больше, около 16 лет).

Аналогов инструменту по числу глобальных активов и длине их истории в интернете не было и раньше, теперь их нет и подавно. 😉

Так как в бэктестере есть история по диверсифицированному портфелю акций, облигациям, векселям и биржевым товарам (были дополнены ранее) за весь XX век, в своих экспериментах вы теперь можете заглянуть в совсем далекое прошлое, и посмотреть как работала бы портфельная теория до её изобретения!

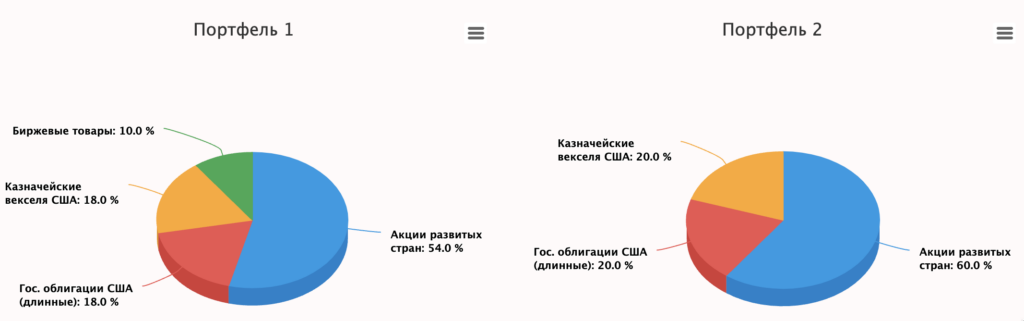

Для примера я составил пару портфелей из акций (60%), облигаций и векселей (40%, взял и то, и другое, чтобы усреднить дюрацию до более соответствующей современным рекомендациям) и в один из них добавил 10% биржевых товаров:

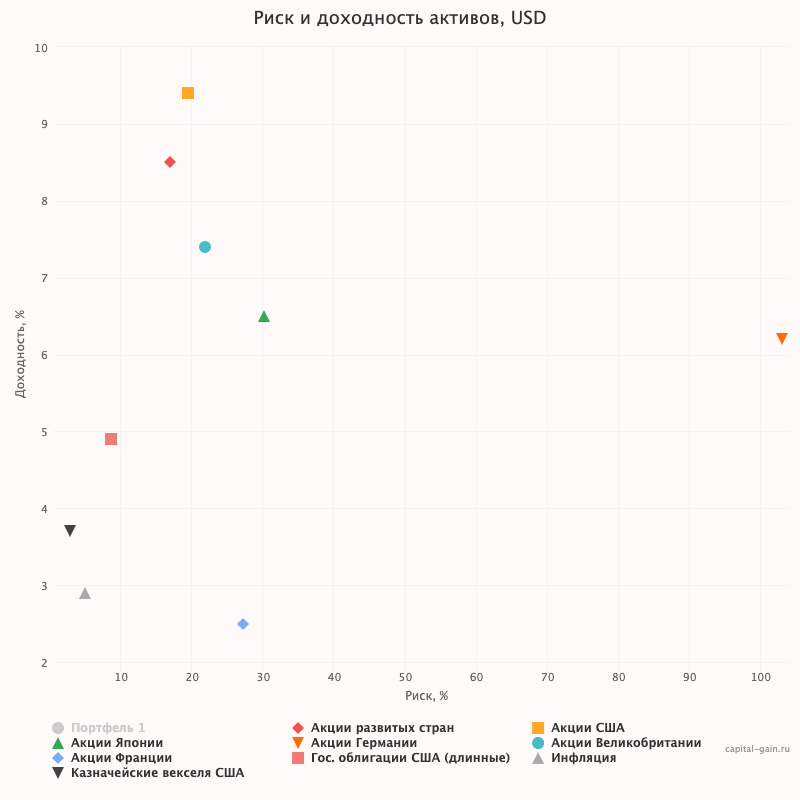

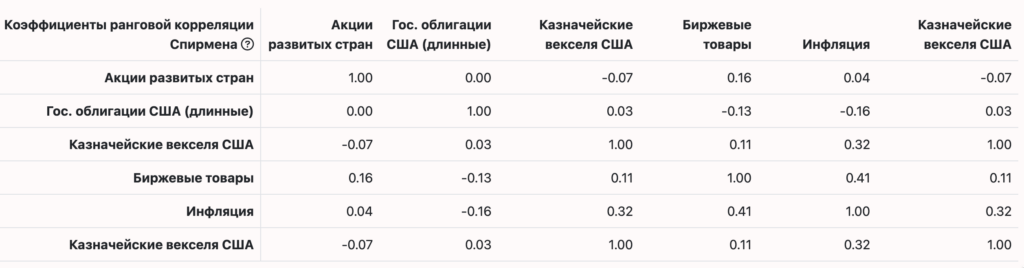

Портфельная теория сработала. Имея корреляцию около 0 с другими активами, добавление биржевых товаров с их низкой доходностью и высоким риском на фоне ежегодной ребалансировки портфеля немного увеличило доходность портфеля и снизило его риск (СКО).

- CAGR портфеля с биржевыми товарами 7,41%, без них: 7,26%. Самих товаров 6,01% при инфляции 2,95%.

- Стандартное отклонение портфеля с биржевыми товарами 9,95%, без них: 10,22%. Самих товаров 25,66%, что больше акций, у которых 16,83%.

Таких примеров с двумя-тремя не слишком скоррелированными активами можно придумать много. Например, аналогичный эффект мы привыкли наблюдать с золотом, но его добавление в портфель до 1970 года особого смысла не имеет, потому что доллары раньше им были обеспечены, то есть золото фактически было кэшем.

Данные, уходящие так глубоко в историю, местами условны, потому что добываются исследователями из архивов и не обладают той же точностью, что современные, поступающие с бирж в цифровом виде. Но получить наконец к ним доступ было интересно.

В будущем ещё хочется посмотреть на реальные доходности в местных валютах, а не в долларах, что с этими данными возможно сделать (там есть и страновые CPI). Например, было бы интересно поисследовать допустимые по риску уровни «портфельного патриотизма» на более полной выборке, чем с 1970 года.