Так ли важны процентные ставки для рынка акций?

Уровень инфляции в США упрямо остается высоким, по последнем данным 8,3% г/г. Многие считают, что это дает ФРС еще больше возможностей для дальнейшего повышения краткосрочных процентных ставок с их текущего уровня. До конца этого цикла повышения ставки могут достигнуть 4-5%.

Это перевод статьи How Much Do Interest Rates Matter to the Stock Market? Автор: Бен Карлсон, CFA, Director of Institutional Asset Management at Ritholtz Wealth Management.

Рэй Далио считает, что повышение ставок плохо скажется на рынке акций:

По моим оценкам, рост ставок с их текущего уровня до примерно 4,5% снизит цены акций примерно на 20% из-за эффекта дисконтирования (это в среднем, для активов с большей дюрацией больше, и наоборот) и примерно на 10% из-за снижения выручки.

В этом есть смысл с точки зрения финансовой теории. Любой финансовый актив — это приведенная стоимость будущих денежных потоков, дисконтированных назад в настоящее время. И дисконтирование этих денежных потоков осуществляется через процентные ставки. Высокие процентные ставки, в теории, ведут к низкой приведенной стоимости.

И здравый смысл подтверждает теорию. Если ваша минимально допустимая ставка доходности рисковых инвестиций растет [с ростом «безрисковых» процентных ставок — прим. перев.], вы потребуете более низкую цену входа, чтобы инвестиции имели смысл.

Далио может быть прав. Это первый раз за долгое время, когда доходность государственных облигаций предлагает инвесторам ставки, которые могут заставить их остановиться и подумать о том, стоит ли вкладывать свои деньги в рисковые активы.

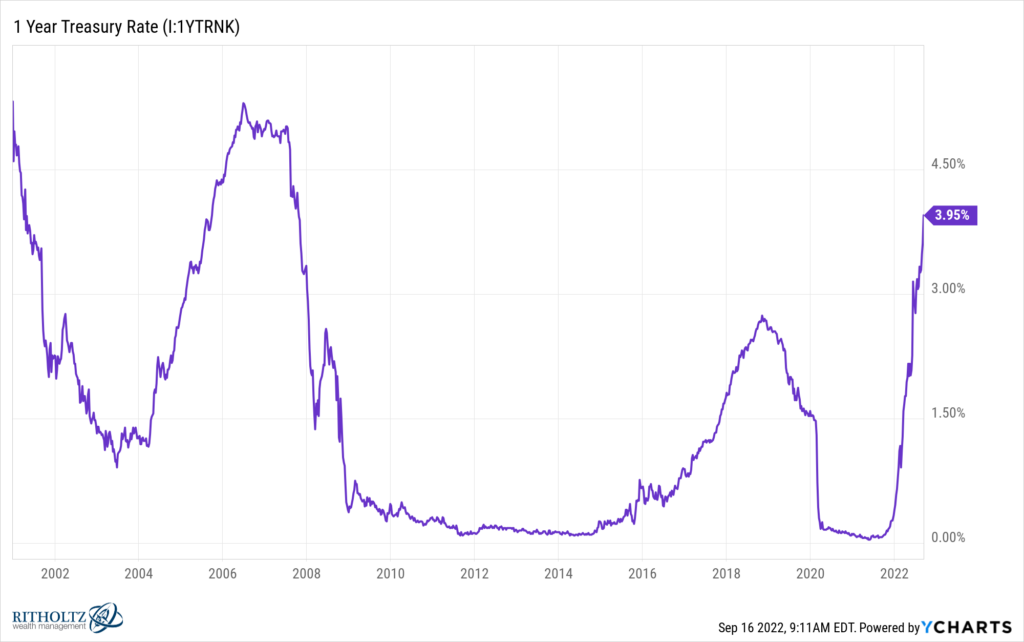

Годовые казначейские облигации США теперь дают 4% номинальной доходности. Реальная доходность остается отрицательной, поскольку инфляция все еще очень высока, но это самая высокая номинальная доходность краткосрочных облигаций после кризиса 2008 года:

Дело не только в уровне ставок, но и в скорости, с которой они растут. Доходность однолетних казначейских облигаций всего год назад была 0,07%. За год она выросла почти в 60 раз. Получается, фондовый рынок обречен? Может быть. Логика Далио имеет смысл.

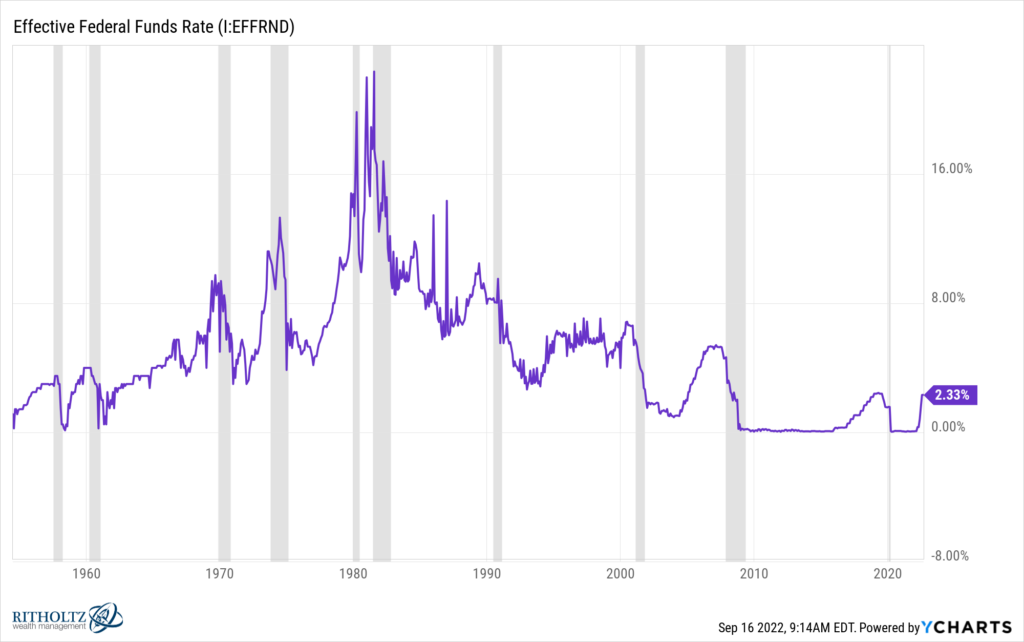

Вот только фондовый рынок не всегда выглядит логичным, особенно когда дело касается процентных ставок. Вот история ставок с середины 1950-х:

Процентные ставки долгосрочно снижались с начала 1980-х годов, но до этого они три десятка лет росли.

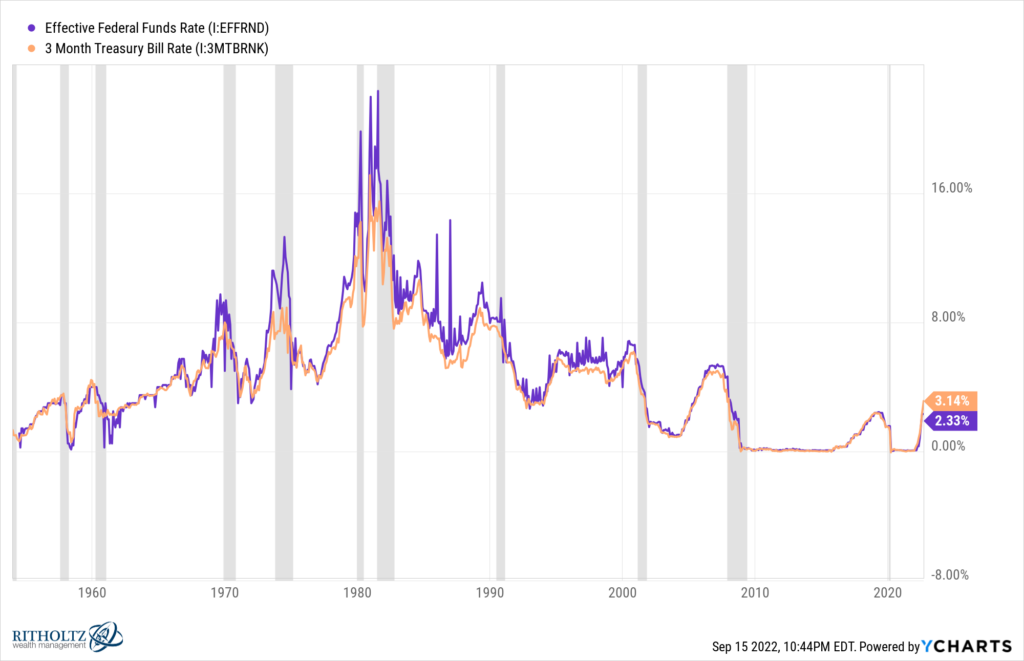

Доходность 3-месячных казначейских векселей США — неплохой прокси ставки ФРС:

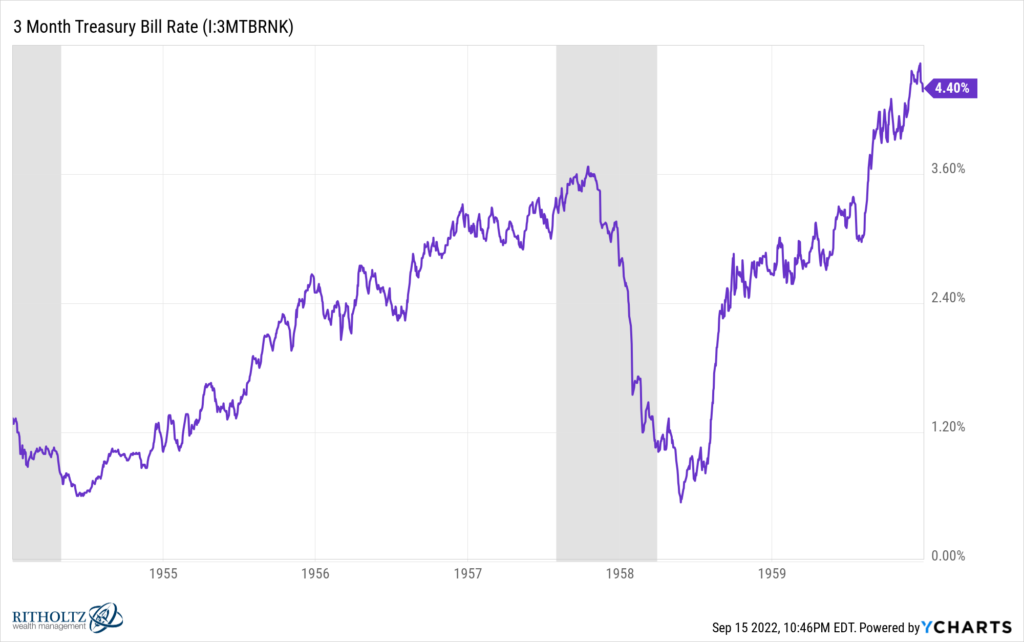

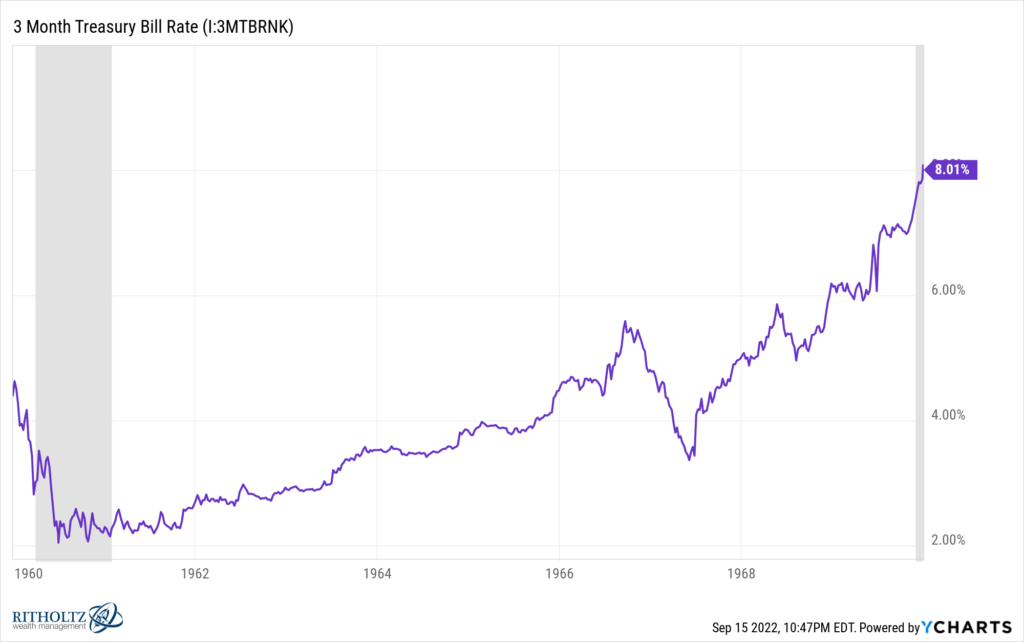

Поскольку между собраниями ФРС есть некоторое движение в ставках, для исторических сравнений в качестве прокси проще использовать эти векселя. Доходность трехмесячных казначейских векселей была чуть выше 1% в 1954 году, но в конце десятилетия была уже на уровне более 4%:

S&P 500 за тот же период рос на 21% в год и в сумме принес больше 210% доходности.

Краткосрочные процентные ставки почти удвоились в 1960-х годах — с чуть более чем 4% до 8%:

60-е не были лучшим десятилетием для рынка акций, но S&P 500 рос в среднем на солидные 7,7% в год. Почти 8% годовых — неплохо для времени, в котором процентные ставки удвоились.

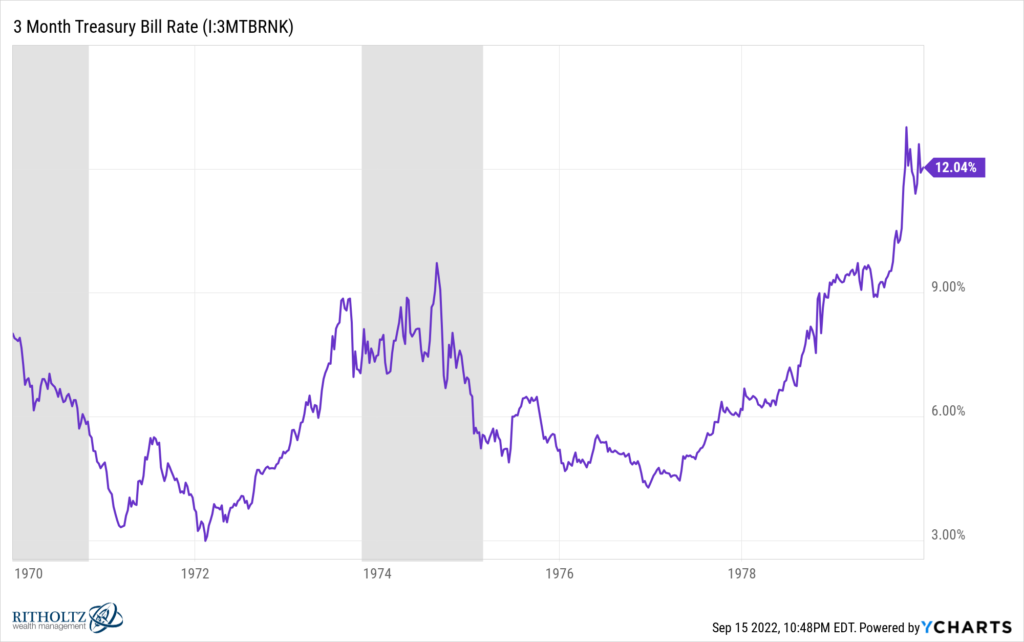

В 1970-х ставки выросли с 8% до 12%:

Номинально рынок акций в США показал себя неплохо и в 70-х. S&P 500 рос на 5,9% в год даже когда ставки перевалили за двузначные значения. Проблема была в инфляции 7,1%, из-за которой стоимость акций в реальном выражении снижалась.

И эта самое большое отличие между 50-ми, 60-ми и 70-ми. В 70-х инфляция превышала 7% в год, а в 50-х и 60-х она была всего 2,0% и 2,3% соответственно. Поэтому в 50-х реальная доходность была отличной, в 60-х неплохой, но в 70-х она была ужасной.

Нельзя оценивать рынки, используя какую-то одну переменную, но если бы меня попросили отсортировать их по важности, инфляция получила бы больший приоритет, чем процентные ставки. Рынок акций показывал хорошую доходность в прошлом, когда ставки росли, но плохую — когда росла инфляция.

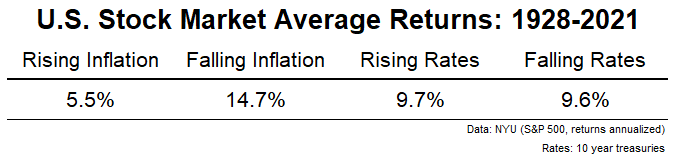

Я посчитал какую доходность рынок акций приносил с 1928 года в зависимости от того, росла или снижалась в то же время инфляция, росли или снижались процентные ставки:

По порядку: рост инфляции, снижение инфляции, рост ставок, снижение ставок.

Простое упражнение, но наглядное. Рынок акций показывает себя далеко не так хорошо, когда инфляция растет и, наоборот, приносит отличную доходность, когда она падает (в среднем).

Если же взять процентные ставки, явной закономерности не просматривается. Знаю, многие люди хотели бы верить, что падение процентных ставок было единственной причиной всего бычьего рынка в акциях с начала 1980-х, но я бы сказал, что дезинфляция была большим катализатором.

Значит ли это, что Далио окажется неправ?

Я не знаю. Может, процентные ставки сейчас имеют большее значение, потому что инвесторы уже привыкли к тому, что они так долго оставались низкими. Но я вижу больший риск не в росте ставок, а в том, что высокая инфляция пробудет с нами намного дольше.

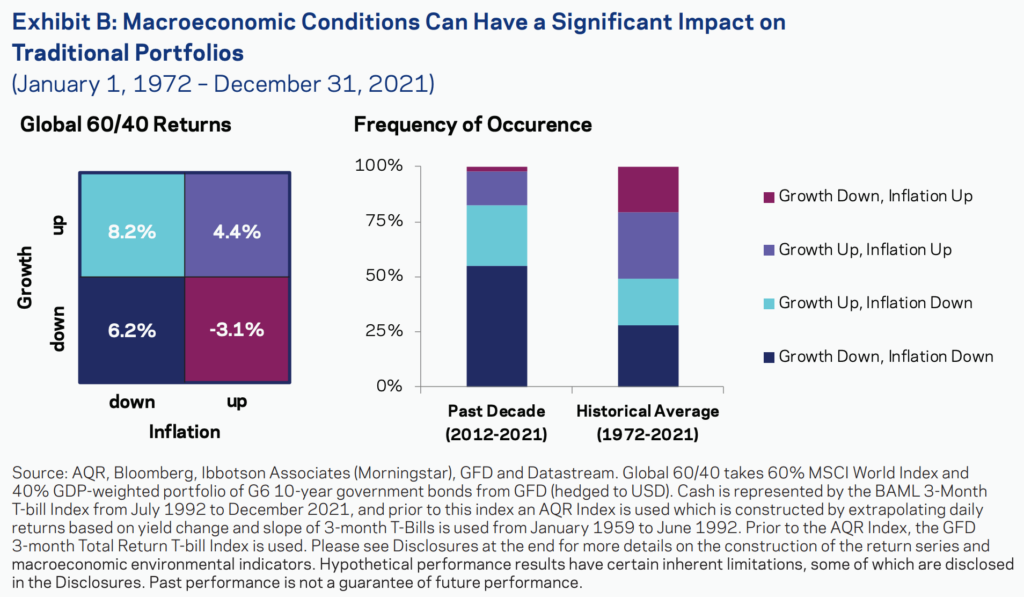

Дополню мысль Бена графиком от AQR, который добавляет в этот анализ взаимосвязи финансовых активов и инфляции ещё и рост экономики, а также учитывает другие фондовые рынки, кроме США:

Справа: частота периодов роста и снижения экономики и инфляции в последнее десятилетие (с 2012 по 2021 год) и в среднем за период с 1972 по 2021 год.

Под ростом экономики здесь понимается не рост ВВП, а поведение Chicago Fed National Activity Index (CFNAI), включающего в себя 85 экономических показателей, в сочетании с неожиданной частью роста производства.

Растущая инфляция и здесь негативно влияет на реальную доходность акций, особенно если в том же периоде есть проблемы и с ростом экономики. Что интересно, в последнее десятилетие преобладал режим вялого роста экономики и дезинфляции, а периодов с ростом инфляции было значительно меньше, чем в среднем за последние 50 лет.