Новые фонды на российские акции TMOS и VTBX, сравнение VTBX с FXRL и SBMX

Тинькофф Капитал запустил новый фонд на Индекс МосБиржи полной доходности «брутто» (MCFTR) с комиссией 0,79% под тикером TMOS, а в марте этого года на те же активы был запущен фонд VTBX от ВТБ с комиссией 0,78% - меньше, чем у предыдущих конкурентов от FinEx (FXRL: 0,9%) и Сбербанка (SBMX: 1%).

В прошлом сравнении в феврале участвовали всего два фонда и вот, спустя несколько месяцев, их уже 4. Но радует не количество одинаковых фондов, а продолжение тренда на снижение комиссий.

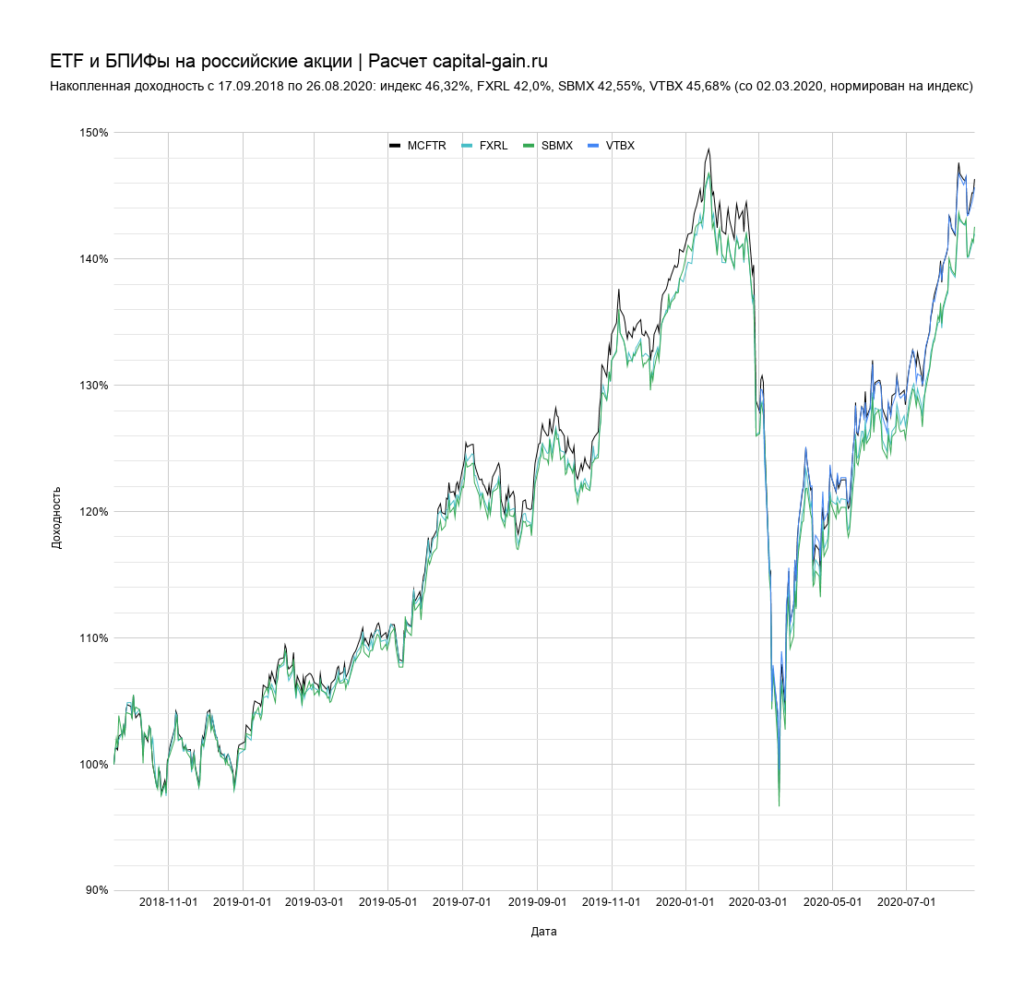

Я подготовил новый график со сравнением тех фондов, по которым уже есть хоть какая-то история — это FXRL, SBMX и VTBX (торги TMOS начались только вчера). График построен с момента запуска SBMX, а фонд от ВТБ появляется на нем 2 марта 2020-го, нормированный на значение накопленной доходности индекса на этот день.

Все фонды сравниваются с индексом полной доходности «брутто» (без вычета налогов на дивиденды), что не очень честно по отношению к FXRL, ведь они платят налог в Ирландии и отслеживают RTSTRN/MCFTRN, но, учитывая наличие местных конкурентов, нас интересует именно индекс самой полной доходности.

В результате на текущий момент FXRL и SBMX так и продолжают идти нос к носу, хотя у SBMX есть налоговое преимущество, но, видимо, эффективность управления фондом недостаточна, чтобы его задействовать.

Но гораздо интереснее обоих выглядит новый фонд VTBX, комиссия которого меньше (0,78%), а доходность гораздо ближе к индексу. Я ещё не анализировал отслеживание индекса этим фондом подробно, да и с момента его запуска в марте прошло мало времени, так что велика вероятность, что всё изменится, но пока всё выглядит интересно.

| Доходность со 02.03.2020 | Отставание от индекса со 02.03.2020 | |

| MCFTR | 14.41% | |

| FXRL | 12,42% | -1,99% |

| SBMX | 12,98% | -1,44% |

| VTBX | 13,91% | -0,51% |

Думаю, что текущие результаты VTBX и меньшие комиссии двух новых фондов могут добавить масла в огонь, и УК фондов постарше будут думать о снижении издержек. По крайней мере, такого ощущения не было, когда запускался SBMX от Сбербанка, потому что комиссия у него была и остается выше, а теперь, кажется, лёд тронулся.

Ждём продолжения конкуренции и среди фондов на активы других рынков, а также появления большего числа наиболее удобных для пассивных инвесторов фондов на рынки множества стран — по типу рынка (все развитые или развивающиеся страны) или даже на весь мир (таких у нас пока вообще нет, если рассматривать только фонды с пассивными индексами, взвешенными по капитализации).

Также вчера были запущены торги фондами Тинькофф Капитала TGLD и TECH на золото и технологический индекс компаний из США. Лично мне эти фонды не интересны (не инвестирую в отдельные секторы экономики и золото), но хочется отметить, что TECH получил ту же ставку комиссии 0,79%, а это меньше его прямого конкурента FXIT с его 0,9% (хотя индексы у фондов значительно отличаются).

Комментарии

Фонд VTBX отслеживает индекс "нетто", а не "брутто".

Формально - да, но это больше похоже на ошибку ВТБ в правилах фонда, потому что налог на дивиденды паевые фонды не платят, не являясь юридическим лицом.

Новый инструмент позволяет такие сравнения делать самостоятельно: https://capital-gain.ru/funds-compare/

так они их просто себе в карман кладут

Такое было бы видно по цене пая этого фонда, а цена пая в июле, напротив, увеличила отрыв от ценового индекса МосБиржи (то есть того который не учитывает дивиденды) на фоне выплаты дивидендов эмитентами акций в фонде. Сравните сами - ниже ссылка на инструмент, там выберите VTBX и IMOEX.

Дмитрий, как всегда, Спасибо! За новый, полезный инструмент! А можно добавить FXGD в список рублевых активов?

Валюта фондов подбиралась по близости к базовому активу и наличию торгов в ней по всей группе похожих фондов, поэтому 3 фонда на золото сравниваются в долларах. Если хочется посмотреть на рублевую динамику, лучше это сделать в бэктестере на длительном сроке. Новый инструмент же нужен именно для сравнения фондов на похожие или одинаковые активы, для чего валюта не важна.

а как самому организовать такое, не подскажете? как самому сравнивать. любые интересующие инструменты

И когда добавите TMOS?)

Организовать какое?) Если не владеете программированием, то в Excel или Google Sheets можно сравнить при наличии данных. Картинку из поста я как раз в гугл таблицах и сделал.

В инструменте сравнения доходности фондов он уже есть: https://capital-gain.ru/app/#/funds/analyse Только по нему ещё мало истории, так что пока не интересно.

я проо наложение фондов разных на график. посравнивать охота всякие фонды самому

где бы это сделать

Я же дал ссылку на инструмент.

я про то, чтобы самому добавлять разные фонды. сравнивать, например, фонды американского рынка и др.

Попробуйте на tradingview (chart в меню), там тоже можно сравнивать, через кнопку с плюсом.

а я только 3 фонда вижу на графике, тмос все равно не вижу

Его надо включить кликом по легенде под графиком.

Дмитрий, здравствуйте. Вот этот ресурс https://rusetfs.com/screener знаете? Можно ему доверять?

Да, хороший скринер российских биржевых фондов. Только перед покупкой проверяйте инфу на сайте УК, заглядывайте в правила фонда - на сторонних сайтах могут устареть данные или быть ошибки. Я всегда ещё свой анализ провожу, для которого уже появился инструмент на сайте. В следующем обзоре фонда покажу, а общая его схема и в предыдущих есть для FXRL, SBMX и SBGB.

Дмитрий, добавите новые фонды от Тинькофф (TIPO, TBIO и TSPX) в инструмент сравнения фондов?

Добавлю в декабре или январе. Не особо тороплюсь, потому что по ним ещё нечего смотреть.

Дмитрий, предлагаю в инструмент сравнения фондов помимо описания самих фондов, добавить и описание всех индексов, имеющихся в инструменте (внизу страницы). Начинающие инвесторы не всегда наизусть помнят их расшифровку :)

Ок, записал себе добавить)

Дмитрий, интересно Ваше мнение. Как Вы относитесь к альтернативным бпиф, вроде нового IRDIV (дивидендная стратегия от компании Доходъ) или SBRI (на основе индекса вектора устойчивого развития)? Если не учитывать комиссию, а смотреть только на сам смысл индекса. Или для российской части портфеля правильнее взять индекс Мосбиржи (пассивное взвешивание по капитализации) и не пытаться обогнать общую рыночную доходность? Сам ранее строил российскую часть портфеля на основе собственной разработки - взвешивание по FCF с поправкой на free-float, удалось обогнать индекс примерно на 2% за 3,5 года(были равномерные пополнения), плюс ещё дивидендов больше было чем в индексе.

Думаю, стоит определиться со своей ролью на рынке и действовать в соответствии с ней. Я, как пассивный инвестор, активные фонды не использую, т. к. не вижу попытку обыграть рынок правильной стратегией. Хотя ESG это и несколько иная история, но я пока исключению каких-то компаний предпочитаю, наоборот, максимально широкую диверсификацию. Само же наличие таких фондов на рынке могу только приветствовать - если хайповые стратегии (дивиденды, ESG или IT-сектор) помогают управляющим компаниям набрать AUM, заработать и создавать в том числе "скучные" пассивные фонды, то пусть так, я не против)

Дмитрий, а есть ли смысл рассчитывать information ratio для пассивных фондов, ведь для них не важна сверхдоходность, им нужно просто следовать за индексом с минимальным отставанием?

Разве что посмотреть, что он около нейтрального значения (нуля), отклонение от него у пассивного фонда указывает на какие-то проблемы с отслеживанием индекса.