-

Результаты по основным активам за 20 лет, 2006–2025

Обновленные данные, включающие 2025 год, по инфляции, долговым рынкам, валютам, акциям, драгоценным металлам и нескольким модельным портфелям. -

У меня в FI-портфеле в январе появились отдельные акции. В рамках количественной стратегии, код для которой написал на каникулах. Там копеечная доля от всего портфеля, поиграться и лучше понять механики и психологию (алго)трейдинга. Подробности пока раскрывать не буду. Если приживется, то станет какой-то частью в доле акций, а нет так нет.

Так вот, не успел эксперимент толком начаться, как я стал еще хуже понимать дивидендных инвесторов. 😄 В чем это самое удовольствие получать дивиденды, о котором говорят? По стратегии надо было купить акцию, у которой выплата оказалась в январе. Прошла отсечка, и что я вижу?

Красный дивгэп в интерфейсе дает четкое понимание, что деньги эти придут вовсе не из воздуха, а из моей позиции, после вычета налога (а гэп-то на всю сумму!), да еще и недели через две (ловите разрыв в учете доходности и время в кэше на сумму выплаты), после чего надо будет лишний раз встать, докупить обратно эту акцию или уже другую, за что заплатить комиссию. Некрасиво же и неудобно.

-

Итоги №17, 2025 год

Поздравляю с наступившим Новым годом! 🎄 Как обычно, делюсь результатами портфеля и прогрессом по своим финансовым целям. -

Пенсионные рецепты на языке R

Прочитал тут на досуге книгу Moshe A. Milevsky «Retirement Income Recipes in R». В расчете познакомиться с языком R и понять как актуарная наука (страховщики) работает со случайностью времени жизни, на чем автор довольно подробно останавливался, а я раньше игнорировал. И как это можно включать в симуляции. В этом (весьма техническом) посте хочу поделиться некоторыми полезностями оттуда. Может, кому-то пригодятся. -

Сравнение индексных фондов российских акций, октябрь 2025

Подвожу итоги очередного года работы фондов на индекс акций Мосбиржи. В этом году все фонды показали довольно низкое значение ошибки слежения, что хорошо, а два из трех отставали от брутто-индекса примерно на уровень своих расходов или меньше и опередели нетто-версию индекса. В комментариях предлагаю угадать какие до того, как прочтете пост! -

Как известно, стабильно обыгрывать рынок очень сложно, потому что много умных и технически оснащенных игроков постоянно ищут и эксплуатируют возникающие неэффективности, сводя их на нет если не для себя, то для других, менее продвинутых. Основные объемы торгов уже давно приходятся на роботов, но до недавнего времени хотя бы действующих по классическим алгоритмам, написанным людьми в виде кода. Он может быть сколь угодно сложным, но его можно изучить или придумать аналог. Впрочем, даже так никто не в состоянии сказать почему цена того или иного актива иной раз двинулась туда или сюда. За исключением каких-то очевидных корпоративных событий.

В последнее же время часто вижу статьи вроде этой, в которых говорится, что модели для извлечения альфы на основе LLM вполне работают и дают статистически значимые улучшения результатов. А значит передовые кванты все это уже применяют. И обыгрывать теперь надо не только чей-то код, но и нейросети. К тому же, учитывая, что интроспекция LLM практически невозможна (крайне сложно отследить почему модель решила так, а не иначе), получается, что теперь у нас ещё меньше шансов понять, объяснить или предсказать блуждание цен. Остается только пожелать удачи трейдерам в этом новом мире.

-

Обновление инструментов, октябрь 2025

Объединенные страницы с графиками скользящих доходностей и новые активы в разделе статистики, загрузка данных из Yahoo Finance по тикеру в анализе фондов, поддержка дробных лотов в ребалансировке портфеля и другие улучшения. -

Неправильные расчетные цены фондов (iNAV) на Мосбирже

Продолжаю случайно находить ошибки в данных Мосбиржи. На этот раз попалась неточность в данных по iNAV, которая мешает проводить правильный анализ качества работы фондов. -

Финансовая независимость достигнута ✨

Это случилось. Спустя 7,5 лет пути я, наконец, дошел до своей основной финансовой цели — инвестдоход, который способен генерировать капитал, превысил мои основные расходы! В этом посте расскажу, что именно случилось, что собираюсь делать дальше и что уже поменялось в личных финансах. -

Уже много раз говорилось, что спекуляциями или трейдингом заработать сложно, точнее делать это долго и регулярно едва ли возможно. Но почему так? Я думаю, по двум причинам: (1) надо быть умным, а умных не может быть много и (2) надо быть умнее тех, кто тоже пытается так заработать.

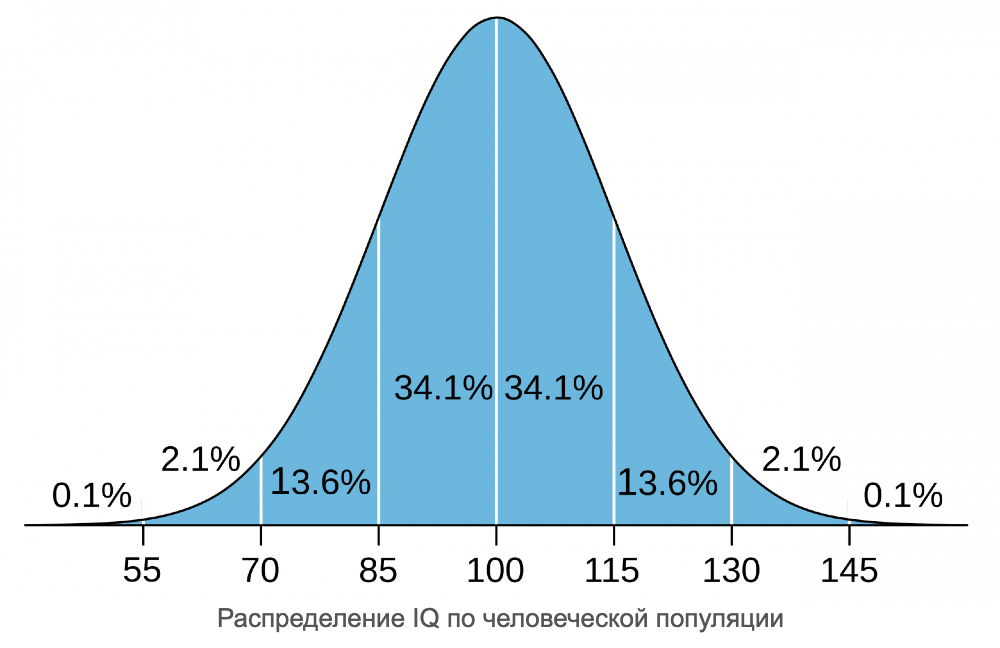

Кого считать умным? Если взять IQ, пусть это и неидеальное мерило ума, и посчитать за умных тех, у кого IQ выше 115 (выше среднего, но не «одаренные»), это уже оставляет нам всего 16% от популяции. А если предположим, что в трейдинг идут преимущественно умные, то вам надо быть умнее не средних из популяции, а лучших. Потому что деньги забирать надо у других игроков.

Вот и получается, что это не для всех, а для лучших из лучших. Помимо всяких технических барьеров есть банальные психофизиологические ограничения. И это только фильтр на вход. Лучший ум ещё не гарантия.

Страница: 1 из 19

Вперед →