-

Бумажная версия книги

Рад сообщить, что бумажная версия моей книги отправилась в печать! Сейчас заказать можно на официальном сайте издательства, позже книга появится и в других магазинах. Подробности и промокод на скидку внутри поста…👇 -

Пенсионные расходы улыбаются?

А давайте вместе подумаем вот на какую тему: на что индексировать свои изъятия из пенсионного портфеля, если не на инфляцию? Классический подход в основе SWR им. Бенгена — брать изменение ИПЦ за период между изъятиями и увеличивать каждое следующее на значение инфляции. Да и государственная пенсия индексируется примерно так. Но как реальное потребление пенсионера, так и потребление остального общества вокруг него может отличаться. -

Достаточно ли волатильности для измерения риска?

Использование волатильности (стандартного отклонения) для измерения риска активов и формирования портфелей часто критикуют. Основным недостатком этой статистической метрики называют то, что она учитывает отклонения от среднего значения в любую сторону, тогда как инвесторов в первую очередь волнует риск получения убытков, а не общая вариативность доходностей. Справедлива ли критика или волатильности вполне достаточно для оценки риска убытков (downside risk) и ранжирования активов по уровню риска? -

Обновление инструментов, май 2025

Новый алгоритм симуляции на основе исторических данных и новая гибкая стратегия изъятий в финансовом плане, данные рублевого денежного рынка в бэктестере (с 1996 года) и обновление в инструменте для анализа фондов. -

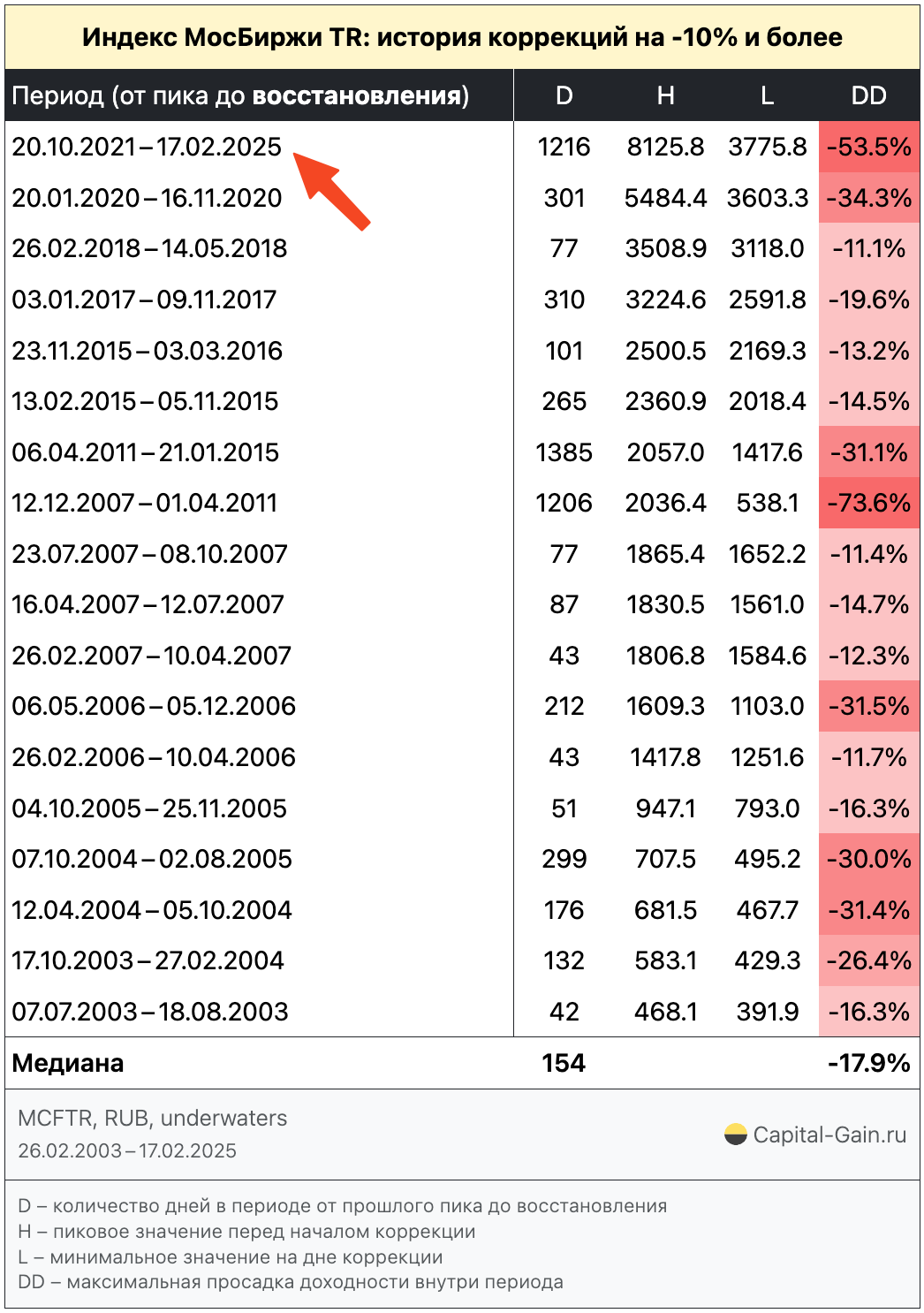

Вчера закрылась просадка стоимости индекса Мосбиржи полной доходности (с учетом дивидендов) MCFTR, длившаяся с 20 октября 2021. Индекс тогда был на уровне 8125,8 пунктов — это прошлый пик, к 26 сентября 2022 стоимость опустилась до 3775,8 пунктов (-53,5%) — это дно. 17 февраля 2025, спустя 1216 дней от пика, индекс закрылся на отметке 8199,7, прибавив со дна +117,5%. Интересно, что это была не самая длинная просадка, и вокруг кризиса 2008 года тоже не самая длинная (1206 дней). Дольше всего MCFTR не мог восстановиться в 2011–2015 годах (1385 дней), хотя тогда и опускался не так глубоко. Индекс ОФЗ RGBITR тоже близок к историческому пику (13.06.2023 было 628,9 пунктов), не хватает ещё нескольких процентов, чтобы его преодолеть.

-

Результаты по основным активам за 20 лет, 2005–2024

Обновленные данные, включающие 2024 год, по инфляции, долговым рынкам, валютам, акциям, драгоценным металлам и нескольким модельным портфелям. -

Итоги №16, 2024 год

Очередной год подошел к концу, выкладываю результаты портфеля и прогресс по достижению основной финансовой цели. Также есть объявление про снижение моей будущей активности в блоге и пару слов на отвлеченные темы. -

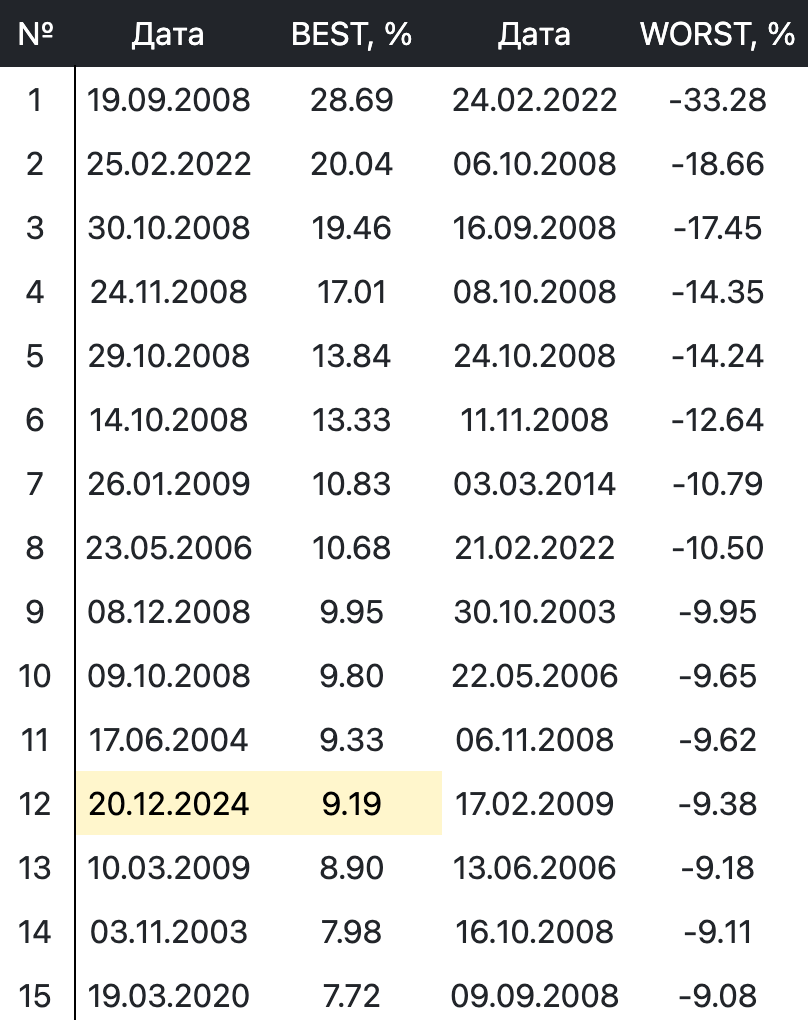

А день-то вчера выдался исторический. Индекс МосБиржи 20.12.2024 сделал +9,2%. Такой однодневной доходности на рынке акций не было уже 16 лет, не считая февраля 2022 года.

-

Новое в инструментах, декабрь 2024

Поддержка отрицательных комиссий в бэктестере, новые индексы в сравнении фондов, улучшенные версии инструментов для анализа фондов и ребалансировки портфеля и обновления в разделе статистики. -

Не вините индексирование в своих проблемах

Пассивный тренд замедляться не собирается. Финансовые профессоры его приветствуют, активные менеджеры осуждают. Дэвид Эйнхорн в интервью с Барри Ритхольцем сформулировал широко распространенную точку зрения: «Я вижу рынки как фундаментально сломанные… У пассивных инвесторов нет своего мнения о стоимости. Они предполагают, что остальные уже проделали работу за них, верно?». Эйнхорн — умный парень, которого я уважаю, и он, возможно, прав, что рынок стал менее эффективным с течением времени. Но не очевидно, что возможное ухудшение качества рынка как-то связано с индексными фондами или пассивными инвестициями. И далее, если индексирование продолжит расти, можно ожидать, что оставшиеся активные менеджеры будут работать лучше (меньше конкуренции), а не хуже.