Новое в инструментах, февраль 2023

За последний месяц много нового появилось в бэктестере, в сравнение фондов добавлено больше интересной статистики и ещё несколько небольших изменений было в других инструментах.

Кроме очередного раунда доработки самих инструментов, в этот раз я уделил немного времени внешнему виду графиков и того, что находится вокруг них, добавив немного «фирменного стиля» проекта в цветовые схемы, как можно будет заметить на скриншотах ниже. Не могу сказать, что всё это финальный результат, но что-то уже близкое к нему.

Новые графики в бэктестере

В инструменте для анализа портфелей появились два новых графика, а старые были обновлены.

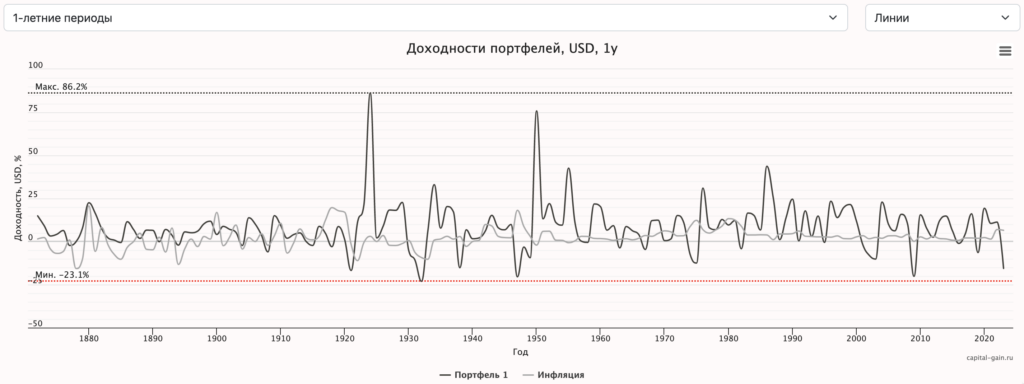

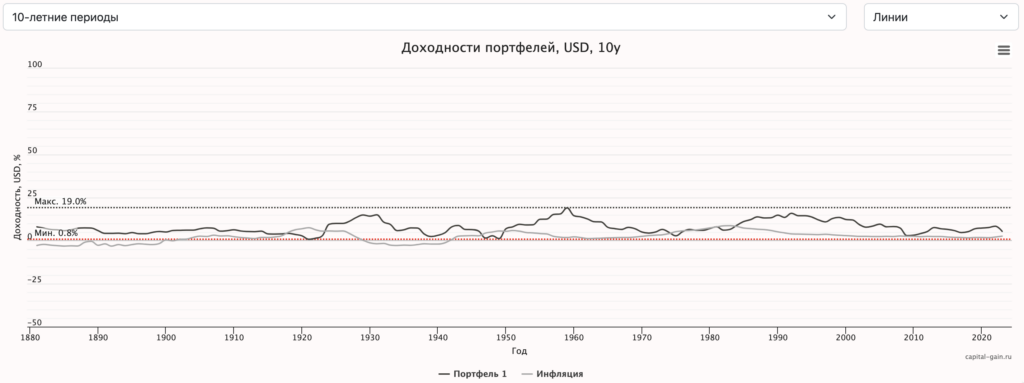

Над графиком доходности портфелей по годам или периодам, а также графиком риска и доходности, появились селекторы периодов от 1 года до 30 лет (в зависимости от наличия данных). Раньше графики годовых доходности показывались отдельно, что только занимало лишнее место. График доходностей теперь по-умолчанию показывается линиями, а не столбиками, что удобнее, если период очень длинный:

Примеры выше демонстрируют результаты портфеля из акций США, Великобритании, Германии и Франции, долгосрочных гос. облигаций США и казначейских векселей США в пропорции (30, 10, 10, 10) / (20, 20) соответственно. История по всем этим активам есть с 1871 года.

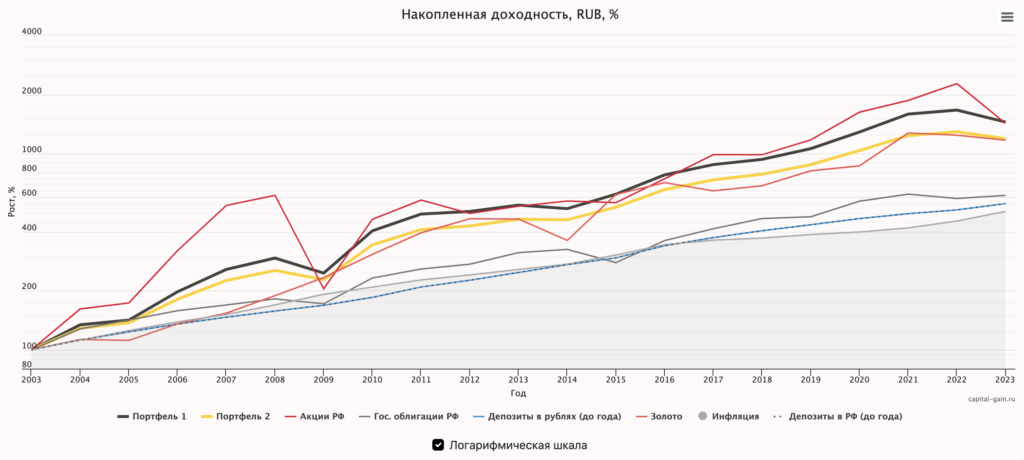

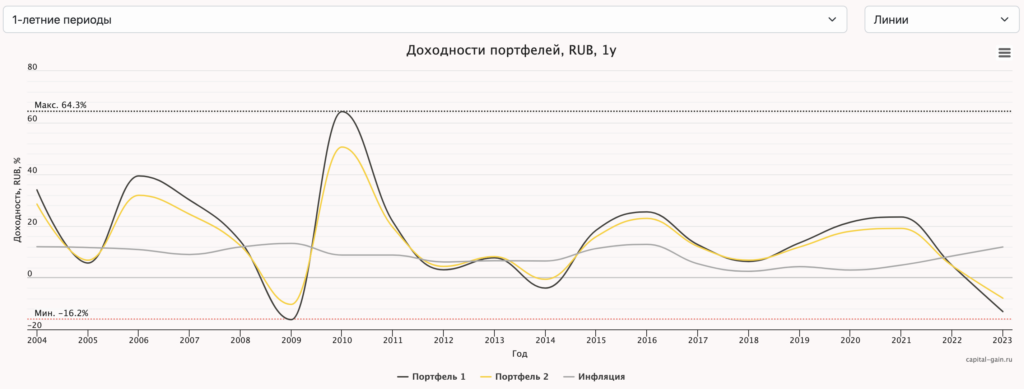

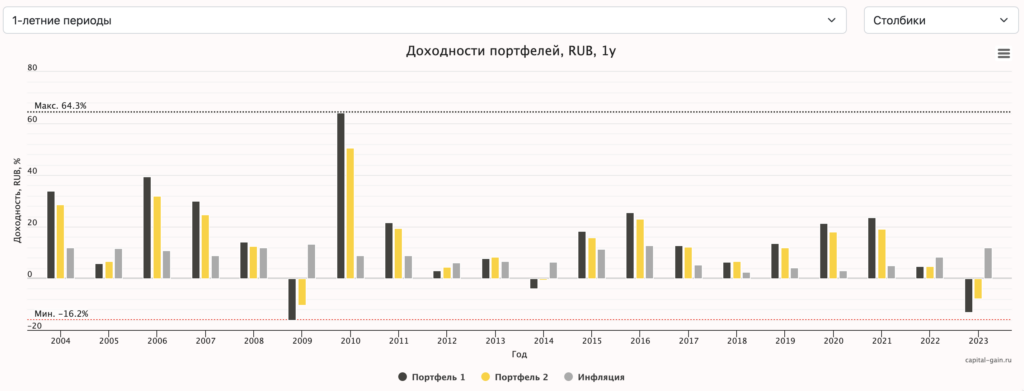

Разумеется, тут можно сравнивать и несколько портфелей. Вот, например, битва двух модельных портфелей с большим количеством золота, рублевыми акциями (индекс МосБиржи) и облигациями (ОФЗ) — Лежебоки С. Спирина (портфель 1) и Вечного портфеля Г. Брауна (портфель 2, в нем еще есть депозиты):

На график доходностей (тот, что по центру) также добавлены линии минимальной и максимальной доходности сравниваемых портфелей на заданном интервале.

Один из новых графиков — это история коррекций и восстановлений. Данные, которые можно на нем увидеть, раньше нельзя было получить из результатов анализа в готовом виде. Если вернуться к мировому портфелю, можно увидеть, что он пережил за полтора века доступной истории:

Как видите, самой глубокой и долгосрочной оказалась просадка времен Великой депрессии — портфель терял 35% стоимости к третьему году снижения от предыдущего пика, а восстановление заняло семь лет. Что тут скажешь, тяжело жилось людям при золотых деньгах и постоянных дефляциях! А ведь кто-то сейчас выступает за возврат к такой системе.

По принципу расчета это обычный underwater chart, который показывает просадки от текущего пика стоимости до его повторного преодоления, что позволяет понять сразу две вещи — на сколько может просесть стоимость портфеля, и сколько придется ждать пока она восстановится. Линия на горизонтальной оси показывает среднюю длительность восстановления стоимости среди всех случаев её падения, в нашем случае с 60% акций это вполне ожидаемые 3 года.

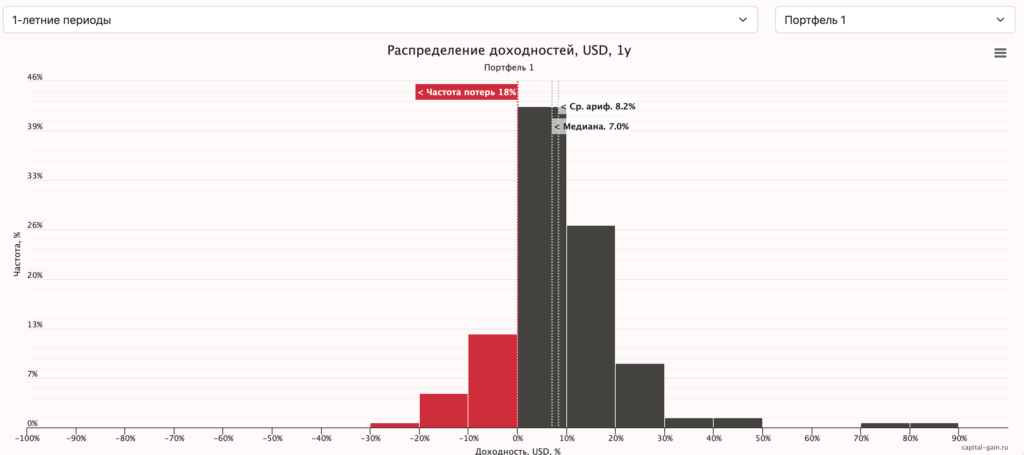

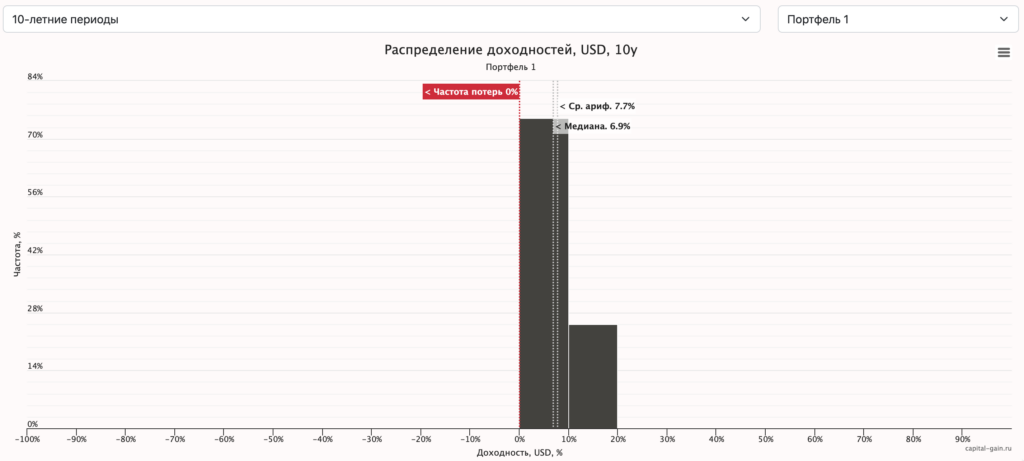

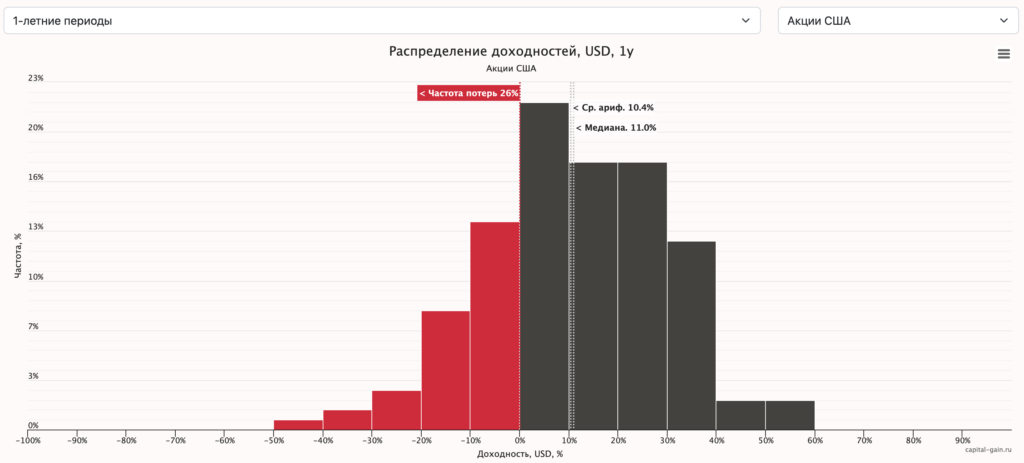

И последний новый график в бэктестере — это гистограмма распределения доходностей, для которой можно выбрать интервал расчета доходностей (аналогично от 1 года до 30 лет в зависимости от наличия данных) и актив для анализа (любой из портфелей или использованных активов):

Гистограмма отображает частоту вхождения значения в определенные интервалы, в нашем случае — доходностей в интервалы с шагом в 10% от -100% до бесконечности. На таком графике можно увидеть много интересного:

- наш глобальный портфель на интервалах в 1 год был убыточен 18% времени;

- ни разу за 152 года доходность за отдельный календарный год не опускалась ниже 30% (на графике доходностей видно, что минимум был -23,1%);

- среднее арифметическое годовых доходностей портфеля выше медианы, что указывает на позитивную асимметрию (skewness) в распределении;

- на скользящих интервалах в 10 лет доходность портфеля никогда не опускалась в отрицательную зону;

- акции США приносили убыток в 26%-ах календарных лет — примерно в полтора раза чаще, чем портфель, в котором их 30%;

- у акций США распределение годовых доходностей почти нормальное, асимметрия доходностей близка к нулю (слега отрицательная);

- немецкие акции 3 раза были «втоптаны в землю», принеся убыток в интервале от -80 до -90%, и два раза совершали камбэки эпических масштабов по 700–800% за год — самая наглядная иллюстрация асимметрии (skewness) и толстых хвостов кривой распределения (kurtosis);

- ничего подобного не происходило с диверсифицированным портфелем, который включает 10% немецких акций;

- и т. д.

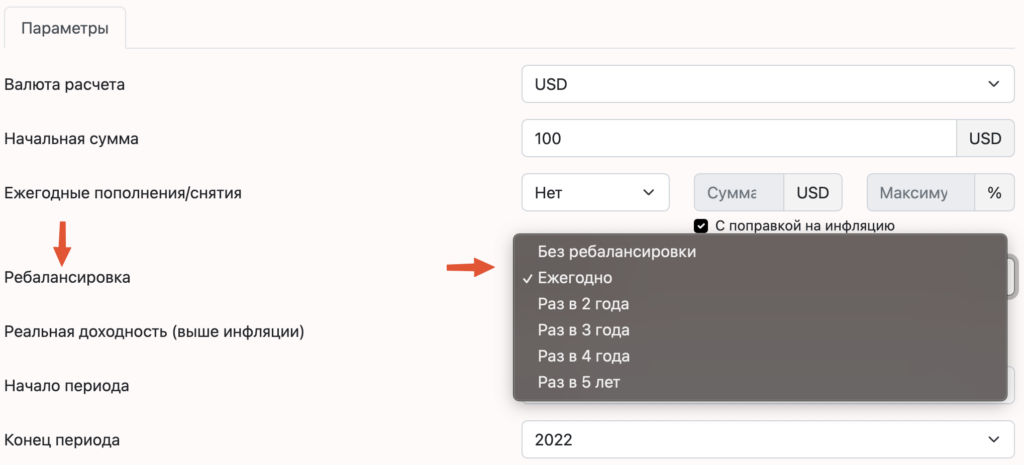

Выбор периодичности ребалансировки

В бэктестере теперь можно не просто включить восстановление изначальных весов активов в портфеле или выключить его, но и выбрать частоту этого действия в диапазоне от 1 года до 5 лет:

Например, если выбрать 3 года, ребалансировка будет происходить на каждом 3-м году существования портфеля, то есть на 3-м, 6-м, 9-м и т. д. По моим наблюдениям, чем реже проводится ребалансировка, тем выше будет риск портфеля (стандартное отклонение) и неопределенность конечных результатов. При этом повышенный риск не всегда компенсируется доходностью — она может оказаться и ниже, чем при ежегодном восстановлении весов.

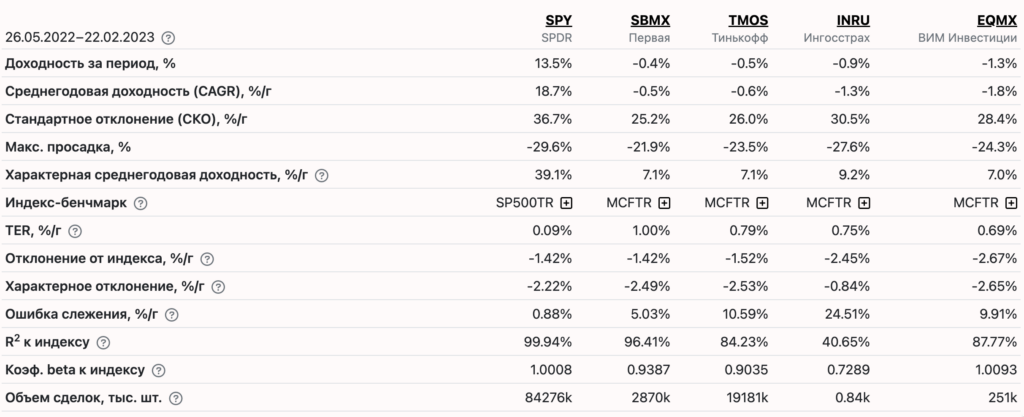

Больше статистики в сравнении фондов

В таблицу сравнения фондов добавлено больше статистики о том как фонд отслеживает свой бенчмарк. Она появляется в том случае, если фонд следит за известным инструменту индексом (например, МосБиржи или S&P 500).

Новые показатели здесь, справку по которым можно почитать в самом инструменте в подсказке на иконке вопросика (отображается при наведении курсора), это:

- ошибка слежения за индексом;

- коэффициент детерминации или R2 между дневными доходностями фонда и индекса;

- коэффициент beta дневных доходностей фонда к индексу (по нему также показывается p-value, если навести курсор на само значение).

Все показатели рассчитаны по биржевым ценам закрытия торгов, а не СЧА (как это обычно принято делать), то есть включают в себя деятельность маркет-мейкеров и вообще «событий в стакане», а не только работу управляющей компании.

По ним сразу становится видно, что наши БПИФ в сравнении с ETF (SPY) смотрятся немного смешно и грустно со своими ошибками слежения по 5–10%+ и бетой к индексу сильно ниже единицы даже в относительно спокойные времена. Особенно если включить в выборку февраль 2022 года, которого на скриншоте выше нет, потому что фонд INRU появился позже. Тем не менее, всё это больше относится к точности отслеживания индекса в моменте, на дневных доходностях, и не значит, что БПИФ не могут выдать доходность индекса долгосрочно.

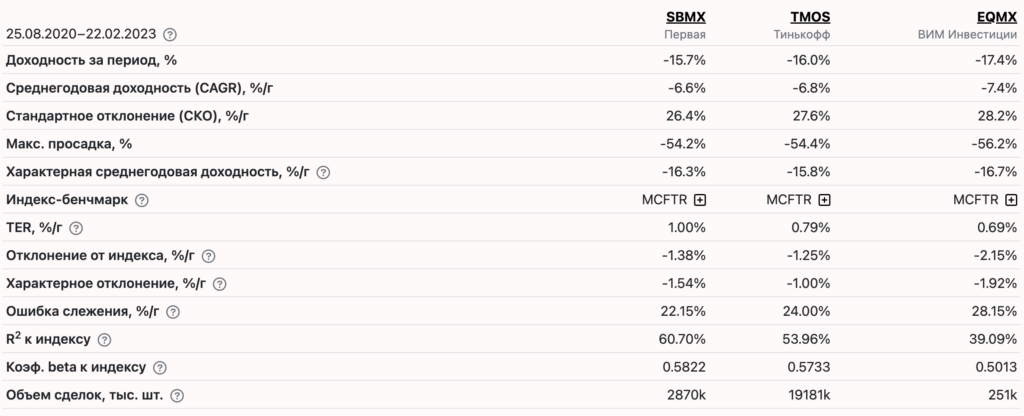

Пока видно, что в целом могут, за вычетом своих комиссий и какого-то случайного дисконта за плохое управление, что видно по отклонениям от индекса в процентах годовых на периоде подольше с 25.08.2020 (старт фонда TMOS):

Напомню, что чуть больше статистики слежения за индексом и возможность загрузить любые данные фондов (биржевые цены или СЧА) и индексов в виде CSV есть в инструменте для анализа фондов.

Также была исправлена неточность в расчете отклонения от индекса, которую иногда можно было поймать из-за появления лишнего дня в начале данных после выбора периода сравнения на графике.

Прочие изменения

- На графике купонной доходности облигаций индекс ОФЗ-ИН теперь показывается только в режиме реальной доходности, потому что её купонная доходность фактически выше инфляции.

- В таблице доходностей после коррекций добавлены короткие периоды в 3 и 6 месяцев. Мне просто захотелось посмотреть что делали рынки после недавнего дна в сентябре-октябре 2022 года.

- Ссылки в скринер justETF из сравнения фондов теперь ведут напрямую на страницы фондов, а не на результаты поиска.

- Из сводки по комиссиям исключены ликвидированные биржевые фонды (ряд фондов АТОН и FXRB). Те фонды, что временно не торгуются, продолжают учитываться.

Комментарии

Дмитрий, как всегда большая благодарность за Вашу работу! Есть неточность: с 25.08.2020 (старт фонда EQMX, тогда ещё VTBX): - это дата старта TMOS, а EQMX(VTBX) - 02.03.2020

Спасибо, поправил.