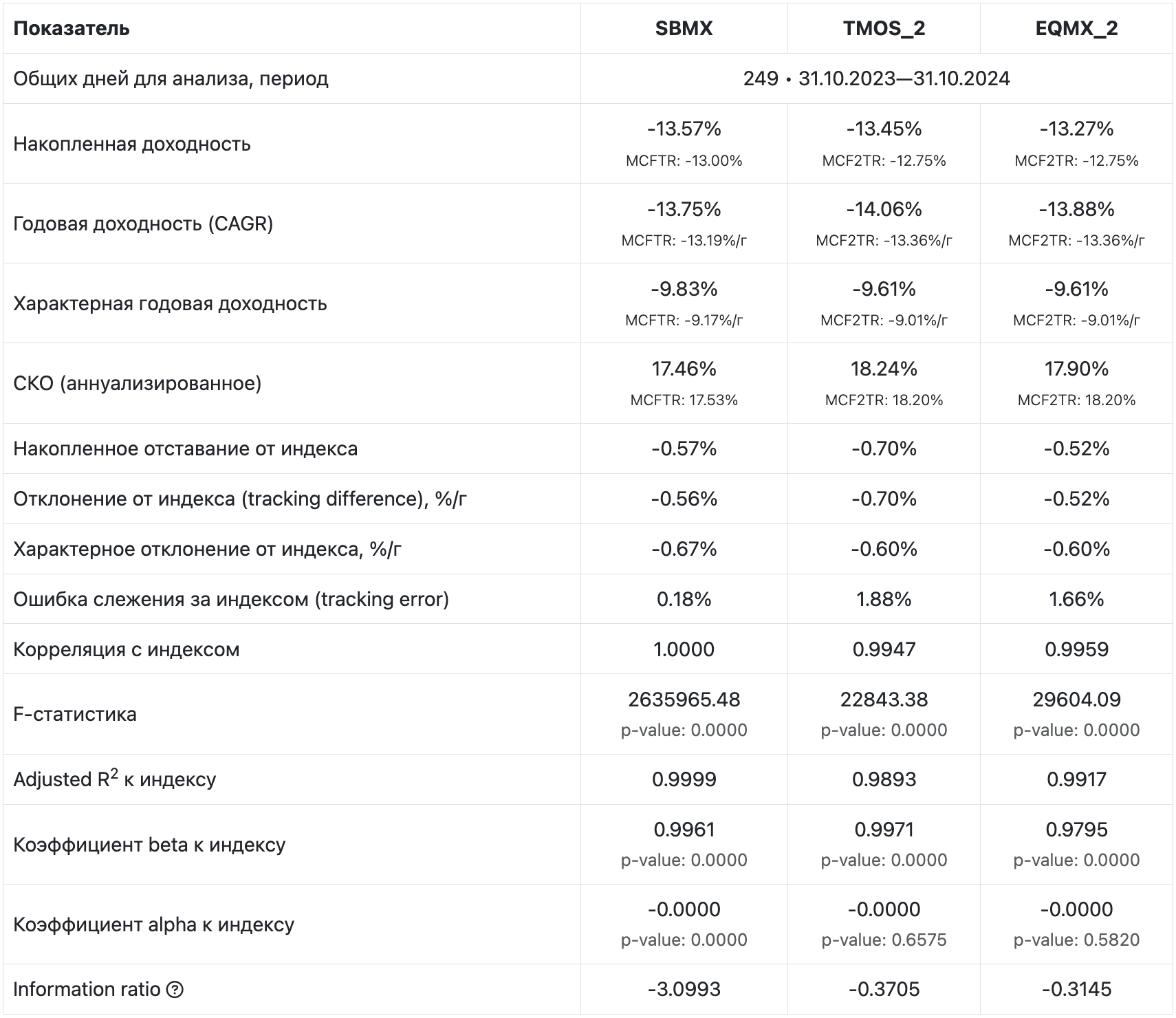

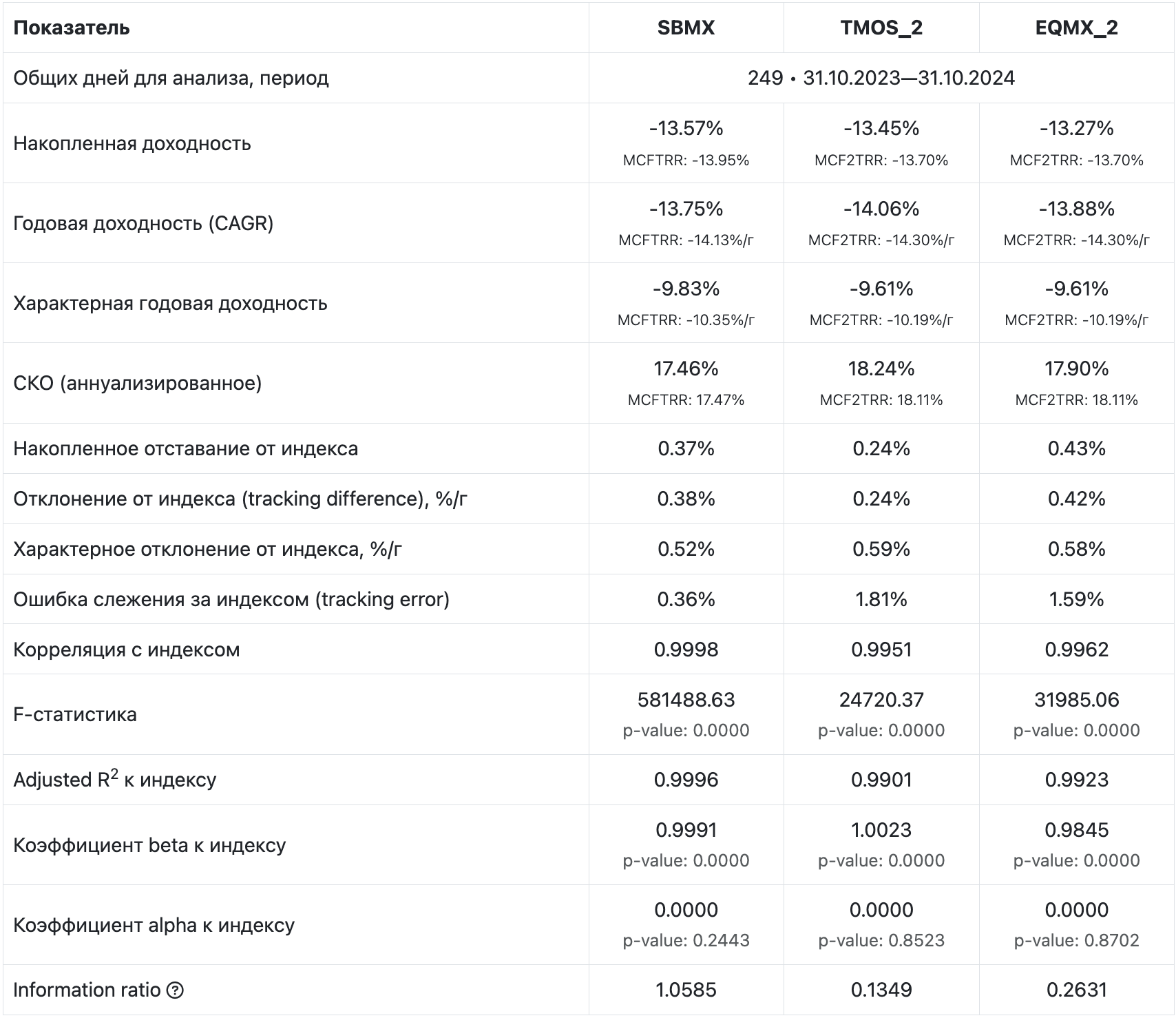

Сравнение индексных фондов российских акций, октябрь 2024

Пришло время для очередного среза результатов работы управляющих компаний. В этом году обошлось без драмы и ошибок в индексе Мосбиржи, вместо этого остановил внимание на особенностях учета дивидендов в СЧА. Один из фондов вышел на рекордно низкое значение ошибки слежения — на уровне западных ETF, что раньше мне казалось невозможным. Из интересного и то, что самостоятельное инвестирование в корзину индекса в этом году явно проиграло фондам.

- SBMX от УК Первая (ex Сбер). СЧА: 15,9 млрд. руб. TER: 0,95%.

- EQMX от УК АО ВИМ Инвестиции (ex ВТБ). СЧА: 6,8 млрд. руб. TER: 0,67%.

- TMOS от Т-Капитал (ex Тинькофф Капитал). СЧА: 8,5 млрд. руб. TER: 0,79%.

Прошлое сравнение можно прочитать здесь. За год размеры комиссий фондов почти не изменились (-5 б. п. у SBMX), названия и тикеры, не считая смены названия УК Тинькофф Капитал на Т-Капитал, тоже остались прежними. EQMX сменил отслеживаемый индекс с MCFTR на MCF2TR (цены закрытия вечерней сессии вместо основной). Вызывает подозрение недавний подъем комиссий на фонды Т-Капитал, который пока обошел стороной TMOS. В Пульсе Т-Инвестиции ответили в комментарии к моему посту, что «пока никакой информации о повышении нет». Ключевое слово «пока»?

Период сравнения с 31.10.2023 по 31.10.2024. В связи со сменой бенчмарка у EQMX и вообще с торгами EQMX и TMOS на вечерней сессии я решил сравнивать эти фонды с MCF2TR, а SBMX с MCFTR. Как обычно, расчетные цены (СЧА фонда / количество выпущенных паев) для SBMX взяты из API Мосбиржи, они совпадают с теми, что можно скачать с сайта УК. Расчетные цены EQMX, как оказалось, лучше брать с сайта УК, почему-то они лучше совпадают с индексом MCF2TR по сравнению с теми, что можно получить в API Мосбиржи. Расчетные цены TMOS на сайте УК я не нашел, поэтому взял из API Мосбиржи с ключом tradingsession=2 (вечерняя сессия).

Прежде всего, в этом году все фонды показали отклонение от индекса полной доходности, не превышающее их уровень расходов, как это и должно быть в любом году. На моей памяти это первый случай, по крайней мере на годовом отрезке.

Несмотря на более высокий, чем у конкурентов, уровень максимальных расходов у SBMX, от индекса он отстал немногим больше, чем на половину своих комиссий. Учитывая почти идеальное качество слежения, можно подумать, что заявленные максимальные расходы УК не выбирает в полной мере. Судя по отчетности фонда в разделе раскрытия информации на сайте УК, так и есть. Я не смотрел документы за весь год, но в январе, августе и сентябре в пересчете на годовое значение суммы начисленных вознаграждений УК, спец. депозитарию, спец. регистратору, аудитору и оценщику были на уровне 0,7%/г, 0,92%/г и 0,8%/г соответственно. Вероятно, TMOS и EQMX тоже не выбирают максимальный уровень расходов — я не проверял, потому что разница между отклонением и заявленным TER у них меньше (-9 и -15 б. п. соответственно).

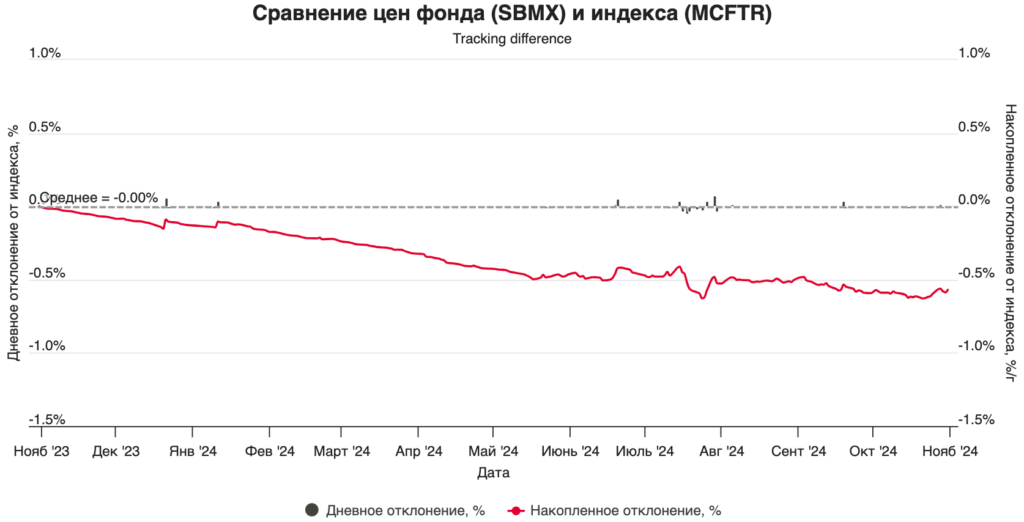

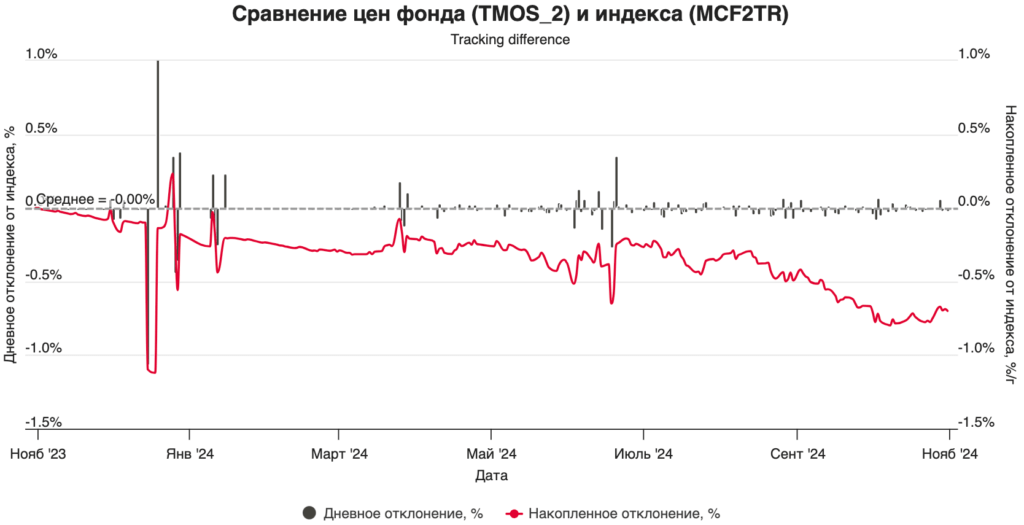

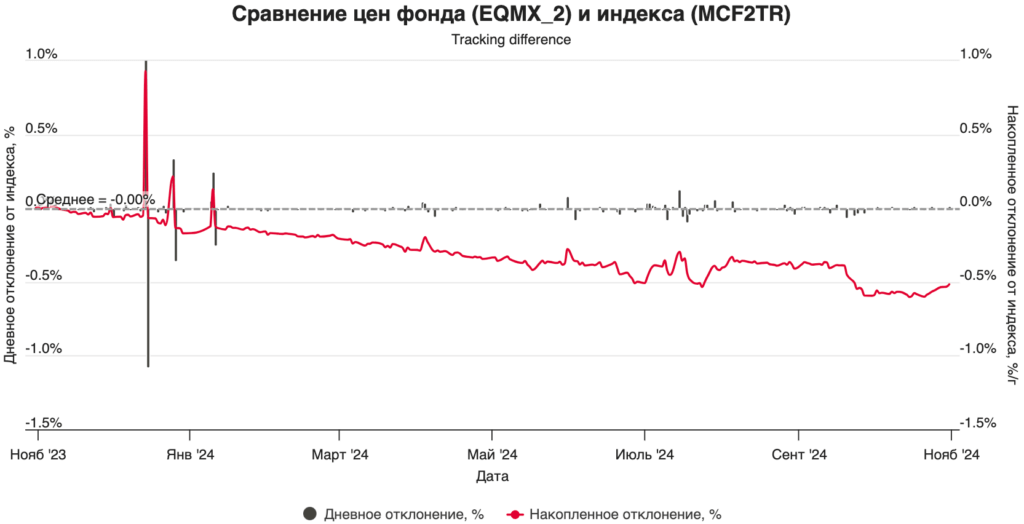

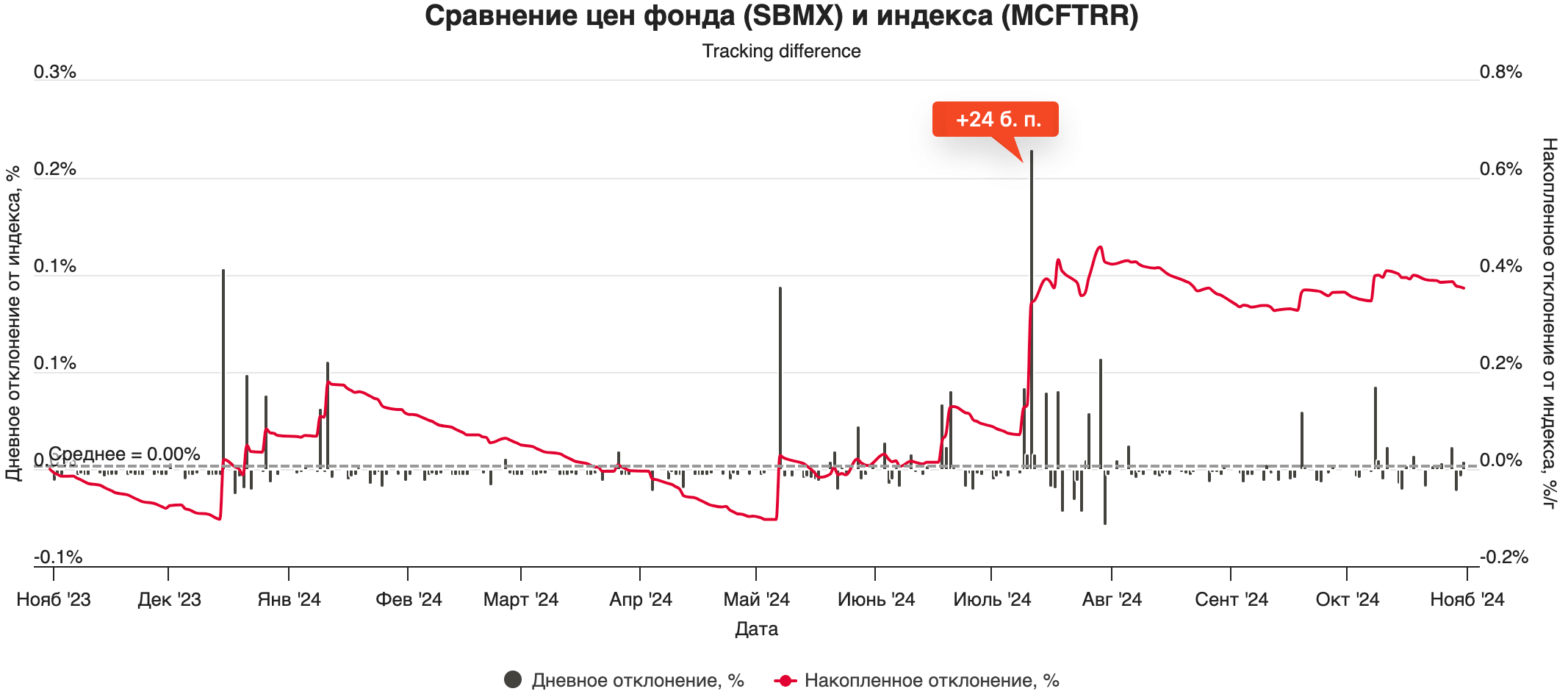

Качество слежения за индексом у SBMX в этом году было значительно выше, чем у конкурентов. Ошибка слежения (TE) 0,18% — показатель на уровне западных ETF, что даже удивительно. В прошлом году значение TE у фонда было значительно выше (1,69%). Интересно, что изменилось? Ниже станет понятно. В любом случае столбчатый график дневных отклонений по сравнению с конкурентами выглядит действительно лучше. У TMOS ошибка слежения по сравнению с прошлым годом практически не изменилась (1,9%). У EQMX — заметно снизилась (2,3% ⇒ 1,7%).

Почему у TMOS и EQMX в декабре–январе были какие-то приключения, а у SBMX всё почти ровно? Косяки вылезают возле отсечек по дивидендам. На этот раз дивиденды в индексе были учтены правильно (в прошлый я нашел ошибки в индексе Мосбиржи). Согласно методике расчета индекса дивиденды в нем учитываются в дату закрытия реестра или в предыдущий торговый день, если она выпала на выходной. Как видно из списка дивидендов ниже, перенос с выходного дня коснулся только Лукойла: 17 декабря 2023 было воскресенье, поэтому дивиденды в индексе учли в пятницу — 15 декабря. Все остальные даты были торговыми днями (данные Смарт-лаба):

-

Лукойл (вес в индексе ~15%). Дата закрытия реестра: 17.12.2023 (вс), выплаты

— до 29.12.2023, экс-дивидендная 15.12 (пт). Дивидендная доходность 6,5%.

- MCFTR/IMOEX: 14–15.12.2023 ~1 п. п. разницы.

-

ГМКНорНик (вес в индексе ~7,5%). Дата закрытия реестра: 26.12.2023 (ср),

выплаты — до 17.01.2024, экс-дивидендная 26.12. Дивидендная доходность 5,4%.

- MCFTR/IMOEX: 25–26.12.2023: ~43 б. п. разницы.

-

Татнефть (вес в индексе ~6,8%). Дата закрытия реестра: 09.01.2024 (вт),

выплаты — до 23.01.2024, экс-дивидендная 09.01. Дивидендная доходность 4,9%.

- MCFTR/IMOEX: 08–09.01: ~39 б. п. разницы.

-

Роснефть (вес в индексе ~2,5%). Дата закрытия реестра: 11.01.2024 (чт),

выплаты — до 25.01.2024, экс-дивидендная 11.01. Дивидендная доходность 5,1%.

- MCFTR/IMOEX: 10–11.01: ~24 б. п. разницы.

Судя по правилам определения СЧА SBMX и TMOS, дивиденды попадают в дебиторскую задолженность (следовательно, и в активы фонда) в экс-дивидендную дату, когда акции начинают торговаться без учета выплаченных дивидендов. У EQMX правило отличается — от экс-дивидендной даты отнимают один рабочий день (или два, если там выходной). В случае Мосбиржи и режима торгов T+1 экс-дивидендная дата и дата закрытия реестра — это один и тот же день, потому что сделки исполняются на следующий день, и акции начинают торговаться без дивидендов только в дату закрытия реестра (в режиме Т+2 это был бы день, следующий за днем заключения сделки). Поэтому каждый раз, когда индекс учитывает дивиденды, только у EQMX мы должны видеть дневные отклонения. Но почему-то они есть и у TMOS, правила определения СЧА которого в этом отношении идентичны SBMX. На примере перечисленных выше дивидендов имеем:

- практически нулевое дневное отклонение у SBMX в экс-дивидендные даты, потому что они совпадают с датой закрытия реестра, когда индекс учитывает дивиденды, и УК включает эти дивиденды в дебиторскую задолженность фонда вовремя;

- дивиденды Лукойла TMOS забыли (?) учесть 15.12, откуда вылезло дневное отклонение расчетной цены фонда на -1,1 п. п. от индекса, и учли их 19.12 (вторник, +1,02 п. п), что никак не согласуется с правилами расчета СЧА; также у TMOS есть другие дневные отклонения, не все из которых можно объяснить дивидендами;

- EQMX учитывали дивиденды за день до экс-дивидендной даты, как и прописано в правилах определения СЧА, но зачем нужны такие правила? Они почем зря создают отклонения расчетной цены от индекса.

Судя по графику дневных отклонений за прошлый год, SBMX эти проблемы с учетом дивидендов раньше, похоже, тоже были свойственны — за исключением ошибок Мосбиржи с учетом некоторых дивидендов с опозданием в декабре 2022 года, были характерные отклонения в январе 2023. В этом году они пропали. Это и отсутствие ошибок в индексе привело к снижению ошибки слежения до рекордного минимума 0,18%. Хотелось бы, чтобы TMOS и EQMX тоже разобрались с учетом дивидендов в СЧА, и у всех фондов способ был однообразным и в правилах, и в реальности. Тогда из ошибок слежения окончательно уйдут эти бухгалтерские нюансы, не влияющие на долгосрочные результаты инвесторов, и останутся только более интересные моменты вроде работы управляющих на ребалансировках индекса, проскальзывания при сделках и т. п.

Все фонды превзошли результаты «самостоятельного инвестирования»

Инвесторы, которые предпочитают инвестированию в фонды самостоятельно покупать и ребалансировать акции из индекса, своим теоретическим максимумом могут считать результаты индекса полной доходности MCFTRR/MCF2TRR (за вычетом налога на дивиденды по ставке для резидентов). В прошлом году из-за ошибок в самом индексе отклонение фондов от него было больше, чем должно было быть на самом деле, что затруднило сравнение. Но и тогда после попытки коррекции этой ошибки я сделал вывод, что владеть фондами было выгоднее. В этом году всё было совсем очевидно — в сравнении с индексом за вычетом налога все фонды показали лучший результат. Размер его опережения расчетными ценами фондов за год составил от +24 до +43 б. п.

До лета фонды шли почти вровень с версией индекса за вычетом налога на дивиденды, но 11 июля что-то увеличило отрыв в положительную сторону, который так и остался в результатах фондов до конца анализируемого года. Это были дивиденды Сбербанка и Фосагро, часть которых самостоятельные инвесторы отдали в бюджет, а инвесторы в фонды реинвестировали их в полном объеме. TMOS, в отличие от остальных, часть своего летнего отрыва к концу октября подрастерял, но в итоге тоже показал положительное отклонение от индекса. На графике ниже выделено дневное отклонение расчетной цены SBMX по сравнению с MCFTRR 11 июля 2024 года — экономия на налоге.

В интернете можно найти сравнения результатов инвестирования в отдельные акции из состава индекса с фондами, которые сколько-нибудь превосходят результаты фондов. Однако для точного сравнения портфель инвестора должен полностью соответствовать индексу, а также должны быть учтены все расходы и налоги, потому что цены пая фондов это учитывают. Если в состав портфеля вносятся какие-то коррективы (исключаются или добавляются акции, меняются веса), то такое сравнение надо воспринимать именно как «результаты моего активного управления» vs. индекс, а про фонды в этом контексте корректно вообще забыть — у них другая инвестиционная политика. Просто напоминаю. 🙂

Кажется, шутка с эмодзи-рейтингом качества работы фондов приживется, теперь буду вести его в таблице с историей результатов:

| Год / Фонд | SBMX | EQMX | TMOS |

|---|---|---|---|

| 2023, октябрь | 👍 | 😒 | 👌 |

| 2024, октябрь | 👍 | 👌 | 😒 |

Не инвестиционная рекомендация.