Итоги №1, 2018 год

Решил подвести итоги давно ушедшего 2018 года в блоге для истории, а где-нибудь в январе сделать аналогичный пост про 2019-ый.

На самом деле смотреть на доходности отдельных лет для долгосрочного инвестора нет смысла – данные о доходности начинают обретать смысл лишь тогда, когда они примерно соответствуют планируемым срокам инвестирования. Поэтому в каждом следующем таком посте я хочу приводить не только годовые данные, но и усредненные за накопившиеся годы, ну а пока что есть, то есть. В любом случае следить за своими результатами и сравнивать их с бенчмарками полезно хотя бы для контроля комиссий, налогов и своего поведения на рынке.

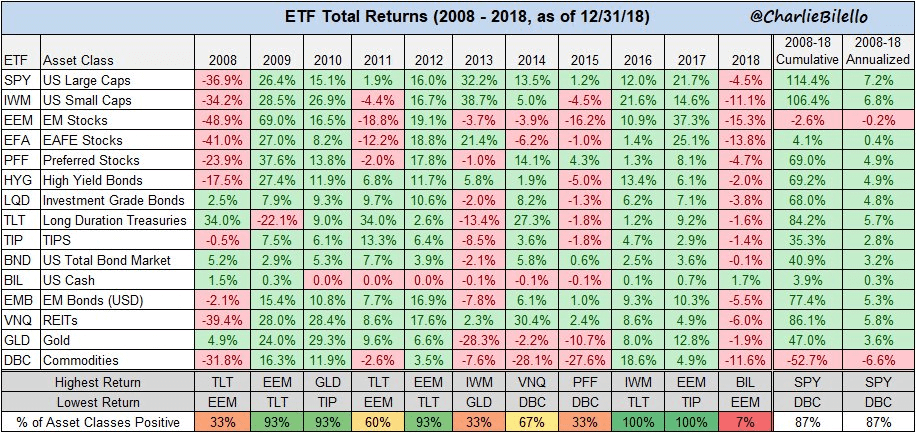

Как известно, 2018-ый был плохим годом почти для всех активов – акций большинства стран, разных облигаций, золота и прочих товарных активов. Положительную доходность в долларах принесли разве что инструменты денежного рынка.

Рублю тоже в этом году пришлось нелегко – он подешевел относительно доллара больше чем на 20% (курс рубля к доллару на конец года по данным ЦБ составил 69,47 руб., на конец предыдущего года – 57,6 руб.). Инфляция в России по данным ЦБ составила 4,3% (в предыдущем году – 2,5%).

Напоминаю, что портфели составляются индивидуально под ваши цели и срок инвестирования, поэтому копировать чужие портфели нет смысла, а приведенное ниже распределение активов и инструменты не являются инвестиционной рекомендацией.

Бенчмарки

У меня рублевые долгосрочные цели, поэтому распределение активов достаточно агрессивное, а результаты вложений я измеряю в рублях.

Чтобы контролировать насколько хорошо работают фонды, которые используются в портфеле (не слишком ли высокие у них ошибки слежения или налоговая нагрузка) и себя самого (сколько комиссий я отдал брокерам, не платил ли налоги с каких-то лишних продаж, не совершал ли лишних сделок), в финансовом мире принято сравнивать себя с бенчмарками. Я не большой эксперт по выбору бенчмарков и для их выбора использовал собственные соображения, а не какие-то знания из литературы или статей.

Я решил выбрать два бенчмарка:

- первый будет максимально соответствовать моим реальным вложениям и состоять из индексов (то есть для контроля используемых фондов результат бенчмарков будет без вычета их издержек и ошибок слежения), а при изменении целевого распределения активов в портфеле будет меняться и бенчмарк;

- второй будет отражать доходность годовых депозитов в российских банках и выступать в роли альтернативного варианта вложений, чтобы контролировать адекватность моей стратегии инвестирования относительно менее рискованного и максимально простого инструмента – депозита в банке.

Итак, первый бенчмарк для простоты я называю «портфельным» и состоит он из индексов в тех же пропорциях, что используются в моем портфеле (на самом деле пока не совсем, но об этом ниже):

- MSCI ACWI IMI Net Index – акции развитых и развивающихся стран, IMI: 50%

- Индекс Мосбиржи полной доходности (MCFTR) – российские акции: 20%

- Bloomberg Barclays Global Aggregate Bond Index (USD hedged, LEGATRUH) – государственные и корпоративные облигации инвестиционного уровня всего мира: 15%

- FinEx FXRB – российские еврооблигации (инструмент имеет встроенный рублевый хедж, поэтому долларовая доходность его индекса не отражает фактически получаемую рублевую и для простоты в качестве бенчмарка я использую сам фонд): 10%

- ОФЗ ИН-52001 (государственная облигация РФ, индексируемая на инфляцию с премией 2,5%): 5%

Логика использования в качестве бенчмарка индекса MSCI (1) в его net версии (за вычетом налогов на дивиденды), а не gross (до вычета) и при этом использования российского индекса до вычета этих налогов заключается в том, что, как резидент России, я мог бы воспользоваться ПИФом на российские акции, а они налог на дивиденды не платят (но пока этим не пользуюсь, конкретные фонды будут указаны ниже). В случае же с иностранными акциями такой возможности у меня нет, поэтому и бенчмарк соответствующий.

Второй бенчмарк – это средневзвешенная ставка по депозитам сроком до 1 года, кроме депозитов «до востребования» (по данным ЦБ за январь анализируемого года). Средняя ставка от ЦБ не самая высокая из теоретически возможных и я мог бы каждый год брать более высокую ставку какого-то из банков, в который гипотетически мог положить свои деньги. Но в реальности все деньги в один банк я бы никогда не положил и по крайней мере часть всегда держал бы в самых надежных из банков (а в них ставка ниже), поэтому использовать данные от ЦБ вполне имеет смысл.

Результаты бенчмарков в рублях

- ACWI IMI: 8,45%

- MCFTR: 19,09%

- LEGATRUH: 22,73%

- FXRB: 1,04%

- ОФЗ ИН-52001: 5,32%

Результат портфельного бенчмарка: 11,8%.

Депозиты в РФ принесли 5,72%.

Портфель

Результаты любого портфеля отличаются от бенчмарков наличием комиссий (фондов, брокеров и бирж), налогов (удержанных внутри фондов или уплаченных инвестором) и, конечно, поведением инвестора (что, сколько и когда было куплено и продано).

В моем случае разницу также составило то, что мой портфель ещё не полностью соответствовал целевому распределению – в 2018 году в нем было 5% золота, не было ОФЗ-ИН и фонда на акции малой капитализации развитых стран (его нет и сейчас, покупка запланирована на 2020 год). После выполнения одной из своих целей в начале 2018 года я переформировывал портфель к новому распределению, поэтому было много покупок и доли в портфеле в первом полугодии менялись. Формально сравнивать его с портфельным бенчмарком, который я определил выше, не очень корректно, но я решил не усложнять себе жизнь и взять целевой бенчмарк за ориентир и для этого года. В любом случае отличия были не так уж велики.

Портфель большую часть года выглядел примерно так (тикеры на LSE и Мосбирже):

- IWDA (акции развитых стран, TER 0.2%): 45%

- EIMI (акции развивающихся стран, TER 0.18%): 5%

- FXRL (российские акции, TER 0.9%): 20%

- AGGU (облигации инвестиционного уровня всего мира, TER 0.1%): 15%

- FXRB (российские еврооблигации, TER 0.95%): 10%

- FXGD (золото, TER 0.45%): 5%

Суммарные комиссии фондов в портфеле составляли 0.41%. Ошибки слежения отдельно по фондам я не считаю.

Доходность в рублях по курсу ЦБ по отдельным инструментам:

- IWDA: 9,92%

- EIMI: 3,4%

- FXRL: 17,12%

- AGGU: 22,3%

- FXRB: 1,04%

- FXGD: 18,47%

Доходность портфеля в рублях составила 12,43%.

Как видно, разница в активах между бенчмарком и фактическим портфелем не дала ему отстать от бенчмарка на размер издержек, что является просто аномалией конкретного года и процесса перехода к новому распределению. Вместо ОФЗ в портфеле было золото, которое показало гораздо лучшую доходность, а также не было акций малой капитализации, которые были хуже IWDA в этом году.

В будущем я ожидаю отставание от бенчмарка на размер издержек фондов и прочих расходов, скорректированное на случайную ошибку слежения фондов.

В качестве итога можно сказать, что, несмотря на все негативные новости и отрицательные долларовые доходности в этом году, портфель обогнал рублевую инфляцию и депозиты в банках (даже «второго эшелона») с приличным отрывом. Разумеется, в основном это произошло потому что две трети портфеля приносили валютную доходность, а рубль подешевел, но также и благодаря хорошей доходности российских акций в этом году, долю которых в портфеле я держу больше рыночной.