Итоги №8, 2022 год

Результаты моего портфеля за весь 2022 год и последние 5 лет, обзор последних изменений в нем и прогресс по финансовым целям.

Начнем с нескольких базовых метрик, чтобы было с чем сравнить свои результаты:

- Инфляция в этом году составит около 12%, значение за декабрь Росстат ещё не опубликовал. Последний раз она была выше в 2015 году (12,9%). Это уже третий год с инфляцией, превышающей целевую, в 2020 и 2021 году она была 4,9% и 8,4%.

- Максимальная средняя ставка по депозитам в топ-10 банков варьировалась от 7,7% в январе до 8,2% в декабре, при этом в марте можно было открыть вклад в среднем под 20,5%, но всего на несколько месяцев. Банки научились на своей ошибке в 2015 году, когда многие смогли открыть вклады под огромный процент на 3–5 лет.

- Рубль по отношению к доллару США укрепился за год на 5,3% по курсу ЦБ.

- Акции всего мира с учетом дивидендов принесли в этом году рублевый убыток в -23% (MSCI ACWI IMI Net), а российские акции с учетом дивидендов упали на 37% (MCFTR).

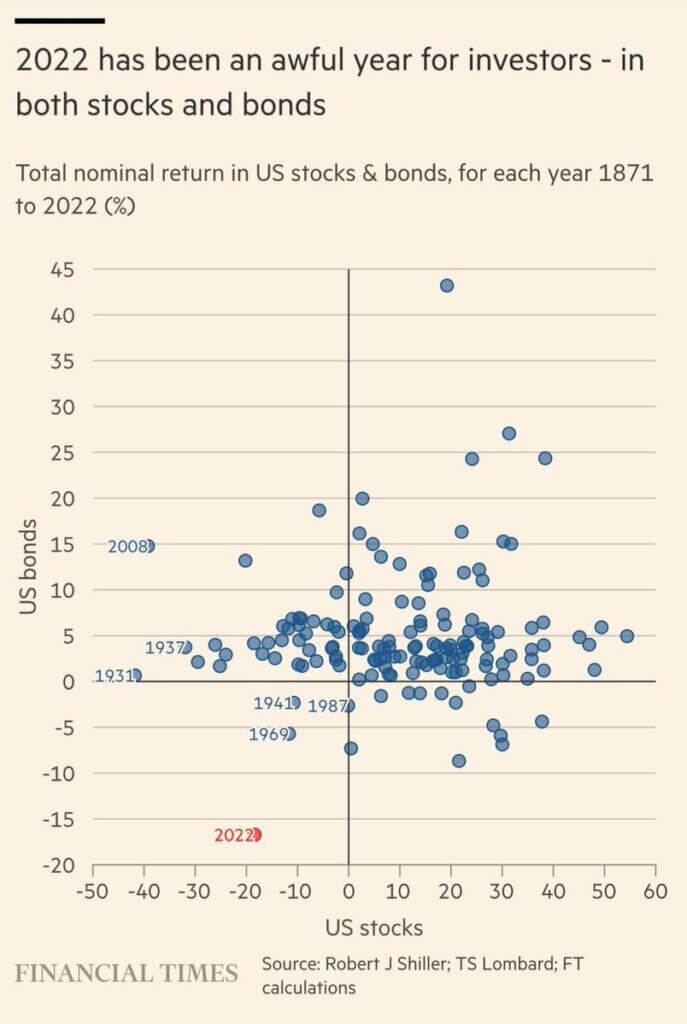

- Из-за роста процентных ставок по всему миру с их низких, местами практически нулевых значений, зарубежные облигации обесценились за год на 16% (в рублях). В России с этим дела получше, хотя и ставка росла, и индекс ОФЗ резко падал, но год он закрыл с доходностью почти в 4%.

У портфельных инвесторов в целом (в мировом масштабе) главным итогом года стало то, что из-за очень резкого роста ставок с низких значений цены на облигации снижались так же интенсивно, как и на акции, причем в тот же год, что бывает редко. Эта временная потеря эффекта диверсификации сделала большинство портфелей волатильнее обычного, наверняка многие сейчас испытывают не самые приятные эмоции.

Нам бы их проблемы, как говорится. Российские инвесторы вообще потеряли возможность спокойно инвестировать в зарубежные активы через российскую инфраструктуру, да и через зарубежную сейчас не то чтобы спокойно это делается. У многих оказались заморожены активы, кто-то даже потерял вложенные деньги (FXRU). Вот на таком фоне и приходится подводить свои итоги.

Портфель

Мое целевое распределение активов сейчас выглядит так:

-

Акции: 65%

- Весь мир — VWRA: 43,3% (Vanguard FTSE All-World UCITS ETF USD Acc)

- Россия — VTBX: 21,7% (треть от доли акций)

-

Облигации: 25%

- ОФЗ — SBGB: 5%

- Арсагера — фонд облигаций: 10%

- ОФЗ-ИН 52002: 10%

-

Реальные активы: 10%

- Золото (GLDRUB_TOM): 7,5%

- Коммерческая недвижимость (ЗПИФ ПНК-Рентал): 2,5%

В реальности доли активов и классов между закупками и ребалансировками немного плавают, но фактические доли публиковать не вижу смысла — полезной информации в них нет. Суммарный уровень издержек по целевым долям сейчас составляет 0,35% (это комиссии фондов).

В 2022 году произошло несколько изменений в портфеле, о части из которых я уже писал в квартальных итогах. Фундаментально в портфеле мало что изменилось, но при этом в зарубежной его части у меня не осталось ни одного тикера, которыми я владел в прошлом году:

- Пока зарубежные фонды акций были в убытках, я их продал и заменил IWDA, EIMI и WSML от iShares на один фонд VWRA от Vanguard. Он тоже ирландский, аккумулирующий, с почти таким же TER. Сделал это для простоты и на случай, если придется куда-то перемещаться из IB — с одним тикером переехать легче. Изначально, когда я впервые покупал фонды iShares, VWRA ещё не было в наличии.

- Вместо «облигаций всего мира», фонда AGGU, который занимал в портфеле 10%, я купил золото на МосБирже, чтобы эта часть портфеля хранилась в России, тем самым несколько уменьшив риски западной инфраструктуры для инвесторов из России, но сохранив «валютно-защитную природу» этой части портфеля.

- Как следствие, немного изменилось общее распределение активов — теперь это не 70/30 акции/облигации, а 65/25/10 акции/облигации/реальные активы.

- Доля российских акций выросла с 20% до 33,3% от доли акций или с 14% до 21,7% от всего портфеля, в целом по той же причине.

- В 4 квартале в долю реальных активов начал подмешивать коммерческую недвижимость в виде ЗПИФ. Это фонд ПНК-Рентал (фактически на 1,6% от портфеля), но уже думаю от него избавиться и все-таки не усложнять портфель.

- Также в 4 квартале я начал покупать фонд VWRA не только в США, но и в Казахстане, чтобы хранить часть своей глобальной аллокации хотя бы в двух странах, одна из которых будет дружественной и не под санкциями. Для этого пришлось съездить и получить ИИН, открыть новые счета в казахских банках и брокерский счет, отправить уведомления в ФНС.

Распределение по странам хранения активов у меня сейчас примерно такое:

- В России хранится 56,7% портфеля.

- В США — около 42%.

- В Казахстане пока около 1,3%.

Долю Казахстана планирую в этом году наращивать, еще немного снизив долю активов в США, но больше 5–10% от портфеля держать в Казахстане пока не планирую. Покупать что-то в IB сейчас стало дорого и неудобно из-за SWIFT-переводов, так что пока буду отправлять рубли в Казахстан, а там посмотрим. Если все-таки решу пополнить IB, говорят, отправлять юани туда сейчас выгоднее долларов. Главное потом смочь что-нибудь вывести обратно.😅

Что касается ЗПИФ, опыт у меня с ними пока получается двойственный. С одной стороны, мне повезло и сразу после покупки ПНК-Рентал попер вверх почти как крипторакета. Видеть в портфеле что-то бурно растущее на фоне уныния, конечно, было приятно, но рост этот обусловлен чисто техническим фактором — приостановкой выпуска новых паев + превышающим предложение спросом на бирже. Подробнее об этом я написал здесь.

Так что, с другой стороны, низкая ликвидность этого инструмента не позволяет мне его сейчас докупить, ведь расчетная цена его пая много ниже биржевой и такая сделка была бы невыгодной. Зато продать выше расчетной стоимости было бы очень даже выгодно. Еще я уже успел получить две выплаты рентного дохода на брокерский счет, с которых сразу удерживают НДФЛ. Не знаю почему дивидендные инвесторы так этому радуются, мне скорее жалко платить налоги и не хватает тут реинвестирования. В общем, ради интереса пощупать что-то новое эксперимент удался, но станут ли ЗПИФ постоянной частью портфеля я пока не уверен. Думаю, к следующим итогам станет ясно.

Наконец, я закрыл ИИС (тип Б) и перевел бумаги на обычный счет с сохранением ЛДВ. Цель этой операции — заранее убрать с ноги лишний якорь, который в случае чего долго и муторно будет отцеплять. К тому же в моей жизни появилась уплата НДФЛ, так что ИИС типа Б теперь в любом случае не самый привлекательный вариант, но и тип А пока открывать не планирую.

Несмотря на то, что на ИИС была пара заблокированных фондов FinEx (о них напомню ниже), мне удалось всё сделать по стандартной процедуре без всяких проблем — взял справку из налоговой (что не пользовался вычетами), подал поручение, бумаги перевели с сохранением расходов на их покупку и счет закрыли, а заблокированные фонды остались лежать в депозитарии другого брокера.

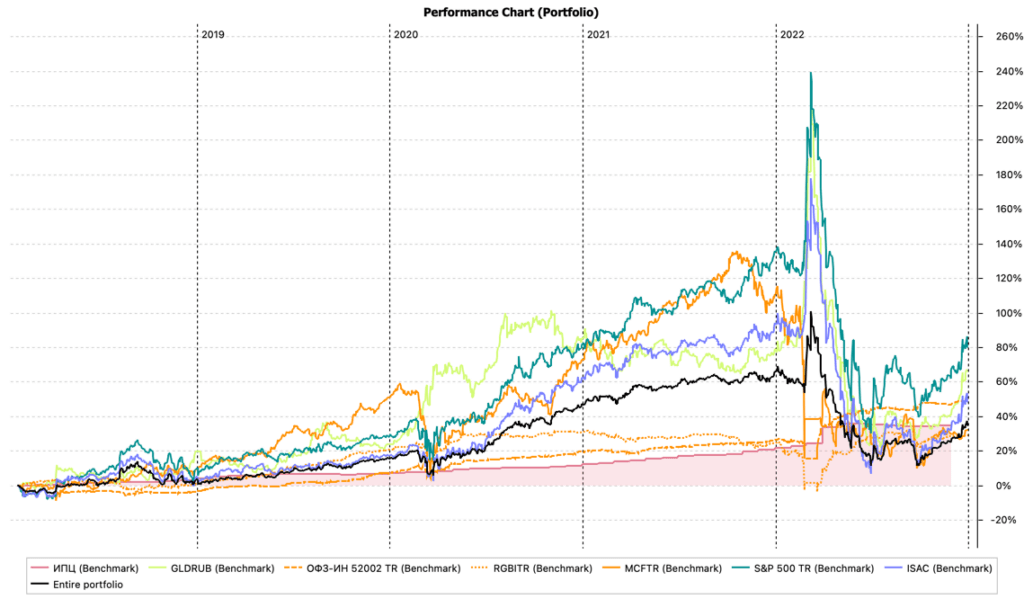

Ну и теперь о результатах. Портфель в этом году просел, а его номинальную просадку усугубила высокая инфляция, о которой тоже нельзя забывать. Но в целом я рад, что выбрал диверсификацию по классам активов и странам — на фоне потери ~37% индексом российских акций (с учетом дивидендов) результат не так плох.

| Год | TWR, RUB | MWR (IRR), RUB | Просадка, RUB |

|---|---|---|---|

| 2018 | 4,1% | 5,2% | −12% |

| 2019 | 11,4% | 12,4% | −3% |

| 2020 | 27,6% | 29% | −12,2% |

| 2021 | 12,9% | 12,7% | −3,7% |

| 2022 | -18,7% | -15,5% | −44,8% |

| Весь период | 6,4% | 2,2% | −44,8% |

| Реальная доходность | 0% | -3,8% |

Просадка стоимости портфеля в 44,8% произошла после роста курса рубля выше 100 за доллар и последующим его откатом до 55.

За те же 5 лет депозиты по средней максимальной ставке в топ-10 банках принесли бы 37,5% или 6,6% годовых, то есть с учетом падения стоимости активов в этом году вкладчиком было быть выгоднее. Ждем восстановления, правда, нет никакой уверенности, что оно произойдет уже в следующем году, так что ждать, возможно, надо будет долго…

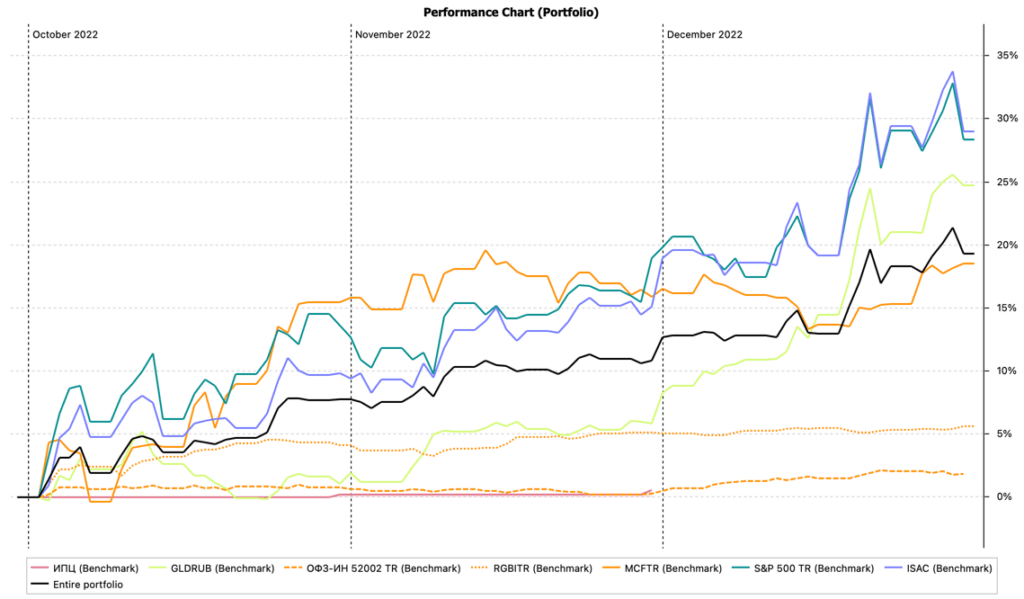

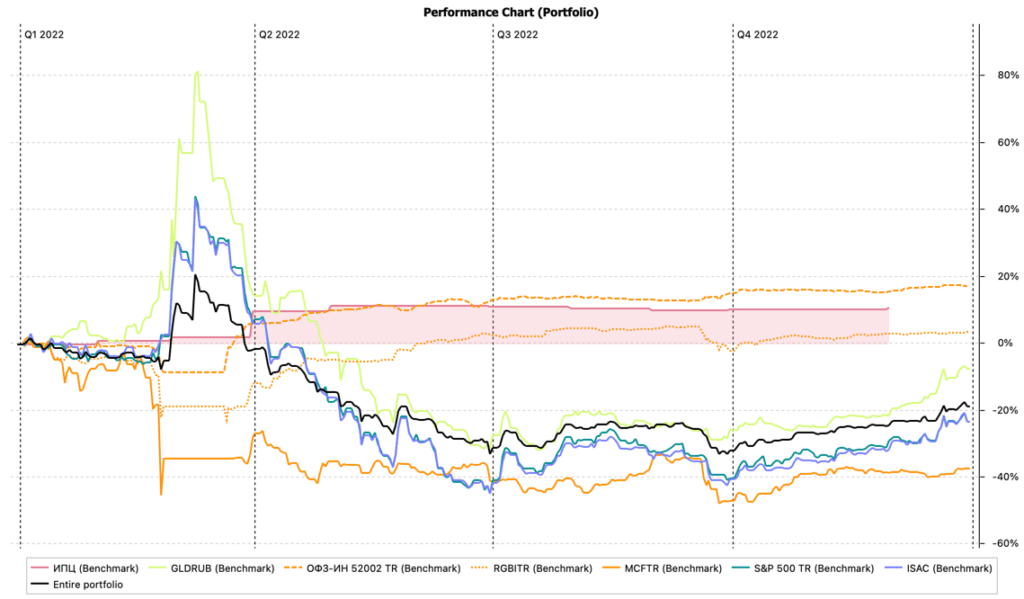

Рублевые графики портфеля и некоторых активов в 4 квартале, за весь прошедший год и 5 лет инвестирования в этот портфель:

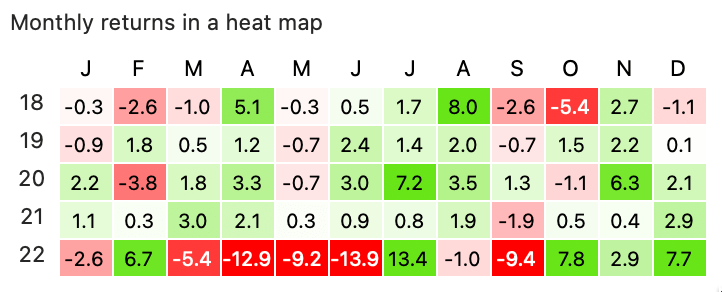

2022-й явно оказался самым волатильным годом в пятилетке:

Ну и «главный итог года» — замороженных активов в моем портфеле оказалось всего 2,4%. Это фонды FinEx на американские TIPS FXTP и FXIP, которые я только начал добавлять в портфель в начале года, как тут же начался весь цирк. Было бы ещё меньше, но в феврале я увидел большие скидки на FXTP на бирже относительно его iNAV и решил спекульнуть — купить со скидкой, продать после паники. Со второй частью плана что-то пошло не так.🤷♂️

Финансовая независимость

Несмотря на все невзгоды, заработать в этом ужасном году удалось на 41% больше, чем в прошлом, так что не всё было так плохо. Сумма всех расходов, правда, тоже подросла год к году — на 17,5%. В итоге ставка сбережений в 2022 году составила 81,7%, в декабре 2021 года она была 78,1%.

Рост расходов по двум другим наборам категорий, что я отслеживаю — основным (по сути все регулярные) и необходимым (для выживания) расходам составил 17,1% и 18,5% соответственно. Всё это выше инфляции в ~12% в этом году.

За 5 лет с 2018 года все, основные и необходимые расходы росли на 5,4%, 8,6% и 7,8% в год соответственно на фоне публикуемой Росстатом инфляции в 6,3% в год за тот же период. Здесь наиболее показательны «основные расходы» и по ним выходит, что мои личные расходы пока растут на 2,3 пп быстрее рублевой инфляции.

🤓 Хотя если посчитать наклон кривой линейной регрессии логарифмов годовых приростов основных расходов, то выйдет уже 5,9% в год, что почти то же самое, что и у Росстата. Но рассчитывать на снижение темпа их роста за весь период измерений до «официального» можно будет только если в следующем году будет не рост, а снижение расходов процентов на пять.

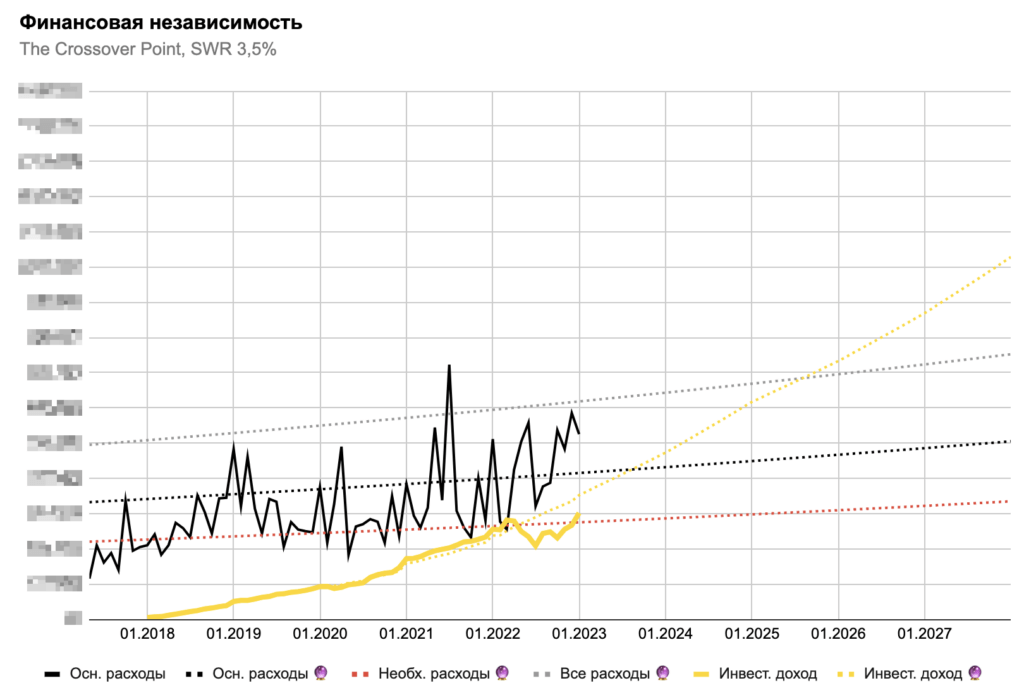

Теперь о целях. К концу года я снова пересек линию прогнозируемых необходимых расходов, первой моей цели:

Это значит, что если я потеряю весь доход, то в теории капитал позволит вести скромную жизнь, просто тянуть лямку. В прошлый раз этот первый этап общей цели «финансовая независимость» был достигнут благодаря дешевому рублю и росту рынков, так что продлилось это достижение не долго, а в этот — вопреки дорогому рублю и падению рынков. Посмотрим, что будет в следующем нелегком, как обещают из всех утюгов, году, но я все-таки надеюсь на закрепление этих первых результатов.

Еще одно интересное наблюдение. С помощью обновленного инструмента финплана я посчитал, что при моих текущих вводных, даже если я полностью перестану пополнять портфель прямо сейчас и просто не буду его трогать (например, сильно меньше зарабатывать и всё проедать целиком), то в 65 лет смогу выйти на пенсию с доходом, который покрывает уже не минимальные, а все расходы, с вероятностью 86%. Это без учета какой-либо пенсии от государства.

То есть именно традиционные «пенсионные сбережения» у меня уже полностью сформированы, а оставшуюся работу может сделать сложный процент. Это если принять, что моя локация в будущем, точнее стоимость жизни, будет сравнима с текущей, для которой я делаю расчеты. И что не реализуется ничего из целого набора новых рисков имени этого года.

В любом случае приятно осознавать, что ты уже позаботился о своем будущем в какой-то его части. Это добавляет уверенности и есть некоторое облегчение, что не надо думать как ты будешь выживать в старости и что не обязательно работать после 65, тем более к тому времени пенсионный возраст наверняка повысят ещё пару раз из-за увеличения продолжительности жизни, снижения рождаемости и, как следствие, старения населения. Еще приятно, что каждый следующий год инвестирования заработанного сдвигает эту границу от 65 лет назад, в сторону более молодых лет, добавляя всё больше опциональности.

Книги

В 2023 я планирую больше читать, сместив акцент со статей, подкастов и ютуба на книги. Прошедший год для чтения выдался неудачным, на что я уже жаловался в каких-то из прошлых итогов. Тем не менее, что-то удалось прочитать в январе, феврале и в конце года:

- Феррис, Как работать по четыре часа в неделю и при этом не торчать в офисе. Крутая книжка, которая словно дает тебе то разрешение на жизнь, устроенную по твоему желанию, которое ты все это время ждал, вопрошая нормально ли это, ведь все вокруг ведут себя иначе.

- Миркин, Правила бессмысленного финансового поведения. На мой вкус повествование какое-то плаксивое, меня это оттолкнуло. Но несколько полезных мыслей для себя извлек.

- Веремеенко, Бонусные годы. По сути обзор существующих исследований на тему старения и повышения качества жизни в пожилых годах. Естественно, повышать его нужно начинать смолоду — правильным питанием, физической активностью и регулярными чекапами для своевременной реакции на проблемы.

- Bernstein, W., Разумное распределение активов. Перечитывал классику в самые неспокойные времена, ранее удалось взять её в бумаге. Перевод отстойный, рекомендую оригинал!

- Сунь-цзы, Искусство войны. Трактат китайского стратега, жившего в 6 веке до н. э. Некоторые его размышления мне показались актуальными и сегодня.

- Фельпель, Решайте сами сколько вам лет. Неплохая книжка на тему ЗОЖ, дает вполне конкретные советы и мотивирует к более качественной жизни.

- Bernstein, W., Deep Risk. Небольшой томик из четверокнижия Investing for Adults с актуальными для сегодняшнего дня мыслями о рисках, не выражающихся краткосрочной волатильностью, на которой все обычно сфокусированы. На эту тему у меня планируется отдельная статья.

- Сенека, О скоротечности жизни. Неожиданно современное эссе одного из великих стоиков, набор цитат отсюда я недавно опубликовал здесь.

Когда я читаю книгу на электронном ридере, у меня остаются выделенные фрагменты, которые я экспортирую и сохраняю в Apple Notes, чтобы было легко вернуться и перечитать главное. Вот несколько цитат из таких заметок по паре из прочитанных книг (скопировал только 20% от того, что хотелось, чтобы не перегружать вас текстом):

холодно, рационально видеть, как устроена большая конструкция, внутри которой мы живем, не обольщаться, не поддаваться тысячам идей, которые сваливают на нас, не быть распропагандированным

Нельзя не понимать, какие риски перед тобой. Даже назвать их – полезно. Нельзя их не считать. Нельзя не пытаться оценить, что с ними произойдет в будущем. То, что называется прогноз.

Деньги и имущество – это свобода. Быть человеком финансовым, уметь управлять своими активами – такая же привычка, как спортивный образ жизни. Ключевой инстинкт.

Пожизненное зарплатное рабство Ничем не лучше крепостного права. Ты закреплен экономически. Долгами, которые нужно отдавать. Месячными расходами. Прикреплен к точке, где живешь (переехать или даже выехать дорого), к месту, где работаешь, к людям, тебя кормящим. Даже рождение ребенка – экономическое решение. Когда соизмеряют затраты и доходы. Тот, кто осознал, что он в зарплатном рабстве, – пусть сделает всё, чтобы вырваться из него.

Мы должны осознать себя как финансовый товар. У нас есть рыночная стоимость, она колеблется. По всем правилам финансовой математики можно оценить, сколько мы сегодня стоим исходя из наших будущих доходов и ставки дисконтирования. Что оценивается рынком? Наше влияние, способности, опыт, квалификация, личная этика, упаковка. Что за это дается? Права на деньги, права на личное время, степень свободы перемещаться и действовать внутри иерархий.

Какой товар нужен собственникам? Собственникам и государству, как квази-собственнику, совсем не нужны новые люди – собственники. Денег, активов или их эквивалента – власти. Ими рождаются, ими становятся те, кто сам себе пророк и сам себе отечество. А кто им нужен на рынке? 1) Менеджеры, распорядители, управляющие. 2) Специалисты – носители уникальных знаний, генераторы идей, констуркуторы. 3) Коммуникаторы, те, кто продают, связывают людей, бизнес, товары. 4) Люди на фронтире – авантюристы, спекулянты, авангардисты. Те, кто расширяют мир, особенно не считаясь с рисками. 5) Исполнители от А до Я – до самых сложных навыков, почти космических.

И рядом с ними, на низких высотах несутся новые стаи как бы менеджеров всех размеров и расцветок, в чистых ботинках, рубашках и пиджаках. Неграмотные «сейлы». Управляющие, не обладающие практическими умениями и знанием психологии людей. Сфабрикованный товар, изготовленный в мелких мастерских и с поддельными клеймами. Дипломы, за которыми не стоят подлинные знания. Гиперинфляция менеджеров. Стопки резюме, не имеющих смысла. Дефицит знающих людей. Сердце собственника, истекающее кровью при виде денег, зря растраченных на дешевый поддельный товар.

Миркин, Правила бессмысленного финансового поведения

Если ведут войну, и победа затягивается, — оружие притупляется и острия обламываются; если долго осаждают крепость, — силы подрываются; если войско надолго оставляют в поле, — средств у государства не хватает.

Поэтому на войне слышали об успехе при быстроте ее, даже при неискусности ее ведения, и не видели еще успеха при продолжительности ее, даже при искусности ее ведения.Никогда еще не бывало, чтобы война продолжалась долго и это было бы выгодно государству.

Тот, кто умеет вести войну, два раза набора не производит, три раза провианта не грузит; снаряжение берет из своего государства, провиант же берет у противника.

[…] сто раз сразиться и сто раз победить — это не лучшее из лучшего; лучшее из лучшего — покорить чужую армию, не сражаясь.

Поэтому самая лучшая война — разбить замыслы противника; на следующем месте — разбить его союзы; на следующем месте — разбить его войска. Самое худшее — осаждать крепости.Сунь-цзы, Искусство войны

Отказ от лишней бессмысленной работы ради возможности уделять время тому, что имеет для вас большее значение, – это НЕ лень. Многим трудно свыкнуться с этой мыслью, потому что в нашем обществе раздаются награды за личные жертвы, а не за производительность.

Воодушевление – более точный синоним слова «счастье», именно к нему следует стремиться. Это истинная панацея.

Следует задаваться не вопросами «Чего я хочу?» или «В чем заключается моя цель», а вопросом «Что по-настоящему увлекает меня?».

Если за 10 часов работы в неделю вы демонстрируете производительность вдвое большую, чем коллеги, работающие по 40 часов, от вас наверняка потребуют вкалывать по 40 часов в неделю и показывать увеличение производительности в восемь раз. Это бесконечная игра, в которую лучше не ввязываться.

8 часов. Этот режим работы – принятая в обществе условность, пережиток подхода «чем дольше работаешь, тем выше результат». Неужели всем людям в мире требуется ровно 8 часов на выполнение дневной порции работы? Ни в коем случае. Временной интервал с девяти до пяти выбран произвольно.

«Больше» – не значит «лучше», бросить какое-нибудь дело на полпути зачастую бывает в 10 раз полезнее, чем закончить его. Приобретите привычку не заканчивать нудные и непродуктивные дела, но, разумеется, если этого не требует босс.

Добросовестно работая по восемь часов в день, можно в итоге стать боссом и работать по двенадцать часов в день.

Если вы привыкли работать 50 недель в году, скорее всего, даже отвоевав себе свободу и получив возможность подолгу путешествовать, вы будете лезть вон из кожи, пытаясь осмотреть 10 стран за 14 дней, и доведете себя до ручки. Это все равно что подпустить изголодавшегося пса к шведскому столу: он обожрется и сдохнет.

Свобода – это не просто достаточный доход и возможность распоряжаться своим временем. Можно иметь и средства, и время, но по-прежнему участвовать в крысиных бегах, и это скорее правило, чем исключение. Современный человек не избавится от стрессов, вызванных бешеным темпом жизни, пока не освободится от привязанности к материальным ценностям, не откажется от ложного ощущения постоянной нехватки времени, не перестанет жить с оглядкой на других.

По опыту людей, у которых я брал интервью, требуется 2–3 месяца только на то, чтобы отключиться от рутины и осознать, как сильно нам мешает жить постоянная спешка.

Феррис, Как работать по четыре часа в неделю и при этом не торчать в офисе

Кино

На случай, если вы тоже любите отвлечься от суеты нашего мира и выбираете что посмотреть на каникулах — вот список фильмов и сериалов, которые я оценил на 7 или выше из 10 в 2022 году (это по моим меркам что-то хорошее):

- Не смотрите наверх (2021)

- Изгой-один: Звёздные войны. Истории (2016)

- Хан Соло: Звёздные войны. Истории (2018)

- Оби-Ван Кеноби (мини-сериал, 2022 – …)

- Дублинские убийства (сериал, 2019)

- Дитя робота (2018)

- Черный ящик (2020)

- Тихий омут (2021)

- Касл-Рок (2018 – 2019)

- Офис (2005 – 2013)

- Декстер: Новая кровь (мини-сериал, 2021)

Блог

Конец 2021 и начало 2022 для блога выдались успешными — рост, развитие, первые продажи курса даже превысили ожидания. Потом, в феврале, всё быстро сломалось. Сначала Patreon перестал принимать платежи с российских карт, теперь уже и вывести из него сюда нельзя. Платежи пришлось срочно строить с нуля, чтобы вообще иметь возможность их принимать, но люди уже отвернулись от темы инвестиций — в тот момент, когда к ним как раз надо поворачиваться. Наверняка многих сильно задела и заморозка фондов FinEx или иностранных акций. Я это вижу по падению интереса, потери аудитории, падению новых подписок, снижению посещаемости, коллегам по цеху, которые рассказывают о том же эффекте, равно как и по fund flows и в наших ПИФ, и у западных фондов (инвесторы паникуют, фиксируют убытки, либо не покупают упавшее).

Люди вернутся когда акции начнут дорожать, такова наша психология, хотя я пытаюсь учить правильному, обратному поведению, но понятно, что улавливают это и способны применить десятки, сотни людей, но не тысячи.

В целом же всё не так плохо — я смог адаптироваться технически (перенес платежный шлюз в РФ, а сервер еще в прошлом году), читателей за год стало все-таки больше, а не меньше. Да и это не так уж важно для меня — рекламу я не продаю, отчитываться не перед кем. Блог живет, статьи пишутся (больше 40 за год, не считая новости инструментов), инструменты развиваются, курс обновляется. Для полного счастья не хватает лишь благоприятной обстановки.

В 2022 году блог и инструменты посетили 56 тысяч человек. Было посчитано 19 тысяч бэктестов портфелей, 25 тысяч финансовых планов, 2 тысячи ребалансировок. И это главный для меня результат — что моим софтом пользуются, статьи продолжают читать и остаются те, кто поддерживает это все рублем даже сейчас. Спасибо, что всё это делаете!

В новом году желаю нам всем успешно пережить грядущее, что бы там ни было — оставайтесь сильными и всегда помните о своих долгосрочных целях!

🎄🥂✊