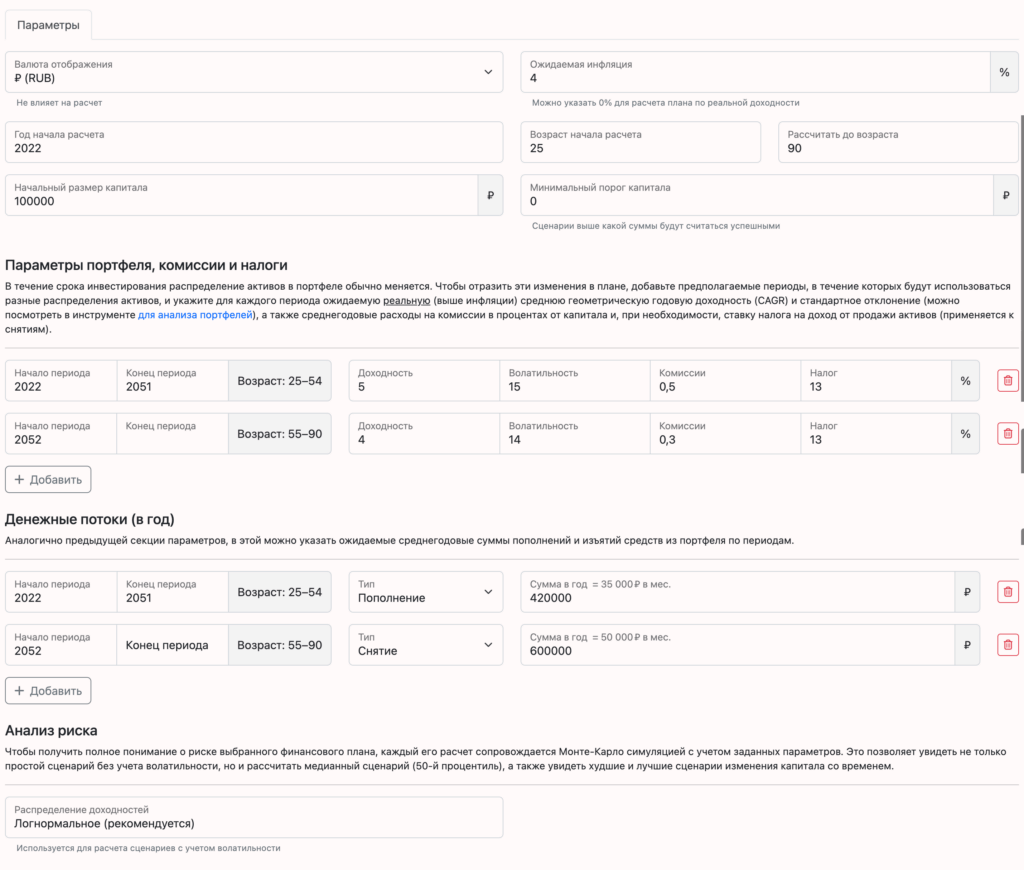

Новая версия инструмента объединила в себе прежний финансовый план с гибкими настройками параметров портфеля и денежных потоков, Монте-Карло симуляцию с отображением диапазона хороших и плохих сценариев для более полного понимания рисков вашего плана и график финансовой независимости ‘The Crossover Point’.

На первый взгляд смысл остался тем же – вводишь все параметры и считается план. Но кроме одного единственного варианта плана теперь показывается множество возможных сценариев развития событий по процентилям, что позволяет легко понять их вероятность, а также в результатах появилась новая интересная вкладка «Финансовая независимость». Обо всём этом расскажу ниже.

В целом же инструмент по прежнему позволяет тестировать два основных сценария с учетом ± всех возможных вводных, только лучше:

- «Выживаемость» портфеля к концу срока инвестирования при заданных ежегодных изъятиях денег из него.

- Вероятность накопления целевой суммы при указанных ежегодных пополнениях портфеля к указанному возрасту.

Всё вместе или по отдельности. Поддерживаются сценарии с регулярными или одноразовыми денежными потоками в и из портфеля с учетом инфляции, гибкая настройка доходности, волатильности портфеля, комиссий и налогов в зависимости от периода для отражения возможных изменений в распределении активов со временем.

Монте-Карло симуляция – что это и зачем нужна?

Обычный финансовый план, который просто начисляет на капитал прошлого года ожидаемую доходность пока не закончится срок инвестирования, покажет вам одну красивую плавную линию прироста капитала. Но кто сказал, что так всё и будет?

В жизни нас поджидает волатильность наших инвестиционных портфелей, которая, к тому же, накладывается на изъятия денег из портфеля в удачные или неудачные моменты, что в сумме вполне может привести к истощению накопленного.

Чтобы снизить вероятность такого сценария, инвестору нужен надежный финансовый план, который снижает риск реализации негативных сценариев до какой-то устраивающей инвестора вероятности. Именно этого и помогает достичь встроенная в новую версию инструмента Монте-Карло симуляция.

Дальше будет немного занудно, но это важно понимать. Суть симуляции сводится к генерации множества случайных выборок годовых доходностей из статистического распределения, похожего на распределение доходностей реального инвестиционного портфеля. Для этого используется генератор случайных чисел с заданными параметрами.

В любом плане есть срок инвестирования в годах, пусть это будет N – столько случайных доходностей надо сгенерировать для одного сценария. Но если получить только N доходностей, это будет лишь одна статистически незначимая выборка годовых доходностей, по которой нельзя сделать никаких выводов. Поэтому мы генерируем M выборок по N лет, например, 10 000 выборок по 30 лет инвестирования, как будто мы прожили 300 тыс. лет и поделили их на периоды по 30 или слетали в 10 000 параллельных Вселенных, чтобы собрать возможные варианты и по ним оценить риски.

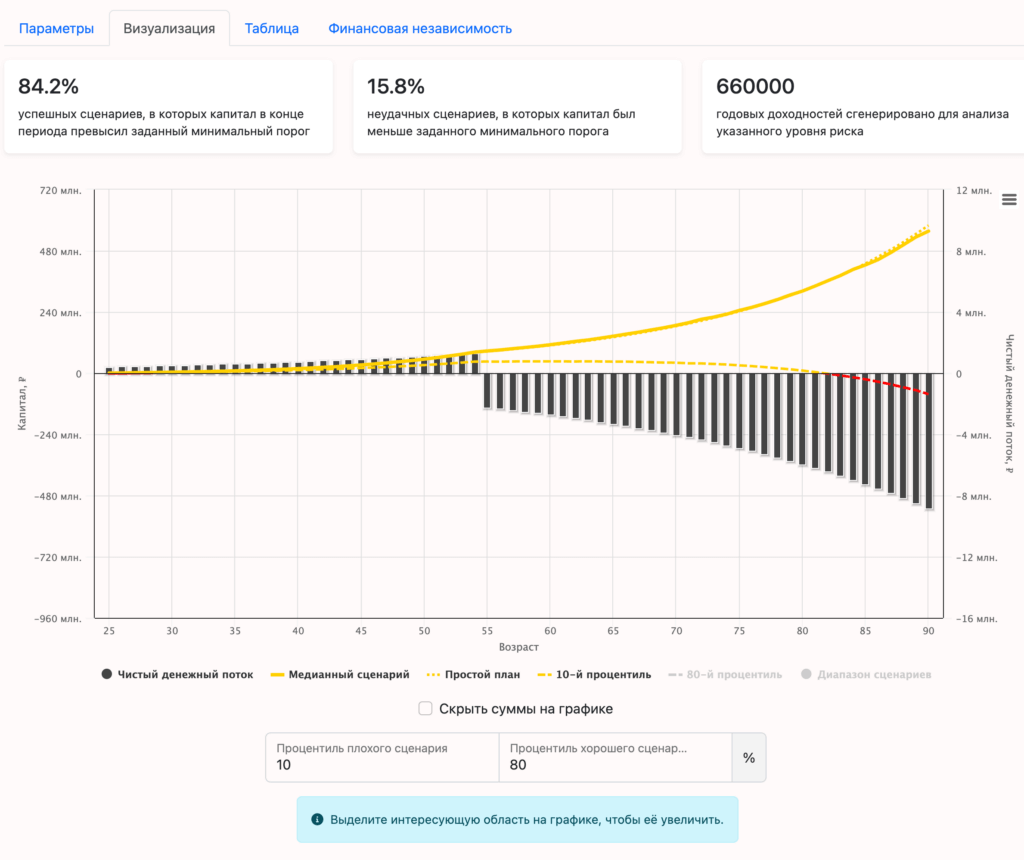

Когда у нас есть N * M случайных доходностей, мы можем поделить их на периоды в N лет и посчитать как менялся капитал в M случайных портфелей со временем. А затем посчитать всё, что нас интересует для оценки рисков конкретного финансового плана. Например, в скольких процентах случаев в конце срока инвестирования в N лет после всех запланированных снятий денег в портфеле осталось больше нуля или любой суммы, заданной в параметрах. Проще говоря, с какой вероятностью план окажется успешным.

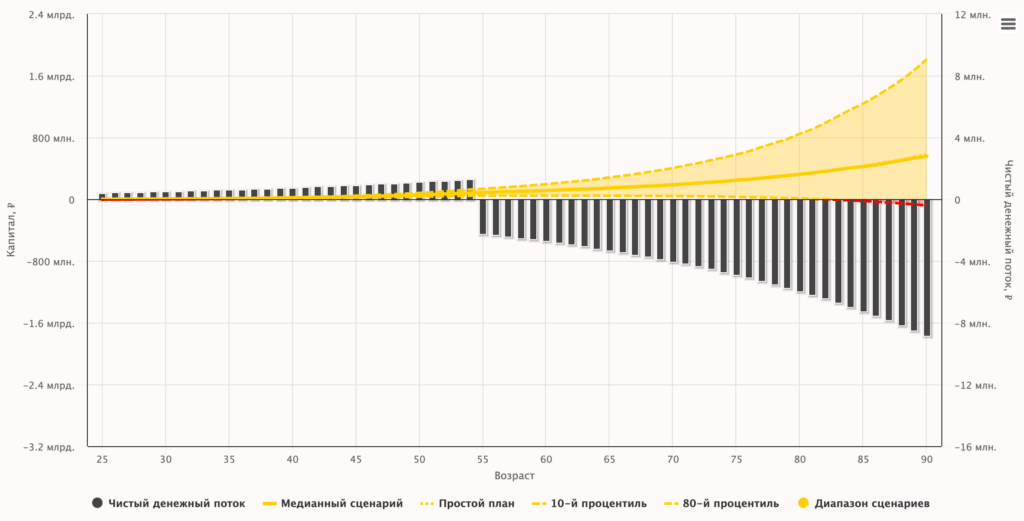

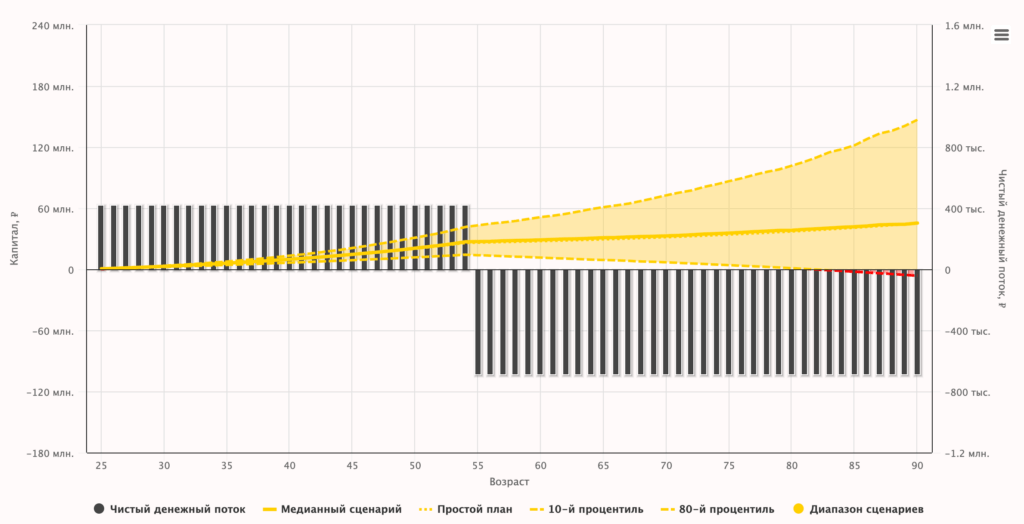

Если у нас есть 10 000 рядов данных по 30 лет, в которых суммы капитала год

от года меняются, эти изменения можно усреднить по годам и показать на графике не 300 000 линий, которые невозможно различить, а несколько сценариев изменения капитала с заданной вероятностью – медианный (50-й процентиль), когда половина сценариев оказывается хуже, а вторая половина – лучше. И менее вероятные плохой и хороший сценарии, например, 10-й и 80-й процентили. В этом случае плохой сценарий будет получен с вероятностью 10%, а хороший – с вероятностью 20%. Чем ближе к 0 или 100 находится выбранный процентиль, тем экстремальнее и менее вероятнее результат.

Значимость таких данных для любого инвестора сложно переоценить, ведь правильное инвестирование начинается с постановки целей, для которых нам надо знать сколько точно денег нужно для их успешного достижения и как быстро их возможно накопить. Финансовый план с такой симуляцией дает ответ – столько-то денег с такой-то вероятностью хватит, к такому-то году с такой-то вероятностью успеете накопить. Вам остается только подумать о приемлемой вероятности, осознать возможные интервалы сроков достижения целей и запланировать всё так, чтобы концы сошлись с концами.

Финансовая независимость

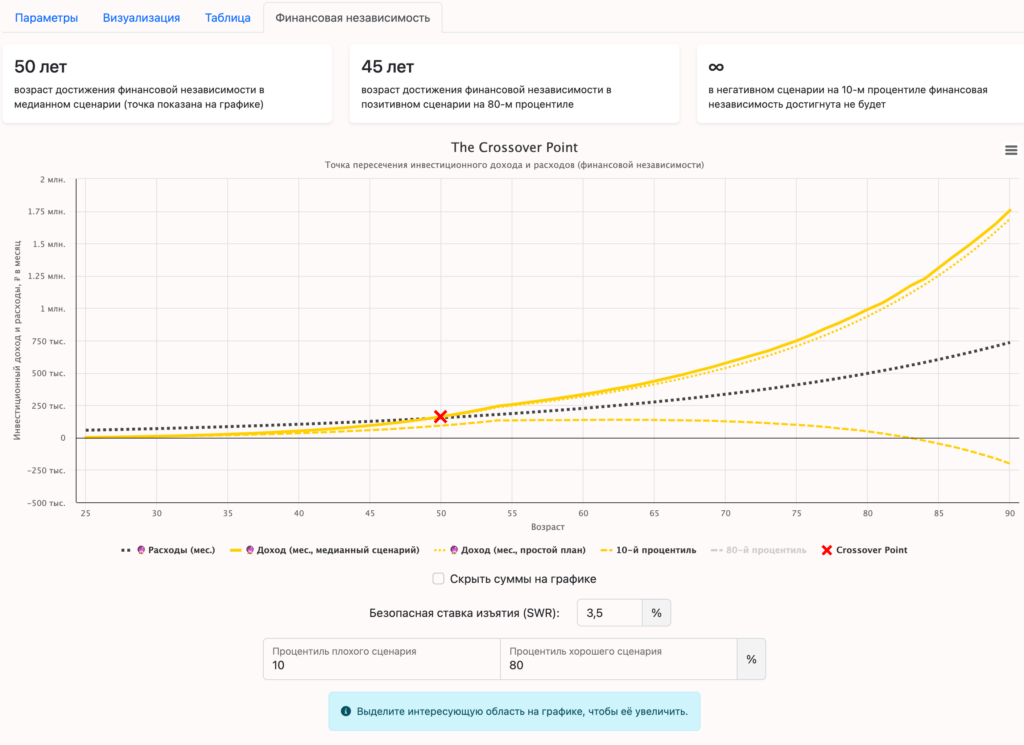

Если в параметрах плана указать суммы ежегодных снятий, в результатах

появится дополнительная вкладка «Финансовая независимость». В ней находится график, похожий на оригинальный график The Crossover Point из книги Робин и Домингес «Кошелек или жизнь».

На графике показываются ваши планируемые ежемесячные расходы, потенциальный ежемесячный инвестиционный доход, рассчитанный от прогнозируемого размера капитала по настраиваемой ставке безопасного изъятия (safe withdrawal rate, SWR), и показана точка пересечения этих кривых (the crossover point), достижение которой означает состояние финансовой независимости, когда все ваши расходы покрываются возможным доходом от капитала.

Ежемесячные расходы при этом экстраполируются на весь период расчета логарифмической линией тренда, чтобы правильно учесть их изменение на инфляцию, если она указана в параметрах расчета.

Сколько же всё это стоит?

Бесценно! 😎 Инструмент остается бесплатным и доступным всем желающим его использовать. Если же вы хотите поддержать меня за проделанную работу, это можно сделать тут. Не забывайте делиться ссылкой, чем больше людей пользуется моими инструментами, тем больше мотивации их развивать. А чтобы поделиться можно было не только ссылкой, но и скриншотом результатов, под графиками есть тоггл «Скрыть суммы».

Подробную справку по работе с инструментом можно найти на его странице, внизу. Во всплывающих подсказках на полях во вкладке параметров и заголовках таблицы с результатами расчета также можно прочитать дополнительные пояснения (если навести курсор).

Старые версии инструментов (финансового плана и отдельного от него МКС) будут доступны ещё пару месяцев – до 28 февраля 2023 года. Если у вас отображается старая версия инструмента, нужно пару раз обновить страницу.

Один ответ к “Финплан 2.0 🎉”

Инструмент просто фантастика, спасибо!