Один риск, что правит всеми

Риск последовательности доходностей - это риск того, что доходности портфеля случатся в неудачном порядке. Он может как улучшить общие результаты портфеля, так и разрушить его, и вот как от него можно защититься.

Это перевод оригинальной статьи финансового советника Адама Коллинза One Portfolio Risk To Rule Them All, которая так удачно вписывается в мой цикл статей о жизни с капитала, да ещё и использует отсылочки на LOTR, что я решил не писать статью с нуля, а просто сделать перевод с примечаниями и дополнением в конце.

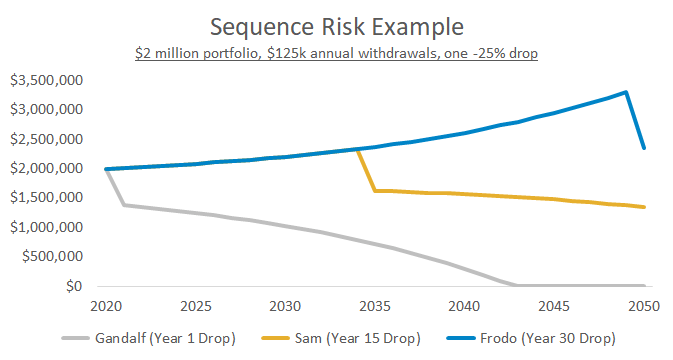

Возьмем трех инвесторов, стартующих с $2 миллионов. Все получают одинаковую среднегодовую доходность в размере 7% и выводят по $125 тысяч в год. Единственная разница между ними будет в том, когда они понесут 25%-ый убыток:

- Фродо он настигнет только на 30-м году инвестирования.

- Сэм потеряет 25% спустя 15 лет после начала.

- Гэндальф теряет 25% в первый год.

В таблице ниже показаны реальные средние геометрические доходности за 30 лет и за отдельные 5-летние периоды внутри этих 30-летних для трех разных дат выхода на пенсию в США: октябрь 1955, декабрь 1968 и март 1979 года. В крайнем левом столбце показана максимальная безопасная ставка изъятий, которую инвестор мог бы применить для исчерпания капитала ровно в конце периода.

Сценарий с самой высокой среднегодовой доходностью за 30 лет имел самую низкую безопасную ставку изъятий, что привело к резкому изменению качества жизни. Пенсионер 1979 года с портфелем в $2 миллиона и ставкой вывода средств 9,1% мог безопасно тратить по $182 тысячи в год, индексируя их на инфляцию. Пенсионер 1968 года с безопасной ставкой изъятий 3,8% мог тратить только $76 тысяч.

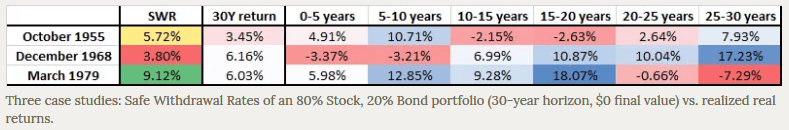

Молодые инвесторы тоже не застрахованы от риска последовательности доходностей. Например, вы можете столкнуться с сильным рынком в возрасте от 20 до 30 лет, а затем с низкой доходностью, когда станете старше и богаче. Возьмем двух инвесторов, которые откладывают по $10 тысяч в год в течение 30 лет. Они получают одинаковую доходность, но в разном порядке:

- Леголас получает 5% доходности в год первые 15 лет, а в оставшиеся 15 лет — 10% в год.

- Гимли испытывает на себе обратную последовательность.

Существуют четыре популярные стратегии защиты пенсионеров от риска последовательности доходностей. Рассмотрим плюсы и минусы каждого из них.

Стратегия №1: гибкие изъятия

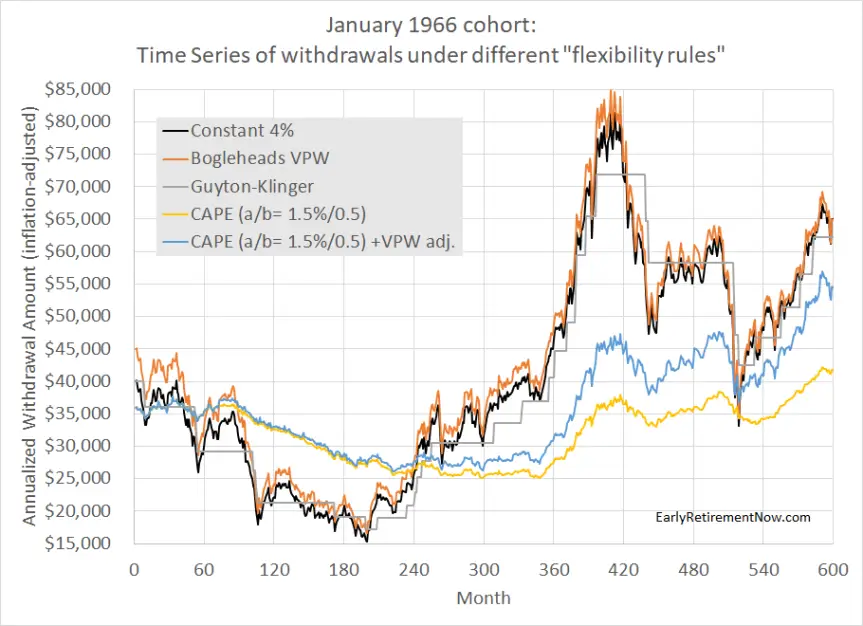

Стратегии с гибкими расходами уменьшают суммы вывода средств вслед за падением стоимости портфеля. Двумя широко известными методами являются правила Гайтона-Клингера и Bogleheads VPW.

Оба «работают» в том смысле, что увеличивают выживаемость портфеля, но они не лишены риска. Стратегии с гибкими изъятиями трансформируют риск последовательности доходностей в риск снижения качества жизни, поскольку могут потребовать резкого сокращения расходов.

Например, на графике ниже показаны расходы пенсионера 1966 года с поправкой на инфляцию. Оранжевые и серые линии показывают, что две эти стратегии приводили к снижению уровня жизни на 60%:

Прим. перев.: тезис Коллинза полностью справедливый — это действительно преобразование одного риска в другой. Но не могу не указать на один нюанс — автор расчетов, график которого он использовал (блогер ERN), использовал месячные данные, а правила Гайтона/Клингера он оставил в годовом размере, не поделив шаги сумм изъятий ±10% на 12 месяцев (значение месячного шага можно рассчитать как 1.1^(1/12) ≈ 1,00797), из-за чего изменение расходов получилось гораздо более резким, чем предлагали авторы этих правил. Если пересчитать, график расходов по Гайтону/Клингеру будет больше похож на одну из стратегий с использованием значения обратного CAPE, которые здесь тоже изображены.

Сокращение расходов на 60% после выхода на пенсию не является реалистичным вариантом для большинства людей. Этот подход наиболее актуален для пенсионеров со значительным объемом дискреционных (необязательных) расходов. Он также может быть полезен, если результаты портфеля оказались очень хорошими, и вы хотите скорректировать суммы вывода средств, чтобы не жить слишком скромно.

Стратегия №2: денежные резервы

Другой вариант — отложить достаточно денег [имеются в виду краткосрочные инструменты с фиксированной доходностью — прим. перев.], чтобы вам не приходилось выводить средства на жизнь из своего портфеля во время просадки. Некоторые также называют это «ведёрной стратегией» [bucket strategy или time segmentation, когда активы делятся по дюрации, и изъятия делаются из наиболее краткосрочных — прим. перев.].

Денежный резерв делает две вещи:

- Снижает долгосрочную доходность, поскольку деньги исторически проигрывают акциям и облигациям.

- Является маркет-таймингом (активным решением о выборе времени входа на рынок или выхода из него), поскольку доля акций в портфеле увеличивается, когда вы извлекаете деньги из резерва [и надо также принять решение, когда долю акций можно обратно уменьшить, чтобы восстановить резерв — прим. перев.].

Основной вывод из исследования идеи с резервом:

Результаты показали, что успешность стратегий с буфером уменьшалась по сравнению с базовым уровнем, когда буфера не было.

Хотя отдельный денежный резерв действительно снижал процент успешности [долю случаев, в которых капитала хватало на весь период пенсии — прим. перев.], если резервом считать долю облигаций в основном портфеле, влияние на процент успешности оказывается незначительным. Денежные эквиваленты и облигации имеют похожую долгосрочную доходность, и замена отдельного денежного резерва облигациями в основном портфеле несёт меньшие альтернативные издержки.

Основная польза денежного резерва носит эмоциональный, а не финансовый характер. Некоторые инвесторы так лучше спят, и если это означает, что они с большей вероятностью будут придерживаться своего пенсионного плана, то использование резерва имеет смысл.

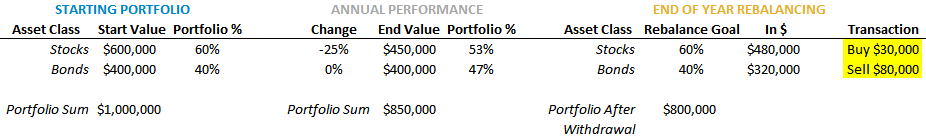

Должен отметить, что денежный резерв — не единственный способ избежать продажи инвестиций в случае их падения. Регулярная ребалансировка делает то же самое. В приведенном ниже примере показано, как инвестор с соотношением классов активов 60/40, которому необходимо вывести $50 тысяч, избежит продажи акций, если они упадут:

Портфель после года инвестирования: 53% акций / 47% облигаций.

Ребалансировка приводит доли к изначальным путём продажи облигаций на $80 тыс. и покупки акций на $30 тыс., 80 – 30 = $50 тыс., выведенных из портфеля.

Стратегия №3: следование за трендом

Негативная волатильность усиливает риск последовательности доходностей, поэтому одним из решений является использование стратегий, которые снижают вероятность серьезных убытков. Следование за трендом — один из вариантов, снижающий риск просадок, что было показано на исторических данных и на разных активах.

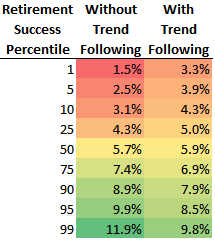

Исследователи проверили эффект от следования за трендом на ход пенсии и пришли к выводу:

Сглаживание доходности отдельных активов с помощью простых методов следования за трендом является мощным инструментом повышения ставок вывода средств.

Can Sustainable Withdrawal Rates be Enhanced by Trend Following?

В таблице ниже показаны максимальные безопасные ставки изъятий из портфеля с 50% акций и 50% облигаций для 30-летних периодов. В сценариях, обычно используемых для стресс-тестирования жизнеспособности пенсионных стратегий (5-й и 10-й процентили), следование за трендом привело к более высоким ставкам вывода средств.

Данные взяты со страницы 28 статьи Can Sustainable Withdrawal Rates be Enhanced by Trend Following. Эта таблица показывает максимальные ставки изъятий, при которых капитал не иссякал в ходе 20 000 Монте-Карло симуляций до конца 30-летних периодов.

Минусом этой стратегии является то, что управление риском может казаться чем-то глупым. Никто не платит за страховку дома, жалея, что его дом не сгорел. Диверсификация инвестиционного портфеля аналогична. Мы диверсифицируемся, потому что последствия отказа от этого неприемлемы, даже несмотря на то, что платим за эту защиту небольшую цену, если ничего плохого не происходит.

Прим. перев.: приводя последний пример, автор почему-то упомянул диверсификацию портфеля, хотя рассматривается здесь трейдинговая стратегия, а не дополнительная диверсификация; в качестве стратегии слежения за трендом авторы исследования, на которое ссылается Коллинз, использовали перекладку из индекса S&P 500 в казначейские векселя и наоборот при смене тренда. Транзакционные и налоговые издержки при этом не учитывались.

Стратегия №4: «Я буду тратить только дивиденды»

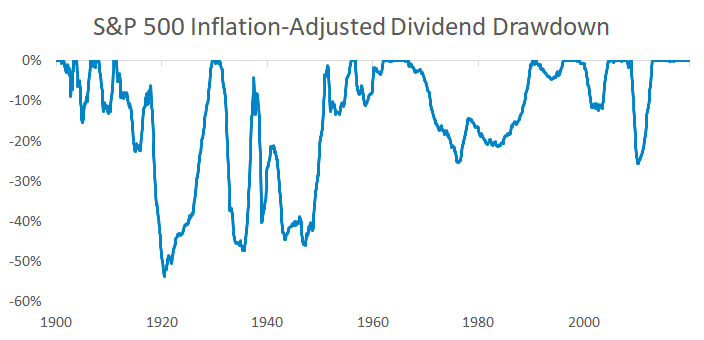

Звучит как идеальное решение риска последовательности доходностей. Если вы выводите только дивиденды и никогда не трогаете вложенный капитал, как у вас могут закончиться деньги? Инвесторы, следующие этому подходу, допускают две ошибки:

- Предполагают, что дивиденды выплачиваются стабильно.

- Не сосредотачиваются на единственной важной доходности — полной. Дивидендная доходность в 5% бессмысленна, если вложенный капитал тает как кубик льда.

Дивидендные выплаты волатильны и испытывают просадки длительностью в несколько десятилетий:

Источник данных: multpl

Ограничение расходов дивидендами сопряжено с тем же риском, что и у стратегий с гибкими изъятиями: длительные периоды с расходами ниже ожидаемых. Прим. перев.: подробнее про дивиденды можно почитать в моей статье.

Резюме

Последовательность доходностей вашего портфеля так же важна, как и уровень этих доходностей.

- Стратегии с гибкими изъятиями наиболее полезны для пенсионеров с большими дискреционными (необязательными) расходами.

- Резерв из облигаций в основном портфеле не наносит финансового ущерба и может помочь эмоционально.

- Следование за трендом снижает вероятность глубоких просадок и риск последовательности доходностей.

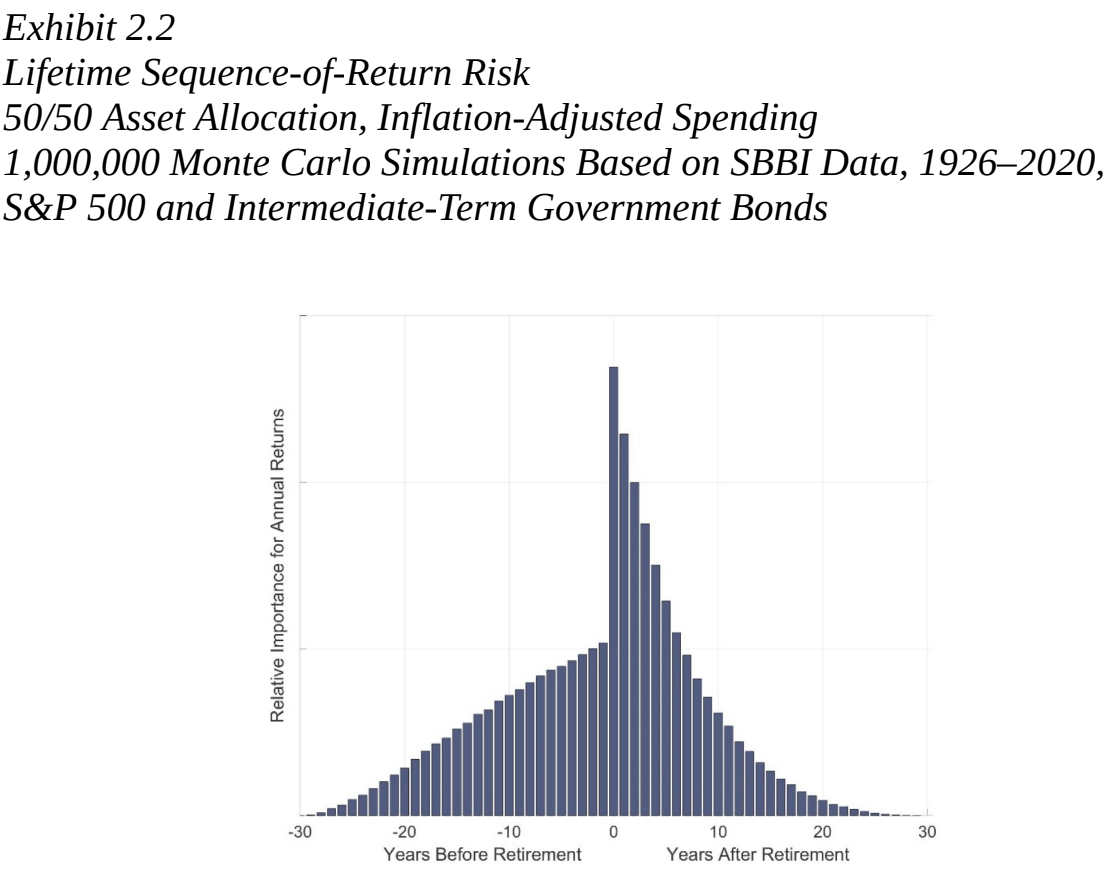

Дополню оригинальную статью ещё одной иллюстрацией влияния последовательности доходностей на итоговый результат портфеля на предполагаемом сроке инвестирования в 60 лет:

С года -30 до -1 инвестор находится в стадии накопления, а с 0 по 30 год — на пенсии. Значимость доходностей отдельных лет (вертикальная шкала на графике) посчитана линейной регрессией результатов конкретного года (доходности) на итоговый результат портфеля в раунде симуляции (на накопленный капитал до начала пенсии или максимальную безопасную ставку изъятий после начала пенсии).

Источник: Wade Pfau, Retirement Planning Guidebook

В первой половине периода влияние ежегодных сбережений на накопленный капитал плавно возрастает и становится максимальным в год перед выходом на пенсию (минус 1-ый на графике). Так происходит потому, что доходности применяются к постепенно возрастающему размеру капитала, что увеличивает влияние доходностей на абсолютный результат.

На этапе изъятий из портфеля (0-й год и далее) доходность в первые годы оказывают наибольшее влияние на всю дальнейшую устойчивость пенсионной стратегии. Чем выше окажется доходность в начале, тем выше может быть ставка изъятий и дальнейшие расходы — влияние ранних лет пенсии на ставку изъятий диспропорционально выше, чем последующих.

Проще говоря, наиболее опасным риск последовательности доходностей становится непосредственно после выхода на пенсию и остаётся повышенным в следующие 5–10 лет, после чего постепенно снижается, поскольку траектория (высокие или низкие расходы, не приводящие к досрочному истощению портфеля) уже была задана в эти первые годы.

Это значит, что если вы удачно пережили начало пенсии, либо смогли вовремя вернуться на работу или иным образом отсрочить или снизить изъятия, то скорее всего дальше у вас всё будет нормально и думать придётся о каких-то более приятных проблемах — например, как успеть проесть накопленное, чтобы в портфеле не осталось слишком много денег.

Что касается способов снижения этого риска через какую-то специальную аллокацию активов или действия инвестора, то можно дополнить приведенный выше список следующими не исключающими друг друга соображениями:

- Пенсионеры могут создавать более диверсифицированные портфели, чем простейшие используемые в исследованиях, несколько снижая таким образом волатильность и, как следствие, риск последовательности доходностей.

- Планирование расходов и источников доходов таким образом, чтобы при выходе на пенсию, когда риск последовательности доходностей максимальный, изъятия из волатильного портфеля были меньше, а в будущем возрастали.

- Некоторые пенсионеры могут принять меньшую вероятность успешности плана (больший риск последовательности доходностей), если у них есть другие источники дохода кроме волатильного инвестиционного портфеля.

- Ещё один «трейдерский» вариант (в духе предложенного слежения за трендом) — это управление риском снижения стоимости портфеля с помощью деривативов. Разумеется, использование деривативов не будет бесплатным и несёт свои риски, но хеджировать риск последовательности доходностей хотя бы частично возможно.

-

Облигационный навес (bond tent или rising equity glide path) — когда выход

на пенсию производится с повышенной долей облигаций в портфеле, за счёт

которых финансируются первые годы расходов. Затем доли классов активов

приходят к неким целевым. Похоже на уже описанный денежный резерв, особенно

если он включается в основной портфель.

Идея заключается в том, что если вы повысите долю облигаций в портфеле и первые 5–10 лет будете продавать только облигации, не трогая акции, вы избежите риска последовательности доходностей в наиболее волатильном инструменте портфеля, ведь продавать дешевые акции не придётся.

Меня в этом смущает то, что если менять уменьшать долю акций в пользу облигаций, то на случай, когда этот облигационный навес поможет (акции сильно упали), может быть и случай упущенной доходности (акции сильно выросли), и тогда в будущем вы придёте к меньшему размеру капитала => большей ставке изъятий => большему будущему риску последовательности доходностей, чем без навеса.

Кроме того, если вы придерживаетесь концепции ребалансировки и доля облигаций в вашем портфеле существенная, дешевые акции продавать не придётся и без навеса, ведь доля облигаций вырастет и её надо будет выравнивать их продажей. - Источником риска последовательности доходностей является рыночная волатильность. Тогда очевидным решением является полный или частичный отказ от риска акций — использование «безрисковых» вариантов пенсионного инвестирования, о которых мы для полноты картины поговорим уже в следующей статье.

Обмануть финансовую математику не так-то просто, у каждого способа есть свои недостатки, а некоторые вообще больше похожи на обман самого себя. Самый честный способ снижения этого риска: поработать на пару лет дольше, откладывать больше денег или попытаться создать дополнительные источники доходов на пенсии, чтобы уменьшить ставку изъятия до такой, которая обеспечит приемлемую вероятность успешности стратегии по историческим данным или в Монте-Карло симуляции.

С другой стороны, преувеличивать значение риска последовательности доходностей тоже не следует: если всё пойдет не по плану, то нет лучшего времени вернуться на работу, чем сразу после выхода на пенсию.

Комментарии

Риск последовательности недооцененная тема у нашего инвестора, собирающегося выйти на пенсию и жить с капитала. Для пенсионера риск последовательности имеет гораздо бОлее весомое значение, нежели доходность портфеля - об этом говорит Большой Эрл ( Karsten Jeske), чьи картинки и таблицы использовал автор статьи. Все предложенные стратегии для уменьшения его влияние на убийство капитала, увы, не спасают на 100%. Но есть одна, трудно реализуемая на практике, узнав о которой, я был просто поражен. Делюсь: https://earlyretirementnow.com/2022/06/06/hedging-against-sequence-risk-swr-series-part-53/