Разбираемся с аннуитетами российских страховых компаний и разными видами пенсий – можно ли вложить в эти финансовые инструменты часть своего капитала и получать стабильный доход, какие риски это помогает решить и чем именно отличается от самостоятельного инвестирования?

Стратегии с фиксированным доходом

В предыдущих статьях (1, 2, 3, 4) мы с вами разобрали много стратегий, все из которых можно отнести в одну общую категорию – вероятностные. Они все предполагают инвестирование непосредственно на фондовых рынках и принятие на себя их волатильности с расчетом на то, что будущие премии за риск будут соразмерны историческим.

Есть и другой тип пенсионных стратегий, которые можно назвать стратегиями с фиксированным доходом или условно безрисковыми (безволатильными). Их идея заключается в том, чтобы доход был зафиксирован контрактными обязательствами. В идеале он должен быть полностью гарантирован договором, в реальности есть и другие варианты – например, когда фиксируется лишь часть дохода, а остальная часть остаётся «ожидаемой». К источникам фиксированного дохода можно отнести:

- аннуитеты страховых компаний;

- государственную пенсию;

- в ограниченной степени: негосударственные пенсионные фонды (НПФ), лесенки из отдельных выпусков облигаций, удерживаемых до погашения, депозитов и других инструментов с фиксированной доходностью без волатильности (фонды облигаций или их самостоятельное роллирование уже не подходят).

Два основных риска, все или некоторые из которых могут решать стратегии с фиксированным доходом:

- Риск последовательности доходностей, возникающий из-за волатильности, и связанные с этим риск снижения качества жизни и поведенческий риск отказа от стратегии с негативными последствиями.

- Риск долгожительства, который заключается в том, что мы не знаем сколько проживём, и, как следствие, при консервативном планировании пенсии повышается размер капитала, необходимый для её обеспечения.

Второй пункт способны решать только долгосрочные или пожизненные аннуитеты или пожизненная государственная или негосударственная пенсия, но не самостоятельное инвестирование в лесенки облигаций, когда выплаты делаются исключительно из ваших личных сбережений, пока они не закончатся.

Есть и другие причины искать варианты создания дохода за пределами фондового рынка. Например, продукты страховых компаний и пенсионных фондов не требуют самостоятельного слежения за инвестиционным портфелем, из чего бы он ни состоял, что может быть актуально в случае уменьшения когнитивных способностей с возрастом или для контроля поведенческих рисков.

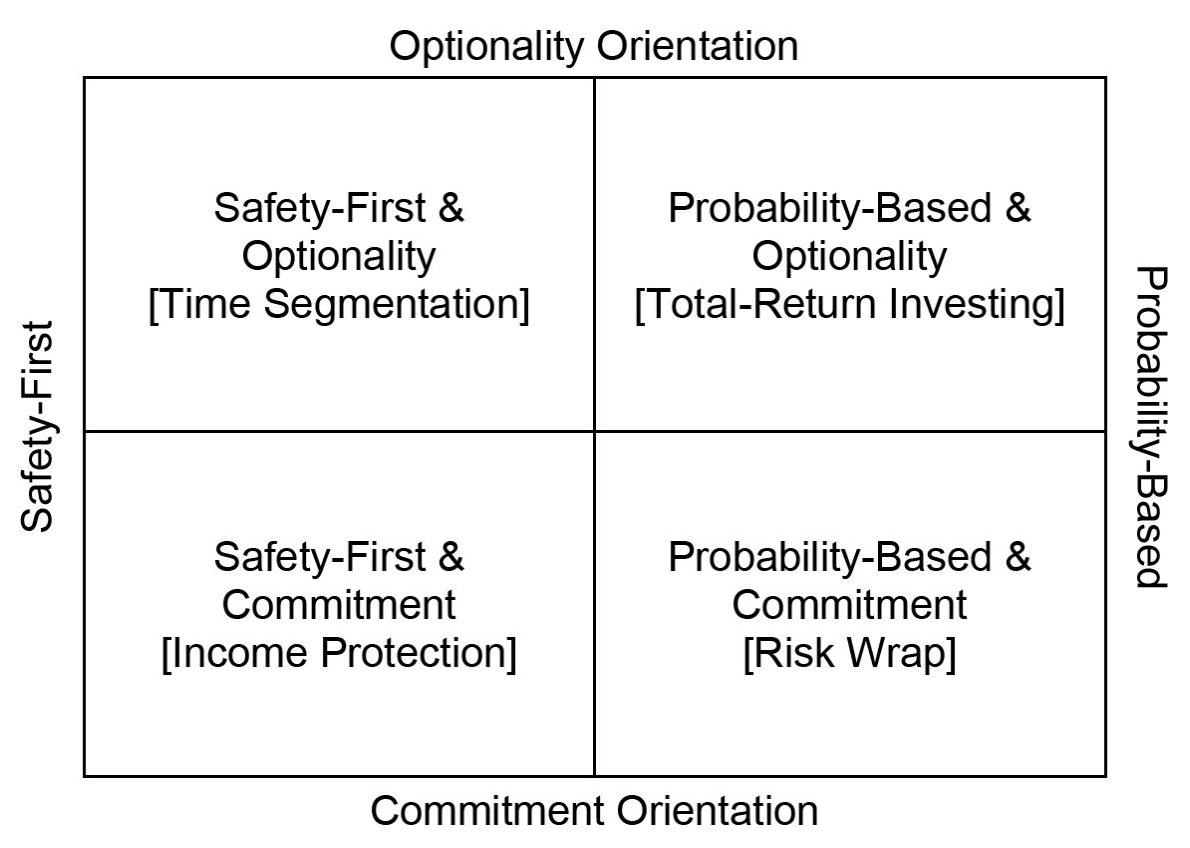

Кроме того, как одно распределение активов не подходит всем инвесторам и должно выбираться индивидуально, так и один способ получения дохода с капитала не может подходить всем:

- кто-то больше ориентирован на вероятностные стратегии (принятие риска), другие стремятся минимизировать волатильность и закрепить доход контрактными обязательствами (безопасность);

- кто-то хочет оставить за собой право на изменение стратегии и суммы пенсии в будущем (иметь опциональность), другим, наоборот, комфортнее придерживаться заранее определенных правил (уплачивать взносы и получать выплаты по договору).

Матрица стратегий по двум этим осям – риска и опциональности, представлена на рисунке ниже:

Здесь слева-направо, сверху-вниз показаны следующие варианты стратегий:

- безопасность и опциональность (инвестирование в «ведёрные» стратегии с делением активов по дюрации и сопоставлением их объема с планируемыми расходами);

- вероятностность и опциональность (инвестирование с ориентацией на полную доходность и безопасную ставку изъятий, применение стратегий с гибкими расходами);

- безопасность и фиксированность (закрепление дохода контрактными обязательствами через страховые компании и пенсионные фонды, облигации и т. п., уплата фиксированных страховых/пенсионных взносов);

- вероятность и фиксированность (комбинированные стратегии, которые и сохраняют возможность получения рыночного роста, и позволяют придерживаться фиксированного плана, например, вариабельные и индексированные аннуитеты).

В прошлых статьях мы больше затрагивали правый верхний квадрант и немного касались левого верхнего. Пришло время разобраться с вариантами, доступными в России для левого нижнего квадранта на этой плоскости.

Страховые аннуитеты

Суть аннуитетного страхования заключается в том, что в течение какого-то времени или единовременно страхователь вносит в страховую компанию определенную сумму денег, после чего в течение выбранного срока или пожизненно получает регулярный доход. Условия и суммы взносов и выплат по аннуитету определяются страховым договором, остаток капитала по истечению срочного аннуитета не возвращается.

В России такие программы представлены как вид страхования жизни и называются «добровольным пенсионным страхованием». В будущем могут появиться и другие инструменты – 30 октября 2023 года ЦБ в своём документе о направлениях развития финансового рынка упомянул «обеспечение возможности приобретения пенсионного аннуитета при наступлении пенсионного возраста» (с. 24).

В США существуют несколько видов аннуитетов, предлагаемых страховыми компаниями – немедленные и отложенные, фиксированные и вариабельные. Из них самым классическим является немедленный фиксированный аннуитет, когда вы отдаете часть своего капитала страховой в обмен на регулярный доход без возврата вложенного капитала в конце.

Взносы инвестируются консвервативно, в основном, в облигации и депозиты крупных банков. Благодаря этому портфели страховых компаний испытывают меньшую волатильность, снижается риск последовательности доходностей внутри продукта, что соответствует его стабильным характеристикам на стороне клиента.

Формирование страховых резервов из поступающих взносов происходит не отдельно для каждого клиента, а в общем порядке – активы и обязательства страховой компании сопоставляются так, чтобы она могла обеспечить исполнение своих обязательств по выплатам перед всеми клиентами в целом.

В этом актуарном объединении рисков (risk pooling) на стороне страховой компании и заключается самый большой плюс аннуитетов. Кто-то из аннуитентов проживет меньше среднего, а кто-то больше, и деньги первых будут финансировать выплаты вторых, поэтому требуемая сумма взносов при одинаковом уровне выплат (дохода) для конкретного аннуитента может быть ниже, чем при самостоятельном инвестировании.

Вы могли бы сами выстроить лесенку из облигаций без лишних посредников и зафиксировать свои расходы до конца жизни. Но поскольку никто не знает сколько проживет, при самостоятельном инвестировании планировать приходится до возраста, значительно превышающего среднюю ожидаемую продолжительность жизни. Владельцы аннуитетов получают скидку на похожую лесенку облигаций внутри продукта, потому что ценой аннуитета является взвешенная по вероятности выживания клиента в каждом следующем году приведенная стоимость потенциальных выплат.

Имея большое количество клиентов, компания может полагаться на закон больших чисел, чтобы оценить, какой процент клиентов останется жив в каждом последующем году. Если среди клиентов вероятность дожития до 95 лет составляет 1%, то компании нужно аллоцировать только 1% от того, что придется отложить инвестору, самостоятельно управляющему портфелем и планирующего пенсию до 95 лет лишь потому, что не знает сколько проживет.

Звучит красиво, но что мы имеем на практике? Популярности сегмент пенсионного страхования жизни в России пока не снискал и является очень нишевым. Причем в последние годы количество таких продуктов на страховом рынке не растет, а сокращается.

По данным ЦБ доля премий и выплат добровольного пенсионного страхования в структуре финансового результата деятельности страховщиков в первом полугодии 2023 года составляла около 0,5% от всего страхования жизни, сильно уступая НСЖ и ИСЖ. По другой форме статистики, в добровольном пенсионном страховании в России превалируют полисы с выплатой страховой премии в рассрочку, а не единовременные, сроком от 10 лет. На конец июня 2023 года такие аннуитеты были у 39 530 полисодержателей.

В статистике ЦБ я смог найти следующие компании, занимающиеся добровольным пенсионным страхованием, в порядке уменьшения собираемых ими страховых премий за первое полугодие 2023 года:

- ООО «ППФ Страхование жизни»

- ООО «Капитал Лайф Страхование Жизни»

- ООО «Совкомбанк страхование жизни»

- ООО СК «Ренессанс Жизнь»

- ООО СК «Чулпан-Жизнь»

Эти компании также были в статистике, но на их сайтах я не нашел упоминаний актуальных пенсионных продуктов для физических лиц:

- САО «Геополис»

- ООО СК «Ингосстрах-Жизнь»

- ООО «Страховая Компания СОГАЗ-ЖИЗНЬ»

- ООО «Зетта Страхование жизни»

- АО СК «УРАЛСИБ Жизнь»

- АО СК «Ю-Лайф»

Возможно, есть и какие-то иностранные страховые компании, готовые продать аннуитет гражданам РФ – такую информацию я не искал.

Пенсионные программы российских страховых компаний устроены довольно просто – в них есть период накоплений и период выплат, вместе они составляют общий срок страхового договора. Условия в деталях и возмжоностях у разных компаний отличаются, а получить расчеты можно только индивидуально. Здесь я опишу условия в общих чертах по опыту общения с консультантами трех компаний и чтения договоров, а ниже приведу конкретные расчеты.

В периоде накоплений вы платите регулярные страховые взносы с выбранной перодичностью – ежемесячно, ежеквартально, раз в полгода или ежегодно. Некоторые компании позволяют сделать взнос единовременным. Взносы прописываются в страховом договоре в номильнаых деньгах, но можно добровольно индексировать их на оговоренный процент, периодически или регулярно, чтобы сумма выплат в будущем была больше.

После этого начинается период выплат, когда с выбранной периодичностью – тоже от месяца до года, вам выплачивается страховая сумма. Период выплат можно отсрочить, то есть накопления сделать заранее, а начало выплат назначить позже. В страховом договоре фиксируется гарантированная сумма выплат в номинальных деньгах, которая либо не меняется год от году, либо увеличивается минимально.

Остальная часть увеличения сумм выплат происходит из ожидаемого дополнительного инвестиционного дохода, который вам никто не гарантирует, но прогнозируют обычно на уровне 5%/г номинальной доходности. Ожидаемый инвестиционный доход может покрывать инфляцию, а может и не покрывать, может равномерно увеличивать суммы будущих выплат год к году, а может быть максимальным в начале выплат, а в дальнейшем уменьшаться, что будет уменьшать и ожидаемые суммы выплат в реальных деньгах после вычета ожидаемой инфляции. Всё это будет видно на примерах далее в статье.

При выборе любых страховых продуктов надо понимать какие вы заплатите комиссии, заранее оценить какие взносы нужно сделать, чтобы получать желаемый доход, учитывая нюансы конкретной программы, и сравнить всё это с другими доступными вам вариантами получения дохода. Узнать все условия продукта, нужные для его оценки, можно только в индивидуальном порядке – на сайтах страховых их не найти.

В итоге можно выделить следующие плюсы страховых аннуитетов:

- исключение риска последовательности доходностей в этой части дохода;

- решение риска долгожительства в случае аннуитетов с достаточной продолжительностью периода выплат или пожизненных;

- не нужно думать о том как именно инвестировать капитал, как выводить средства из портфеля на текущие расходы и следить за портфелем, что актуально в старости;

- страхование дополнительных рисков в зависимости от условий полиса, например, можно освободить себя от необходимости платить фиксированные взносы в случае потери трудоспособности с сохранением условий выплат;

- можно получать налоговый вычет на взносы, а выплаты по договорам добровольного пенсионного страхования НДФЛ не облагаются (тут есть нюансы);

- вложенный капитал – взносы и инвестиционный доход – защищен от исковых требований;

- выплаты после смерти страхователя производятся наследникам.

К недостаткам можно отнести:

- низкая ликвидность после периода охлаждения – если заключен договор со страховой, которая согласилась платить вам всю жизнь или N лет в обмен на часть капитала, забрать деньги можно будет с понижающим коэффициентом для расчета выкупной суммы, иначе у компании ломалась бы математика формирования страховых резервов;

- суммы гарантированных выплат фиксируются в договоре в номинальных деньгах, что делает их уязвимыми к инфляции, при этом ожидаемый дополнительный инвестиционный доход не гарантируется – возникает неопределенность в сохранении уровня жизни в будущем;

- комиссии страховых будут выше, чем при самостоятельном инвестировании на фондовом рынке, надо внимательно изучать условия, хотя в конечном итоге важнее то, какой расчет вы сможете получить и устроит ли он вас, потому что суммы в нем даются за вычетом комиссий;

- концентрация капитала внутри одной или нескольких компаний, но прекращение деятельности страховых компаний – это нечастое событие, и в этом случае ваш договор перейдет на обслуживание в другую компанию;

- получение условий в индивидуальном порядке, трудозатратно сравнивать варианты от разных страховых;

- много назойливых продавцов приятной наружности, называющих себя «финансовыми консультантами», которые способны долго и упорно впаривать вам максимум выгодных им продуктов любыми способами: переводить тему в выгодное им русло, юлить, недоговаривать и манипулировать – в общении с ними всегда нужно четко понимать что нужно вам, выгодный ли это для вас продукт, а источником информации о продукте считать полисные условия и расчеты, а не слова.

Страховая пенсия от СФР (ранее ПФР)

Пересказывать текущее устройство обязательного пенсионного страхования в России я не буду – об этом достаточно информации в интернете. Напомню только формулу расчета суммы страховой пенсии: ИПК × стоимость ИПК + фиксированная выплата. Стоимость ИПК и фиксированная выплата устанавливаются в номинальных деньгах и регулярно обновляются, а индивидуальные пенсионные коэффициенты (ИПК) вы копите пока работодатель или вы сами отчисляет страховые взносы на ваш лицевой счет.

Есть много скепсиса на тему размера будущих пенсий и вообще сохранения солидарной пенсионной системы в отдаленном будущем в виду меняющейся демографии: работающих, оплачивающих пенсии текущим пенсионерам, становится меньше из-за низкой рождаемости, а пенсионеров – больше, потому что продолжительность жизни растет. Я думаю, что полностью солидарная пенсия не исчезнет, но ожидать от СФР больших выплат спустя десятилетия не приходится – они и сейчас маловаты.

В целях этой статьи нам интересно то, что государственная пенсия выплачивается пожизненно, то есть это пожизненный аннуитет со свойствами объединения рисков, параметрами которого в какой-то мере можно управлять своими взносами.

Интересный момент в разрезе риска долгожительства и правильного планирования – изменение формулы расчета страховой пенсии после 80 лет. Фиксированная выплата – та часть формулы, что не зависит от ИПК, после этого возраста автоматически удваивается. Например, в 2023 году размер фиксированной выплаты – 7 567 рублей, значит после 80 лет она увеличивается до 15 134 рублей в месяц.

Страховой стаж и ИПК начисляются работающим по трудовому договору или иным способом уплачивающим страховые взносы. Чтобы получить право на пенсию на общих условиях, кроме правильного возраста нужно будет иметь минимум 30 ИПК на своем лицевом счете и 15 лет трудового стажа.

Занятые в частной практике (ИП, самозанятые, нотариусы и т. д.), безработные и живущие за пределами РФ граждане могут покупать стаж и баллы добровольно, но не более 1 года стажа и 8,52 ИПК в год, воспользовавшись «добровольным вступлением в правоотношения по пенсионному страхованию». При этом купленный стаж не может превышать половины от требуемого для выхода на пенсию – если изначальный стаж был меньше 7,5 лет, то докупить все необходимые годы дополнительными взносами не получится.

Можно ли рассматривать покупку дополнительных ИПК и стажа как покупку пожизненного аннуитета? Теоретически, да, но, если вы вообще входите в список тех, кому добровольные взносы разрешены, делать это надо сильно заранее, учитывая ограничение на максимальное количество баллов для покупки в год, низкую их стоимость и, как результат, низкую скорость роста прибавки к будущей пенсии – до 1054 рублей в год в сегодняшних деньгах. Дизайн этой системы рассчитан на тех, кому не хватает немного трудового стажа или ИПК для начисления страховой пенсии.

Плюсы добровольной уплаты страховых взносов в СФР:

- можно купить себе дополнительный доход в старости, очищенный от рисков последовательности доходностей и долгожительства;

- не нужно думать о том как именно инвестировать капитал, как выводить средства из портфеля на текущие расходы и следить за портфелем, что актуально в старости;

- можно получать налоговый вычет на дополнительные взносы;

- вложения защищены от исковых требований.

Минусы:

- множество ограничений – кто и сколько может купить баллов, в результате которых получится создать лишь мизерный дополнительный доход (расчеты будут ниже);

- минимальный возраст начала получения дохода на общих условиях – 65 лет для мужчин и 60 лет для женщин;

- в обмен на вложенный капитал вы получаете не совсем зафиксированные условия – предполагается, что стоимость ИПК регулярно индексируется, но когда и на сколько в конечном итоге определяет государство, исходя из текущей ситуации;

- нет наследования, после смерти вложенные деньги достанутся другим пенсионерам.

Пару слов о накопительной пенсионной системе. Её идея была красивой – сумма пенсионных накоплений выплачивается в виде пожизненного аннуитета. Она делится на средний период дожития после выхода на пенсию (264 месяца в 2023 году), полученная сумма выплачивается пожизненно, если её размер не меньше 5% страховой пенсии по старости, ежегодно корректируется по формуле, включающей доход от инвестирования пенсионных резервов, и не наследуется, а возраст начала получения накопительной пенсии не повышался. Те, кто прожил меньше периода дожития, финансировали бы пенсию долгожителей – объединение рисков. В конце 2013 года отчисление 6% от страховых взносов работодателей на накопительную пенсию заморозили, а можно ли сейчас делать добровольные взносы в эту государственную программу я так точно и не понял – вроде бы, закон не запрещает.

Негосударственные пенсионные фонды (НПФ)

Строго говоря, вложения в НПФ к стратегиям с фиксированным доходом в терминах этой статьи не относятся, потому что размер будущей пенсии зависит от размера ваших накоплений и выбранного периода выплаты пенсии, что будет показано ниже.

НПФ создают для вас индивидуальный пенсионный план, его продолжительность и перодичность взносов и выплат фиксируются в договоре. Эти фонды позволяют получать срочную пенсию на протяжении, например, 10, 20 или 30 лет, а некоторые фонды могут выплачивать пенсию пожизненно.

Размер пенсии не гарантируется и определяется из ваших накоплений. Формула срочной пенсии выглядит примерно так: сумма пенсионных накоплений / (период выплаты пенсии × количество выплат пенсий в году). Пожизненная пенсия рассчитывается с использованием актуарных данных о продолжительности жизни. В процессе выплаты пенсия увеличивается соразмерно полученной фондом доходности за прошедший год.

Для выплат срочной пенсии используются ваши личные накопления и инвестиционный доход до момента их исчерпания, что лишает такой вариант получения пенсии преимуществ объединения рисков:

В случае недостаточности пенсионной суммы для обеспечения, установленного Фондом минимального размера пенсии Вкладчику предлагается изменить периодичность выплаты негосударственной пенсии с ежемесячной на ежеквартальную или раз в полгода. Последняя пенсия выплачивается в размере остатка средств, учтенных на индивидуальном пенсионном счете.

Текст договора одного из НПФ

От самостоятельного инвестирования это отличается разве что высокими комиссиями НПФ, а также тем, что вам не нужно думать об инвестировании накоплений. Как и в случае с вероятностными стратегиями, при выборе срочной пенсии для снижения риска долгожительства придётся выбирать такой срок выплаты, чтобы они заканчивались в возрасте, значительно превышающем среднюю ожидаемую продолжительность жизни. А если в формуле выше растёт знаменатель, это увеличивает требования к числителю – размеру вложенного капитала.

Плюсы негосударственных пенсионных фондов:

- некоторые фонды позволяют получать пенсию пожизненно с солидарного счета пенсионных выплат;

- взносы и инвестиционный доход наследуются, но только если выбрана срочная пенсия;

- взносы и инвестиционный доход защищены от исков;

- не нужно думать о нюансах инвестирования;

- гарантия номинальной безубыточности – если доходность фонда за последние пять лет с даты заключения договора отрицательная, можно сменить его на другой, при этом вам компенсируют убыток;

- можно получать налоговый вычет на взносы.

Минусы негосударственных пенсионных фондов:

- минимальный возраст начала получения дохода – 60 лет для мужчин и 55 лет для женщин;

- комиссии чаще высокие, могут включать в себя регулярную комиссию в виде процента от стоимости активов под управлением, а также комиссию за успех (процент от доходности), что давит на и без того низкую консервативную доходность;

- выбор конкретного НПФ может оказаться неправильным – разные фонды демонстрируют разные результаты инвестирования, могут опередить инфляцию или отстать от неё, внутри фондов активное управление;

- менять фонд без потери инвестиционного дохода можно только раз в 5 лет.

Лесенки из облигаций

Идея их заключается в том, чтобы зафиксировать свои будущие расходы в облигациях, удерживаемых до погашения – купить множество выпусков с постепенно возрастающим сроком до погашения, чтобы по мере их погашения финансировать расходы высвобождающимися деньгами до момента погашения следующих выпусков. Таким образом можно полностью избежать волатильности цен облигаций и, как следствие, риска последовательности доходностей, если только по каким-то из выпусков не будет дефолта.

Если доход должен расти вместе с инфляцией, лесенку делают из облигаций, номинал которых индексируется на изменение индекса потребительских цен, что обеспечивает защиту от неожиданных всплесков инфляции. Облигации с постоянным купоном больше подходят для редких случаев создания дохода, растущего по фиксированной ставке, которая известна заранее и может быть включена в конструкцию лестницы. В любом случае выбирать стоит облигации самых надежных эмитентов, прежде всего государственные.

При самостоятельном инвестировании в облигации можно забыть про объединение рисков, поэтому риск долгожительства придётся решать за свой счёт, увеличивая предельный возраст планирования до маловероятных значений, как делается в вероятностных стратегиях. Зато решается проблема риска последовательности доходностей, ведь при удержании облигаций в лестнице до погашения нас не волнует волатильность их цены из-за изменения процентных ставок и других факторов.

Основная проблема с этим способом в России заключается в том, что выпусков ОФЗ-ИН пока существует мало, а ближайший выпуск 52002 погашается аж в 2028 году. Решать это можно разве что использованием ОФЗ-ПК, ПД или иных видов облигаций в тех дюрациях, которых не хватает в ОФЗ-ИН. Но даже самый дальний срок погашения ОФЗ-ПД находится в 2044 году – это всего 21 год, а уже после 2036 года выпуски перестают быть регулярными. Поэтому полностью избежать риска изменения процентных ставок на сроках от 10 лет не удастся, как и защититься от неожиданной инфляции.

Возможно, вопрос редких или отсутствующих выпусков облигаций в дальней части кривой доходности решится в будущем – в том же документе ЦБ о развитии финансового рынка, на который была ссылка выша, на странице 24 упомянута идея создания «специальных длинных ОФЗ с доходностью, привязанной к инфляции».

Расчеты и сравнение стратегий

Для лучшего понимания того, как перечисленные в начале статьи риски влияют на повышение требований к размеру капитала в вероятностных стратегиях, а также для получения базы для сравнения, посчитаем сперва вариант самостоятельного инвестирования в простой портфель из 50% российских акций (MCFTR), 30% ОФЗ-ПД (RGBITR), 10% депозиты в рублях и 10% золота по стратегии SWR.

Характеристики такого портфеля в бэктестере: 5,2%/г геом. доходности выше инфляции при волатильности 22%/г. Это статистика за период с 2003 по 2022 год, т. е. с просадкой в конце. Если взять период до 2021 года, доходность была бы 7,2%/г, но я использовал полный период. Доходность будем уменьшать на предполагаемую комиссию за управление 0,7%/г, налоги не учитываем – допустим, они нивелируются ЛДВ, хотя заплатить 0 рублей НДФЛ за весь период пенсии вряд ли получится.

Расчеты я сделал с помощью инструмента планирования, который позволяет посчитать как простой план с постоянной доходностью, так и добавить в него волатильность методом Монте-Карло. Максимальная изначальная ставка изъятий, которая приведет нас к нулю на счете строго в последнем году пенсии при ежегодной индексации изъятий на инфляцию, будет зависить от продолжительности пенсии (периода дожития) и волатильности:

- Без учета рисков долгожительства и последовательности доходностей, с периодом дожития 15 лет и простейшим расчетом плана с постоянной доходностью, можно получить изначальную ставку изъятий около 9%.

- Учитывая только риск долгожительства планированием изъятий в течение 30 лет вместо 15-ти, ставка снижается примерно до 6%.

- Учитывая только риск последовательности доходностей – планируя 15 лет пенсии, но с волатильной доходностью и требованием к успешности стратегии в 90% случаев, в которых денег хватает на весь период пенсии, ставка снижается до 5,2%.

- Учитывая оба риска планированием на 30 лет с требованием успешности стратегии в 90% случаев, ставка снижается до 2,7%.

- Если взять долю успешных сценариев 80%, значение ставки будет 3,6%.

- Если использовать доходность 7,2%/г и успешность 90% – 3,7%.

Сравнивать эти ставки напрямую с данными по фиксированным стратегиям, что будут представлены ниже, невозможно из-за того, что сумма накоплений, к которой применяется ставка, кроме как в НПФ нам нигде неизвестна. Да и не нужно, потому что стратегии принципиально отличаются. Выбирать тут в первую очередь следует по фундаментальным свойствам этих стратегий – тому, с чего я начал статью.

Тем не менее, в этой таблице (если хотите внести изменения, можно скопировать её себе через меню Файл – Скопировать) для сравнения я сделал расчеты другого показателя – внутренней нормы доходности (IRR) реальных взносов и выплат для стратегии SWR по консервативной ставке 2,7%, которую мы получили выше после учета всех рисков и комиссий за управление, и для нескольких вариантов стратегий с фиксированным доходом: использование государственной, частной пенсонных систем, а также пенсионных программ (аннуитетов) двух российских страховых компаний. Разберем всё по порядку.

СФР

Начнем с государственной пенсии. На вкладке СФР посчитан вариант приобретения дополнительных баллов (увеличения ИПК) с целью создания пожизненного аннуитета. Все расчеты выполнены в деньгах 2023 года. По действующим правилам в год можно приобретси не более 8,52 ИПК, что в 2023 году обошлось бы в 343 031 рубль.

Если на протяжении 10 лет ежегодно выбирать этот максимум дополнительных баллов, получится создать прибавку к пенсии лишь в 10,5 тыс. руб. в месяц в сегодняшних деньгах, что при периоде дожития 30 лет даёт нам внутреннюю норму доходности 0,5% – чуть выше, чем у SWR (0,4%), спланированной с учетом минимизации рисков последовательности доходностей и долгожительства, а также за вычетом комиссий за управление.

Из-за ограничений покрыть хотя бы минимальные расходы таким образом тяжело, точнее очень долго и не всем доступно. У тех же, за кого взносы платит работодатель, способов влиять на размер будущих выплат всего два – получать зарплату дольше и/или больше (в этом случае максимальное увеличение ИПК за год – 10).

Основной нюанс этого расчета в том, что будущие выплаты нам предлагается покупать не в деньгах, а в пенсионных коэффициентах. Предполагается стабильная индексация стоимости ИПК на уровень инфляции, что в действительности может быть не так. В 2024 году стоимость ИПК увеличат на размер предполагаемой инфляции в 2023 году, но будет ли дальнейшая индексация соответствовать инфляции заранее неизвестно.

НПФ

На вкладках «НПФ срочная» и «НПФ пожизненная» сделаны расчёты по результатам, полученным из калькуляторов двух НПФ. Суммы взносов для удобства сравнения соответствуют таким в СФР. Период выплаты срочной пенсии был выбран 30-летний, а для пожизненной считаем случай, когда пенсионер живет 30 лет после выхода на пенсию. Ожидаемую реальную доходность в случае срочной пенсии указал 1% – учитывая консервативность инвестиций, комиссии и среднюю историческую доходность НПФ, фонд с такой доходностью можно было бы считать выбранным удачно. Для пожизненной поставил 0%, по моим ограниченным наблюдениям они индексируются медленнее.

Сумма срочной пенсии от НПФ в первый год получилась 10 тыс. руб. – немного меньше, чем прибавка к пенсии СФР в предыдущем примере, а пожизненной – 12 тыс. руб. – видимо, потому что период дожития 60-летних пенсионеров по данным актуариев меньше 30 лет. В первом случае внутренняя норма доходности равна 1%, потому что такой я указал ожидаемую реальную доходность, а формула расчета суммы пенсии делает IRR и эту доходность равными. Во втором получили 1,6%, если удастся прожить 30 лет после выхода на пенсию.

Это выше результатов SWR и СФР, но тут есть важный нюанс. Волатильность доходностей НПФ на самом деле отлична от нуля и влияет на размер накоплений и пенсии. В простом расчете это не учитывается, что дает НПФ ложную фору перед самостоятельным инвестированием, ведь для НПФ я посчитал что-то вроде медианного сценария с вероятностью успешности, близкой к 50%, а не 90%, как у SWR.

В реальности по доходности эти варианты мало чем отличаются – можно самому инвестировать в консервативный портфель и, если сравнивать их с учётом волатильности, результаты будут отличаться лишь на величину комиссий, налогов и гарантии номинальной безубыточности НПФ на пятилетних периодах. Пока в дело не вступает пожизненная выплата ненаследуемой пенсии – из-за объединения рисков математика здесь становится интереснее в том смысле, что актуарный период дожития может быть меньше, чем тот, что мы планировали бы в срочном варианте, а значит сумма пенсии при тех же накоплениях может быть больше.

Здесь же упомяну самостоятельное инвестирование в облигации до погашения – статистика такой стратегии, которую можно ожидать в результате, будет похожа на ту, что я посчитал выше для адекватно работающего фонда со срочной выплатой, но без некоторых плюсов и минусов НПФ (думаю, очевидно каких, поэтому расписывать подробно не буду). Часть преимущества в комиссиях перед НПФ уйдёт на уплату налогов, поэтому большой разницы в доходности между срочной негосударственной пенсией и самостоятельным инвестированием в облигации до погашения я бы не ожидал.

Страховые аннуитеты

Все расчеты в страховых традиционно делаются индивидуально. Надо либо созвониться, либо прийти в офис страховой компании, где консультант запустит внутренний софт – калькулятор страховых программ, введет в поля ваши данные и ожидания и распечатает вам расчет.

После того как в статистике ЦБ я нашел несколько компаний, занимающихся пенсионным страхованием, я обзвонил три из них, названия которых специально не буду раскрывать, чтобы не оказаться обвиненным в рекламе или участии в продажах их продуктов. Но все они из списка, что я приводил выше. В двух компаниях расчеты и полисные условия удалось получить дистанционно на email или вотсап, а третью пришлось посетить лично.

Во всех трех компаниях в рамках одного договора о пенсионном страховании можно предусмотреть дополнительные риски. Я просил сделать минимально возможный набор, чтобы исключить влияние дополнительного страхования на математику полиса. Но полностью отказаться от них не получится. Например, везде компания будет продолжать делать взносы за вас, если вы потеряете трудоспособность.

В первой страховой общие условия следующие (здесь и далее перечисляю только то, что касается самого аннуитета, есть ещё куча условий по дополнительному страхованию):

- На момент заключения договора нужно быть не старше 65 лет, на начало периода выплат возраст не должен превышать 70 лет. Период накопления может длиться до 30 лет, либо его может не быть – возможен единовременный взнос (тогда возраст может быть и 70 лет). Период выплат – до 20 лет. При наличии периода накопления взносы можно делать раз в год, полгода или квартал. Выплаты можно получать раз в месяц, квартал, полгода или год.

- Взносы можно ежегодно индексировать, чтобы суммы будущих выплат были больше (например, чтобы первая выплата в будущем учитывала инфляцию).

- Выплаты делятся на две части – гарантированные и ожидаемые. Первые зафиксированы договором в номинальных деньгах и будут выплачены в любом случае, при этом каждый год увеличиваются на 1,94%. Вторые формируются за счет инвестиционного дохода и не фиксируются. Ожидается, что доход будет около 5%/г, и год от года сумма этих выплат будет снижаться по мере снижения остатка инвестируемых средств.

- На сайте страховой в разделе раскрытия информации в тарифах перечислено много разных комиссий, но вместо конкретных значений даны две таблицы с максимальными и минимальными комиссиями. От консультанта мне удалось добиться только информации о том, что комиссия со взносов 3% (соответствует минимальной), а увидеть их в форме финального договора, где они раскрываются по требованию ЦБ, не получилось, потому что её печатают уже при реальном заключении договора и после получения одобрения от службы безопасности – тайна, покрытая мраком…

В той же таблице на вкладках Аннуитет 1-1 и 1-2 представлены расчеты, которые мне удалось получить от первой страховой. Я запросил два варианта: оба с единовременным взносом без периода накопления, но один предусматривает 10 лет выплат, а второй – 20 лет. В расчетах взносов указаны суммы, уже включающие в себя все комиссии, и чистые выплаты – после вычета всех комиссий.

Идея первого варианта в том, что 10 лет выплат покрывают самый опасный период риска последовательности доходностей после выхода на пенсию, а вторым я попытался закрыть и риск долгожительства, хотя доступный максимальный срок выплат для этого коротковат. Конкретные суммы в таблице значения не имеют – я называл их от балды, при любых суммах математика внутри полиса и доходность будет одинаковой.

Внутрення норма доходности полных реальных ожидаемых выплат по первому варианту расчета получилась низкой – 0,34%, потому что она повышается по мере увеличения периода выплаты, а здесь он всего 10 лет. У варианта с пенсионным периодом 20 лет реальный IRR получается выше – 1,57%, и это уже значительно выгоднее SWR с консервативной ставкой, которые к тому же рассчитывались на 30 лет. Конечно, эта доходность останется актуальной только при условии, что реальный размер выплат не пострадает от превышающей ожидания инфляции, либо дополнительный инвестиционный доход сможет её покрыть.

Условия продукта от второй компании:

- Накопительный период может длиться от 7 до 40 лет, при этом возраст не должен быть больше 75 лет на момент окончания накопительного периода. Период выплат от 5 до 15 лет. Периодичность взносов и выплат такая же – от месяца до года. Опции единовременного взноса нет (на сайте указано, что есть, но в договоре и со слов консультанта – нет).

- Взносы можно ежегодно индексировать, чтобы суммы будущих выплат были больше.

- Выплата состоит из двух частей – гарантированной и ожидаемой. Первая фиксируется в договоре и со временем не меняется, вторая определяется инвестиционным доходом, размер которого заранее неизвестен. В отличие от предыдущей программы, здесь ожидается, что сумма выплаты инвестиционного дохода будет не уменьшаться со временем, а возрастать, и общая сумма выплат будет расти на 3,88%/г.

- Комиссия со взносов 7% – в управление страховой попадают только 93% внесённых средств, других комиссий в образце договора, который тут сразу же выдали, и со слов агента нет.

Расчеты от второй страховой я поместил на вкладку Аннуитет 2. Условия запросил следующие: вкладываю 10 млн. руб. за 8 лет с ежегодной периодичностью – сумма взноса получилась 1 335 324 руб. в год, гарантированная сумма выплаты: 75 тыс. в месяц сроком 15 лет – дольше нельзя.

Внутрення норма доходности у этого 23-летнего плана в реальных деньгах получилась 1,23% – примерно на уровне предыдущего продукта, учитывая разность периодов накоплений и выплат. Но здесь ожидаемая сумма выплаты с учетом инвестиционного дохода, если все ожидания оправдаются (a big if), даже не будет отставать от инфляции.

И третья компания:

- Условия по срокам привязаны к старому пенсионному возрасту – период накопления обязательно длится до 55 или 60 лет для женщин и до 60 или 65 лет для мужчин, после чего начинается пожизненный период выплат. Уплата взносов и получение выплат ежемесячные.

- Взносы можно ежегодно индексировать, чтобы суммы будущих выплат были больше.

- Выплаты делятся на две части – гарантированные и ожидаемые. Сумма гарантированных ежемесячных выплат со временем никак не меняется. Сумма дополнительного инвестиционного дохода выплачивается ежегодно и в первые 5 лет одинаковая, а далее уменьшается.

- Комиссии не знаю – договор не выдали, на сайте информации о тарифах не найти, у консультанта даже не спрашивал, они все комиссии никогда не перечислят.

Третьей страховой в таблице нет, потому что их калькулятор не выдает график выплат ожидаемого инвестиционного дохода по годам – в расчете указаны только начальные суммы. Видимо, это обусловлено тем, что аннуитет пожизненный, хотя при желании могли бы сделать неполную таблицу в качестве примера или хотя бы указать что происходит с выплатами инвестиционного дохода после первых 5 лет.

Я запросил расчет с периодом накопления 28 лет (до 60-ти) с ежегодной индексацией взносов на 10%, результаты получились следующие:

- Сумма ежемесячного взноса 4 561 рубль, сюда входит 360 рублей/месяц на дополнительное страхование (нельзя исключить).

- Сумма пожизненного ежемесячного аннуитета, выплачиваемого после даты наступления 60 лет: 10 000 рублей. Это гарантированная сумма, которая фиксируется в договоре.

- Суммарная величина ожидаемой ежемесячной пенсии: 43 841 руб. Рассчитана исходя из ежегодной инвестиционной доходности 5% и ежегодной индексации взноса на 10%.

- Совокупная величина ожидаемой средней ежегодной 13 пенсии в первые 5 лет: 150 809 руб. Так они называют отдельно выплачиваемый инвестиционный доход – их почему-то два, часть выплачивается ежемесячно сверх гарантированной суммы, часть – ежегодно.

В целом похоже на то, что было в первом аннуитете, только срок пожизненный и общая сумма выплат в реальном выражении будет уменьшаться быстрее, потому что ожидаемая ежемесячная сумма выплат не индексируется, а ожидаемая ежегодная будет снижаться. Из-за того, что в полученном расчете ничего не значится о том, как эти суммы будут меняться на 2-м году выплат и далее, а в полисных условиях черт ногу сломит, моим единственным источником информации тут была консультант.

С её слов ожидаемая сумма 43 841 руб. в период выплат никак не меняется, в чем я не уверен. Но, если так, то при инфляции 4% в год за 10 лет выплат эта сумма обесценивается до 43 841 / (1.04 ^ 10) = 29 617 руб., за 20 лет выплат – до 20 тыс. руб., т. е. покупательная способность снижается в два раза. При этом ожидаемый инвестиционный доход после первых 5 лет выплат со слов консультанта тоже будет уменьшаться, пока не иссякнет, но с какой скоростью – она и сама не знает.

Подводя итог по страховкам, по крайней мере у двух аннуитетов внутренняя норма доходности превышает такую у вероятностной стратегии и пенсионных фондов, если включать в расчет не только гарантированную сумму выплат, но и ожидаемые доплаты от мистера рынка.

В то же время ни один из аннуитетов не предусматривает четкого повышения доходов вслед за официальной инфляцией, в отличие от стратегии SWR, и какими суммы выплат будут в реальных деньгах заранее сказать невозможно. Если предположить худшее – выплату только гарантированных сумм, доходность таких вложений в реальном выражении точно станет отрицательной.

Скачки инфляции способны увести IRR полиса в реальных деньгах в отрицательную зону, если строго незафиксированная в договоре инвестиционная составляющая выплат не компенсирует этот скачок доходностью вслед за ожидаемым ростом ключевой ставки. Если это произойдет в периоде накопления, можно попросить страховую проиндексировать сумму взносов, а вот в период выплат сделать уже будет ничего нельзя: отсутствие опциональности – это цена фиксированности стратегии.

Среднюю историческую инвестиционную доходность мне показать или хотя бы назвать нигде не смогли. В разговорах заявлялось, что она сравнима с депозитной и меняется в зависимости от ключевой ставки, а в их софте ожидаемая средняя номинальная доходность часто закладывается в 5%/г.

Ещё одну проблему я вижу в том, что по двум из трех программ в ожидания заложено снижение реальной суммы выплат со временем, что создает неудобства при планировании. Единственный способ с этим бороться – увеличивать свои взносы, чтобы первые выплаты значительно превышали необходимую для расходов сумму, а затем снижались в реальном выражении до приемлемых значений.

С другой стороны, эти программы позволяет создать фиксированный доход и, в отличие от пенсионных фондов, обладают довольно гибкими условиями. Обязательства страховой перед вами будут зафиксированы в договоре, который перейдет в другую страховую, если первая прекратит свое существование. Суммы выплат, кроме инвестиционного дохода, гарантированы вне зависимости от того что происходит с вашими взносами внутри компании – здесь деньги не могут закончиться раньше срока, и вам не придется уменьшать изъятия в номинальном выражении что бы ни происходило.

Выводы

Следовало бы ожидать, что для обеспечения сопоставимого уровня дохода в консервативные финансовые инструменты надо вкладывать больше денег, ведь их доходность ниже, чем у более рисковых портфелей. Но это не всегда так, по двум причинам:

- из-за риска последовательности доходностей ставку изъятий в вероятностных стратегиях приходится выбирать ниже, чем могла бы дать их историческая доходность без волатильности;

- из-за риска долгожительства стратегии без объединения рисков надо планировать до маловероятной продолжительности жизни, и оплачивает это исключительно сам инвестор.

Одно не исключает другое – стратегии, в которых доход определяется контрактными обязательствами, вполне могут дополнять вероятностные. Например, самые необходимые расходы можно зафиксировать, а остальные покрывать с помощью инвестиционного портфеля.

Теоретически делать это лучше ближе к выходу на пенсию, потому что до тех пор растить капитал выгоднее в инвестиционном портфеле под более высокой ожидаемой доходностью. Помешать тому могут минимальные сроки уплаты взносов, поэтому продукты с возможностью единовременной уплаты взноса выглядят выгоднее прочих.

Из всех перечисленных инструментов наиболее интересными выглядят страховые аннуитеты – их условия более гибкие, и они обладают свойствами актуарного объединения рисков. При выборе важно внимательно изучать все условия и характеристики продукта и правильно спланировать его использование.

Оба перечисленных выше риска могут решать только пожизненные аннуитеты, либо долгосрочные, приобретенные в старшем возрасте. Интересен может быть и среднесрочный аннуитет – им можно подстелить себе соломку в первые годы пенсии, которые наиболее уязвимы к риску последовательности доходностей. Правда, тут стоит учитывать тот факт, что в итоге вы останетесь без той части капитала, что уйдет на покупку срочного аннуитета – как бы не получилось так, что после завершение срока договора этот риск не оказался даже выше из-за меньшей суммы капитала, необходимости снова оплачивать ранее аннуитизированные расходы из портфеля и, как следствие, более высокой ставки изъятий.

Применимость государственной пенсионной системы для управления этими рисками сильно ограничена её дизайном – как условиями, так и тем фактом, что будущая стоимость ИПК не определена заранее даже номинально. Гражданам предлагается купить кота в мешке. Остается надеяться, что в будущем появятся новые варианты для получения дохода на пенсии, как планирует ЦБ, и они будут более интересными. А пока наибольший интерес из пенсионных продуктов представляет негосударственная пожизненная пенсия.

Срочная пенсия от НПФ, лесенки облигаций и другие варианты вложений без объединения рисков мало чем отличаются от обычного консервативного инвестирования на личном счёте. Но все-таки имеют свои плюсы и минусы, поэтому могут быть рассмотрены как часть портфеля с низкой волатильностью.