Золотое ралли

Цены на золото в 2024 году взлетели. Объяснить почему сложно. Гораздо проще объяснить, почему цена конкретной акции выросла или упала, глядя на изменения в прибыли или в прогнозе прибыли. Но золото не приносит дивидендов, и его цену нельзя смоделировать с помощью дисконтирования денежных потоков.

Это перевод очередного выпуска рассылки Verdad за авторством Дэна Расмуссена, в котором был сделан обзор новой статьи Эрба/Харви о золоте, ссылка на которую чуть ниже.

Инвестор Клод Эрб и экономист из Университета Дьюка Кэмпбелл Харви уже много лет изучают цены на золото и опубликовали новое исследование, которое пытается разобраться в причинах растущей цены и в том, как это влияет на будущую доходность металла.

Эрб и Харви утверждают, что в течение длительных периодов времени золото сохраняло свою покупательную способность, имея нулевую реальную доходность. Их лучший пример — зарплата римского центуриона, примерно равная зарплате капитана армии США, если считать в золоте.

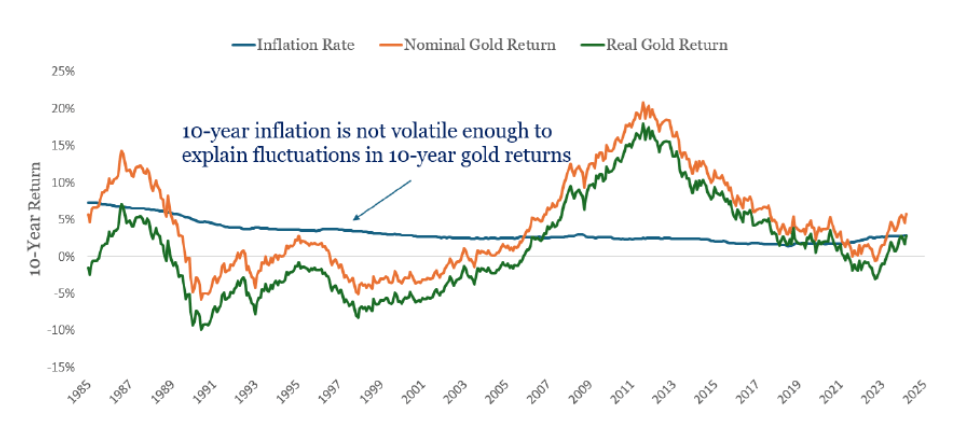

И хотя золото может быть отличным долгосрочным средством защиты от инфляции, его цена не движется в ногу с индексом потребительских цен в краткосрочной перспективе. Цена на золото кажется гораздо более волатильной, чем индекс потребительских цен.

На графике выше показано, что корреляция между краткосрочными изменениями инфляции и ценами на золото незначительна, поэтому ставка на эту взаимосвязь вряд ли станет хорошей торговой стратегией.

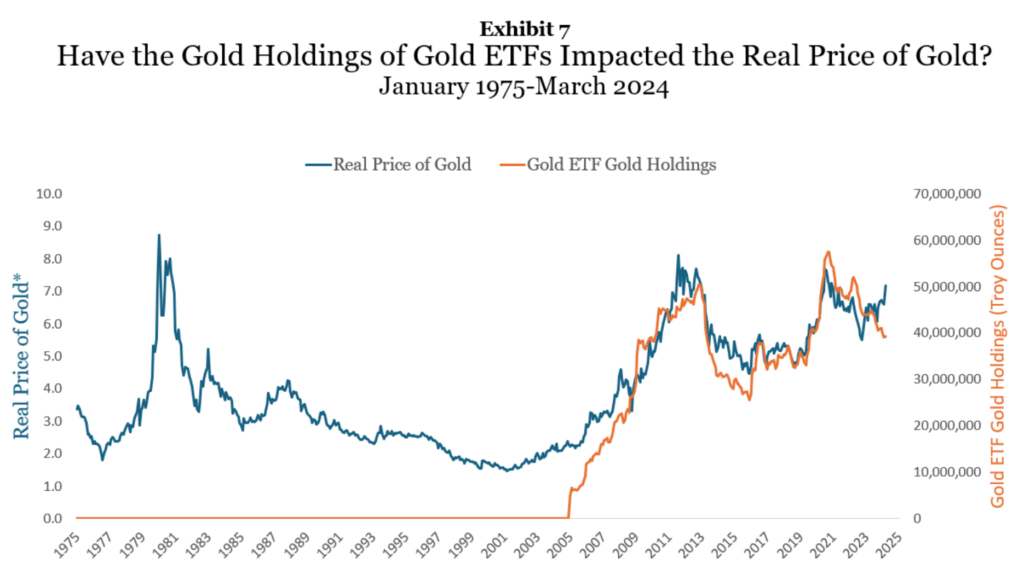

Не имея возможности легко объяснить колебания цен на золото с помощью макроэкономических данных, Эрб и Харви обращаются к данным о покупках и продажах основных участников рынка золота. И обнаруживают, что цена золота имеет почти нулевую корреляцию с изменениями золотых запасов, используемых в ювелирных изделиях, принадлежащих центральным банкам или хранящихся в форме слитков и монет. Зато цены на золото исторически имели огромную корреляцию 0,74 с запасами золотых ETF.

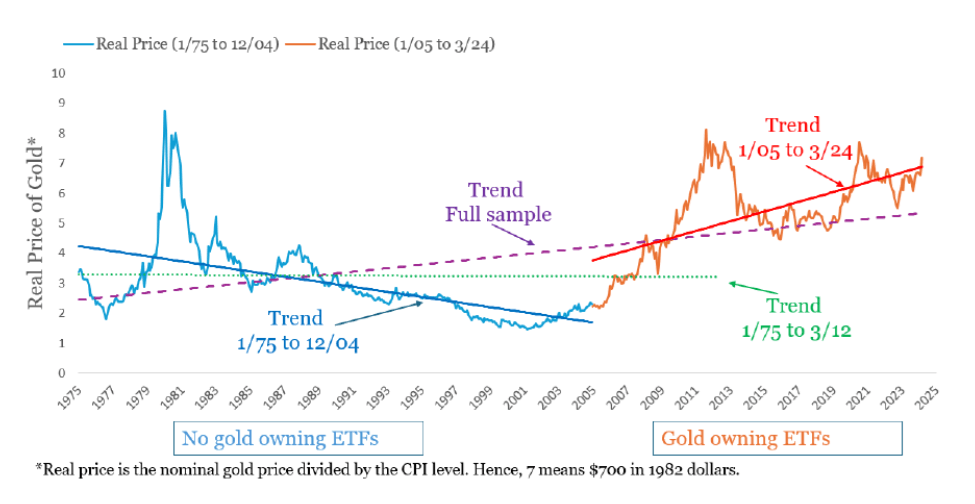

Эрб и Харви показывают, что цена на золото имела тенденцию к росту с момента запуска золотых ETF в 2005 году.

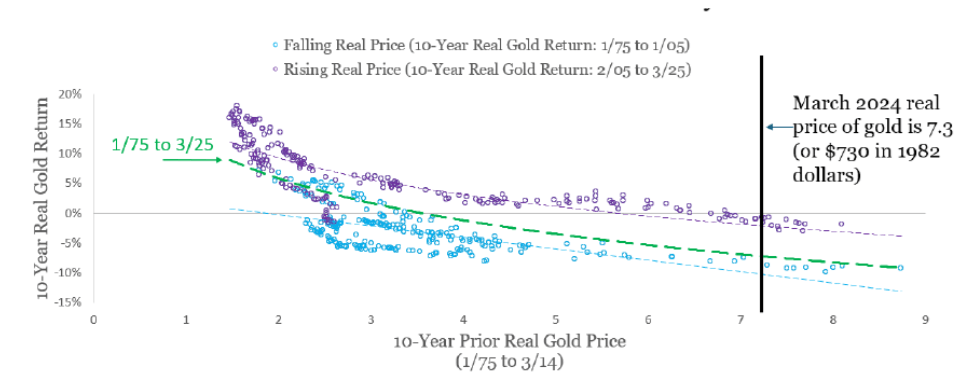

* Реальная цена = номинальной цене, деленной на уровень ИПЦ (США). 7 = $700 в деньгах 1982 года.

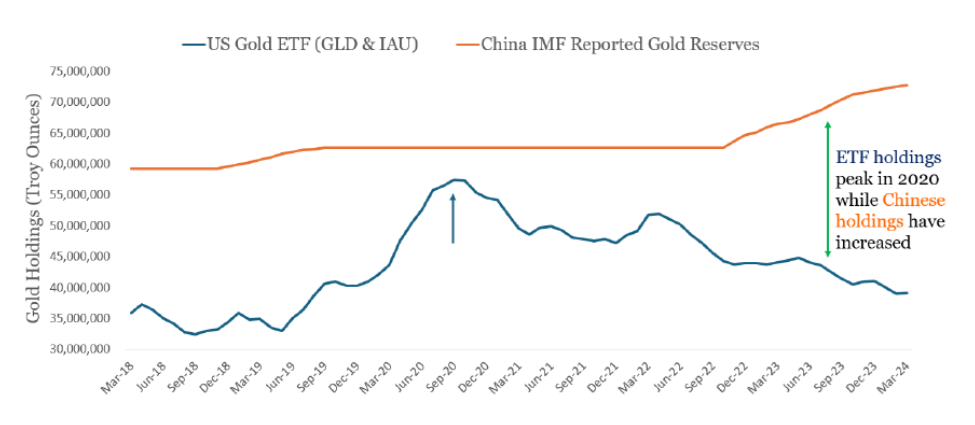

Но спрос со стороны золотых ETF, похоже, не объясняет недавний рост цен на золото. Их запасы достигли пика в 2020 году. Так кто же является дополнительным покупателем, стимулирующим рост цен? Эрб и Харви считают, что наиболее вероятным виновником является китайский центральный банк.

Активы ETF достигли пика в 2020 году, тогда как запасы Китая увеличились.

Вполне возможно, что Китай пытается использовать золото для создания валюты-претендента на место доллара США. Для этого потребуется купить столько золота, что цена должна будет существенно вырасти. А как только покупки закончатся, скорее всего, цена резко упадет. Поэтому авторы утверждают, что создание новой валюты, обеспеченной золотом, потребует большой переплаты и существенных единовременных затрат.

Как отмечают Эрб и Харви, высокие реальные цены на золото, как правило, означают дальнейший возврат к более низкой цене.

По горизонтальной оси — реальная цена золота 10-летней давности, по вертикальной — 10-летняя реальная доходность золота. На графике показаны две группы точек за разные периоды — падающей реальной цены (с января 1975 по январь 2005) и растущей (с февраля 2005 по март 2024), по каждой из групп показана своя линия тренда. Ещё одна линия тренда построена по значениям полного периода с января 1975 по март 2024 [местами указан 2025 год, это опечатка — прим. перев.]. В марте 2024 реальная цена золота была 7.3 или $730 в деньгах 1982 года.

Как предполагает это исследование, сегодняшняя реальная цена золота, находящаяся в верхней части исторического распределения, означает, что в течение следующих 10 лет цены на золото могут значительно снизиться.

Комментарии

Насчет золотых ETF, влияющих на цену золота, чувствуется некоторое натягивание совы на глобус. В том смысле, что первичен все-таки сам факт спроса на золота, а не способ его приобретения. Можно предположить, что если бы не было бы этих ETF - покупали бы что-то другое, те же монеты и слитки, или придумали бы ещё какие-то инструменты, куда бы хлынули деньги. Но придумали именно ETF, и именно они стали самым удобным инструментом для покупки золота в обезличенном виде. А вот график взаимосвязи прошлой цены на золото и будущей 10-летней реальной доходности более интересный. Но тут надо помнить, что он отображает эпоху доминирования доллара США, которое сейчас медленно ставится под вопрос, из-за чего спрос на золото может оказаться более устойчивым и продолжительным, чем предсказывает график (или нет). Кстати, те же авторы в 2016 году уже намекали таким же графиком на снижение цены золота, пока не сбылось.