Защищает ли золото от инфляции, может ли спасти в кризис и есть ли ему место в портфелях инвесторов?

The bet on commodities is a bet against human progress.

Автора не помню

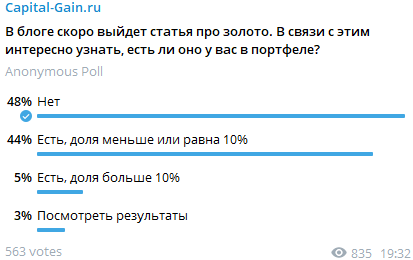

Мнение моих читателей в Телеграме разделилось примерно пополам: 44% владеют золотом, но отводят ему небольшую долю в портфеле до 10%, ещё 5% держат больше 10%. У 48% золота в портфеле нет:

От других металлов золото отличает три основных свойства: редкость, долговечность и пластичность. Золото тяжело найти и добыть, его запас не бесконечен. Оно очень инертно, поэтому не поддается коррозии и не тускнеет со временем. Ему легко придавать нужную форму.

Эти свойства позволили золоту стать надежным средством сохранения капитала, символом статуса и влияния, использоваться как средство обмена на протяжении тысяч лет, как золотое обеспечение денежных знаков государств или рассматриваться как альтернатива их фиатным деньгам.

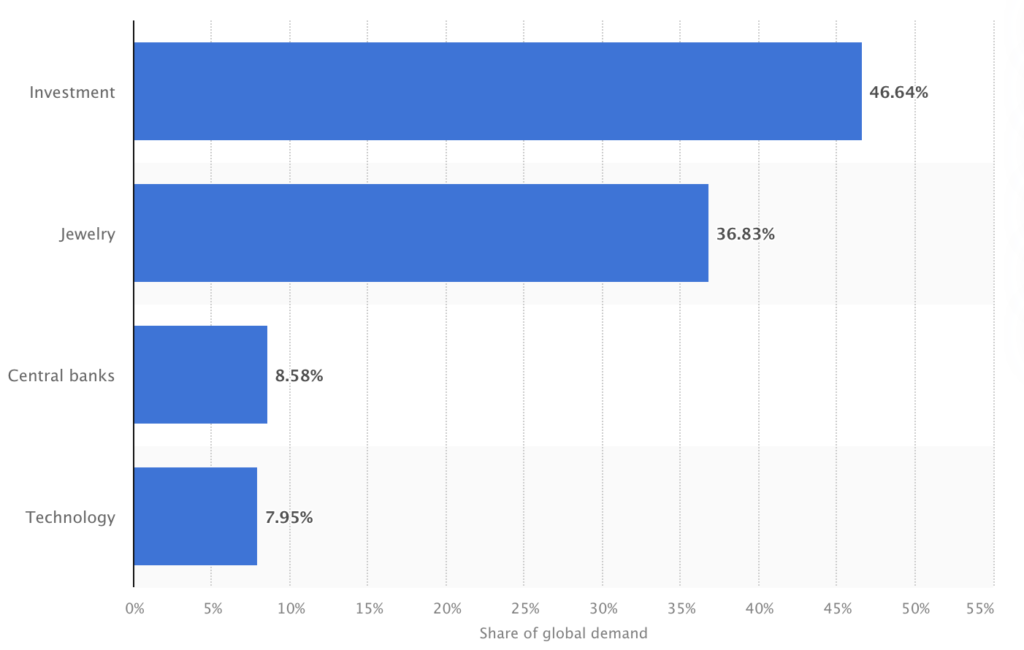

Цена на золото определяется спросом и предложением. Спрос создаёт его использование в технологической промышленности, ювелирной продукции и в качестве инвестиции. Свою долю в спросе занимают и центральные банки, формирующие золотые резервы. В 2020 году спрос на золото распределился как показано на графике ниже. А в динамике по кварталам с 2010 года выглядел так.

Источник: statista.com

Что важно, лидируют в спросе всегда ювелирка и инвестиции, то есть относительно бесполезное применение золота – либо созерцательное, либо покупка в надежде продать дороже. А вот промышленности много золота не требуется, по крайней мере по цене много выше предельной себестоимости его производства, в основном задаваемой двумя другими компонентами спроса.

Будучи просто металлом, инвесторам золото не приносит никакой доходности – не платит дивиденды, купоны или ренту. Владельцы золота могут рассчитывать только на изменение его цены в нужную сторону. Зато, в отличие от ценных бумаг, которые дают лишь юридические права своим обладателям, золото физически реально и имеет очень длинную историю, что и привлекает некоторых инвесторов.

Если людям перестанут нравиться украшения, инвесторы перестанут предъявлять всякий спрос на золото, или центральные банки по каким-то причинам начнут массово отказываться от своих резервов, то продать дороже, чем купил, у многих уже не получится. Что касается центробанков, существование Washington Agreement on Gold и ряд последующих соглашений говорят о том, что они стараются не влиять на цену золота. А первые два сценария, учитывая огромную историю золота, в обозримом будущем кажутся маловероятными.

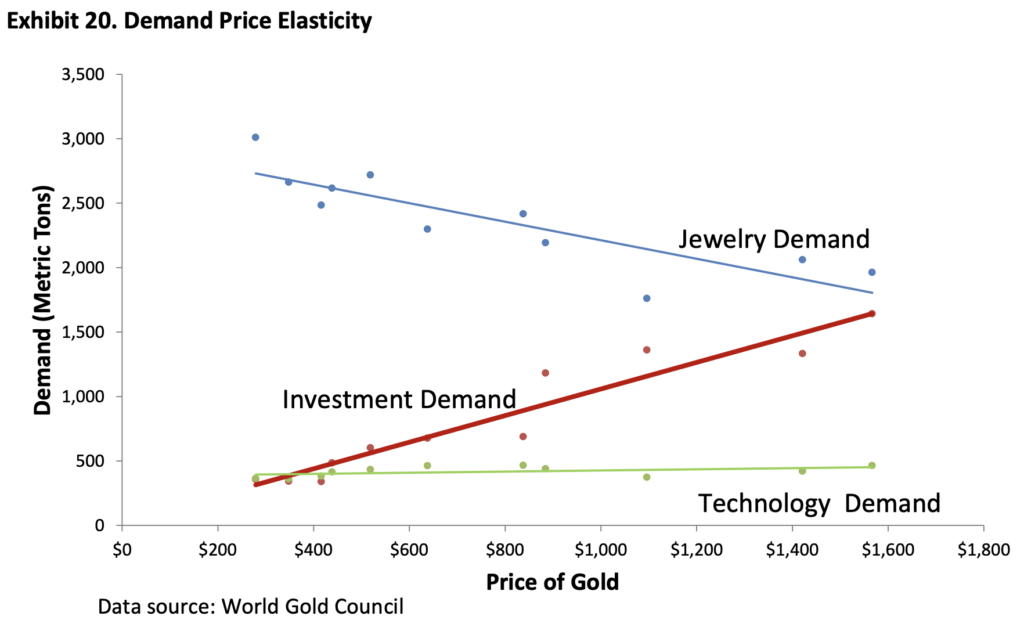

Разные виды спроса на золото по-разному реагируют на изменение его цены:

Источник: The Golden Dilemma (2012)

С ростом цены на золото:

- Технологический спрос остаётся постоянным.

- Спрос от производителей ювелирных украшений уменьшается.

- Инвестиционный спрос увеличивается.

Предложение по золоту обеспечивают добыча нового металла и вторичная переработка ранее извлеченного из земли. По данным геологоразведки США на планете ещё остаётся 57 000 тонн недобытого золота, которые мы можем извлечь с использованием современных технологий, и это всё. Хотя технологии будущего теоретически могут позволить нам добывать его из других небесных тел или земных океанов.

Не то чтобы ограниченность золотых запасов была какой-то проблемой. У человечества уже есть 187 000 тонн золота, добытого ранее, и, в отличие от нефти, в процессе использования золото не уничтожается. Благодаря этому большая часть спроса на золото покрывается вторичной переработкой, а малая часть – добычей нового.

Золото и инфляция

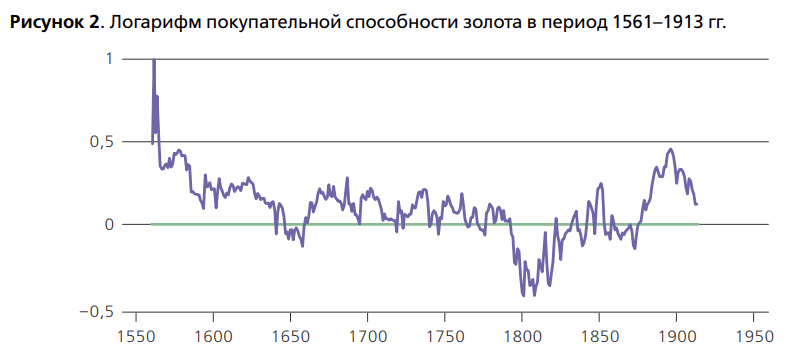

Исторически подтверждено, что золото умеет сохранять свою покупательную способность сквозь тысячелетия.

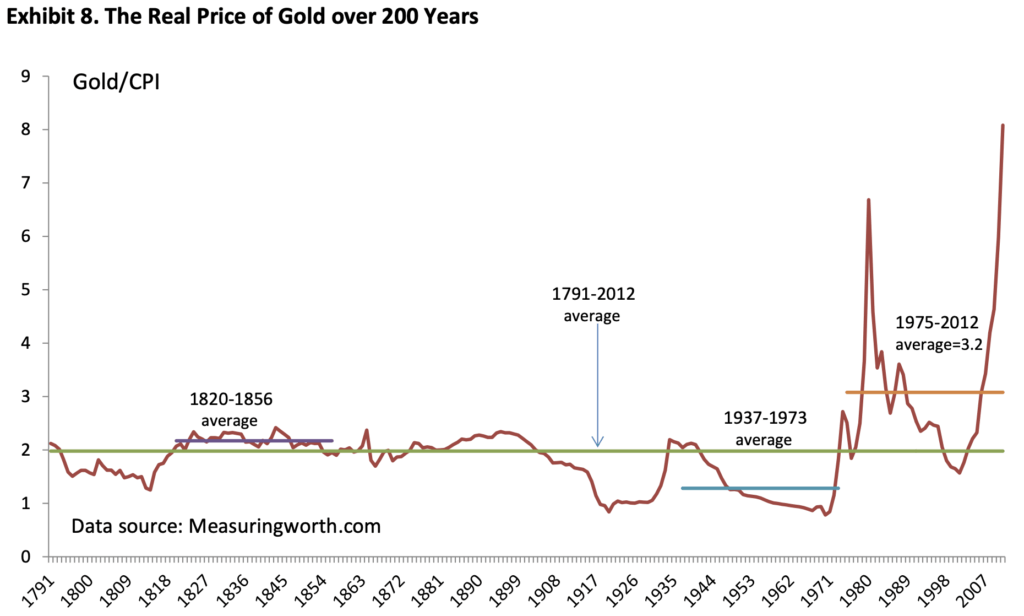

В своей книге 1977 года The Golden Constant: The English and American Experience профессор Калифорнийского университета в Беркли Рой Уильям Джастрам исследовал историю цены золота с 1560 по 1976 год. Оказалось, что покупательная способность золота, хоть и была изменчивой, но крутилась вокруг одного значения. Это отсутствие явного тренда у покупательной способности золота названо золотой константой.

В исследовании 2012 года The Golden Dilemma авторы упоминают, что, измеренные в золоте, зарплаты легионеров и центурионов Римской империи отличаются от заработка современных рядовых и капитанов армии США всего на 20–30%. И что в 562 году до н. э. при нововавилонском царе Навуходоносоре II за одну унцию золота можно было купить 350 булок хлеба, примерно как и сейчас, если покупать у небольшой пекарни (или в Швейцарии🙂).

Относительно инфляции в США до перехода на фиатный доллар золото тоже сохраняло свою реальную цену, особенно в 19 веке. Но в 20 веке золотая константа пошатнулась. Сперва на протяжении 30 лет золото потеряло больше половины своей стоимости, ещё 20 лет оно её возвращало, а затем больше 30 лет снова теряло.

Отмена золотого стандарта в 1973 году и разрешение гражданам США вновь владеть золотом в 1974 (в 1933 году оно было конфисковано у населения с обменом на деньги) фактически создало рынок золота, который привнёс ещё больше волатильности в его цену. Теперь, если в золоте и можно увидеть константу, сделать это стало сложнее, чем полвека назад.

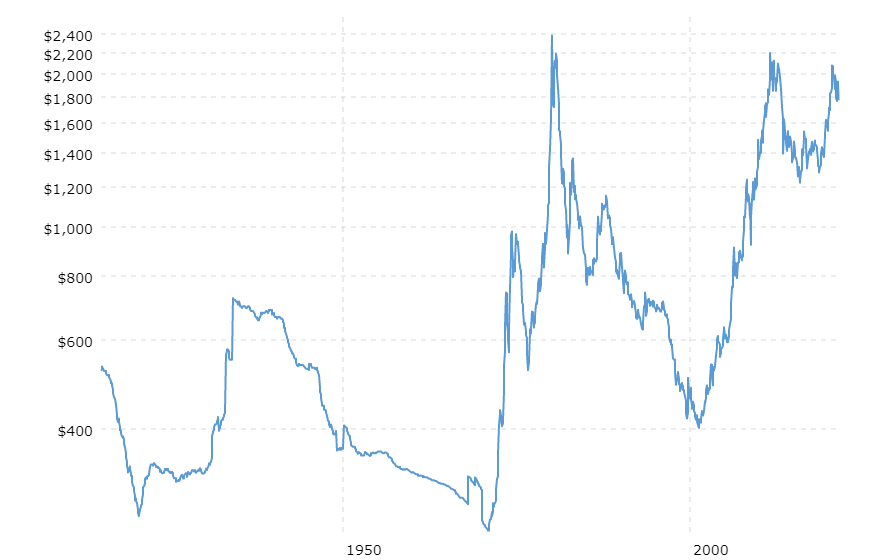

Источник: macrotrends.net

Инфляционный хедж

В далеком прошлом золото демонстрировало стабильность своей покупательной способности и в целом пронесло свою ценность через тысячелетия. Может быть поэтому некоторые ожидают от золота защиты от инфляции, используя его в качестве инфляционного хеджа. Но можно ли ожидать этого на реальных сроках инвестирования большинства людей, а не тысячелетиях?

Примеры ненадежности золота в качестве инфляционного хеджа очевидны. В начале 1980 года номинальная цена на золото достигла своего пика в $678 за унцию, а затем два десятка лет она падала. К началу 2001-го золото стоило уже $265 – в 2,5 раза меньше, чем 21 год назад.

И это мы ещё не учли инфляцию. В долларе США за этот период она составила 3,9% в год. В итоге в реальном выражении золото в этом периоде утратило 83% своей покупательной способности, что равнозначно обесценению в 5,7 раз. После достижения дна в самом начале 21 века реальная цена золота резко росла до 2011 года, но вот уже больше 40 лет золото не может восстановиться в реальной цене с завышенного уровня 1980 года.

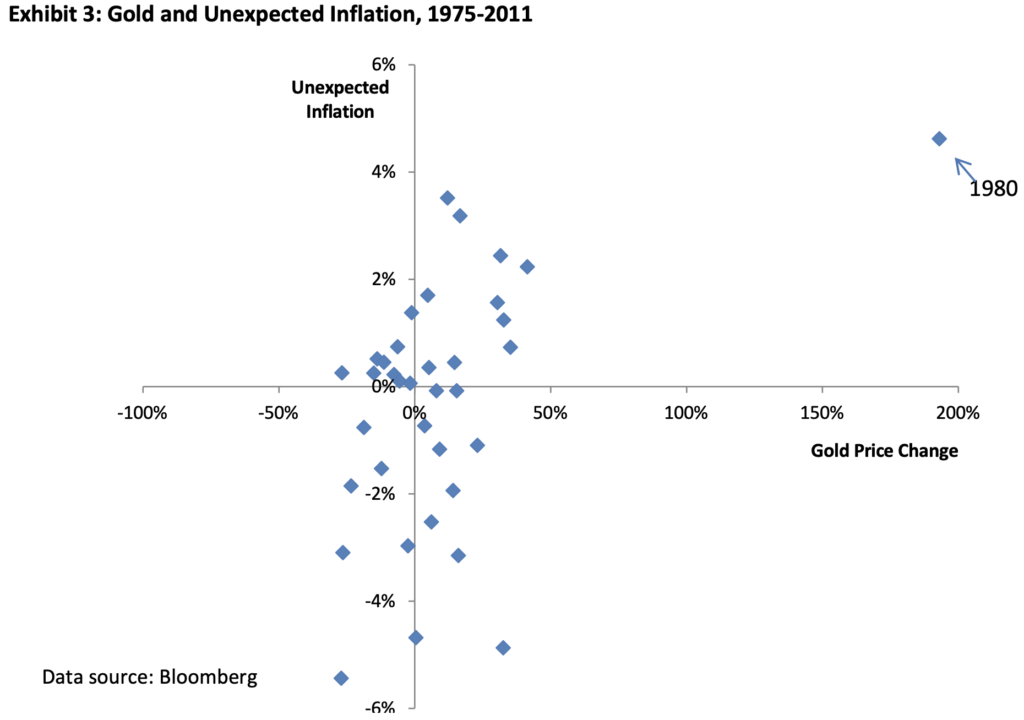

Такой актив сложно использовать в качестве защиты от инфляции, если речь идёт не о сотнях лет, а о более реальных сроках инвестирования. Авторы The Golden Dilemma сравнили годовые доходности золота с инфляцией в США и выяснили, что между ними нет корреляции:

Источник: The Golden Dilemma (2012)

С ростом инфляции цена на золото может как расти, так и падать, то есть меняется независимо. Аналогичная ситуация и с дефляцией.

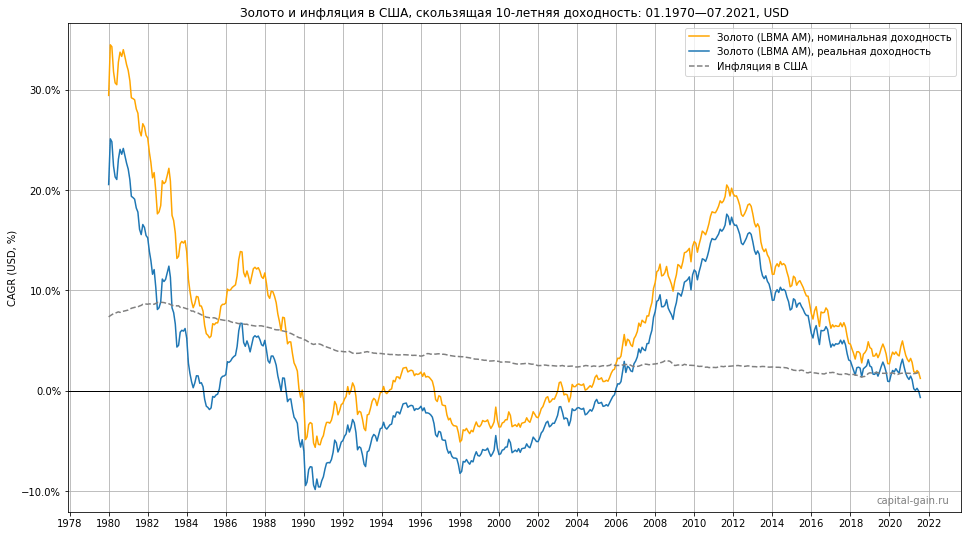

Они также посмотрели на 10-летние интервалы и обнаружили, что на них золото тоже не было инфляционным хеджем – то превышало, то обгоняло инфляцию, да ещё и намного. За последние 50 лет было всего несколько периодов, когда 10-летняя долларовая доходность золота совпала с изменением индекса инфляции в США за тот же период, что видно на графике ниже:

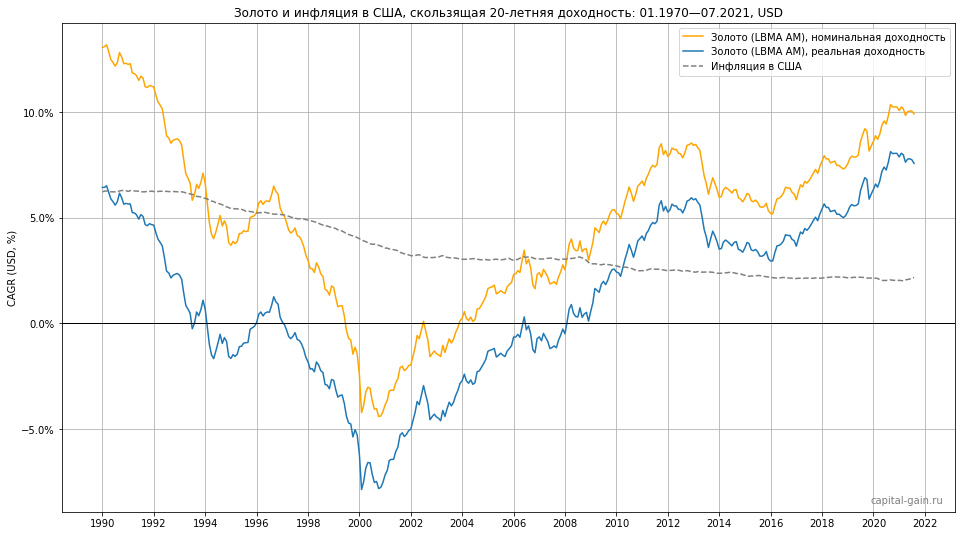

Что ещё хуже, на 20-летних периодах картина не меняется, и доходность золота по прежнему не соответствует инфляции в большинстве скользящих периодов даже примерно:

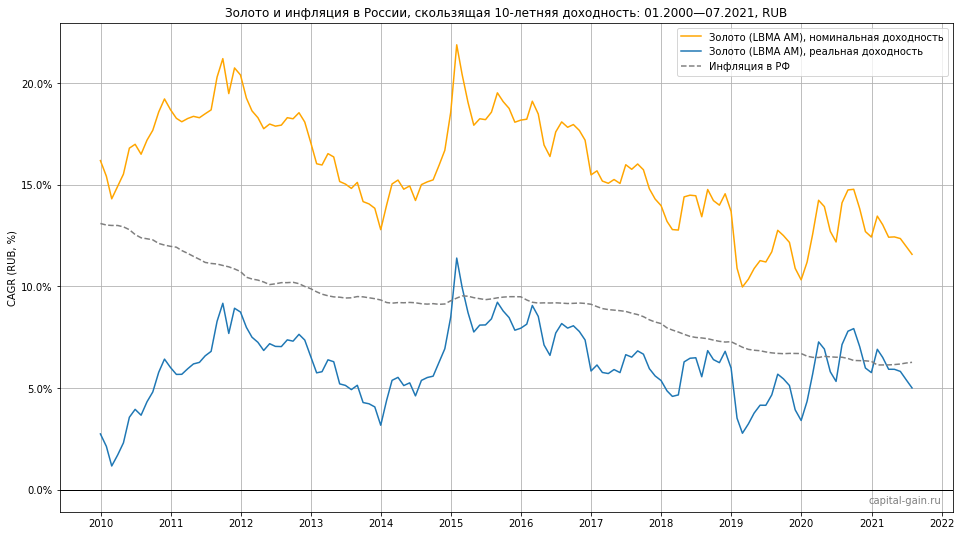

Аналогичный график я построил и для российской инфляции и цены золота, конвертированной в рубли. На первый взгляд здесь всё выглядит лучше – нет ни одного 10-летнего периода, в котором золото уступило бы немаленькой российской инфляции. Но в этом случае не стоит забывать про маленький период наблюдений – всего 20 лет, и первые 10 из них золото находилось в своём “суперцикле” (цена резко росла).

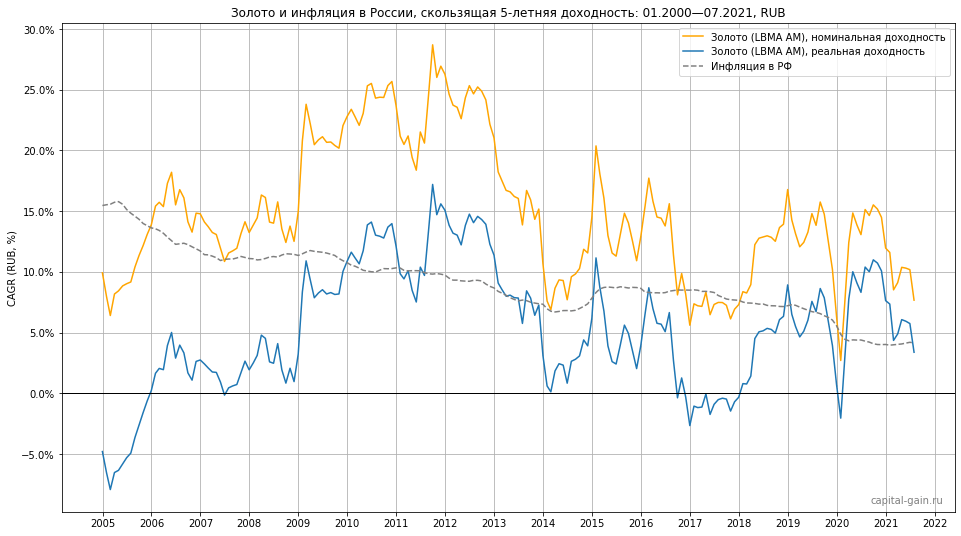

Если увеличить масштаб до 5 лет, станет видно, что с высокой инфляцией начала нулевых золото всё-таки не справлялось. В периоде с 1995 по 2000 год (нет на графике) золото тоже уступило инфляции, принеся 42% против 51%. Но в целом на имеющейся истории результат относительно российской инфляции оказался неплохим.

Итак, защищает ли золото от инфляции?

Да, если вы Дункан Маклауд и можете подождать тысячу лет. Для остальных же оно выглядит слишком волатильно и независимо, чтобы в нужный момент защитить от инфляции. Так что, возможно, на роль хеджа лучше подойдут инфляционные линкеры, для того и созданные.

Золото и гиперинфляция

В том же исследовании The Golden Dilemma авторы пришли к выводу, что золото может сохранять, а может и не сохранять свою покупательную способность в ситуации гиперинфляции. Да, как и на любой товар, при обесценении валюты номинальная цена на золото в этой валюте будет расти. И в такой ситуации легко перепутать причину и следствие. Но это не золото дорожает, а валюта обесценивается.

Само же золото в то же самое время может лететь вниз с огромной скоростью по каким-то своим причинам. А может расти или оставаться неизменным. Защитит ли золото от гиперинфляции зависит от изменения цены самого золота, а не от факта возникновения гиперинфляции в какой-то стране – хвост не виляет собакой.

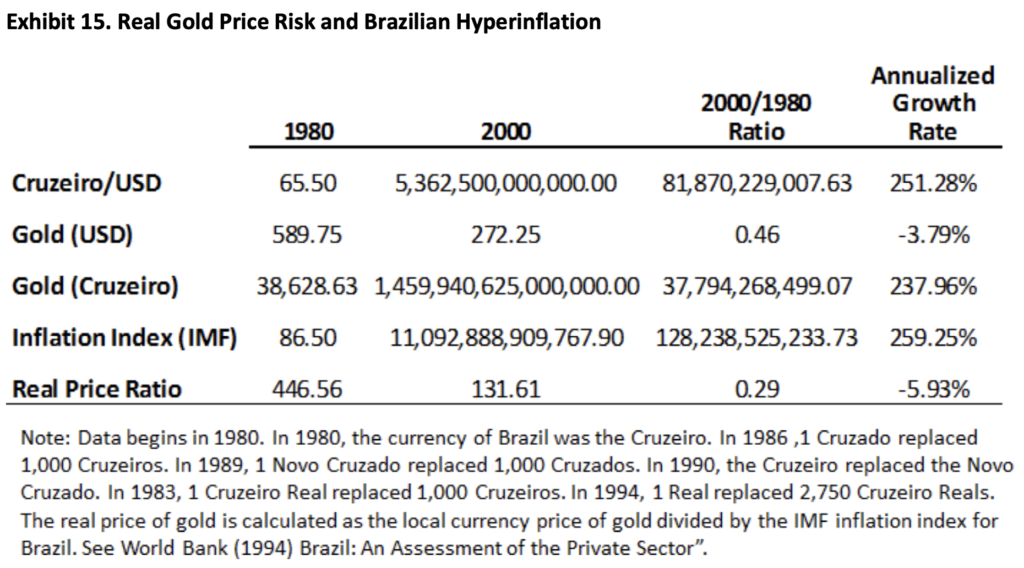

Примером тому служит Бразилия конца XX века. Их валюта с 1980 по 2000 год потеряла практически всю свою стоимость на фоне высокой инфляции, а эпизоды гиперинфляции случились в 1989 и 1990 годах. Но и золото за тот же период относительно бразильской инфляции потеряло 70% своей покупательной способности. Купив его в 1980 году и обменяв на местную валюту спустя 20 лет, вы смогли бы приобрести на вырученные деньги меньше трети корзины товаров:

Источник: The Golden Dilemma (2012)

Конечно, это лучше, чем результат в бразильской валюте. В ней можно было потерять практически всё, а в золоте осталось бы 30%. Но назвать золото надежной страховкой от гиперинфляции, глядя на эти цифры, сложно.

Возможно, что при гиперинфляции в более крупной стране инвесторы всё-таки создадут большой спрос на золото, и его цена действительно возрастёт как следствие развития инфляции. Например, в 70-ые в США во время высокой инфляции оно всё же принесло 22% годовых реальной доходности, несмотря на беспрецедентный рост ставок. Да и недавнему повышению инфляции во многих странах предшествовал рост цен на золото.

Но надо понимать, что из-за локальных шоков, в том числе и гиперинфляции, в экономически небольших странах спрос на золото вряд ли возрастёт настолько, чтобы сдвинуть цену очень ликвидного золота.

Золото как безопасная гавань

Из-за особого отношения к золоту многие думают, что этот актив защищает от кризисов на рынке акций – является safe haven, безопасной гаванью, в которую можно причалить перед кризисом и переждать шторм без последствий. В таком плане многое не так (маркет-тайминг, например), но давайте разберемся с самим золотом.

- Будучи другим классом активов, золото, очевидно, имеет нулевой коэффициент beta к рынку акций, то есть не несет никакой экспозиции на его системный риск.

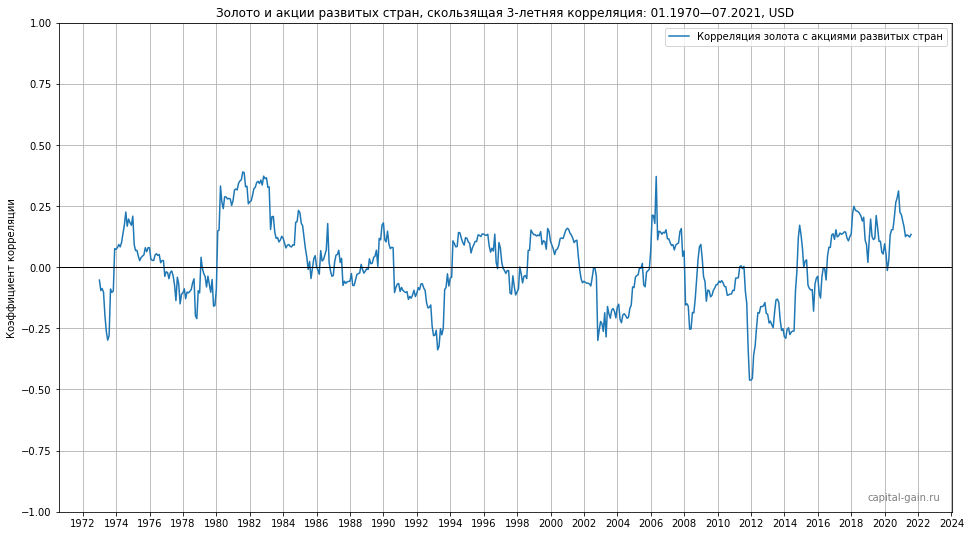

- С 1970 года корреляция золота с индексом акций развитых стран MSCI World на месячных данных была околонулевой, то есть нейтральной.

В кризисы золото тоже не демонстрировало резкого роста или падения корреляции до сильных отрицательных или положительных уровней. Например, в 3-летнем периоде с 2008 по 2010 год включительно коэффициент корреляции месячных доходностей был −0,1. Периоды с 2000 по 2002 или с 1987 по 1989 резким изменением корреляции тоже не отличаются:

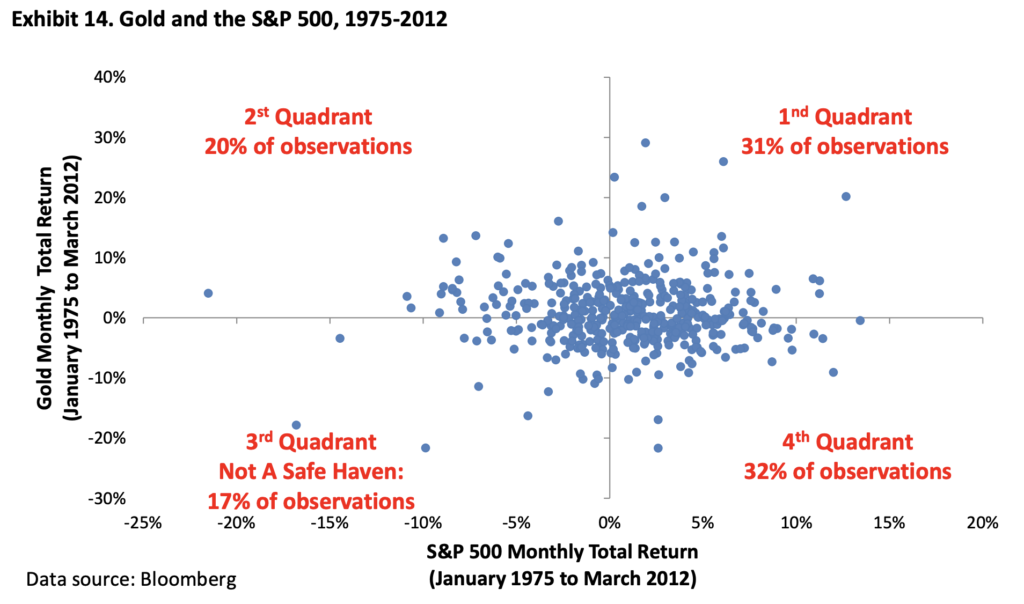

По подсчётам авторов The Golden Dilemma 17% месячных доходностей золота оказались отрицательными в тот же момент, что и доходности индекса акций S&P 500, а в 20% случаев они были положительными, то есть в половине месяцев с отрицательной доходностью в акциях золото на этот факт не реагировало:

Источник: The Golden Dilemma (2012)

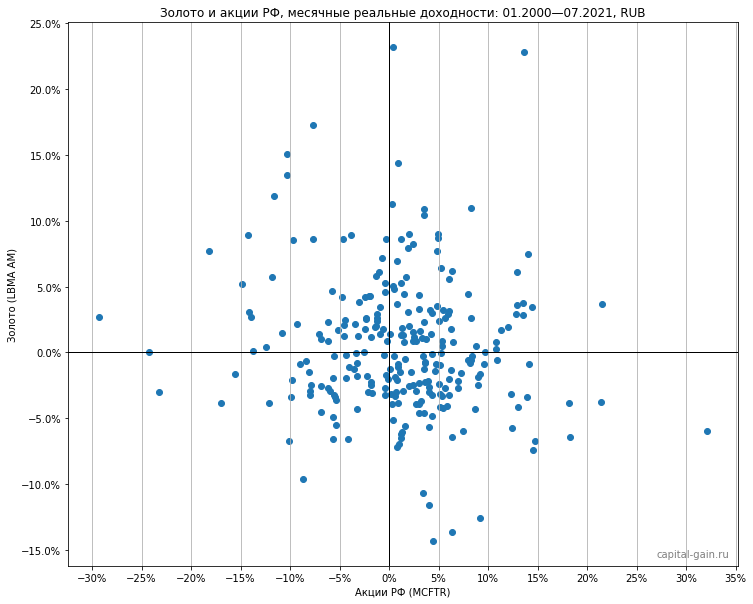

Такое равномерно распределенное облако из точек показывает нам неотзывчивость золота на происходящее с акциями. Для российского рынка акций в сравнении с рублевыми ценами на золото ничего не меняется (и в сравнении с MSCI World тоже, его график не привожу):

Если от безопасной гавани вы ожидаете немедленного и точного обратного движения цены относительно рисковых активов, то золото вам этого не даст. Но это вопрос определений. Кто-то скажет, что достаточно и факта нейтральной корреляции – так хотя бы есть шанс, что два актива не упадут одновременно. Тем более, что активов с устойчивой сильно отрицательной корреляцией к акциям просто не существует.

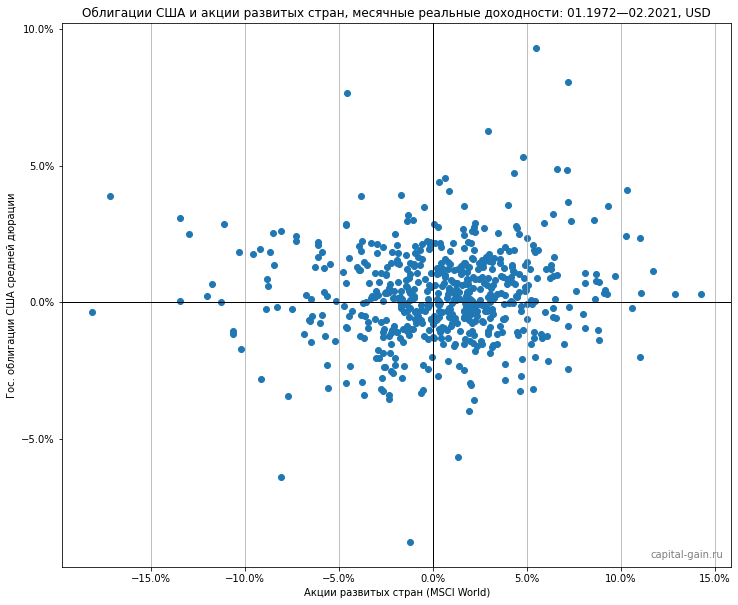

Интересно, что на месячных данных надежные облигации тоже не дают немедленной защиты при любом краткосрочном падении акций, то есть их корреляция к рынку акций тоже нейтральна, хотя всем известно, что в кризис они часто компенсируют падение рынка акций своим ростом:

Может быть, отсутствие обратной взаимосвязи на уровне месячных доходностей обманчиво, и мы что-нибудь увидим на бо́льших периодах?

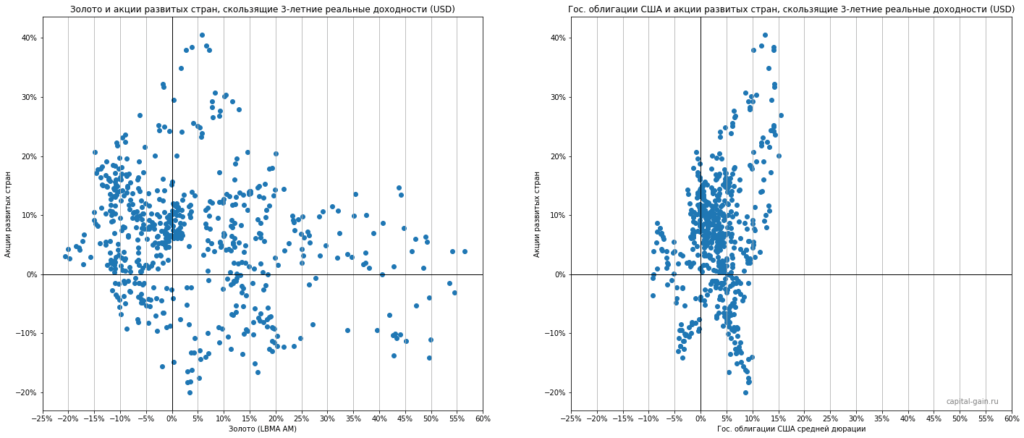

Если посмотреть на скользящие 3-летние реальные доходности акций развитых стран против золота (слева) и гос. облигаций США (справа) в период между 1970 и 2021 годом, то окажется, что:

- оба актива периодически уступали инфляции одновременно с акциями;

- оба актива могут быть использованы в роли защитных.

Трехлетние отрицательные доходности акций чаще компенсировались положительными и в золоте, и в облигациях, но оба актива иногда подводили. Важно, что волатильное золото в таких случаях теряло до -10% годовых в реальном выражении, а облигации почти всегда до -5%. И облигации, в отличие от золота, долгосрочно имеют положительную реальную ожидаемую доходность, поэтому есть больше смысла держать их в портфеле постоянно, а не угадывать удачное время входа.

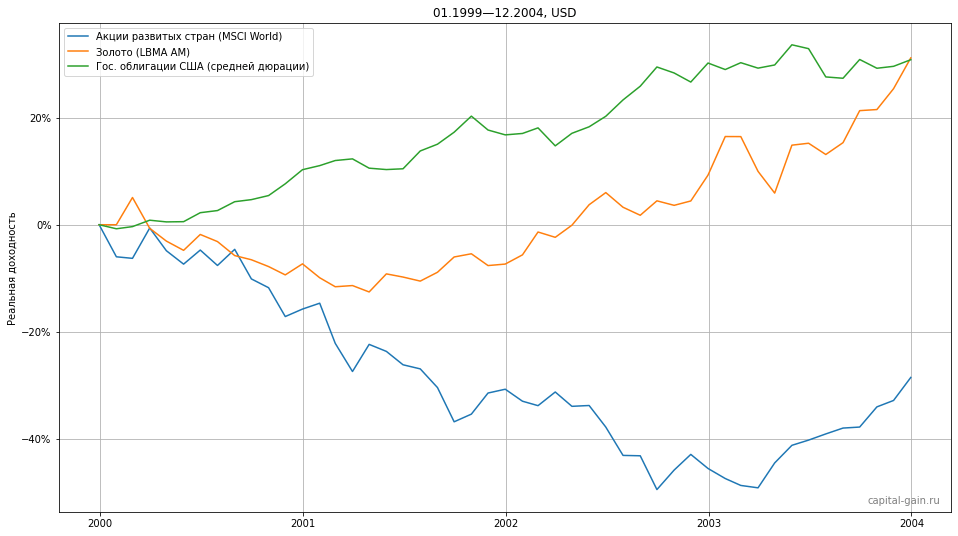

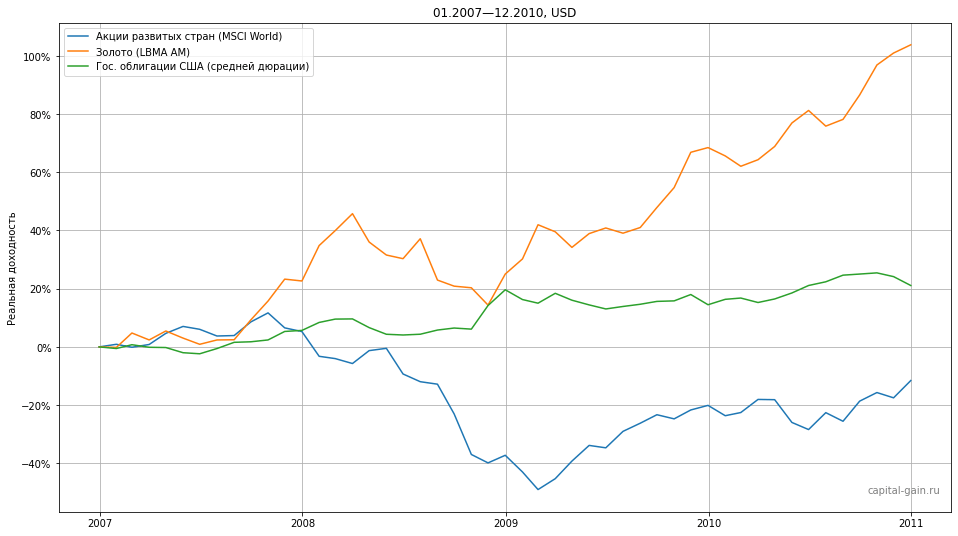

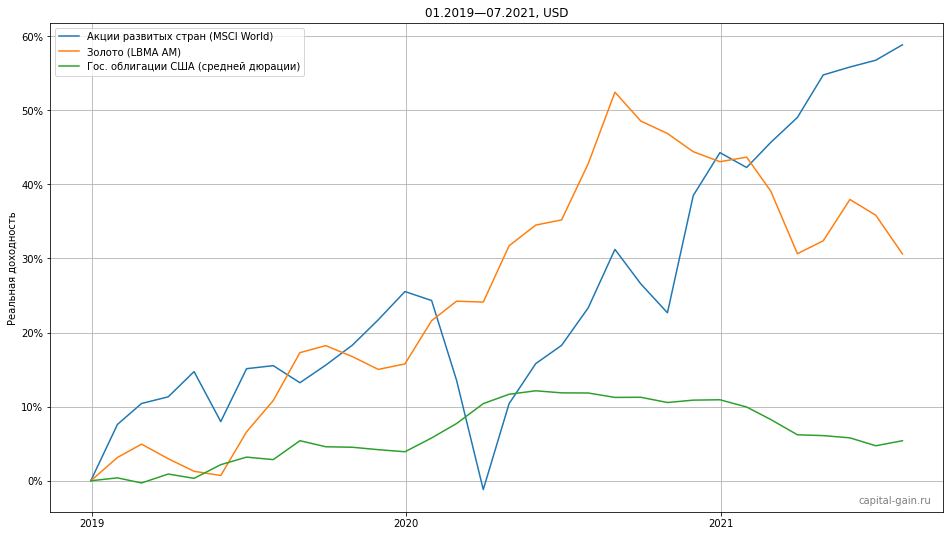

Чтобы лучше изучить поведение золота и облигаций в кризисы, посмотрим на все медвежьи рынки за последние полвека. Для этого возьмём три актива – акции развитых стран, золото и гос. облигации США средней дюрации и посмотрим, поведение какого из двух последних было ближе к безопасной гавани. В качестве облигаций на эту роль лучше брать самые длинные по сроку погашения, но долгосрочное инвестирование в них вызывает сомнения, поэтому посмотрим на средние. Доходность на всех графиках изображена реальная (после вычета инфляции в США).

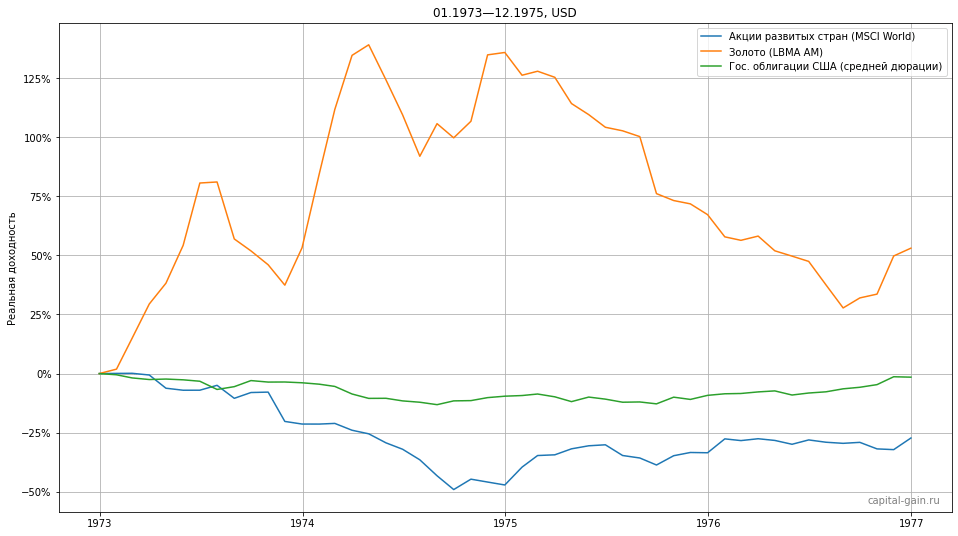

После отмены Бреттон-Вудской денежной системы, на фоне нефтяного кризиса и рецессии, рынок акций в 1973 и 1974 году испытывал упадок. В то же время и вплоть до 1980 года золото сильно росло в реальной цене, несмотря на рекордную инфляцию фиатного доллара США. Корреляция месячных реальных доходностей золота к рынку акций на показанном периоде была 0,04, акций с облигациями 0,13 и золота с облигациями 0,17.

Нельзя сказать, что золото росло именно из-за происходящего с рынком акций, но временно оно оказалось лучшим вложением капитала из трех показанных активов, отлично компенсировав падение и развернувшись только после начала восстановления. Облигациям же помешал затяжной рост ставки ФРС США в попытках остановить ускорение инфляции, хотя они и падали не так сильно, как акции.

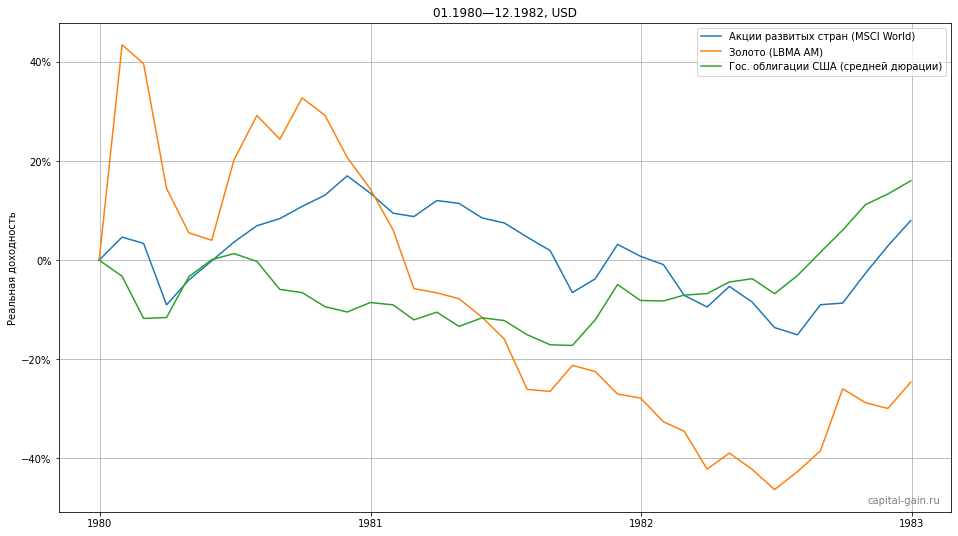

Пару лет медвежьего рынка в 1981 и 1982 годах на фоне начала грандиозного падения золота, которое будет продолжаться ещё 20 лет. Здесь безопасная гавань в золоте совсем не сработала и лучше себя показали облигации. Их немного подвело повышение ставки, продолжавшееся из-за высокой инфляции до середины 1981 года, на что можно списать их запоздалую реакцию и разворот только после падения акций на 20%.

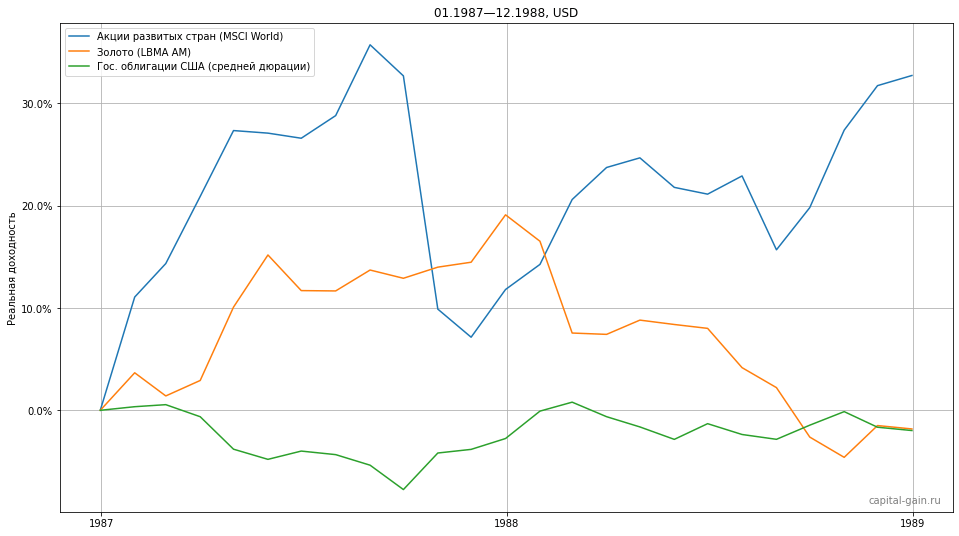

Черный понедельник в октябре 1987 года заставил инвесторов поволноваться не на шутку – в один день рынки акций упали больше, чем на 20%! У маркет-таймеров даже не было времени на подготовку – всё произошло слишком быстро.

Золото всё ещё находилось в своём затяжном 20-летнем падении и продемонстрировало свою нейтральную корреляцию с акциями (0,08), в целом выглядев невнятно.

Облигации же выглядят лучше, потому что показали активный рост именно в момент падения рынка в последнем квартале 1987 года. Их корреляция с акциями -0,31 и с золотом -0,38.

Слом долгосрочного тренда на растущий у золота произошел к середине 2001 года. Можно сказать, на кризис доткомов оно никак не отреагировало и всё, что мы видим на этом графике – это переход от его 20-летнего падения к 10-летнему росту. Так уж совпало, что он пришелся на середину падения рынка акций по всему миру.

Облигации же в качестве безопасной гавани здесь выглядят идеально, лучшего нельзя и желать.

Во время мирового финансового кризиса золото всё ещё находилось в своём долгосрочном тренде роста и, пусть с потерей 20% своей стоимости в разгар кризиса, продолжило его до 2011 года. Вряд ли те, кто купил его как безопасную гавань, легко пережили его волатильность в 2008 году, но в этот раз оно скорее справилось.

Облигации в этом кризисе выглядели более стабильно, показав и плавный, и резкий рост непосредственно во время снижения рынка акций.

После 2011 года кажется, что золото ещё не определилось расти ему дальше или падать. И, в отсутствии явного долгосрочного тренда, в последнем кризисе как безопасная гавань сработало отлично. Облигации тоже не подвели, показав явный рост в худший момент для акций, но будем считать, что золото здесь было лучше.

Попробуем теперь обобщить увиденное на 6 графиках в таблице:

| Золото долгосрочно… | Золото лучше акций | Золото лучше облигаций | Облигации лучше золота |

|---|---|---|---|

| растёт | 2 | 1 | 1 |

| падает | 1 | 2 | |

| непонятно | 2 | 1 | 1 |

| Итог | 5 | 2 | 4 |

Из 6 наблюдений в 5 золото оказалось лучше акций. Единственный раз, когда оно падало сильнее – медвежий рынок 1981 и 1982 годов, незадолго до этого его цена уже достигла пика и развернулось в 20-летнее падение.

В сравнении с облигациями золото в качестве защитного актива оказалось хуже в 4 из 6 случаев – в них облигации точнее реагировали на ситуацию с акциями. Золото могло опередить облигации по доходности на графике как, например, в 2008, но я старался сравнивать отзывчивость актива на падение акций и сам факт их опережения, а не общую доходность за период.

Были и обратные ситуации, в которых лучше выглядело золото, что наталкивает на мысль, что безопасная гавань – это не один актив, а, например, два – треть золота и две трети надежных облигаций. К этой же мысли приводит и факт нейтральной корреляции между золотом и облигациями.

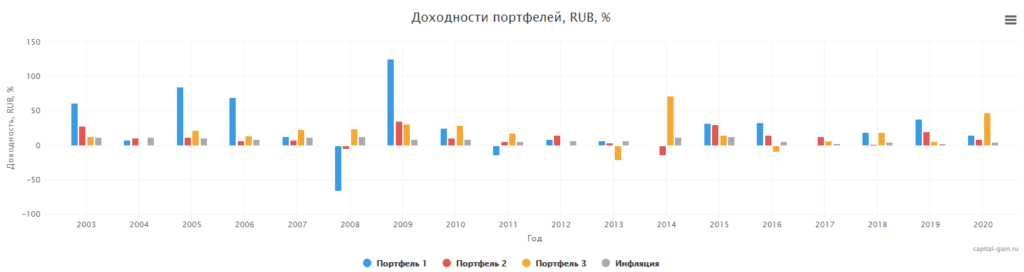

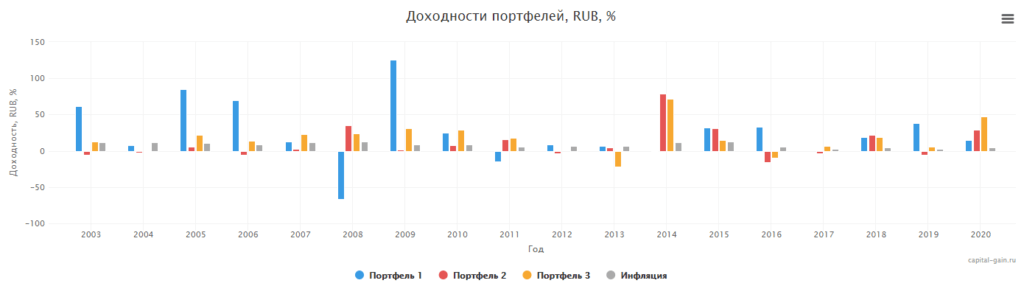

Ниже результаты портфелей с золотом и облигациями – ОФЗ и гос. облигациями США средней дюрации:

Из-за большего риска наших ОФЗ и слабости валюты золото в 2008, 2014 и 2020 году показывало себя лучше.

Золото как диверсификатор

Золото не приносит прибыль (как акции или облигации) и в очень долгосрочной перспективе обладает нулевой реальной доходностью. Если и инвестировать в такой актив, то точно не как во что-то отдельное, а включая в портфель из ценных бумаг. И тот факт, что оно имеет нейтральную корреляцию с акциями и облигациями, при условии регулярной ребалансировки может сделать золото интересным диверсификатором.

Чтобы это проверить, посмотрим на статистику двух портфелей – 60/40 и 50/40/10 с ежегодной ребалансировкой. В первом у нас 60% акций всего мира (MSCI World) и 40% гос. облигаций США средней дюрации (всё с учетом дивидендов и купонов). Во втором 50% акций, 40% облигаций и 10% золота (по ценам LBMA) – часть акций заменены на золото.

Доступный период данных с 1972 по 2020 год я поделил на несколько более мелких в зависимости от того, росла цена на золото в них (1972–1979 и 2001–2011), падала (1980–2000) или особо не менялась (2011–2020). Последний строкой в таблице идёт статистика за весь период, а до неё период с 1980 по 2020 год, интересный тем, что в нём золото показало нулевую реальную доходность, как от него и принято ожидать долгосрочно.

| Период | Золото (доходность) | Портфель 60/40 (доходность / СКО) | Портфель 50/40/10 (доходность / СКО) |

|---|---|---|---|

| 1972–1979 (8 лет) | 26,2% | −2,3% / 12,9% | 1,4% / 9,2% |

| 1980–2000 (21 год) | −6,8% | 8,1% / 10,7% | 6,6% / 9,9% |

| 2001–2011 (11 лет) | 14,5% | 2% / 11,2% | 3,5% / 9,7% |

| 2012–2020 (9 лет) | 0,4% | 6,5% / 7,4% | 5,6% / 6,8% |

| 1980–2020 (41 год) | 0,1% | 6,1% / 10,3% | 5,5% / 9,1% |

| 1972–2020 (49 лет) | 4% | 4,7% / 11% | 4,8% / 9,2% |

СКО рассчитано по годовым доходностям.

Портфели с ежегодной ребалансировкой.

Период с 1972 года задан наличием данных по облигациям.

Казалось бы, у нас есть доказательство – за полный период с 1972 года портфель с 10% золота принес практически такую же доходность, как 60/40, но при значительно меньшем риске. Смущает лишь два момента – строчка выше со статистикой с 1980 года и неравномерность четырех результатов до неё.

Посмотрим правде в глаза – бэктесты с золотом способствуют популярности идеи добавления его в портфель, потому что в них оно снижает волатильность и не снижает доходность портфеля. Но практически всегда для теста используются данные с начала 70-х годов, когда доллар был отвязан от золота, и оно начало резко дорожать.

Если посчитать реальную среднегодовую доходность золота в долларах США с 1900 года, что сделано в исследовании The Long-Term Returns to Durable Assets, то она составит 0,7% годовых. Большую часть 20 века цена на золото в USD была фиксированной, что, конечно, искажает статистику. Но всё же это значительно меньше, чем 4% годовых реальной доходности после 1972 года.

Похожую реальную доходность в 0,1%, как видно в таблице, золото показало после 1980 года. И именно такую нулевую реальную доходность от него ожидают. Всё это наводит на мысль, что 70-е годы внесли большую аномалию в эти короткие 50-летние данные, и бэктесты на периоде в последние полвека обманчивы.

От добавления золота в портфель разумнее ожидать лишь снижения риска, но оно не будет бесплатным. В периоде с 1980 года за снижение СКО на 1,2% инвестор заплатил бы 0,6% годовых доходности. Это неплохой трейд-офф, но не бесплатный ланч. Всё потому, что каждый доллар, инвестированный в металл с нулевой реальной доходностью, не был инвестирован в акции с их большой риск-премией.

Кроме того, не у каждого в запасе есть 40 лет, а то и больше, чтобы увидеть эту нулевую реальную доходность золота. На меньших дистанциях результаты портфеля с золотом будут зависеть от того, как поведёт себя его цена. Да, оно практически всегда снижает риск портфеля, но иногда за это придётся отдать 1,5% годовых реальной доходности даже если вы добавили всего 10% золота (как в периоде 1980–2000).

Если повезёт и вы попадёте в период активного роста золота, оно окажется как нельзя кстати. Иначе – может, оно и снизит риск портфеля, но лучше бы вы его не добавляли, потому что 1–2% СКО мало кто заметит, а недостачу трети капитала после 21 года инвестирования заметит каждый (1,081 / 1,066 = 1,014 ^ 21 – 1 = 34,1%).

Если вы согласны рискнуть, добавлять в портфель слишком много золота не стоит. Точную долю заранее определить невозможно, но до 10% – неплохой ориентир. Например, если в том же портфеле 60/40 половину акций заменить золотом (30/40/30), и взять период с 1980 по 2020 год, то среднегодовая реальная доходность такого портфеля окажется равной всего 4,3% при риске 8,1%. Опережение обычного 60/40 портфеля с золотом на 1,8% годовых на отрезке в 40 лет способно удвоить вложенный капитал.

Наконец, умея падать на протяжении двух десятилетий, золото является очень непростым активом. Владеть им даже сложнее, чем акциями. Не каждый инвестор вообще сможет переварить эти затяжные падения и необходимость ребалансировки в “вечно” падающий актив. Многие зафиксируют убыток по дороге, так и не дав золоту им что-то заработать.

Аналогичная таблица для российского рынка с индексом акций MCFTR и государственных облигаций RGBITR выглядит так (напомню, что на его долю затяжных падений золота ещё не пришлось):

| Период | Золото (доходность) | Портфель 60/40 (доходность / СКО) | Портфель 50/40/10 (доходность / СКО) |

|---|---|---|---|

| 2003–2011 (9 лет) | 7,6% | 8,3% / 35,7% | 8,5% / 30,6% |

| 2012–2020 (9 лет) | 5,2% | 6,7% / 12,7% | 6,8% / 10,3% |

| 2003–2020 (18 лет) | 6,4% | 7,5% / 26,2% | 7,6% / 22,4% |

СКО рассчитано по годовым доходностям.

Портфели с ежегодной ребалансировкой.

Период с 2003 года задан наличием данных по облигациям.

Сохранит ли золото свою стоимость?

Предположим, что вы рассматриваете добавление золота в портфель, надеясь, что оно принесёт положительную реальную доходность, и результат на вашем сроке инвестирования окажется похож на 70-е или 00-ые. Разумно ли сегодня этого ожидать?

Если вернуться к графику реальной цены золота в начале статьи, глаза цепляются за 2011 год, когда рост его цены в очередной раз остановился. Кажется, что оно либо не будет расти дальше, либо лет 20 будет дешеветь до некоего среднего уровня – той самой золотой константы.

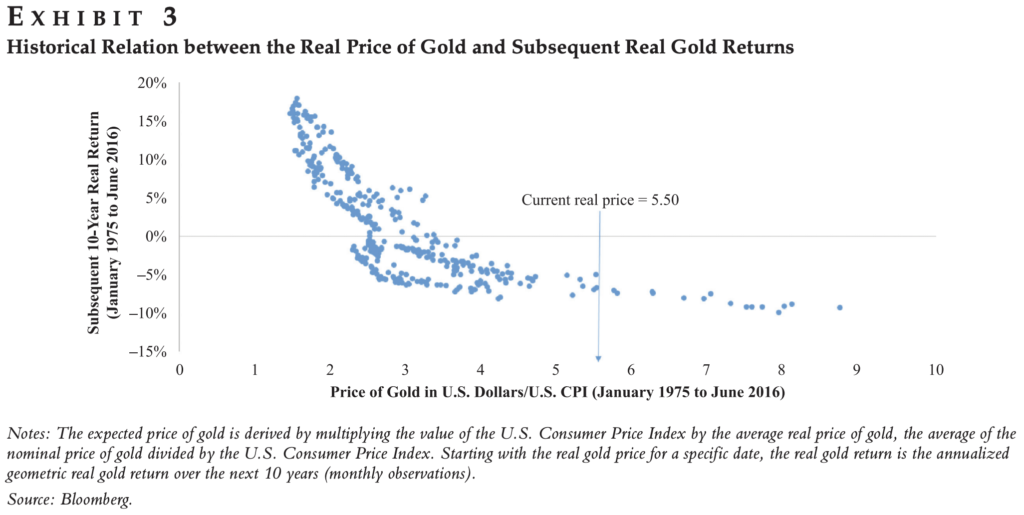

Эти же опасения возникли у авторов исследования The Golden Constant от 2016 года. Если разместить реальную цену золота против его доходности в следующие 10 лет на графике, то мы обнаружим, что золоту свойственен возврат к среднему:

Данные с января 1975 по июнь 2016 года.

Источник: The Golden Constant (2016)

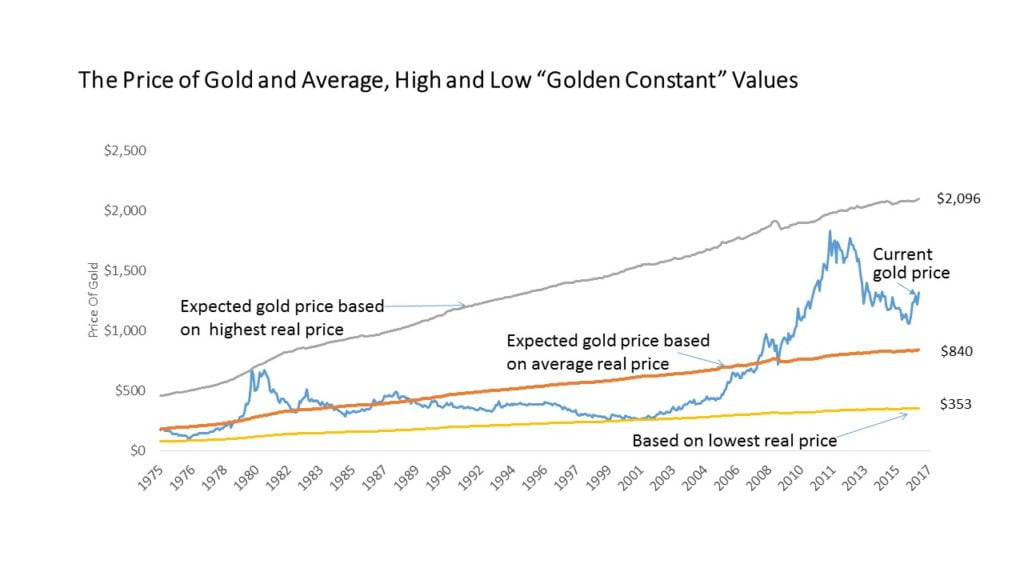

Чем выше цена на золото сегодня, тем ниже (обычно) его последующая доходность, и наоборот. Основываясь на идее неизменности реальной стоимости золота во времени и периодическом возвращении текущей цены к средней, авторы построили три варианта этой средней цены, к которой золото может вернуться:

Источник: The Golden Constant (2016)

У них получилось, что текущая цена золота, а сегодня она возросла до $1800 за унцию, значительно превышает расчетную по среднему и минимальному сценарию и не достаёт до максимального варианта прогноза.

Верен ли такой прогноз или нет, и какой из них? Когда цена золота вернется к своему среднему уровню? Заранее сказать невозможно. На реализацию того или иного сценария может уйти пару десятков лет, но два из трёх говорят не в пользу продолжения роста.

Золото как последняя надежда

Апокалиптичный сценарий я не рассматриваю всерьёз и сам к нему не готовлюсь, но некоторым людям это интересно и для полноты картины можно пофантазировать и о нём.

Золото – это реальный актив, поэтому оно способно телепортировать вложенный в него капитал через худшие потрясения для инвестора, которые только можно представить, включая мировые войны и коммунизм. По крайней мере так было раньше. Конечно, для этого человечество (и вы сами) должно остаться в живых и вспомнить про ценность золота.

Бумажное золото (ETF, ETN, ПИФ, GLDRUB_TOM на МосБирже или ОМС) в этих сценариях едва ли рассматриваются – кто знает, переживут ли финансовые институты случившееся. Что оставляет нам только физическое золото (монеты и слитки) и автоматически создает проблемы с большими спредами покупки-продажи, уплатой НДС в случае слитков (UPD: это отменили), хранением металла и сложностью ребалансировки.

Что касается формы физического золота, то в мире после некой крупной катастрофы мне сложно представить себе удобным ходить с тяжелыми слитками, пытаясь их на что-то обменять. Тут лучше подойдут монеты или украшения. Но и с ними остаётся несколько проблем:

- опасность транспортировки (отберут);

- опасность обмена (то же самое);

- крупный лот – у вашего визави может не быть столько предметов, чтобы сделать эту сделку выгодной, менять даже один филармоникер на две банки тушёнки обидно.

Похоже, что на такой сценарий стоит отложить и что-нибудь помимо золота. Ту же тушёнку в крайнем случае можно съесть. А золото, если удастся выжить и сохранить его, скорее понадобится потом, когда мир восстановится, и если ценные бумаги не пройдут это испытание.

Вот только всё это уже не имеет отношения к инвестированию, цель которого не выживание, а обогащение. Стоит ли тогда забивать этим голову?

Заключение

Обладая нейтральной корреляцией к инфляции и большой волатильностью, золото не является хорошим хеджем инфляции. Его реальная цена может расти и падать в несколько раз на протяжении десятилетий.

Золото можно назвать безопасной гаванью, но не стоит ожидать от него точной реакции. Оно гуляет само по себе и может подвести в кризис, несмотря на свою репутацию защитного актива. Для такой цели лучше использовать надежные облигации или и то, и другое. Ещё лучше не перекладывать свои рисковые активы в какую-то гавань, а изначально правильно составить портфель.

Золото не зарабатывает прибыль и не платит купоны, волатильность его часто бывает выше, чем у акций, а цена может расти или падать десятилетиями. Если рассматриваете добавление этого драгоценного металла в портфель, то лучше отвести ему не больше 10%, иначе потеря общей доходности при реализации риска долгосрочного падения цены золота будет довольно заметной. В таком случае нейтральная корреляция и ребалансировка не поможет, потому что новые деньги будут приходить в долгосрочно падающий в цене актив.

И всё же, учитывая низкую корреляцию с другими классами активов, добавление золота в ребалансируемый портфель в среднем неплохо снижает общую волатильность портфеля, но не стоит при этом ожидать гарантированного сохранения общей доходности портфеля на том же уровне. На сроках в пару десятилетий и, тем более, меньше, реальная доходность золота может быть как сильно выше, так и сильно ниже нуля, что повлияет и на общую доходность портфеля в соответствующую сторону.

11 ответов к “Золото”

Спасибо за очередную качественную статью! Также интересно было бы почитать о reit как о части портфеля, а также про выделение отдельной части портфеля под акции золотодобывающих компаний и компаний производителей роскоши. Имеет ли в этом смысл или лучше просто копировать acwi с добавлением местных акций. Также интересно Ваше мнение о вышедшем недавно на биржу раскрученному Зпиф недвижимости. Имеет ли смысл в него инвестировать или же риски самой структуры зпиф таковы что управляющие могут крутить-вертеть как захотят и результат соотвественно непредсказуем.

P.s. Мое скромное мнение по поводу сравнительного портфеля, может лучше было брать портфель 60/30/10, все таки золото в этому случае рассматривается как стабилизатор/ребалансиратор портфеля и в этом случае он ближе к облигациям, а не акциям.

Когда читал момент со сравнением портфелей тоже думал об этом моменте и хотел написать комментарий по этому поводу, но вы уже это сделали 🙂

Да, было бы честнее урезать долю облигаций в пользу золота, а не основной доходной части в лице акций.

И присоединяюсь к благодарности за ещё одну классную статью.

Про недвижимость что-то планируется, но ещё не скоро. Золотодобывающие и прочее я не поддерживаю, всё равно что выбирать отдельные сектора и перевешивать их у себя в портфеле. Копирование acwi – неплохое решение, сам так делаю.

ЗПИФ недвижимости мне лично пока не интересны, думаю, что внимательнее на них посмотрю ко времени, когда буду жить на доход с портфеля. Тогда и выбор больше будет. Пока операционные риски и комиссии их, конечно, смущают. Да и диверсификация небольшая, не как у REIT.

Насчёт замены облигаций на золото я не согласен. Максимально эффективно менять именно акции, так коэф. Шарпа портфеля возрастает быстрее. Например, у портфеля 60/30/10 с 1980 года реальная доходность 5,7% (на 0,4% хуже, чем у 60/40), а СКО 10,6% – на 0,3% выше, чем у 60/40. И зачем тогда добавляли золото?) У 50/40/10 хотя бы СКО уменьшилось до 9,1% при почти такой же доходности, что у 60/30/10 (5,7% vs 5,5%).

Есть ещё вариант откусить от всего портфеля долю для золота, то есть акции и облигации уменьшить пропорционально. Но на выводы он не влияет.

Дмитрий, благодарю! Очередная великолепная статья, которую я очень ждал.

На всякий случай уточню: средняя дюрация = пять лет или около того?

Конкретно в этом контексте можно использовать что-то на индекс 5-10-летних US treasuries, там дюрация около 5 лет (на графиках данные именно такие облигации). Или total market фонды, то есть на весь рынок облигаций (только государственных, конечно, и скорее только США), у них около 7 лет будет дюрация.

На всякий случай – это не инвестиционная рекомендация. В смысле это не юридическая отписка, а я просто не понимаю зачем только ради защиты от краткосрочной волатильности в акциях держать какой-то особенный инструмент в портфеле, тем более в него перекладываться. То есть идея с безопасной гаванью мне лично чужда.

Содержательная статья, все понятно, огромное спасибо за ваши исследования

Спасибо, очень познавательная статья.

А на каком максимальном интервале падали акции?

Зависит от стран. Если брать с 1970 года, когда есть смысл смотреть на цены золота, на 20-летнем скользящем интервале у акций США и группы «развитых стран» 100% периодов положительные по реальной доходности, а у золота 63%. Если все-таки посмотреть с 1900 года, то у тех же акций 98% периодов положительные, а у золота 55%. На интервале в 30 лет у акций 100% положительных периодов, у золота 77%.

Данные из бэктестера (вкладка скользящие периоды).

В текущих условиях российский инвестор не может вложиться в безналичный доллар, но вложение в золото является как бы прокси на доллар, но доллар в долгосроке не обыгрывает российскую инфляцию, получается, что в рублях у золота тоже около нулевая реальная доходность?

Да, в любой валюте ожидаемая реальная доходность золота околонулевая.