В интернете довольно мало информации о долгосрочном поведении курсов валют, зато полно обсуждений дневных колебаний и краткосрочных прогнозов. Я решил немного склонить чашу весов в другую сторону и рассказать, как на основе знаний о связи курсов валют с инфляцией можно сформировать разумные долгосрочные ожидания и игнорировать информационный шум.

Порой от всех этих новостей о сиюминутном движении рубля просто не скрыться. И все они, конечно, по-умолчанию ставят людей в невыгодное положение, подталкивая куда-то бежать и что-то покупать или продавать. Отдельным видом спорта являются вопросы экспертам, которые словно и рады в этом участвовать и выдавать прогнозы на ближайшие месяцы за упоминание в СМИ.

В общем, так дело не пойдет. В этом посте я попытаюсь помочь вам выстроить правильное долгосрочное мышление через понимание исторического контекста и анализ данных по инфляции и курсам валют, что, несомненно, очень важно для инвестора, желающего оставаться пассивным. Да и вообще помогает спокойнее жить.

Кроме того, эта информация поможет нам и в ходе курса, потому что влияет на решения, которые надо принять любому инвестору – о месте домашней страны в портфеле и валюте включаемых в портфель облигаций.

И начнем мы с определений нескольких терминов, которые будут встречаться вам в ходе статьи:

- Покупательная способность – это количество товаров и услуг, которые можно приобрести за единицу валюты. Существует теория о паритете покупательной способности (ППС), утверждающая, что за одинаковую сумму денег, сконвертированную по номинальному курсу в национальные валюты, в разных странах можно купить одинаковое количество товаров и услуг за вычетом транспортных и некоторых других видов издержек.

- Инфляция – это общее увеличение уровня цен на товары и услуги, ведущее к снижению покупательной способности единицы валюты. В зависимости от скорости инфляции, её могут называть галопирующей или гиперинфляцией. Дефляция – обратный процесс удешевления товаров и услуг в экономике.

- Индекс потребительских цен или ИПЦ – это ценовой индекс репрезентативного обществу набора товаров и услуг, рассчитываемый государственными органами статистики для измерения инфляции, то есть отражающий динамику изменения цен на товары и услуги в этой корзине.

- Номинальный валютный курс – это цена валюты одной страны, выраженная в валюте другой.

- Реальный обменный курс – это цена товаров одной страны относительно товаров другой. Его можно посчитать, разделив числитель и знаменатель курса на разы накопленной инфляции, либо умножив номинальный курс на отношение цены зарубежного товара и цены локального (примеры будут ниже).

- Режим фиксированного валютного курса означает, что его жестко задает и поддерживает государство.

- Режим плавающего (гибкого) валютного курса означает, что государство его не задает – вместо этого используется механизм рыночного ценообразования. Существуют и промежуточные решения, например, когда валютным курсом управляет центральный банк, и он может быть частично фиксированным внутри допустимых границ отклонения – валютного коридора.

- Девальвация – это снижение стоимости одной валюты относительно других в условиях фиксированного валютного курса. Ревальвация – обратный процесс. К системе плавающего курса эти понятия неприменимы – в английском языке вместо currency devaluation и revaluation в этом случае используются currency depreciation и appreciation, то есть обесценение и укрепление валюты. В России, несмотря на введенный после 2014 года плавающий режим курса, народным осталось именно слово “девальвация”.

- Деноминация – это изменение номинала валюты для упрощения расчетов с обменом старых денег на новые. Обычно проводится после периода гиперинфляции с целью убрать несколько нулей с денежных знаков. Деноминация не влияет напрямую на валютный курс и вообще стоимость денег во времени, потому что количество денег в обращении уменьшается соразмерно ценам на товары и услуги (покупательная способность не снижается).

Для понимания глобального исторического контекста обратимся к 7-ой главе замечательной книги Triumph of the Optimists: 101 Years of Global Investment Returns, в которой кратко изложена история денежных систем и режимов валютного курса, преимущественно действовавших в мире. Я вам её перескажу ещё короче, а затем мы посмотрим на недавнюю историю валютных режимов в России.

Краткая история денежных систем

Если не копать слишком далеко, то начать можно с эпохи золотого стандарта – денежной системы, широкой использовавшейся в XIX и начале XX века. Как и сейчас, тогда в ходу были бумажные деньги, но единицей расчетов при этом было определенное количество золота, которое можно было получить взамен купюр. Обменный курс относительно других валют, подкрепленных золотом, государства при этом устанавливали фиксированным, что делало номинальные курсы валют стабильнее, чем сегодня.

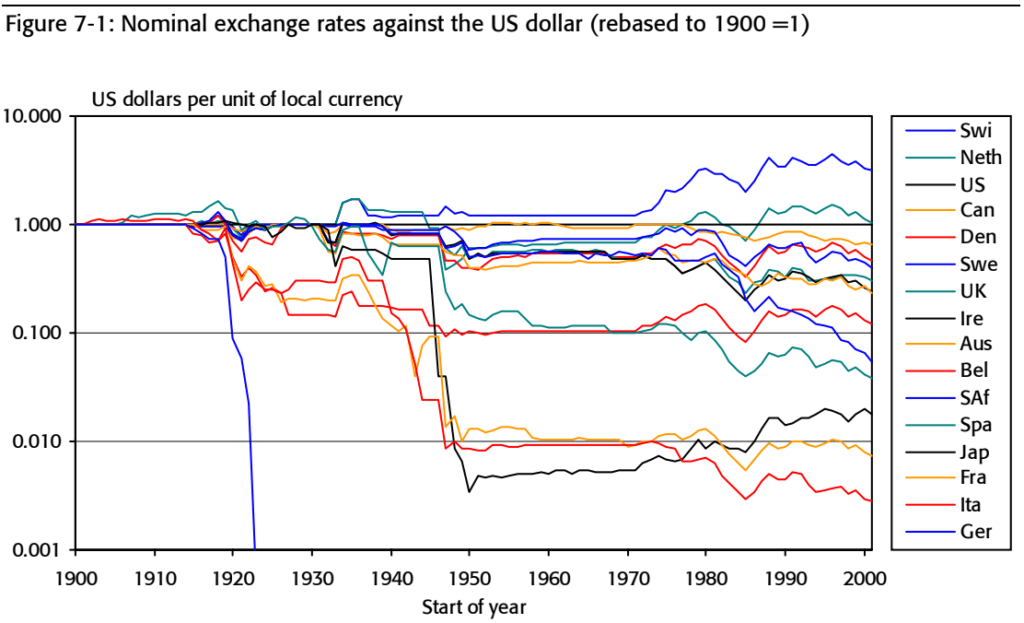

Под влиянием двух мировых войн и других проблем эта стабильность курсов сильно пошатнулась (проблемы начались в Первую мировую), и к началу 1950-х валюты многих стран сильно обесценились относительно доллара США. Концом золотого стандарта стало Бреттон-Вудское соглашение 44 стран о новой денежной системе, подписанное в 1944 году и положившее начало Международному валютному фонду и Всемирному банку. Однако, согласно новой системе, обменные курсы всё равно остались фиксированными в узком коридоре (±1%) относительно доллара, который, в свою очередь, имел фиксированный курс в $35 за тройскую унцию золота и был обеспечен фактом готовности Казначейства США это золото поставить в обмен на доллары.

К началу 1970-х все заметные в мировой экономики страны, кроме США и Японии, успели поменять эти фиксированные обменные курсы, пройдя через ряд девальваций и ревальваций своих валют. А в 1971 году США решили девальвировать доллар. Тогда президент Никсон отменил прямую конвертируемость доллара в золото, что положило начало доминирования системы фиатных, то есть необеспеченных драгоценным металлом, денег.

За этим ещё последовал ряд попыток установить новые фиксированные обменные курсы, но в 1973 году от Бреттон-Вудской денежной системы и фиксированных курсов валют всё-таки отказались. Многие страны мира тогда перешли к фиатным деньгам и плавающим валютным курсам.

Все эти события прослеживаются на графике номинальных обменных курсов валют разных стран к доллару США:

Плавающие курсы означают, что, благодаря рыночному механизму, номинальные обменные курсы валют могут подстраиваться под разницу инфляций между странами. В случае высокой инфляции в какой-то стране её валюта дешевеет относительно других, и наоборот, низкая ценовая инфляция ведёт к укреплению национальной валюты относительно иностранных.

Сегодня плавающий курс считается важным фактором для проведения независимой монетарной политики и адаптации экономики к меняющимся внешним условиям, что, в свою очередь, позволяет стране достичь макроэкономической стабильности.

Валютные режимы в России

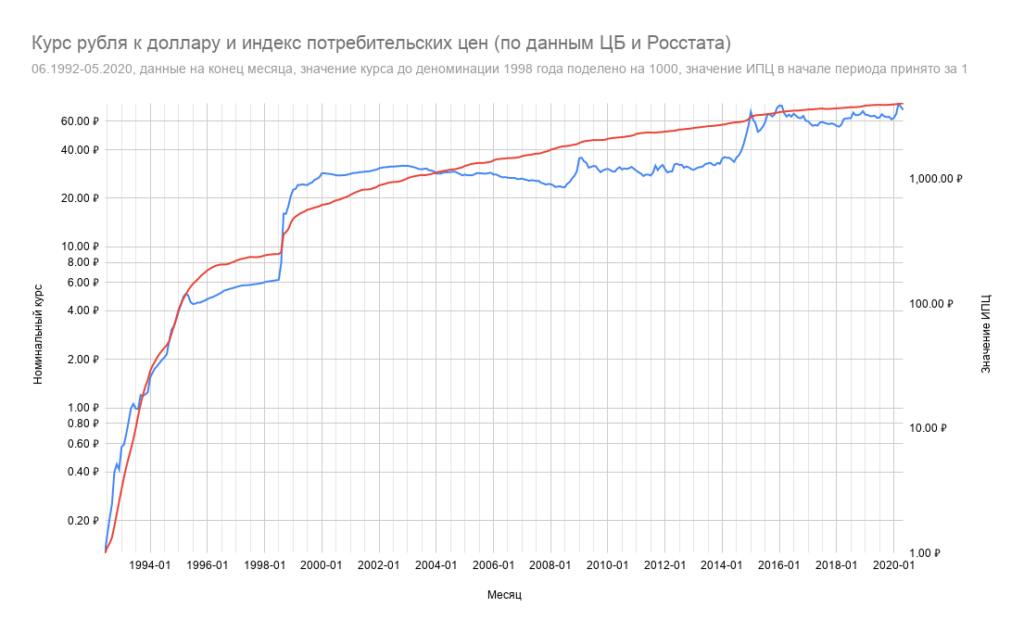

С 1992 года в России применялся как плавающий курс, так и разновидности фиксированного, называемые также гибридными. За период с конца июня 1992 года по конец мая 2020 номинальный курс рубля к доллару увеличился в 565 раз, а инфляция обесценила 1 рубль в 4058 раз (а с 1996 года, когда инфляция перестала быть трехзначной, в 23 раза):

До 1998 года одному рублю соответствует 1000 деноминированных рублей. Масштаб логарифмический.

На графике выше видна вся история режимов валютного курса в России, которую можно суммировать следующим образом:

- В период с 1992 по 1995 год в России применялся (раздел Политика валютного курса) режим плавающего валютного курса.

- С середины 1995 по 1998 год был введён режим фиксированного валютного курса с односторонней привязкой рубля к доллару и так называемым валютным коридором, ограничивающим возможную динамику курса.

- В 1998-ом из-за экономических проблем за пределами и внутри страны, а также сложившейся конъюнктуры рынка, с управлением курсом всё было сложно (в том числе вводился плавающий курс).

- С 1999 года и до ноября 2014-го действовал гибридный режим валютного курса, когда ЦБ не фиксировал его, но проводил валютные интервенции с целью оставить курс рубля в определенных рамках. А если сделать это не получалось, проводилась контролируемая девальвация рубля. Внутри этого периода способы управления курсом и определения его интервала менялись, но мы не будем рассматривать это настолько подробно.

- В ноябре 2014 Центральный банк завершил переход к режиму плавающего курса рубля, подробнее о котором можно почитать на сайте самого ЦБ. Суть перехода заключалась в том, чтобы курс рубля зависел от рыночного спроса и предложения на валюту, а ЦБ занялся таргетированием инфляции, а не курса, оставив регулярные интервенции и “коридоры” в прошлом.

Теперь, когда экскурс в историю закончен, перейдем к главной теме статьи.

Связь курсов валют и инфляции

Экономическая наука не дает нам очень точного ответа на вопрос о том насколько связаны между собой курсы валют и инфляция, да и что из этого первично (дискуссия ещё идет).

В своей максимальной форме теория о паритете покупательной способности утверждает, что этот паритет абсолютный. То есть скорректированные на курс цены на товары и услуги равны по всему миру, и единица местной валюты везде имеет одинаковую покупательную способность. В это сложно поверить.

Более распространенным и эмпирически подтверждаемым является взгляд, что плавающий номинальный курс долгосрочно меняется так, чтобы отражать разницу между инфляциями стран в этой валютной паре. Таким образом, долгосрочная динамика валютного курса по этой теории равна разнице инфляций двух стран в том же периоде.

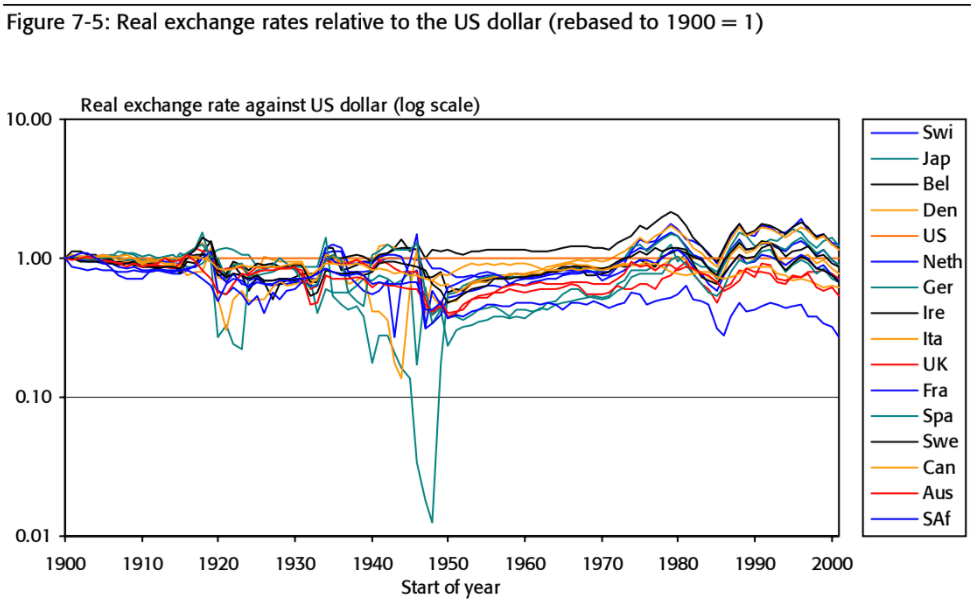

Эта версия теории тоже несет в себе довольно сильное утверждение, но оно, пусть и частично, подтверждается на практике. Реальные валютные курсы, хоть и достаточно волатильны как до, так и после перехода в плавающий режим, за весь прошлый век так никуда и не ушли:

Источник: Триумф оптимистов (Димсон, Марш, Стонтон)

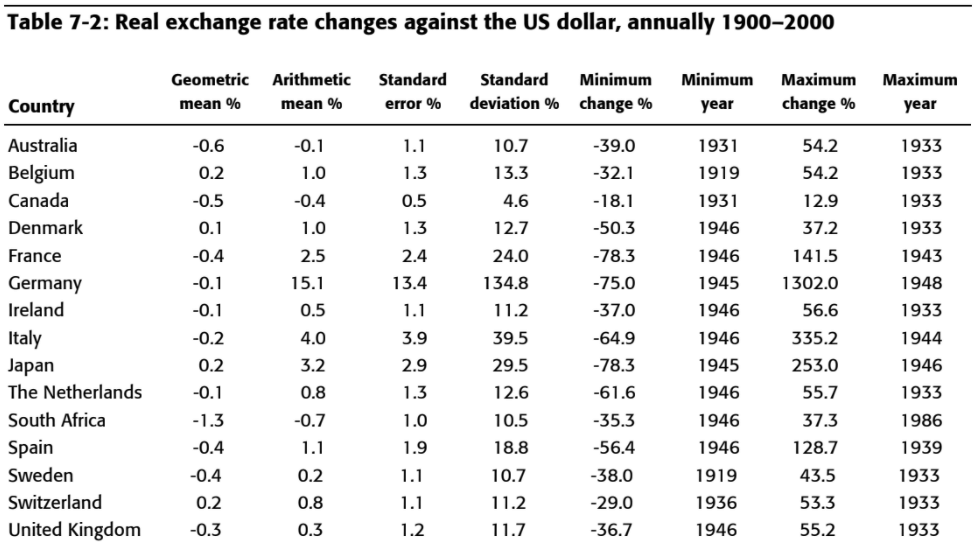

В отличие от номинальных курсов (их график был выше) и за некоторыми исключениями, реальные курсы гораздо сильнее концентрируются около единицы начала отсчета, несмотря на различия в страновых ИПЦ и присутствующую волатильность. А если посмотреть на их среднегодовые темпы роста за весь прошлый век (geometric mean в таблице), вы увидите, что почти все они находятся в пределах 0,5%:

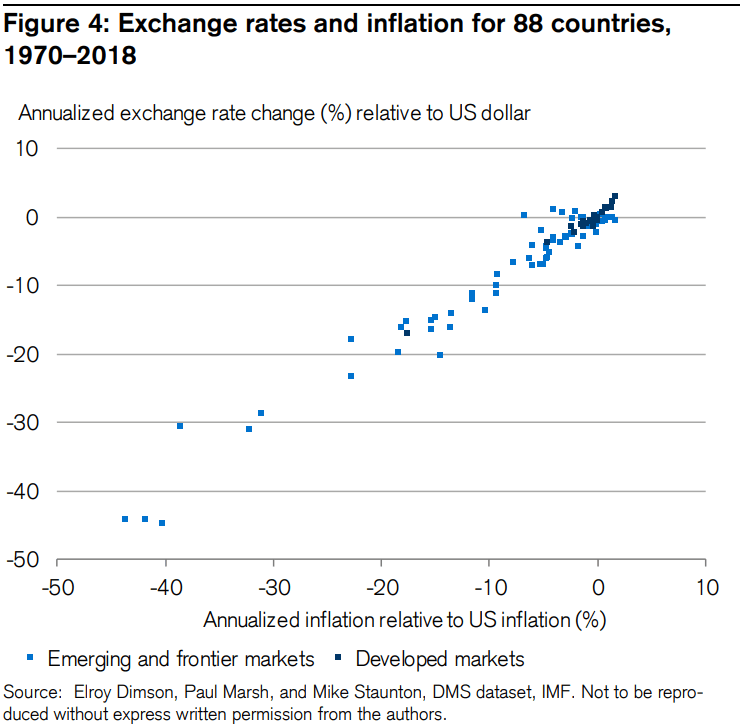

Если же посмотреть на это в другом разрезе, окажется, что валюты стран с высокой инфляцией обесцениваются быстрее валют стран с низкой инфляцией, и эта взаимосвязь сильна и однозначна:

Источник: Credit Suisse Global Investment Returns Yearbook

На этом графике за почти 50-летний период доминирующих с 1970 года фиатных денег и плавающих валютных курсов изображена взаимосвязь между разницей инфляций и валютными курсами в 88 странах относительно США. По оси X отложена среднегодовая разница между инфляциями двух стран в валютной паре (доллар США относительно местной валюты), а по оси Y – среднегодовой темп роста курса этой валютной пары.

24 развитые страны (показаны более темными квадратиками) выстроились в практически прямую линию, да и остальные развивающиеся и пограничные рынки, хоть и содержат среди себя немного выбивающиеся, демонстрируют явную зависимость между двух осей.

Авторы этого исследования строили линию регрессии для данных на графике, и её угловой коэффициент оказался равен единице. Очевидно, что и коэффициент детерминации (R2) здесь очень высокий. Простыми словами, зависимость между долгосрочной динамикой курсов валют и инфляцией очень высока.

Отрывающиеся же от линии регрессии чуть дальше некоторые развивающиеся и пограничные рынки авторы предлагают объяснять случайно или намеренно неправильно измеренной инфляцией, различием в составлении и взвешивании индексов потребительских цен и отклонением курсов валют от их рыночных значений в следствие политики регулирования курсов.

Курс рубля к доллару США и инфляция в России

Доказательства на мировых данных вполне очевидны, но что происходит с курсом в России? Работает ли паритет покупательной способности тут и можно ли ожидать, что переход к плавающему курсу сделает его только сильнее?

Чтобы ответить на эти вопросы, я выгрузил месячные данные по ИПЦ на товары и услуги из Росстата и FRED (для США это индекс CPI-U), а также курс рубля с сайта Центрального банка России с конца июня 1992 года по конец мая 2020-го (это конец данных у Росстата).

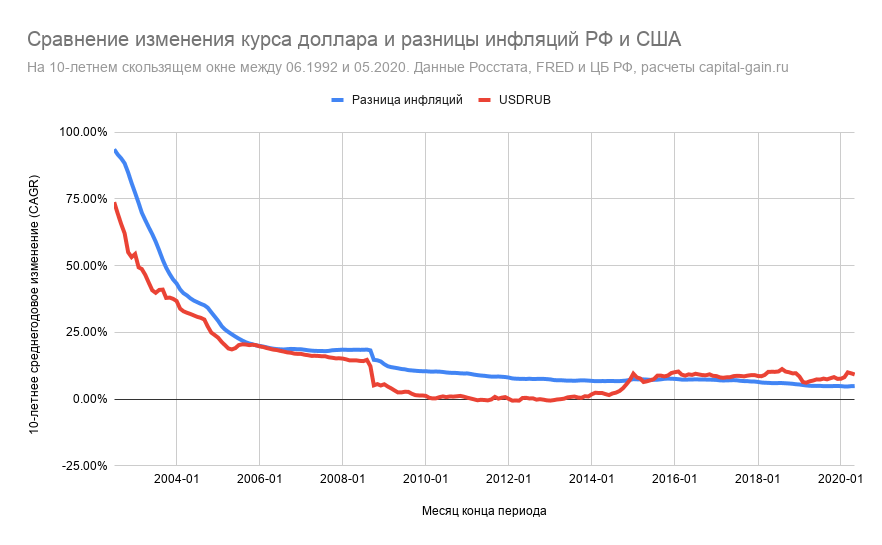

Чтобы сгладить волатильность темпов роста инфляции и курса рубля, а также проверить их зависимость на множестве точек, для расчётов мы будем использовать 10-летнее скользящее окно, на котором будет рассчитываться среднее геометрическое годового темпа роста (CAGR) для российского и американского ИПЦ и курса рубля. Всего получится 215 интервалов.

С этими данными мы можем вычислить разницу между российским ИПЦ и американским CPI-U. Делать это нужно геометрически, то есть привести 10-летние CAGR к разам и поделить российскую инфляцию на американскую:

(1 + CAGR ИПЦ РФ) / (1 + CAGR CPI-U США) - 1

Этим 215-ти 10-летним скользящим разницам между инфляциями двух стран и должна соответствовать динамика курса рубля к доллару США на тех же интервалах времени. Построим график:

Красная линия – среднегодовой темп роста курса USDRUB.

Здесь видно, что даже в периоды очень высокой инфляции в 90-х и разных управляемых режимов курса рубля две наши переменные вели себя похожим образом. А после перехода к плавающему курсу в ноябре 2014-го линии значительно сблизились.

Особенно интересными являются периоды с начала нулевых и после мирового финансового кризиса, когда управляемый Центробанком курс рубля не рос вслед за инфляцией, а уменьшался или оставался стабильным. Инвесторам в иностранные активы, к которым относятся и глобально диверсифицированные пассивные инвесторы, выгодно умеренное обесценение домашней валюты вслед за местной инфляцией, а не укрепляющийся вопреки инфляции или никак не отвечающий на неё курс локальной валюты.

Такая динамика курса рубля в прошлом носила временный характер и ожидаемо заканчивалась контролируемой девальвацией (1998, 2008, 2014). Да и в целом является скорее пережитком прошлых разновидностей режимов управляемого курса.

Если режим плавающего курса останется с нами надолго, то разумно ожидать, что курс рубля к валютам других стран долгосрочно продолжит меняться примерно на разницу между инфляцией в России и этих странах, а рыночная оценка курса теперь вряд ли сможет задерживаться вне состояния равновесия на протяжении нескольких лет, как это случалось с управляемым курсом в прошлом.

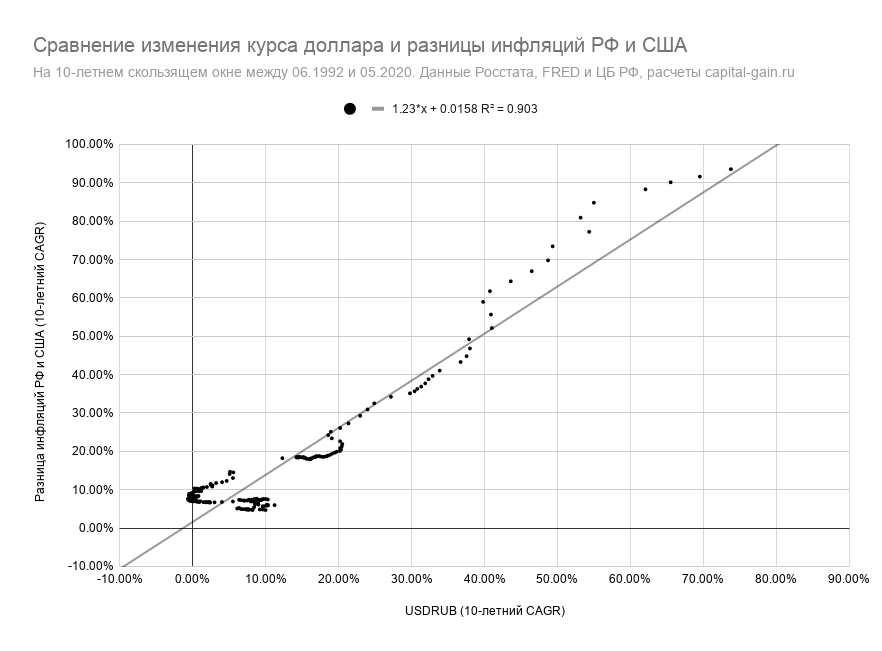

Чтобы перейти от оценки на глаз к чему-то более статистическому, в дополнение к предыдущему графику я построил ещё один, аналогичный графику от Credit Suisse по 88 странам, но по своим 10-летним интервалам и с линией регрессии:

Коэффициент детерминации (R2) получился очень высокий и равен 0,9 (при максимуме в единице) – это значит, что зависимость между курсом рубля к доллару и разницей инфляций в РФ и США очевидна.

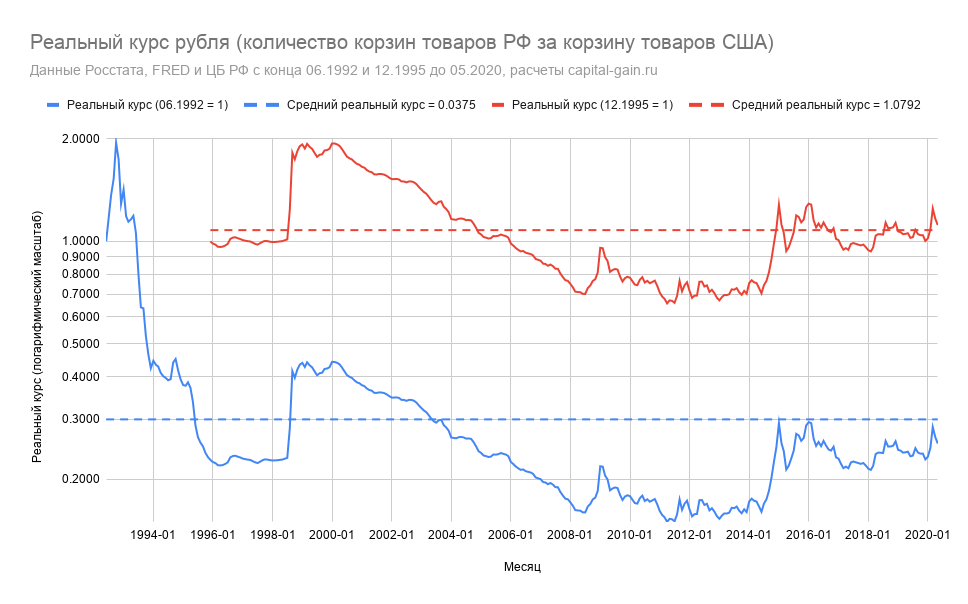

Реальный обменный курс рубля

Выше я уже приводил график реальных курсов нескольких иностранных валют к доллару из книги Триумф оптимистов. Напомню, что идея была в его постоянности – если номинальный курс отражает разницу инфляций в валютной паре, то его значение, хоть и может быть волатильным, долгосрочно не будет иметь тренда вверх или вниз.

Попробуем проделать то же самое для пары рубль/доллар, чтобы посмотреть, работает ли всё это для нашей валюты. В этом случае реальный обменный курс будет показывать за сколько корзин российских товаров мы можем купить корзину товаров США, а рассчитать его можно двумя способами.

Первый – это взять номинальный курс USDRUB и умножить его на отношение текущей цены корзины иностранных товаров (и услуг) на цену корзины российских. С нашими данными формула будет такая:

USDRUB * US CPI-U / ИПЦ РФ

Второй – уменьшить числитель и знаменатель курса на накопленную инфляцию:

(USDRUB / Прирост ИПЦ РФ) / (1 / Прирост CPI-U)

Результаты оба способа дают одинаковые. Я рассчитал и отобразил на графике ниже две линии реального курса – со стартом в начале данных в середине 1992 года и после снижения инфляции в России до каких-то более разумных пределов с начала 1996 года:

Видна вся история режимов валютного курса в России:

- Трехзначная годовая инфляция при плавающем курсе до середины 1995 года внесла свою лепту – российская корзина товаров и услуг стоила значительно дешевле американской.

- Переход на различные варианты управляемых режимов курса со временем помог усмирить инфляцию и нормализовать покупательную способность, в случае которой регулярные интервенции ЦБ в какой-то момент, похоже, даже привели к обратному перекосу.

- Низкий курс российской валюты удавалось поддерживать до 2014 года, после чего его, наконец, отпустили в свободное плавание, в результате чего был найден новый уровень рыночного равновесия.

Если посмотреть на период после высокой инфляции (красная линия с 1996 года), то можно заметить, что за 24 года хождения вокруг единицы реальный курс так никуда и не ушел, хоть и имел большую краткосрочную волатильность, что согласуется с теорией о паритете покупательной способности.

Кстати, не стоит думать, что эти расчеты легко использовать для спекулятивного заработка таймингом. Паритетное значение курса любой валюты зависит от анализируемого периода (меняется в зависимости от точек начала и конца периода), и никто не знает точное паритетное значение курса, по которому можно было бы определить его текущее значение как отклонившееся от равновесного. Когда и если курс вернется к своему паритетному значению тоже точно неизвестно.

Заключение

Можно сказать, что в долгосрочной перспективе (10+ лет) российский рубль обречен дешеветь относительно американского доллара пока инфляция в России будет выше инфляции в США. Как и относительно валют других стран, в которых инфляция будет меньше российской. В среднегодовом выражении это удешевление российской валюты будет примерно равно разнице инфляций двух стран за тот же будущий период.

Это ожидаемое обесценение нашей валюты не является чем-то плохим. Оно не значит, что российские активы менее выгодны из-за их номинации в рублях, ведь при сохранении паритета покупательной способности валюты перестают быть важны – главной является доходность самих активов. Куда хуже была бы высокая местная инфляция при долгосрочно укрепляющемся курсе, потому что тогда бы в ущерб ставилась глобальная диверсификация портфелей.

На более коротких временных периодах с курсом может происходить что угодно – предсказать это очень трудно и тех, кто это делает, слушать не надо. К счастью, пассивным инвесторам ничего угадывать не нужно, а в этой теории мы разбирались для лучшего понимания устройства денежной системы и воспитания в себе адекватной реакции на информационный шум о курсе рубля, который так популярен в России.

Ещё одним важным моментом для понимания является возврат России к режиму плавающего валютного курса. При сохранении этого режима в будущем такого аномального периода реального укрепления рубля, как с 2000 по 2014 год, ждать вряд ли стоит, что делает прошлые данные о реальной (относительно российской инфляции) доходности зарубежных активов менее релевантными для будущего. О том как всё это сказывается на портфелях и, в частности, на аллокации в местный рынок, можно прочить в статье курса про портфельный патриотизм.

Если же отвлечься от рубля, важным выводом является то, что паритет покупательной способности работает и силен не только в развитых странах, но и в развивающихся, и даже в странах с пограничным типом экономики. Мне сложно поверить в то, что валюты в сегодняшних условиях плавающих курсов и ликвидных валютных рынков могут оставаться в неравновесном состоянии дольше нескольких лет.

Не забывайте и про то, что для инвесторов в акции валютная диверсификация является вторичной, то есть следствием страновой. Подстраивать свой портфель под валюты не стоит.

Неназванным в статье источником осталось видео Олега Шибанова на ту же тему, которое и вдохновило меня на пост. Рекомендую его к просмотру.

33 ответа к “О связи курсов валют и инфляции”

“Подстраивать свой портфель под валюты не стоит.” – Вы имеете ввиду только часть портфеля в акциях ? Или облигационную часть тоже? А если например разделить облигационную часть портфеля на 3 равные части в рублях, долларах и евро ?

Речь там про акции, конечно, спасибо. Облигации скорее в валюте своих трат надо иметь, но могут быть разные варианты.

а на каком ресурсе удобнее сравнивать страны по темпам инфляции?

Не знаю, никогда не было потребности это делать)

для интереса:)

Читал довольно серьёзное исследование (к сожалению сейчас ссылку на него не смог найти) о том, что курс рубля очень неплохо (r2>0.9) описывается выражением, содержащим цену на нефть с поправкой на разницу инфляций. То есть реальный курс рубля практически повторяет цену нефти.

Это скорее всего статья Мовчана для Карнеги. Она интересная, хотя я не вполне согласен. Цены на нефть могут использоваться как один из предикторов (не лучший) для краткосрочных прогнозов, насколько я знаю, но вряд ли для долгосрочных. И ввод «бюджетного правила» качество цены на нефть как предиктора скорее всего снизил.

Спасибо за ответ! А какой по вашему лучший предиктор для краткосрочные прогнозов, если не нефть?

На этот счёт у меня нет достаточно оформленного мнения, на мой взгляд, вот это видео хорошо суммирует текущую ситуацию: https://www.youtube.com/watch?v=9tPuVlJYqR8

Только надеюсь, что интерес у Вас чисто научный, потому что обычным частным инвесторам лезть в торговлю валютами все равно что в казино играть)

Дмитрий, спасибо за заботу)) Не волнуйтесь, спекцлировать на форексе я нив коем случае не собираюсь. Помимо научного интереса, я написал это ещё по следующей причине. Например, человеку поступила крупная сумма денег в рублях, например, от продажи квартиры. Он хочет инвестировать деньги в акции зарубежных компаний, для чего надо купить доллары.

Единовременная покупка большого количества долларов несёт в себе значительный риск “поймать хай”. Возможно тут следует использовать покупку равными долями. А может быть использовать разновидности технического анализа. Или как раз использовать корреляцию курса с каким-то другим инструментом.

Интересно, а что побуждает государство перейти с плавающего режима на фиксированный и ему подобные?

В мире уже очень давно ситуация обратная – переход на плавающий курс, исследования указывают на его пользу для макро стабильности, о чем есть абзац в статье. В России начала 90-х перейти заставила инфляция и обесценение рубля, насколько это было правильно судить не могу.

а, укротить инфляцию и нормализовать покупательную способность

Интересно было бы ещё исследование, всегда ли ключевая ставка (а соотвественно и доходности по корпоративным и гос облигациям), помогают сохранить покупательскую способность. Потому как например в период девальвации 2014, ставки выросли существенно, а сейчас даже при ослаблении рубля доходности очень низкие по ставкам. И безопасно ли далее в долгосрочной перспективе хранить облигационную часть портфеля в инструментах с фиксированной рублёвой доходностью.

логично смотреть не на ключевую ставку в номинале а на спрэд к ставкам др. валют. А он не так сильно отклонился даже при текущей низкой номинальной ставке

Не знаю как раньше, но теперь, с ростом популярности “Новой монетарной теории” (кажется так называется) ни в России, ни в развитых странах, перешедших на регулирование экономики по этой теории, ключевая ставка никак не поможет сохранить покупательную способность денег. Увы. Ею теперь регулируют рост экономики – чем ниже ставка, тем дешевле кредиты для бизнеса и, соответственно, больше растёт ВВП. Вот и всё. Т.е. ставка может быть ниже инфляции и это считается нормальным состоянием. Сам я в экономике полный профан, но летом читал статью на эту тему. Потому я подумываю о том, что тезис о необходимости вложения в облигации, если инвестор готов долго терпеть просадки в акциях, для пассивного инвестора (который не будет продавать облигации для покупки акций на дне просадки), желающего не потерять покупательную способность своих средств, с учётом роста популярности в мире этой новой теории, вызывает вопросы. Думаю, надо смотреть на каждый конкретный случай индивидуально – дают ли сейчас облигации доход выше инфляции или нет?

Разве на MMTможно перейти? Она вроде просто предлагает объяснение работы денежной системы.

Ну и не скажу за все центробанки мира, но российский следует политике таргетирования инфляции.

Не могу ничего возразить или уточнить, т.к. из всей статьи запомнил только основной волнующий меня вопрос – теперь ставки Центробанков не будут связаны с номинальным значением уровня инфляции. Но могут быть гораздо ниже. И это не будет считаться чем-то исключительным и вынужденным (а потому максимально кратковременным), но абсолютно нормальной и, возможно, долгосрочно-бессрочной ситуацией. Приводились многочисленные примеры этого по всему миру. Вплоть до отрицательных ставок. Теперь, как я запомнил, основных критерия изменения ставки только 2. Для ускорения роста экономики ставку понижают. Если инфляция повышается больше запланированного уровня, то ставку повышают. Вот, собственно, и всё.

Про российский Центробанк ничего не говорилось, т.к. речь шла лишь про эту новую теорию и про принципы управления экономикой по этой теории. Про Россию было сказано лишь то, что мы тоже переходим на регулирование экономики по этой теории. Поэтому, я предполагаю, что даже если сейчас наш Центробанк соотносит свою ставку со значением инфляции (хотя нынешние значения ставки и инфляции говорят об обратном), то этот принцип в ближайшем будущем будет упразднён.

Как можно перейти на MMT? Выскажу своё мнение. Новая теория по новому объясняет зависимости и взаимосвязи в экономике. При принятии этих объяснений за основу для действий, будут приниматься другие решения, принципы и правила для регулирования экономики. По-моему это очевидно. Такая взаимосвязь между базовой теорией и практическими методами действий существует в любой отрасли науки.

Российский ЦБ на основе этой теории действовать просто не может, потому что мы не эмитируем мировую резервную валюту, что необходимо для отсутствия ограничений на рост госдолга (нужный для ММТ). Но может я и ошибаюсь, в этой теме мало разбираюсь.

Интересная статья и видео в конце, хоть и не во всем пока разобрался.

Правильные ли выводы:

1. Курс валют в долгосрочной перспективе сильно зависит от разницы инфляций между странами. Следовательно, т.к. инфляция в Америке сильно меньше, долгосрочно рубль будет дешеветь относительно доллара.

2. Для пассивного инвестора это не плохо.

Не понял почему подстраивать портфель под валюты не стоит? При удешевлении рубля иметь портфель в долларах же выгоднее кажется. Можете прокомментировать этот момент?

1. Да. Если статус-кво по инфляции в странах сохранится, конечно (что хоть и вероятно, но не факт).

2. Я бы сказал, что курсы валют к инвестированию вообще мало относятся, к пассивному тем более.

Важна страновая диверсификация, а валютная у вас получится сама по себе и в условиях более-менее работающего паритета покупательной способности долгосрочно её и за диверсификацию сложно считать. Это скорее технический момент, а доходность акций фундаментально обусловлена все-таки бизнесом, за ними стоящим, а не курсами валют.

> При удешевлении рубля иметь портфель в долларах же выгоднее кажется.

Получение большего количества рублей от изменения курса компенсируется соответствующей инфляцией. То есть за доллар, например, могут давать на 2% в год больше рублей (в среднем), но за корзину товаров тоже. Поэтому реальные курсы ходят вокруг своей константы (не идеальной, конечно, но это всё скорее нюансы измерений).

Раз 5 перечитал комментарий и конец статьи и кажется понял идею, спасибо)

В одном из комментариев выше вы написали “Облигации скорее в валюте своих трат надо иметь, но могут быть разные варианты”.

Почему?

Имеет смысл согласовывать валюту трат с валютой облигаций в портфеле, потому что инфляция в этой валюте и процентные ставки связаны между собой. Об этом в другой статье будет подробнее, в комментарий не уместить.

Почему ППП, а не ППС? Тогда уж “PPP”:)

Действительно, не на том языке сокращал)

А важно ли нам то, что официальная инфляция отличается от реальной?

Для ППС, думаю, не важно. Авторы GIRY так и пишут, что в курсах валют некоторых стран рынком была учтена инфляция, отличная от вряд ли точно измеренной в этих случаях официальной.

На всякий случай уточню, что это довольно экстремальные случаи и речь не про Россию.

Большое спасибо! Давно размышлял на эту тему. Логика подсказывала, что должно быть так, как вы и описали, но нигде не попадалось разъяснение специалистов. В своих размышлениях я не мог объяснить следующий факт. Индекс Мосбиржи с 2011 сильно вырос, хорошо обогнав рублёвую инфляцию. Значит в долларах этот индекс не мог подешеветь. Т.к. дефляции доллара пока нет. Но в долларах этот же индекс (РТС) за это же время упал. Причём сильно. Если посмотреть график лишь с 2014 года, то на глаз в долларах график сейчас там-же. А в рублях индекс подорожал за это время более, чем в 2 раза. Как объяснить тот факт, что в долларах реальная покупательная способность инвестиций в Россию падает (особенно если учесть долларовую инфляцию), а в рублях растёт? Значит, полагаю, реальный обменный курс рубля со временем сильно меняется даже после 14 года. Но это противоречит вашим расчётам. Хотелось бы понять в чём я не прав.

Из статьи я не понял одно. С 92 по 95 в России был плавающий курс. При нём отношение цен корзин разных стран не должно меняться. Даже при высокой инфляции. Но вы сами, комментируя свой график сказали, что в этот период было сильное изменение. Почему?

Блин, в предыдущем комментарии не включил подписку. В этом – включил. Потому прошу ответ писать на этот комментарий.

Волатильность реальных курсов и то куда они в итоге идут – немного разные вещи. Насколько я это понимаю, хоть и с большей волатильностью, но реальный курс фиатных денег при плавающем режиме курсов валют скорее всего будет отклоняться от паритета меньше (по длительности).

Насчет РТС/ММВБ – учитывая волатильность курса и инфляции, многое зависит и от выбора периода для анализа. Например, после изменения режима курса и его коррекции в 2014-15 за последние 6 лет разница в покупательной способности (реальной доходности) инвесторов в этот индекс из США и России минимальная: 14.7% в долларах и 15,8% в рублях за период 2015-2020.

Дмитрий, объясните, пожалуйста, что значит: “ведь при сохранении паритета покупательной способности валюты перестают быть важны – главной является доходность самих активов”? И почему при составлении фин. плана Вы предлагаете указывать доходность 5% без привязки к валюте? Или это 5% в долларах? (я говорю про “Можно откладывать, например, 10% от этой средней зарплаты на будущее, инвестируя их под 5% годовых реальной доходности” https://capital-gain.ru/posts/portfolio-planning/) Но ведь если это в долларах, то курс доллара стабильно растет, а значит я получу доходность и от роста курса? Почему тогда доходность 5%, а не 5% + 3% (рост курса для примера) = 8% в рублях? Или я неправильно считаю валютную + рублевую доходность?

Ответил в этом комментарии.

Если считать номинально, то да, курса доллара скорее постоянно растет, чем падает или остается неизменным. Но это бесполезный расчёт, потому что он не отражает изменение покупательной способности. Если вычесть из курса инфляцию в РФ, то он будет постоянно падать, то есть терять покупательную способность (в статье по ссылке выше есть картинка на этот счет ближе к началу).

С учетом ППС номинально курсы валют долгосрочно меняются на разницу инфляций в странах из конкретной валютной пары – в случае РФ и США USDRUB будет номинально расти (или падать) на разницу инфляции в РФ минус инфляции в США. Поэтому считать эти 5% из номинальной доходности в долларах США (минус инфляция в США) или из номинальной доходности в рублях (минус инфляция в РФ) – теоретически нет разницы.

Можно составить уравнение для примера:

CPI_RU − CPI_US = R_RU − R_US, где CPI – это инфляция в стране, а R – номинальная доходность акций этой страны. Допустим, инфляция в РФ ожидается 4%, в США 2%, реальная доходность акций 5%, тогда номинальная доходность акций РФ 5% + 4% = 9% и США 5% + 2% = 7% (на самом деле тут умножение надо использовать, то есть 1,05 * 1,04, но упростим). Тогда4% − 2% = 9% − 7% = 2%, то есть та самая разница инфляций. ИлиR_RU = CPI_RU − CPI_US + R_US = 4% − 2% + 7% = 9%илиCPI_RU = R_RU − R_US + CPI_US = 9% − 7% + 2% = 4%. Ну вы поняли, всё взаимосвязано)Конечно, это теория, и на конкретных временных периодах может всё сложиться по разному (и чем короче период, тем больше в нем случайности). Но долгосрочно на этой основе свои ожидания можно строить, что для планирования очень удобно и проще, чем угадывать инфляцию (это самый трудно предсказуемый показатель, кстати), которую акции и облигации и так должны отыграть.

Впрочем, если хотите, можете считать план номинально в рублях или долларах. В качестве ставок инфляции тогда можно взять таргеты ЦБ или фед. резерва (4% и 2%, если правильно помню). Не факт, что они такими будут даже долгосрочно, но по крайней мере монетарные власти к ним стремятся.

Дмитрий, спасибо! Только сейчас добралась вдумчиво разобраться с Вашими ответами