Пассивное инвестирование - это пузырь?

Рост популярности индексного инвестирования заставляет задуматься о том, к чему это приведёт. В сети периодически появляются мнения, особенно со стороны активных управляющих фондами, что пассивное инвестирование надувает пузырь на рынке акций, а со временем оно и вовсе может «сломать рынок». Оправданы ли эти опасения? Попробуем разобраться.

Ярким примером тому пару лет назад стало наступление знаменитого Майкла Бьюрри на пассивное инвестирование и череда ответов на его обвинения. В своё время Бьюрри одним из первых предсказал ипотечный кризис 2008 года, что позволило ему неплохо заработать на падении рынка и прослыть предсказателем. Позже про эту историю даже была написана книга и снят известный фильм Игра на понижение (2015), где Бьюрри сыграл Кристиан Бэйл. Сегодня Бьюрри управляет небольшим хедж-фондом Scion Asset Management с размером активов около $100 млн.

Суть его теории сводится к тому, что пассивное инвестирование, точнее перетекание капиталов в пассивные фонды, создаёт пузырь на рынке акций, а именно акций крупной капитализации в ущерб акциям компаний меньшего размера. То есть пассивные инвестиции якобы мешают некоему «справедливому ценообразованию» на рынке (часто оно ошибочно называется эффективностью рынка), и всё это рано или поздно плохо кончится, как и любой пузырь, если размер активов в пассивных фондах продолжит свой рост относительно активных.

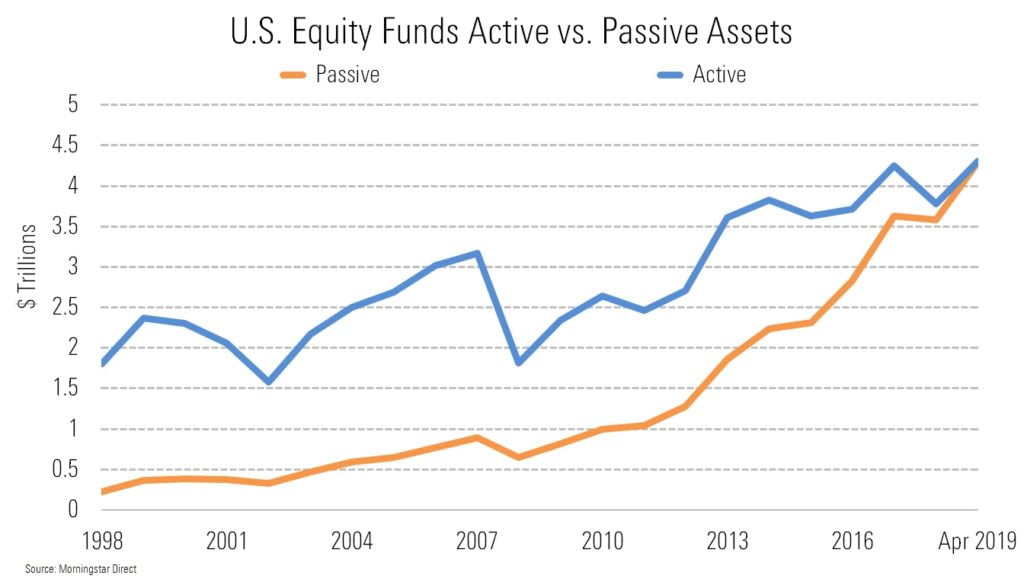

Конечно, эту теорию придумал не сам Бьюрри, он просто придал ей медийной новизны, потому что был повод — доля пассивных фондов на рынке США в том году впервые превысила долю активных. В общем же смысле волнение о последствиях пассивного инвестирования существует чуть ли не со времен появления таких фондов в США.

Встречаются и другие опасения о возможных проблемах с ликвидностью фондов и ценами на рынке в стрессовые моменты в случае, если пассивные инвесторы одномоментно ринутся продавать свои паи.

Зачем они это говорят?

Начнем с главного — а зачем такие видные люди как Бьюрри и другие активные управляющие вообще приходят в СМИ (ну или СМИ к ним) и дают интервью с таким содержанием?

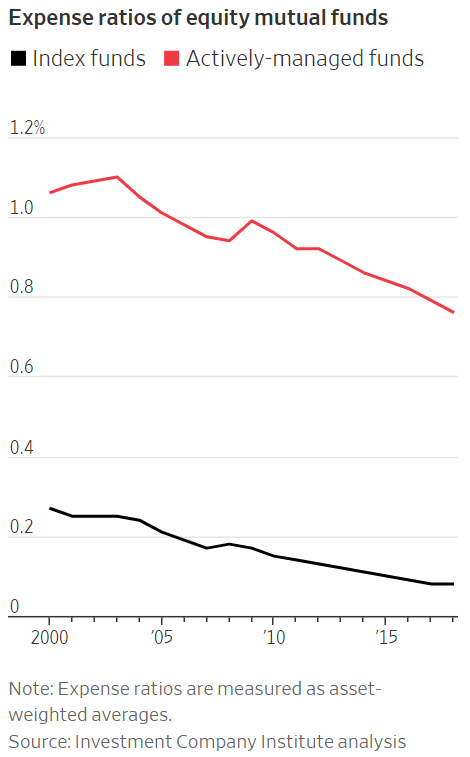

Мой ответ прост — карьерный риск и самореклама. Исход инвесторов в индексные фонды, пассивные и не очень (главное, что без управляющих), означает утекание их из активных фондов. А значит заработки управляющих на комиссиях, зависящих от стоимости активов под управлением, неуклонно снижаются. Более того, со временем активным фондам приходится снижать и комиссии, чтобы конкурировать с индексными, а это уже двойной удар по доходам.

В конце концов так и вовсе можно остаться без работы, ведь если инвестиционная стратегия полностью определена строгими правилами составления индекса, человек для принятия инвестиционных решений таким фондам не нужен, и инвесторы перекладывают в индексные фонды свои деньги, то отстающие по результатам активные фонды будут закрываться вместе с местами управляющих.

В то же время выступление в СМИ с такими заявлениями — это одна из точек пиара для активных управляющих, которые используют, если глубоко не копать, логично звучащие заявления для внушения страха и сомнений в головы инвесторов, чтобы те из внушенных опасений доверили деньги экспертам, которые видят пузырь, знают что с этим делать и, конечно, заработают на высоких комиссиях.

Что же касается мотивации самих изданий, что всё это публикуют, то она тем более ясна — чем апокалиптичней заголовок, тем больше кликов и денег с рекламы и подписок. «Рост популярности пассивных фондов надувает пузырь и убивает рынок», «миллионы пассивных инвесторов обеднеют, когда пузырь лопнет» — это же золотая жила для любого СМИ.

Как определяются цены?

Столп всех опасений по поводу пассивного инвестирования — это его популярность, измеренная в стоимости активов под управлением в индексных фондах (хотя не все индексы пассивные, то есть взвешенные только по капитализации, но об этом позже). Нам говорят, что рост доли пассивных фондов в общей капитализации рынка приводит к раздуванию цен на акции крупных компаний, ведь именно их фонды на индексы, взвешенные по капитализации, покупают больше всего. Но может ли этот факт увеличивать цены на акции?

На самом деле пассивное инвестирование практически не влияет на ценообразование, потому что цены устанавливаются через торговлю на бирже, а не фактом владения активами. Цена на акции и другие активы определяется, когда две стороны сделки встречаются по разные стороны биржевых стаканов. Чем больше объем торговли, тем чаще цена учитывает в себе новую информацию. Если ордеров на покупку бумаги больше, чем на продажу, цена на неё растёт, и наоборот. Это спрос и предложение.

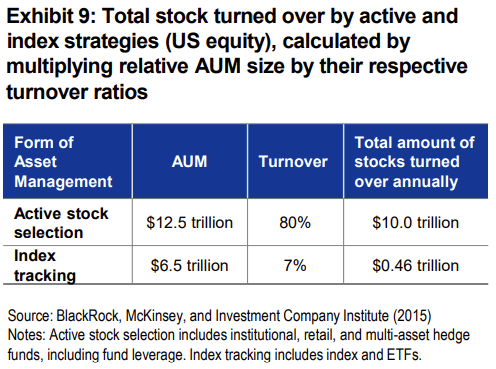

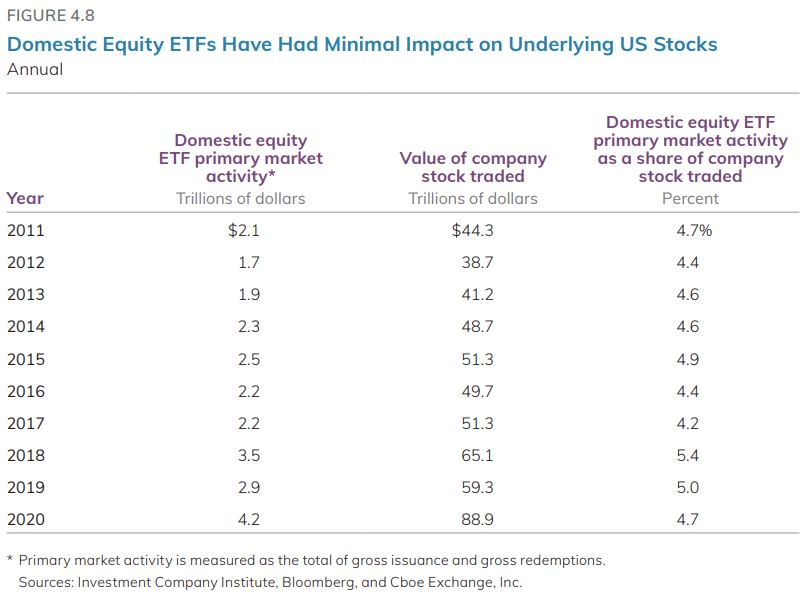

Чтобы пассивное инвестирование могло влиять на рыночные цены, оно должно занимать значительную долю в общем объёме торгов. На деле же его доля в объёме торгов на биржах США около 5% и сильно расти не может, потому что стратегия пассивных фондов заключается в минимизации торговли и связанных с ней издержек, что достигается с помощью владения активами пропорционально их рыночной капитализации.

Пассивным фондам не нужно постоянно покупать и продавать бумаги, чтобы корректировать их веса в портфеле, потому что они меняются вслед за ценами, которые установили более активные участники рынка. Взвешивание по капитализации, используемое в пассивных индексных фондах, является по сути своей отражением взглядов тех участников фондового рынка, которые действительно влияют на цены своей активной торговлей.

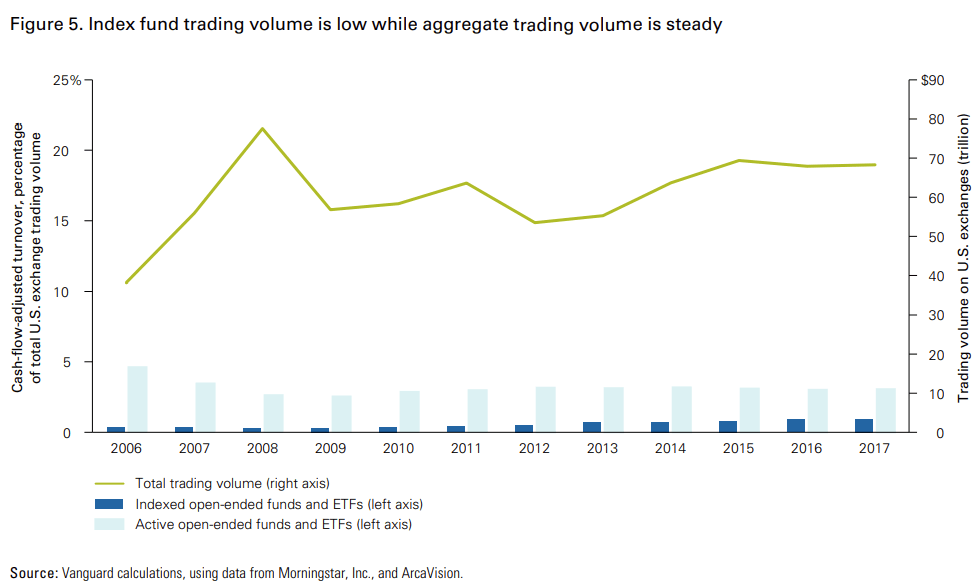

Blackrock, один из самых крупных мировых ETF-провайдеров, в своём исследовании оценивает долю индексных фондов и ETF в общем ежегодном объёме торгов, рассчитанную исходя из коэффициента оборачиваемости, в 5%:

На каждый $1 доллар индексной торговли приходится $22 активно управляемой ($10 трлн. / $0,46 трлн. ≈ 22; 0,46 / 10 = 4,6%).

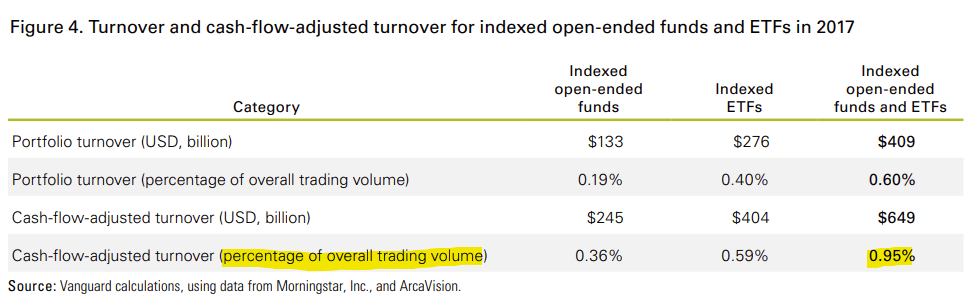

У компании Vanguard тоже есть исследование, в котором они изучили вклад взаимных индексных фондов и ETF в общий объем торговли, при этом подойдя к оценке более точно — корректируя обороты фондов на их денежные потоки. С этим методом расчета в 2017 году доля индексного инвестирования в общем объёме торов на биржах США составила всего около 1%:

В динамике по годам эта доля изменяется незначительно даже на фоне сильного роста стоимости активов в индексных фондах. При этом, несмотря на падение стоимости активов под управлением в активных фондах, свою долю в общем объёме торгов они продолжают сохранять, потому что конкуренция с индексными фондами заставляет их торговать ещё активнее, ведь просто показывать «рыночную бету» в результатах теперь может и дешевый индексный фонд:

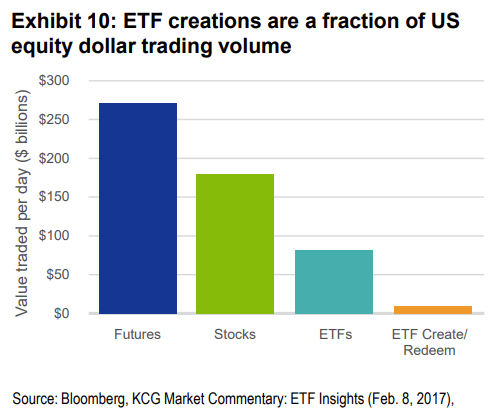

Не секрет, что трейдеры весьма активно используют биржевые фонды (ETF), и их доля в общем объёме торгов на вторичном рынке США составляет около трети. Но выше мы видим числа в 1–5%, то есть оборачиваемость внутренних портфелей ценных бумаг в индексных фондах при этом остаётся низкой. Как это получается? Всё дело в механизме работы ETF.

Акции (паи) ETF торгуются на бирже так же, как и обычные акции, и происходит это на вторичном рынке, то есть между владельцами паёв. Такие операции с паями фондов далеко не всегда приводят к транзакциям с ценными бумагами внутри фонда, в большинстве случаев торговля ограничивается паями самого фонда на вторичном рынке. Лишь в некоторых случаях, когда авторизованные участники задействуют механизм подписки и погашения (creation/redemption), торговля доходит до первичного рынка и влияет на ценообразование активов внутри фонда.

По оценке Blackrock около трети от общего объёма торгов приходится на акции самих ETF (столбец ETFs на графике ниже), но на активы внутри ETF попадает лишь малая часть из этого объема (столбец ETF Create/Redeem на графике):

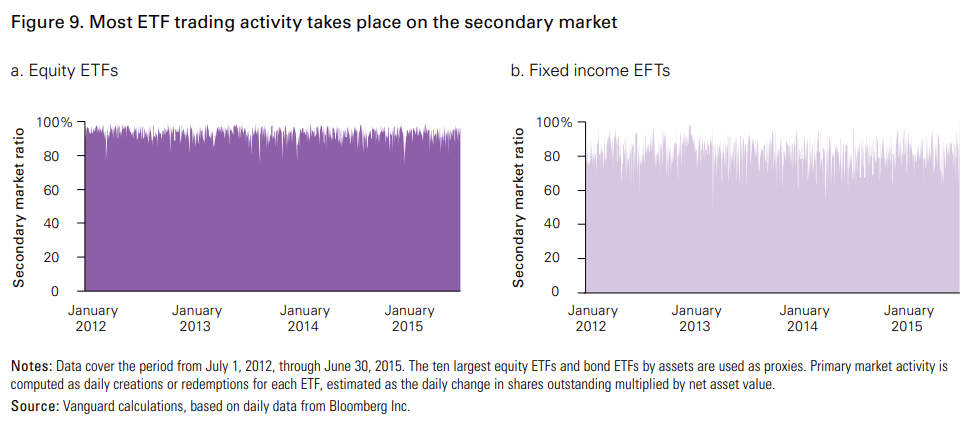

Vanguard даёт аналогичные оценки для ETF на акции и инструменты с фиксированной доходностью. Доля торговли акциями ETF на вторичном рынке в США достигает 94% в медиане и 83% для облигаций. До первичного рынка доходит лишь 6% и 17% от всего объема торговли ETF соответственно. Что важно, на фоне огромного притока средств в ETF, доля торговли на первичном рынке со временем не растет:

Источник: Vanguard

Ещё одна оценка от Investment Company Institute (не игрока на рынке ETF, что для некоторых будет важно) повторяет выводы о том, что большая часть торговли ETF заканчивается на вторичном рынке и не влияет на ценообразование, а доля торговли, исходящей от ETF и происходящей на первичном рынке, со временем не растёт:

Источник: 2021 Investment Company Fact Book

Активные инвесторы, не смотря на рост популярности индексных фондов, по прежнему играют доминирующую роль в ценообразовании на рынке и, судя по данным, со временем и ростом индексных фондов эта ситуация никак не меняется. Инвесторы же в индексные фонды, если они взвешены по капитализации, покупают и продают ровно то и в тех пропорциях, что для них в результате своей торговли определили более активные участники рынка.

Выходит, что нагнетание страха в СМИ, акцентирующее внимание на соотношении стоимости активов в пассивных и активных фондах, никаких фактических оснований под собой не имеет, и акции из-за роста активов в индексных фондах не дорожают. А если кому-то очень нужно найти виновных в любом изменении цен на рынке, то это лучше делать, глядя на объемы торговли отдельных участников.

Что если цены будет некому определять?

С механизмом ценообразования на рынке мы разобрались, но что если все инвесторы станут пассивными? Кто тогда будет просматривать отчетность компаний в поисках справедливых цен и торговать на этой информации? Что станет с эффективностью рынка?

Встречный вопрос — а зачем люди вообще смотрят в отчеты и торгуют? Конечно, ради прибыли.

В мире, где не осталось активных инвесторов, никто больше не смотрит в отчеты и почти нет торговли, цены на акции перестанут быть актуальными. Компания может быть на грани банкротства или наоборот процветать и увеличивать свою прибыль, но никто этого не заметит, и цена на неё не сдвинется с места.

В таком случае на рынке откроются огромные возможности для очень легкого заработка. Достаточно будет просто заглянуть в очередной квартальный отчёт, купить акции успешных компаний и получить десятки или сотни процентов дивидендами, потому что цены какое-то время не отражали рост прибыли.

Так могут ли все активные управляющие в какой-то момент уйти с рынка, свернув свой бизнес и оставив цены на рынке зависшими в воздухе? Это вряд ли возможно, ведь тогда они просто «оставят на столе» кучу денег. Вы часто находите деньги на улице? Конечно, нет — их сразу подбирают.

Если бы рынки были полностью эффективными, то быть, например, высокочастотным трейдером или анализировать компании больше не имело бы никакого смысла. Все бы инвестировали пассивно. Но как только мы достигаем такой антиутопии Индексвиля с полным отсутствием торговли, появляются рыночные неэффективности — ошибки в ценах активов, что создает прибыльные возможности для активных инвесторов. Как и между спросом и предложением, между пассивным и активным инвестированием существует равновесное состояние, которое описывает парадокс Гроссмана-Стиглица.

Падает ли эффективность рынка с уходом активных управляющих?

Но даже если сколько-нибудь активных управляющих всегда будет оставаться, пассивное инвестирование постепенно выдавливает с рынка плохих управляющих, ведь если ты отстаешь от бенчмарка и берешь за это комиссии, то это не очень конкурентоспособно, и клиенты к тебе придут разве что после страшилок о пассивном инвестировании в Блумберге. Но, тем не менее, может ли это выдавливание активных управляющих с насиженных мест ухудшать процесс price discovery (поиска цен) на рынке, то есть снижать его эффективность?

Скорее нет. Кеннет Френч, профессор финансов в Дартмутском колледже, объясняет это так, что при уходе плохих активных управляющих с рынка их неудачные, то есть неточные, оценки больше не участвуют в торговле, что может делать рынок даже более эффективным. Если же уходить будут лучшие активные управляющие, эффективность рынка действительно будет снижаться. Вот только зачем уходить тем, у кого получается делать правильные ставки (зарабатывать), непонятно.

У пассивных фондов есть и ещё один эффект, связанный с выдачей бумаг во владении фондами в заём для коротких продаж (securities lending). Это один из источников их заработка и одна из причин таких низких комиссий. Как результат, возникшая в этой сфере конкуренция уменьшила стоимость коротких продаж, что должно способствовать более эффективному ценообразованию на рынке. Иначе говоря, благодаря индексным фондам трейдерам стало дешевле шортить (зарабатывать на падении стоимости бумаг).

Свидетельствует о повышении эффективности и положительном вкладе авторизованных участников ETF в ликвидность рынка и недавнее ослабление так называемого The Index Effect, когда трейдеры могли заработать какую-то альфу на включении или исключении бумаг из индекса (здесь прежде всего имеется в виду индекс S&P 500 с его активным элементом управления — индексным комитетом, который решает какие компании включать и исключать).

Получается, что полностью эффективный рынок согласно Гроссману существовать не может, рост пассивного инвестирования имеет свой равновесный предел и не ухудшает эффективность рынка, а скорее улучшает её, убирая участников с худшими оценками и уменьшая стоимость трейдинга.

Какова реальная доля индексных фондов и сколько из них пассивные?

Аргумент про влияние стоимости активов в пассивных фондах на рыночные цены бумаг несостоятельный. Но критиковать его можно и с другой стороны.

Наше внимание акцентируют на том, что стоимость активов во владении индексных фондов стала больше, чем у активных. Но это соотношение ничего не говорит об общей структуре владения ценными бумагами. Ими владеют не только фонды, но и различные институциональные и частные инвесторы. И их доля в общей капитализации больше, чем у взаимных фондов и ETF.

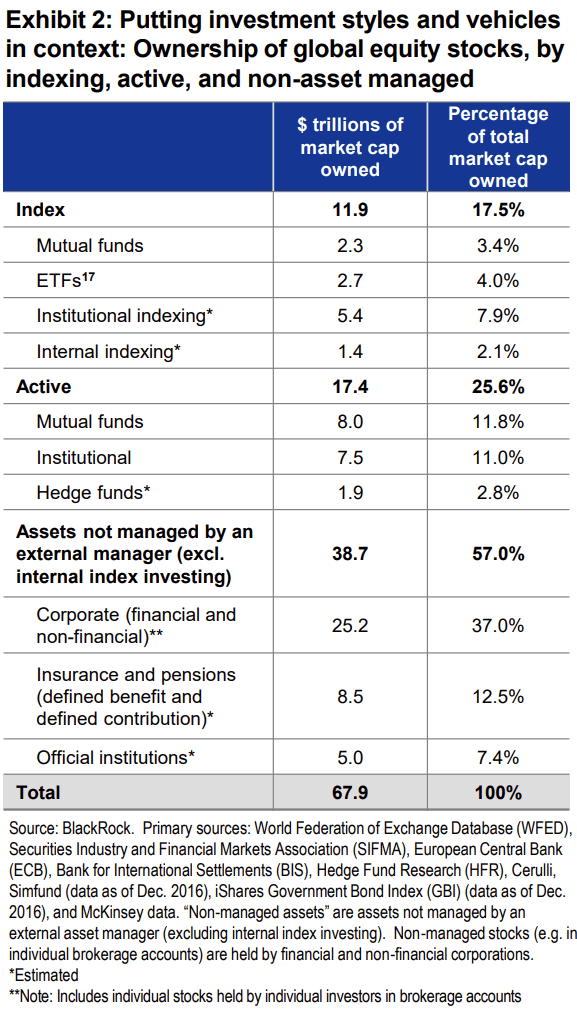

По данным того же исследования Blackrock на конец 2016 года в США доля индексных фондов двух типов (взаимных и ETF) составляла всего 7,4% от общей капитализации рынка. У всего же индексного управления капиталом суммарная доля составила 17,5% — далеко от половины капитализации, о которой трубили в СМИ, и меньше 25,6% в активном управлении.

Почти половина от капитализации рынка акций США хранится на индивидуальных брокерских счетах (до 37%) и в страховых и пенсионных планах (12,5%), где стиль управления оценить сложно, но вряд ли его можно назвать полностью пассивным.

Строчка Corporate включает в себя отдельные акции, приобретенные частными инвесторами на брокерских счетах.

Источник: Blackrock

Но если мы говорим не просто об индексном, а именно о пассивном инвестировании, то даже оценка в 17,5% от общей капитализации очень сильно завышена. Индексов акций существует больше, чем самих акций в мире, потому что для нескольких десятков тысяч бумаг существует гигантское количество комбинаций. Из них по-настоящему пассивными могут считаться только индексы, взвешенные по капитализации и включающие в себя все бумаги на конкретном рынке. Что сразу отсекает все индексы на сектора экономики и тематики (смарт-бета, дивидендные аристократы, техно, био, ESG и всё прочее).

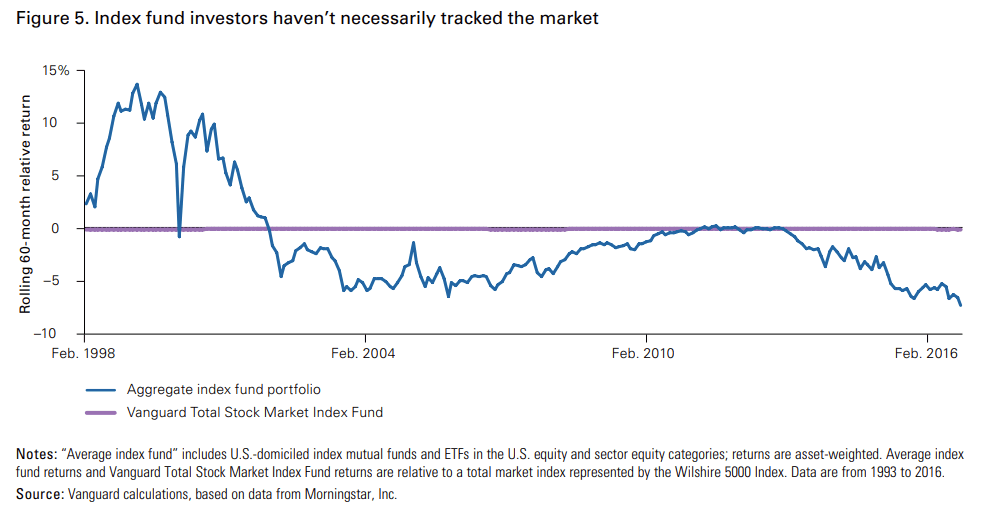

График ниже показывает как агрегированный портфель индексных взаимных фондов и ETF в США, взвешенный по стоимости активов, вёл себя относительно пассивного фонда Vanguard на весь рынок акций США. В совокупности индексное инвестирование вовсе не является пассивным, и это прекрасно, потому что рост индексного инвестирования едва ли «делает весь рынок пассивнее».

Будут ли проблемы с ликвидностью из-за роста пассивных фондов?

Ещё одно опасение связано с тем, что когда на рынок придёт серьезный кризис, пассивные инвесторы всей своей огромной массой испугаются и начнут распродавать свои портфели, что запустит непредсказуемые механизмы обратной связи на рынке, и наступит полная катастрофа. Ну или как-то так — если честно, я даже не смог понять точную логику этой страшилки.

Прежде всего, мы уже выяснили, что никакой огромной массы пассивных инвесторов просто не существует — их доля в общей структуре владения пренебрежительно мала и, исходя из парадокса Гроссмана-Стиглица, не может быть доминирующей до степени искажения цен на рынке.

К тому же все пассивные инвесторы вряд ли начнут срочно продавать свои активы, ведь у них другие цели и, судя по их выбору способа инвестирования, уровень финансовой грамотности достаточно высок, чтобы переждать временные неприятности на рынке.

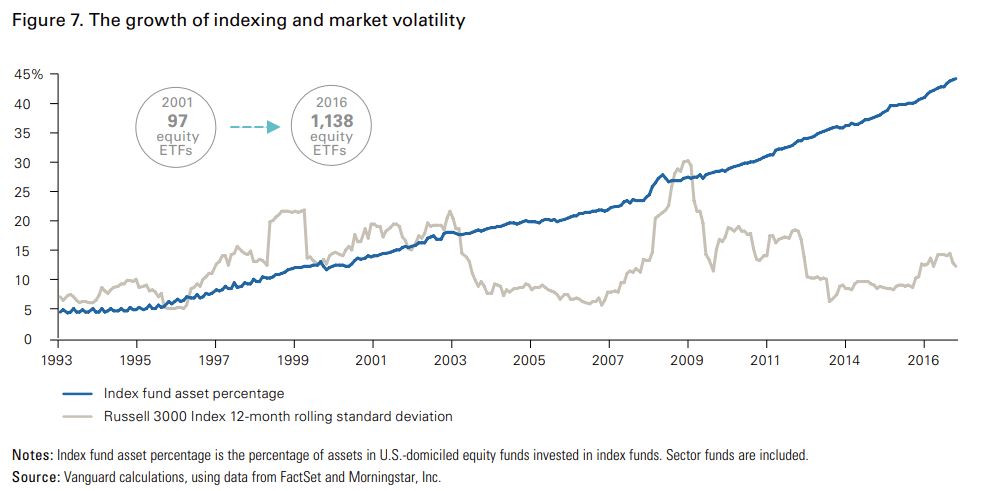

Опыт трех кризисов в 2000–2003, 2008 и 2020 годах уже показал, что индексное инвестирование прошло проверку, активы индексных фондов продолжили рост, никаких серьезных проблем с ликвидностью или влиянием индексирования на волатильность рынка не возникло.

Количество ETF возросло с 97 в 2001 году до 1138 в 2016.

Источник: Vanguard

Одно опасение всё же есть

В одном вопросе рост стоимости активов в фондах (вообще, а не пассивных) действительно может создать проблему — это количество голосов по акциям у управляющих компаний. Здесь, в отличие от цен на акции, как раз важно количество акций во владении, а не торговые объемы.

Чем больше денег инвесторов перетекает в гигантские компании с индексными фондами типа Blackrock и Vanguard, тем больше голосующих акций оказывается в руках не конкретных инвесторов или управляющих, а у этих компаний. Мне сложно сформулировать возможные последствия, но это заставляет задуматься о будущем.

То, что инвесторы в фонды не принимают участие в голосованиях акционеров мало кого смущает — они передоверяют это право и в активных фондах. За тем и покупают фонды, чтобы самим не ходить по голосованиям.

Но если у активных управляющих есть мотивация голосовать ради увеличения прибыли (и вообще есть эти управляющие с каким-то мнением), то с пассивными фондами всё менее очевидно. Да и комиссий, которые можно было бы пустить на оплату труда голосующих, явно собирается меньше.

Как это будут решать в будущем — вопрос даже больше к регуляторам и законодателям, чем к управляющим компаниям. Но уже сейчас можно встретить практику и интересные мнения на этот счет.

У крупных компаний есть публичные политики прокси-голосования (proxy voting policies). Например, у Vanguard есть отдельная команда людей под названием Vanguard's Investment Stewardship team, которая голосует согласно гайдлайнам компании, а голоса раскрываются на специальных веб-сайтах.

Есть и интересное мнение, что, может быть, таким крупным компаниям лучше не голосовать по своим акциям, а продавать право голосования кому-то, кто может сделать это лучше. И что, возможно, это уже происходит через механизм securities lending. Об этом говорит одно исследование, обнаружившее значительное увеличение количества бумаг в займе и вообще предложения по ним непосредственно перед встречами акционеров компаний.

А вот что думают об этом признанные авторитеты от мира пассивного и активного управления капиталом:

MR Что вы думаете насчет концентрации власти у небольшого числа управляющих компаний?

JB Об этом есть блестящая научная статья трех голландцев. Они говорят о последствиях того, что три компании — Vanguard, BlackRock и State Street — доминируют в индексном инвестировании. В какой-то момент этим фондам придется что-то решать насчет того, что в Законе об инвестиционных компаниях 1940 года говорится (и я здесь перефразирую), что взаимные фонды не могут владеть более чем 10% акций любой компании.

И вот мы поднимемся до 10%, и тогда встанет вопрос, речь об одном фонде? Если это фонд фондов, теоретически там может быть шесть фондов, каждый из которых владеет 10% General Motors. Регуляторам придется подумать об этом, потому что есть такая проблема, как слишком большая концентрация.Где лопата сломается, как раньше говорили, я не знаю. Я уверен, что в Vanguard это обсуждают, хоть я в этом и не участвую. Я очень доволен тем, как работает наше руководство, особенно генеральный директор Билл Макнабб. Он должен беспокоиться о бизнесе. А я должен беспокоиться только об идеалах. Так что иногда наши взгляды не совсем совпадают, но я думаю, что в целом мы заботимся об одних и тех же основополагающих принципах.

Джек Богл в интервью

Вероятно, в будущем это станет регуляторной проблемой, но это тема для другого дня.

Уоррен Баффет, со слов Эрика Балчунаса, который спрашивал его об этом в интервью

Заключение

Рост популярности индексного инвестирования не опасен. Он не ведёт к снижению эффективности рынков или их ликвидности. Для поддержания нормальной работы рынков достаточно меньшего количества лучших активных участников, обеспечивающих отражение новой информации в ценах.

Цены на рынке задаются через торговлю, а не объём активов во владении, поэтому пассивное инвестирование не создаёт пузырей. Оно вообще мало влияет на ценообразование из-за маленькой доли в объёме торгов.

Инвестирование в стиле «купи и держи» скорее эквивалентно удалению этих акций с рынка — примерно как исключение акций из свободного обращения (free float). А ценообразование при этом выполняется на оставшейся активно торгуемой части бумаг.

Скорее всего рост индексного инвестирования однажды замедлится, приблизившись к равновесному состоянию. Рынок сам себя отрегулирует, потому что всегда будут желающие рискнуть и заработать больше и те, кому хватает пассивной рыночной доходности или какой-то другой индексной стратегии.

Существует регуляторный риск, связанный с чрезмерной концентрацией голосующих акций в руках доминирующих на рынке фондов компаний или их инвесторов, с которым однажды, возможно, SEC (Комиссии по ценным бумагам и биржам США) придется каким-то образом разбираться, равно как и регуляторам из других стран. Сегодня у этих компаний есть какие-то политики голосования и назревают способы временного возврата голосующих акций в рынок через механизм займа ценных бумаг (securities lending).

Комментарии

Все статьи прочитал. Читаю и делаю себе заметки. Интересная статья.

А расскажите пожалуйста как быстро и легко сравнить свой портфель с индексом, ведь при подсчете доходности портфеля с учетом пополнений через чиствндох в Экселе не корректно сравнивать с индексом за одинаковый период. Чем бесплатным удобно пользоваться для этого и как это делать?

Вручную доходность самого портфеля (TWR, доходность самих инструментов без влияния ваших пополнений/снятий) считается очень просто, но очень муторно. Нужно на каждую дату пополнения или снятия определить соотношение активов в портфеле и посчитать взвешенную по долям инструментов в портфеле доходность за каждый промежуток времени между пополнением или снятием (это называется HPR - holding period return). Если пришел купон или дивиденд в этом интервале, он прибавляется к конечной стоимости инструмента (не считается пополнением). Затем эти доходности перевести в разы изменений (прибавить единицу к каждой) и перемножить, вычесть единицу обратно, и вы получите доходность за весь период. Далее её можно конвертировать в годовую так: https://capital-gain.ru/posts/return-and-risk-calculation/#Est_obsaa_dohodnost_za_period Сам я сейчас пользуюсь бесплатным софтом с открытым кодом Portfolio Performance, программа сама считает TWR и IRR за любой период, показывает графики в т. ч. очищенные от движений денег, нужно только вбить свои сделки. Интерфейс сложноват и страшноват, конечно, но своё дело делает. Есть ещё платные сервисы типа IntelInvest с интерфейсом получше, я не пользуюсь, но вот ссылка (реферальная), вдруг вам понравится.

Статья - огонь! спасибо Вопрос: "Акции (паи) ETF торгуются на бирже так же, как и обычные акции, и происходит это на вторичном рынке, то есть между владельцами паёв. Такие операции с паями фондов далеко не всегда приводят к транзакциям с ценными бумагами внутри фонда, а в большинстве случаев ограничиваются паями самого фонда на вторичном рынке. Лишь в некоторых случаях, когда авторизованные участники задействуют механизм подписки и погашения (creation/redemption), торговля доходит до первичного рынка и влияет на ценообразование активов внутри фонда." Что значит я на вторичном рынке торгую паями ETF? Я же на бирже покупаю/продаю паи, это же самый-самый первичный рынок. Или имеется в виду, что большинство операция происходит с маркет-мейкером? или имеете в вижу взаимные фонды в Штатах? Поясните, пожалуйста

Торговля на бирже - это и есть вторичный рынок. Первичный рынок - это размещения или обратные выкупы бумаг эмитентом.

Биржу называют вторичным рынком, потому что там ценные бумаги меняют изначального владельца. В случае ETF это иногда приводит к процессу подписки и погашения паёв фонда, что называют primary trading. Это как бы первичный рынок в контексте ETF, но не тот же первичный рынок, что есть у акций и облигаций (когда они впервые размещаются на бирже их эмитентами). По сути это взаимодействие институциональных инвесторов, которые имеют экономический стимул к нему, чтобы дать вам необходимую ликвидность, и только оно приводит к торговле ценными бумагами внутри фонда на соответствующих биржах, а не его паями. Схема работы ETF довольно сложная, в будущей чести курса мне ещё придётся её описать.

Да, понял, спасибо! все действительно логично

Читаю блог, очень заинтересовали математические выкладки, из которых следует, вход сразу и на все исторически самый выгодный, но посмотрев текущие рынки это выглядит самоубийством: p/e на нереальных исторических хаях, в мире максимально неопределенная ситуация, ставки самые минимальные исторически, то есть только рост ждём. Интересно вообще мнение

Можно бояться и ждать, упуская доходность, а можно её получать - тут выбор за вами. Да, в процессе может стать жарко, но если вы построили портфель, подходящий вам по риск-профилю и ожидаемой доходности, если у вас есть цель, то есть вы знаете зачем это всё, то можно и пересидеть что бы там ни было. С современным портфелем даже Великую депрессию можно было переждать лет за 6: https://capital-gain.ru/posts/what-if-great-depression-returns/

Спасибо за быстрый ответ! Примерно так и делаю, решил через value averaging входить 3 года до планового процента А остальное время в квазидепозитах А можно ли у вас получить платную рекомендацию по построению портфеля?

Наверное, нет) У меня нет опыта личного консультирования, это большая ответственность всё-таки. Да и вроде законом сейчас запрещено личные инвестиционные рекомендации давать.

Я думал с припиской не является инвест рекомендацией можно ))

А что думаете на замену золота в портфеле на slv. Исторически результаты лучше при входе по VA, средняя на 50% ниже чем в золоте и волатильность выше, что плюс для данной стратегии, при условии что минусы несущественны(внимательно прочёл вашу статью с анализом этой стратегии).

Новая статья на Bloomberg по теме: Stock Market Is as Active as Before $11 Trillion Index Invasion с обзором исследования The Active World of Passive Investing. Если кратко, доля активного управления в фондах за последние 20 лет не уменьшилась, потому что большинство ETF активные и своими стратегиями пытаются так или иначе извлечь альфу. Неправильно любую индексную стратегию называть пассивной.

Пару ссылок в тему index funds is not a bubble: Debunking the Silly “Passive is a Bubble” Myth Price discovery in markets not imperilled by index funds Кстати, Andrew Lo, который ещё брал серию отличных интервью In Pursuit of the Perfect Portfolio говорит, что даже если 90% денег будут в индексных фондах, price discovery всё равно может оставаться эффективным: Интервью с ним можно послушать в выпуске Masters in Business.

А откуда исторические данные для Portfolio Performance берутся?. Yahoo Finance что там есть в опции для того же FXRL последний день в рублях выдает, а все что дальше в долларах.

Там можно получение данных из API МосБиржи настроить в JSON, ну это всё довольно сложно для рядового пользователя. Может быть сделаю пост как-нибудь с инструкцией.

Ну я не такой уж и рядовой пользователь :). Получать из API Мосбиржи в JSON я догадался и у меня получилось. Но как я понял Мосбиржа отдает только 100 записей за раз и чтобы год истории подгрузить это надо в 3 итерации вручную, манипулируя датой начала. думал может как-то еще можно чтобы сразу всю историю.

Можно добавить к Feed URL параметр &from={DATE:yyyy-MM-01}, и он вытянет все данные в итерации по пагинации.

Из Твиттера: