Анализ фонда VTBX (EQMX)

В этот раз будем смотреть на качество работы фонда от ВТБ на индекс МосБиржи, появившийся на свет в начале года. И заодно я покажу вам новый инструмент, с помощью которого аналогичный анализ можно проделать самостоятельно для любых фондов.

Общая информация о фонде

- Фонд сформирован в конце февраля 2020 года и торгуется под тикером VTBX.

- Заявленный бенчмарк для отслеживания — индекс МосБиржи полной доходности «нетто» (MCFTRR).

- Стоимость чистых активов на 9 октября 2020 года составляла 547 млн. руб.

- Согласно актуальным на 9 октября правилам фонда, суммарная комиссия составляет до 0,78% от среднегодовой СЧА (0,5% за управление, 0,18% депозитарию и до 0,1% на прочие расходы).

- Анонсировано, но ещё не отражено в правилах снижение суммарной комиссии до 0,69%.

Сегодня VTBX — это самый дешевый по заявленному максимальному вознаграждению фонд на российский рынок акций, что, безусловно, является большим плюсом. Напомню, что конкуренты взимают до 1% в случае SBMX, до 0,9% у FXRL и до 0,79% у TMOS.

Странным является выбор индекса для фонда — это не «брутто» версия индекса полной доходности, как у других БПИФ-ов на эти активы, а «нетто».

«Брутто» называется версия индекса MCFTR, которая не учитывает налоги на дивиденды и реинвестирует их полностью, а выбранная "нетто"-версия индекса реинвестирует дивиденды за вычетом налога по ставке для резидентов РФ. Вот только (Б)ПИФ никакой налог на дивиденды российских эмитентов платить не может — они приходят в фонд без вычета налога.

О выборе индекса представителю ВТБ задавали вопрос на конференции по биржевым фондам:

Вопрос: Почему БПИФ ВТБ Индекс МосБиржи следит за индексом «нетто»? БПИФы же не платят налоги на реинвестируемые дивиденды. БПИФ от Сбера следит за индексом «брутто».

Ответ: Вы правы, ПИФы не платят налоги по дивидендам и реинвестирует их согласно структуре индекса МосБиржи. Разницы в структуре между индексами «нетто» и «брутто» нет, как и нет разницы в динамике нашего фонда в сравнении с динамикой фондов наших конкурентов.

Как видите, ответ просто повторяет вопрос, да и на мой вопрос в email, отправленном месяц назад, в УК ВТБ Капитал не ответили, а это значит, что в деле замешан маркетинг. По моей догадке при такой высокой дивидендной доходности, как у российского рынка, потеря бенчмарком 13% полученных дивидендов будет снижать доходность примерно на величину комиссий фонда, что позволит ему не отставать от «нетто» индекса «на картинках».

В какой-то степени так делает и FinEx с фондом FXRL — отслеживаемый ими «нетто» индекс по ставкам для иностранных организаций RTSTRN реинвестирует дивиденды за вычетом 15%, а фонд FXRL, благодаря соглашению об избежании двойного налогообложения между Россией и Ирландией, теряет только 10% от дивидендного дохода российских компаний. Впрочем, в отличие от ВТБ, у FinEx нет другого варианта для выбора бенчмарка, потому что у МосБиржи нет индекса со ставкой налога в 10%.

В любом случае маркетинг нас не обманет и настоящим бенчмарком VTBX, конечно, является «брутто» индекс MCFTR, с которым мы его и будем сравнивать. Именно этот индекс отслеживают прямые конкуренты SBMX и TMOS.

Качество следования за индексом

Уже несколько недель на сайте доступен новый инструмент для анализа фондов, которым вы можете пользоваться и самостоятельно, причем для любых фондов (даже зарубежных). Всё, что нужно сделать — загрузить в него (или выбрать) данные по индексу, расчетным и биржевым ценам фонда и нажать на кнопку Анализ. Почти все графики в этом посте, как и таблица ниже, взяты оттуда.

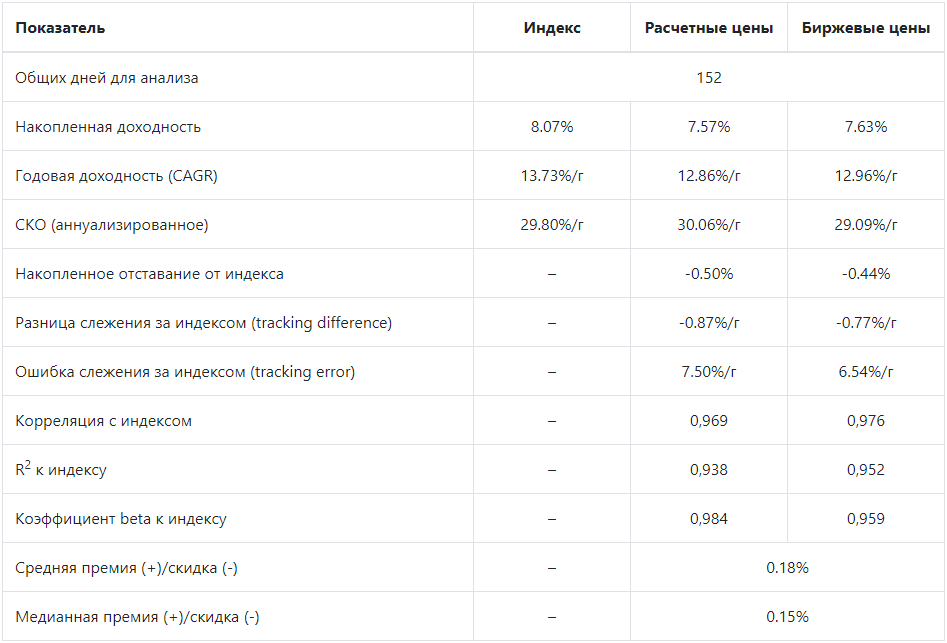

Анализ выполнен за неполный год со 2 марта 2020 по 9 октября. Напомню, что:

- расчетная цена — это стоимость чистых активов фонда в пересчете на один пай (эти данные публикуются на сайтах УК и в разделе индикативной стоимости на МосБирже);

- биржевые цены здесь представлены ценами аукциона закрытия и, в основном, нужны лишь для анализа премии/скидки относительно расчетных цен (тем не менее, по ним тоже дается вся статистика);

- разница слежения или tracking difference — это разница между среднегодовой доходностью фонда и индекса (в идеале она должна быть равна размеру взимаемых комиссий);

- ошибка слежения или tracking error — это аннуализированное СКО разниц дневных доходностей фонда и индекса, указывающее на то насколько сильно теоретически доходность по расчетной цене может «гулять» в сторону от индекса.

За 152 анализируемых торговых дня расчетная цена фонда отстала от индекса на 0,5%, что в годовом выражении дает нам -0,87% — чуть больше, чем заявленная суммарная комиссия фонда, но хороший результат.

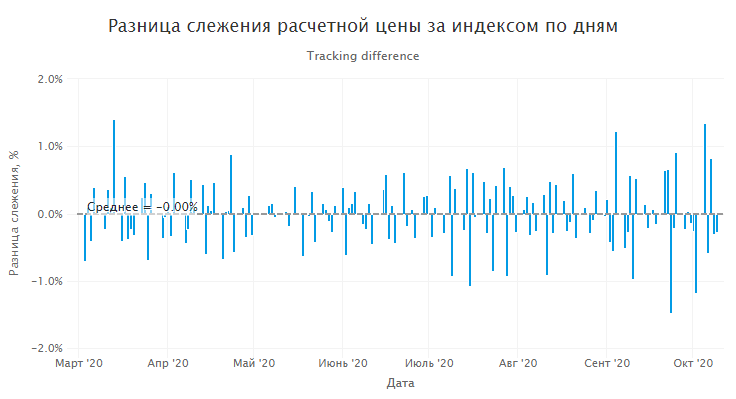

Аннуализированная ошибка слежения у VTBX значительно выше, чем у конкурентов SBMX и FXRL — 7,5% против 1,3% у БПИФа от Сбера. Разницы между дневными доходностями расчетной цены и индекса, по которым и рассчитывается ошибка слежения, часто превышают 0,5% по модулю и иногда составляют больше 1%, что очень плохо:

Для сравнения, у SBMX эти дневные отклонения от индекса почти всегда меньше 0,25%, а у FXRL и того меньше.

Эта проблема плохого отслеживания индекса фондом от ВТБ отчасти создается особенностью в правилах фонда, отличающей его от индекса, но при этом не создающей долгосрочных проблем, то есть проявляющейся только при анализе на таких коротких интервалах.

Учет дивидендов в СЧА

Эта особенность — разные даты учета дивидендов в стоимости чистых активов фонда и отражения их в индексе. Этот эффект создает большую часть ошибки слежения и делает её анализ не слишком полезным (по крайней мере на дневных интервалах).

Коэффициент детерминации (R2) и бета к индексу, как и ошибка слежения, тоже искажены этой проблемой запоздалого учета дивидендов, поэтому их значения не самые высокие по сравнению с текущим чемпионом по точности отслеживания своего бенчмарка FXRL (0.999).

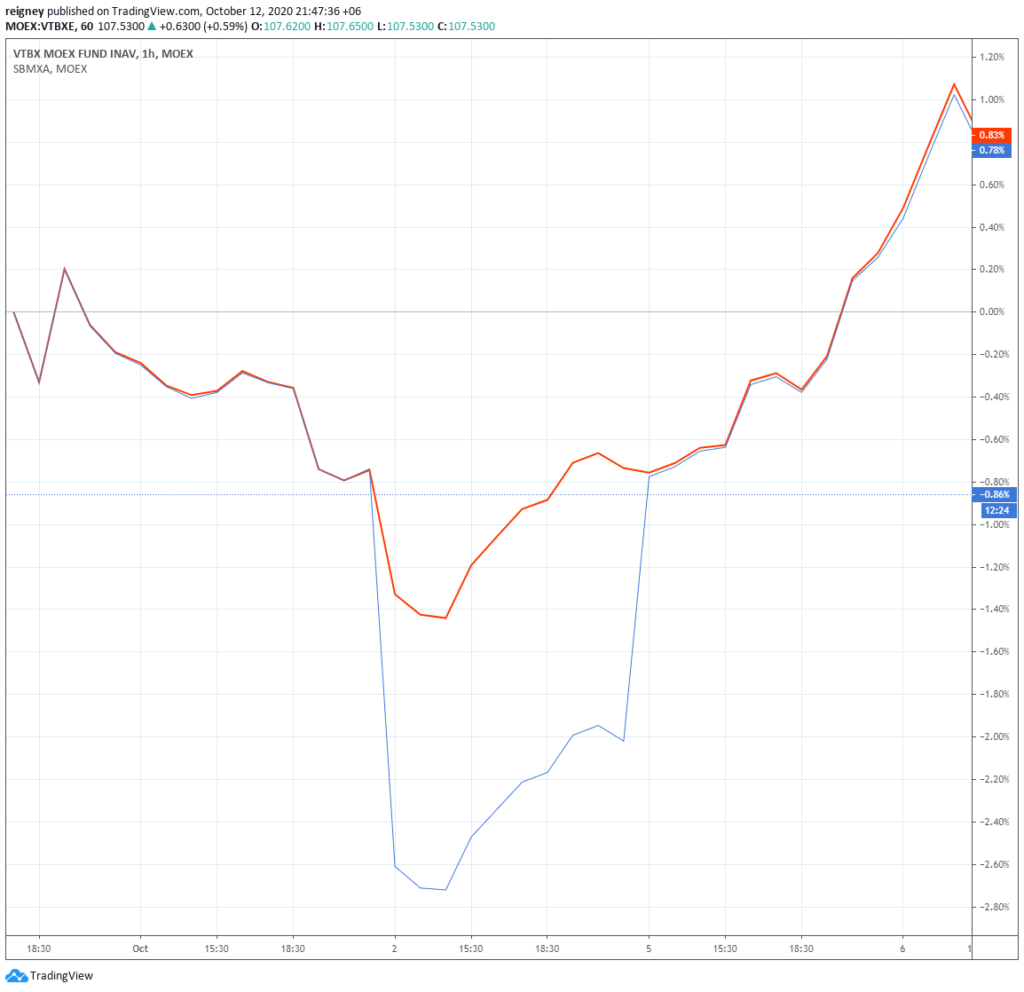

Давайте рассмотрим что же не так у ВТБ с учетом дивидендов на конкретном примере последней выплаты их Сбером в этом году. Датой закрытия реестра акционеров тогда было назначено 5 октября (понедельник), то есть для получения дивидендов акции Сбера можно было купить 1 октября в четверг (Т-2), а без дивидендов они торговались со 2 октября (пятница, т. н. экс-дивидендная дата).

Часовой график индикативной стоимости чистых активов ниже показывает этот небольшой интервал в несколько дней для двух фондов: VTBX и SBMX (последний выполняет роль индекса МосБиржи, потому что для индекса на TradingView нет часового графика, а дневной смотрится менее наглядно):

Согласно своим правилам расчета СЧА, VTBX учитывает дивиденды в дату закрытия реестра акционеров (5 октября), а SBMX — с первого дня, когда ценные бумаги начинают торговаться без учета дивидендов, то есть в экс-дивидендную дату (2 октября). И, согласно методике расчета индексов акций МосБиржи, дивиденды в них тоже отражаются до даты закрытия реестра (аналогично SBMX), что и создает дополнительную ошибку слежения для VTBX (и TMOS, кстати, тоже).

Для инвестора всё это значит, что пока дебиторская задолженность по причитающимся фонду дивидендам ещё не отражена в СЧА VTBX, паи этого фонда можно купить или продать дешевле (биржевая цена отстает вслед за расчетной). И, если первое — удача, то продать паи без учтенных дивидендов было бы обидно, ведь потом они придут в фонд, а не вам.

В случае выплаты по весомой в нашем индексе компании (такой как Сбер) на этом можно потерять около 1% доходности — потери будут равны доле компании в индексе, умноженной на её дивидендную доходность. Отсюда простая рекомендация пайщикам ВТБ — при продаже паев сравнивайте доходность фонда за последние несколько дней с доходностью индекса или SBMX. При значительном отличии можно просто подождать отражения дебиторской задолженности в СЧА, миновав этот неудачный для продажи период в пару рабочих дней.

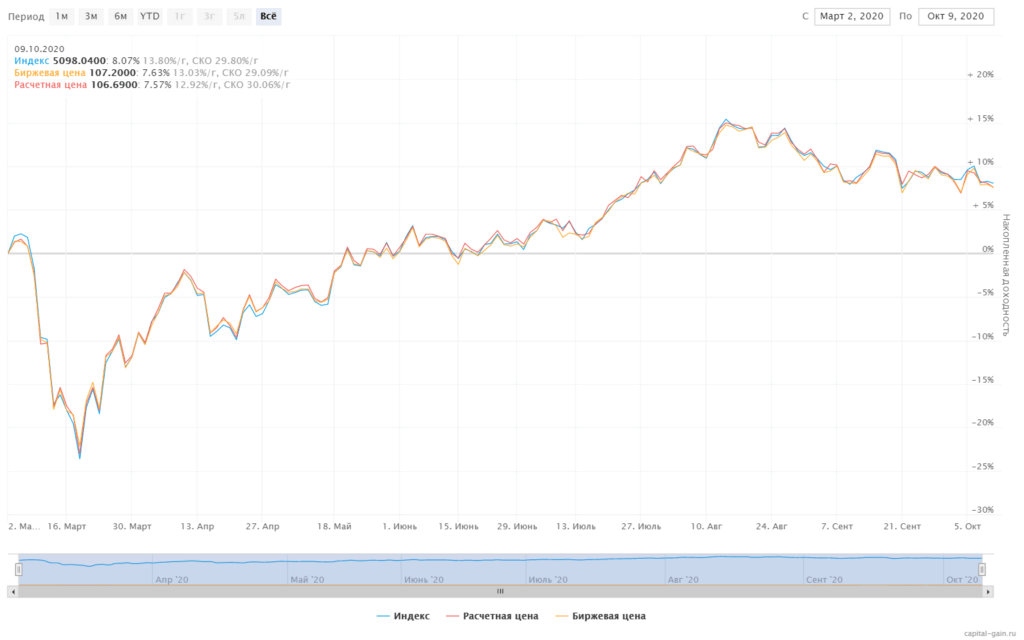

Но не всё так плохо. Если отвлечься от дневной доходности и посмотреть на картину в целом, фонд действительно отслеживает индекс MCFTR и, инвестируя в него, можно ожидать достаточно надежного повторения российского рынка в своем портфеле:

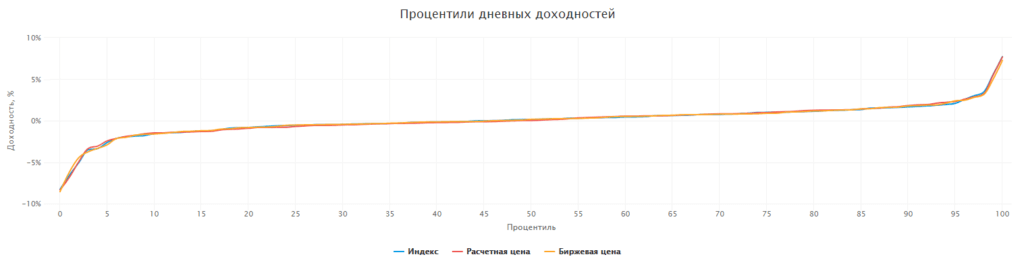

То же самое можно сказать, глядя на распределение дневных доходностей фонда по расчетным и биржевым ценам в сравнении с индексом — никаких значимых аномалий тут нет:

Наконец, размер премии/скидки в биржевой цене относительно расчетной (указан в таблице выше) применим скорее к ETF, а в контексте БПИФов из-за их менее прозрачной структуры имеет меньше смысла, поэтому как-то комментировать премию в 0,18% я не буду.

Просто помните, что в период повышенной волатильности (как в марте этого года) биржевые цены могут отрываться от расчетных, поэтому торговли в такие дни лучше избегать. Также не забывайте сверять цену покупки или продажи с текущей iNAV фонда (раскрывается раз в минуту на МосБирже) и обязательно использовать лимитные заявки.

Заключение

Недостатком VTBX можно назвать его лаг учета дивидендов в СЧА, что на ровном месте осложняет торговлю фондом и ухудшает качество следования за индексом. Надеюсь, в УК ВТБ догадаются поменять правила, чтобы учитывать дивиденды в дебиторской задолженности, начиная с экс-дивидендной даты.

Несмотря на эти проблемы с отслеживанием индекса, VTBX вполне пригоден для включения в портфель, ведь инвесторам гораздо важнее то, как фонд отслеживает индекс на более значимых интервалах, чем в отдельно взятые дни, а это он делает достаточно хорошо.

Что же касается комиссии, то если анонсированные 0,69% закрепят в правилах фонда, VTBX однозначно станет самым привлекательным фондом на российском рынке. Надеюсь, это подтолкнет конкурентов к аналогичным действиям, ведь СЧА у фондов Сбера и FinEx больше — в 11 и 5 раз соответственно.

UPDATE от 20.10: представитель ВТБ вышел на связь и сообщил, что указанный в качестве бенчмарка индекс будет исправлен, а также они посмотрят на проблему с дивидендами и, скорее всего, её тоже решат.

Спасибо Михаилу UnembossedName за сравнение правил расчета СЧА фондов VTBX и SBMX и Михаилу Васильеву за ответ представителя ВТБ об индексе фонда на конференции.

Комментарии

Дмитрий, как всегда, познавательно и интересно. Спасибо! Но вот FXRL последнее время как-то не очень радует - https://rusetfs.com/etf/report/FXRL?options=vs%3DRTSTRN%26start=2020-09-10 Премия до 2.5% бывает.

Да, по моим данным тоже у FXRL есть какие-то проблемы с биржевой ценой в последнем месяце: https://i.imgur.com/lk0NkgX.png За последние 60 торговых дней премия у них 0.39% к ценам закрытия, а в отдельные дни доходила до 3%: https://i.imgur.com/a3d7xOG.png

Подскажите по данным: 1. Расчетные цены есть по часам? как их можно выгрузить из TradingView? Мне просто в Excel. 2. Биржевые цены есть только по ценам закрытия дня? Часовых нет? В TradingView только по некоторым инструментам есть часовые? 3. Неужели цены так сильно отличаются от индекса? На 0,5%. А что тогда делает армия скальперов с наибыстрейшей инфраструктурой, которая моментально любое несоответствие цен приводит к справедливым, про которых рассказывал недавно председатель Финекс? 4. Мне кажется что понятие биржевой цены не очень то существует, потому что что такое цена на 15:00:00? Сделка могла пройти 1-2 секунды назад, а через секунду прошла у SBMX, но по другой цене (потому что уже цены акций индекса тоже поменялись за 2 секунды). А в выгрузке обе эти цены будут привязаны к одному времени и как-будто бы это говорит о том что наши фонды не соответствуют индексу. По хорошему надо выгружать стакан на один и тот же момент и сравнивать какие есть в нем заявки по какой цене. тогда это будет более справедливо. Соответственно и расчетная цена пая тоже непонятно как определена - 44 акции в составе индекса торговались (были сделки) в разные секунды, а не в одну и ту же. Согласен что погрешность не очень большая, но она есть.

1. Я ничего из TradingView не выгружал, не знаю можно ли. Там они отображаются на графике, чего мне хватило, чтобы показать разницу в ситуации с дивидендами Сбера. 2. Всегда работаю с дневными, меньше не искал интервал. Возможно, их просто так и не дают бесплатно. 3. Не понял о чем именно речь. Расчетные цены от индекса отстают примерно на комиссию (не считая истории с дивидендами), это нормально. С биржевыми всякое бывает, это видно и на дневных данных по ценам аукциона закрытия, и просто на практике в стакане QUIK. 4. Премию/скидку в целом нормально считать по ценам закрытия, хотя наверняка можно и подробнее посчитать по ситуации внутри дня при наличии данных. Почитайте про определение цены на аукционе закрытия, думаю, станет понятнее. Ну и сравнение с индексом проводят по расчетной, а не биржевой цене. Определение же расчетной цены в случае ПИФов действительно менее прозрачное, чем у ETF, но все же прописано в правилах расчета СЧА.

Подскажите, откуда можно выгрузить данные по фондам сразу в эксель/csv?

Из ИСС МосБиржи в CSV, XML, JSON или HTML формате https://www.moex.com/a2193