Ищем альфу в фонде Арсагеры

На российском рынке уже давно работает такая небольшая, но примечательная управляющая компания, как Арсагера. Сейчас у них есть несколько открытых ПИФов, на один из которых мы посмотрим подробнее в этом посте.

От большинства УК их отличает то, что у людей, стоящих в основании компании, «шкура в игре». Также радует степень их открытости и вклад в финансовое образование, который они внесли бесплатными книгой и лекциями. Такую стратегию маркетинга не часто встретишь.

Я читал их книгу несколько лет назад, а недавно посмотрел и лекции. Не могу согласиться со всем, что они говорят в этих материалах. Некоторые заявления из области индексного инвестирования можно назвать неглубокими или отставшими от времени. Но это можно понять, ведь специализация компании лежит в области активного управления, и в части донесения сути существования и работы фондового рынка они проделали хорошую работу.

Кого-то ещё может смутить, что цикл лекций в конце в общем-то приходит к заключению, что активное управление капиталом — это так сложно и дорого, что лучше вложить свои деньги в ОПИФы Арсагеры. Но вот с этим я как раз готов согласиться. Регулярный анализ десятков эмитентов и постоянное принятие решений — это полноценная работа даже не для одного человека, а для целой команды.

Насколько я понял, Арсагера изначально была создана для управления собственным капиталом нескольких единомышленников, а форма коллективных инвестиций была выбрана, чтобы разделить немалые расходы на тот объем работы, которого требует подход Арсагеры, и воспользоваться оптимальными налоговыми условиями.

Линейка фондов у них сейчас достаточно интересная. Там нет пассивных фондов, которые бы смогли быть частью моего портфеля, но посмотрите какие ОПИФ у них есть на местный фондовый рынок:

- Фонд российских акций — существует с 2004 года и в среднем обгоняет индекс МосБиржи на 1% в год за всё время.

- Фонд акций российских компаний малой капитализации — мне кажется уникальным предложением на рынке (не припомню у нас другого фонда, работающего с этим уровнем ликвидности бумаг).

- Фонд российских облигаций — тоже активный, включает как государственный, так и корпоративный долг, при этом имея очень маленькую по меркам ОПИФ суммарную комиссию до 0,52%.

У фондов акций Арсагеры большие комиссии, что обычно для активно управляемых фондов. Сейчас это до 2,27% годовых. Лично я на эту комиссию при наличии других вариантов никогда бы не решился. Однако открытость компании в этом вопросе заслуживает уважения — они и сами говорят, что комиссии высокие. И по мере возможности (с ростом СЧА, которое сейчас составляет 1,2 млрд. руб.) их планомерно снижают.

К сожалению, сумма активов под управлением Арсагеры растет медленно. Оно и понятно — это не банк с сетью впаривателей продуктов под видом выгодных клиенту. Поэтому и комиссии снижаются медленно, пусть даже в этом заинтересованы не последние люди в компании. Впрочем, тут они хотя бы снижаются, в отличие от большинства ОПИФ.

Но вернемся к теме поста. Я уже давно хотел посмотреть на их флагманский продукт Арсагера — фонд акций, и вот дошли руки. У него уже имеется достаточно длинная история (16 лет) и, что особенно интересно, есть заявка на альфу, то есть опережение своего рыночного бенчмарка. Попробуем понять является ли эта альфа следствием удачи или навыков управляющей фондом команды.

Я уже анализировал несколько фондов в этом блоге, но то были пассивные фонды, поэтому там всё было проще — проверь качество отслеживания индекса и дело с концом. С активными фондами всё сложнее, ведь их цель не в том, чтобы чему-то следовать, а в том, чтобы стабильно опережать рынок после комиссий, сохраняя должный уровень диверсификации и риска. Поэтому целью этого анализа будет расчет средней альфы за полный период существования фонда Арсагеры и выяснение её статистической значимости. Пост сугубо практический, так что плавного экскурса в теорию здесь не будет.

Показатель Jensen's alpha рассчитывается через простую линейную регрессию. Согласно модели CAPM за авторством Уильяма Шарпа, полученный slope уравнения будет равен коэффициенту beta (β), то есть чувствительности фонда к системному (недиверсифицируемому) рыночному риску. А значение y-intercept будет равно искомому коэффициенту Jensen's alpha (α) — той части доходности фонда, которую системным риском объяснить нельзя.

Чтобы увеличить точность модели, вместо обычной CAPM мы возьмем другую формулу, за которую тоже выдали Нобелевскую премию — трехфакторную модель Фама-Френча. Кроме рыночного фактора риска (далее MKT), она добавляет ещё два: стоимости (HML) и размера (SMB) компаний. Можно брать и другие факторы, но по российскому рынку нам бы найти хотя бы эти.

Факторы рассчитываются просто: HML = high minus low, то есть от доходностей акций компаний с высокой балансовой стоимостью (BV) надо отнять доходность акций с низкой. SMB = small minus big, здесь от доходностей акций компаний с маленькой рыночной капитализацией отнимается доходность крупных.

Добавление двух этих риск-премий в то же линейное уравнение в теории позволяет снять часть груза ответственности с единственного коэффициента β и объяснить значительно больший процент наблюдаемой в реальности дисперсии доходностей, что даёт нам более точную модель. Можно сказать, что академические исследования со временем переводят часть того, что раньше называли альфой (необъяснимой аномалией), в бету (объяснимой премией за известный риск), то есть позволяют реализовывать такие стратегии с потенциально меньшими издержками.

Официальным бенчмарком фонда выступает стандартный индекс МосБиржи полной доходности (MCFTR). Мы возьмем его за рынок в нашей модели. Но трехфакторная модель позволяет нам построить более точный бенчмарк для фонда, который будет объяснять большую часть его дисперсии, отделяя её от навыков управляющих. Сравнивая фактическую доходность фонда с ожидаемой согласно этому бенчмарку, мы ожидаем получить более точное значение альфы и её характеристик, чем дало бы нам простое сравнение с индексом MCFTR.

Ладно, это всё хорошо, но где взять данные для российского рынка, чтобы построить факторы HML и SMB? К сожалению, Московская биржа не рассчитывает индексов стоимости, роста и малых компаний (точнее есть индекс малых и средних MESMTR, но средние нам не нужны, и этот индекс рассчитывается лишь с 2014 года).

Оказывается, что такие индексы есть у MSCI. На их сайте можно найти индексы value и growth (их разница дает HML) и small и large (SMB) для российского рынка. А в качестве индекса, отражающего рыночный риск, я взял индекс МосБиржи MCFTR, то есть формальный бенчмарк фонда. Он не охватывает весь наш рынок акций, но что есть, то есть.

Последний компонент данных, который нам нужен, это безрисковая доходность. С этим тоже не всё так просто, если нужны месячные данные с 2005 года, поэтому я просто взял индекс инфляции Росстата. Теоретически его «доходность» должна примерно соответствовать краткосрочным долговым инструментам, доходность которых и считается безрисковой.

В регрессии мы используем excess return, то есть доходность за вычетом безрисковой (в нашем случае инфляции). Это относится к доходности фонда и рынка. Для расчетов можно использовать модуль для ANOVA (analysis of variance) в Excel из набора Analysis ToolPak. Все данные и результаты можно посмотреть в приложенном файле.

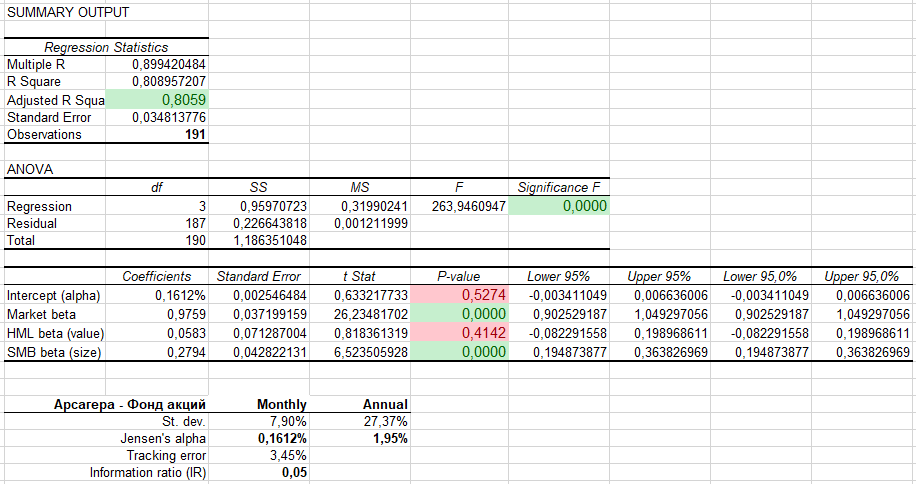

Данные по месячным доходностям фонда Арсагеры на scatter plot'е в файле не выглядят гетероскедастичными, так что скорее всего полученным результатам можно верить. P-value для F-score (Significance F на скриншоте) говорит нам о том, что хотя бы одна из независимых переменных (факторов) действительно объясняет зависимую (доходности фонда) с вероятностью практически в 100%. Значение Adjusted R squared (скорректировано для точности при использовании с несколькими переменными) получилось высокое — эта модель объясняет 80% дисперсии доходностей фонда.

Что касается факторов, то мы получили очень хороший p-value для коэффициентов beta к рынку и размеру компаний — это значит, что они статистически значимые с вероятностью ~100,0000%. И плохое p-value для фактора балансовой стоимости компаний HML (41% вероятности, что этот коэффициент ничего не объясняет в дисперсии доходностей фонда).

Это выглядит странно, и я скорее ожидал, что больше сыграет фактор стоимости, а не размера компаний, ведь Арсагера в своей стратегии ранжирует компании по лучшей ожидаемой доходности (общей, не дивидендной), то есть ищет компании с низкой рыночной стоимостью. С другой стороны, в фонде есть компании из разных групп ликвидности, в том числе и относительно небольшие (за пределами MCFTR), поэтому удивительного тут мало.

В колонке Coefficients перечислены полученные значения коэффициентов. Начнем со второй строки. Market beta близка к единице, то есть на единицу изменения рыночной доходности фонд Арсагеры реагировал изменением СЧА в 0,976 раз. Остальные 1 − 0,976 = 0,024 раза тогда приходятся на безрисковую доходность. Аналогично интерпретируются и beta к стоимости и размеру, только вместо рыночной доходности будет изменение соответствующей премии за риск. Судя по этим коэффициентам, доходность фонда зависела от рынка и — в меньшей степени — от размера компаний в портфеле.

Значение y-intercept, то есть Jensen's alpha (α), составило 0,1612%. В годовом выражении это 1,001612 ^ 12 − 1 = 1,95%. Поскольку регрессия была с доходностями за вычетом премии за риск (excess return), а фактически инфляции, то эту альфу в ~2% годовых можно воспринимать как среднюю дополнительную реальную доходность после всех издержек за управление фондом за время его существования (но в арифметическом смысле, а не геометрическом, то есть с учетом волатильности значение будет чуть меньше).

К сожалению, p-value для этого коэффициента очень велико, а значит альфа у фонда Арсагеры статистически не значима. Она может быть результатом навыков управляющих, но на имеющейся истории с шансом в 52% это просто случайность, а не закономерный результат. Я пробовал и другие варианты регрессии (без дополнительных факторов, на меньших периодах и с некоторыми другими индексами), но получить статистически значимую альфу мне не удалось.

И это основной вывод статьи — да, фонд показал доходность выше рынка после вычета комиссий из стоимости пая. Но формально это можно считать случайностью, на которую непонятно как рассчитывать дальше. Во всяком случае пока.

Кроме проверки гипотезы значимости альфы, по имеющимся данным мы можем рассчитать один интересный в этом контексте коэффициент. Он называется information ratio (или appraisal ratio, далее IR) и представляет собой соотношение Jensen's alpha и tracking error (ошибки слежения за бенчмарком, то есть стандартным отклонением разниц между доходностью фонда и бенчмарка).

Его смысл в том, чтобы не просто показать значение альфы, а скорректировать его на риск отклонения от бенчмарка, то есть учесть нестабильность получения избыточной доходности. Согласно Grinold и Kahn (2000), значения IR распределены нормально со средним значением, равным нулю. Больше здесь равно лучше — значение коэффициента больше нуля означает позицию управляющего в верхних 50% популяции, а ниже нуля — в нижних. Чтобы оказаться в верхнем квартиле (25%), коэффициент должен быть больше 0,5.

Расчет простой — из полученных beta коэффициентов регрессии мы соберем свой бенчмарк, против которого будем считать ошибку слежения и IR. В месяце i значение доходности бенчмарка получается по формуле:

У фонда Арсагеры по моим расчетам (они есть в файле) IR равен 0,05 — это среднее значение, которое ничего особенного об управлении фондом нам не говорит. Оно не указывает ни на особый навык, ни, напротив, на решения управляющих, которые бы чаще были неправильными. Я бы добавил, что оно указывает на неплохую диверсификацию фонда, за которой Арсагера тоже следит в своей стратегии.

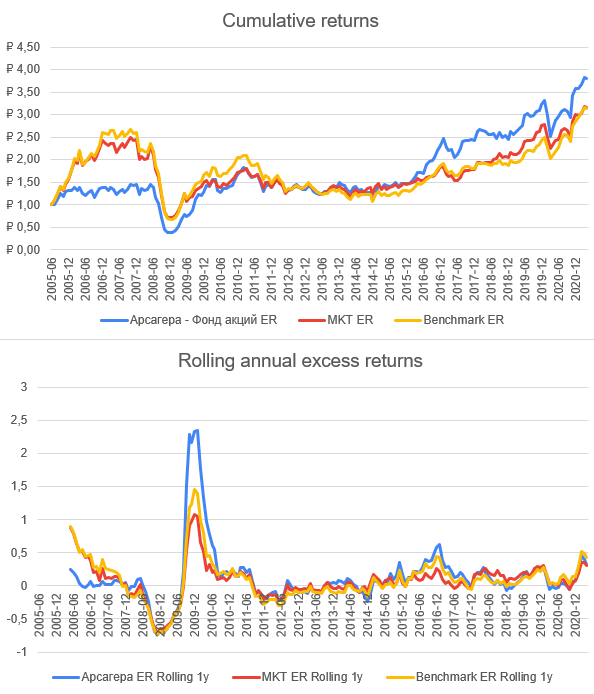

Наконец, давайте просто взглянем на графики фонда, рынка и полученного бенчмарка.

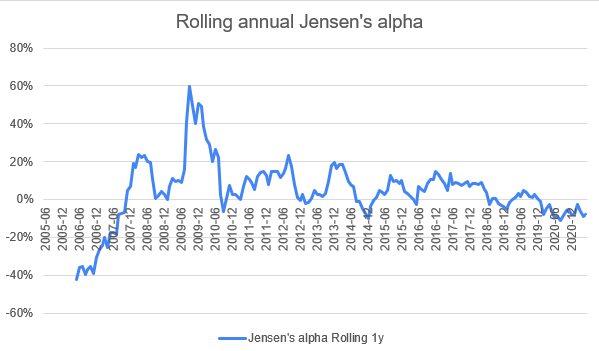

До 2009 года фонд Арсагеры сильно отставал от индекса MCFTR и бенчмарка, полученного из трехфакторной модели. Но с августа по октябрь 2009 года произошло что-то, что в эти месяцы принесло фонду 11,7%, 27,3% и 11% реальности доходности. Именно эти доходности и некоторые другие всплески выше рынка позволили фонду наверстать упущенное к 2012 году (или ещё раньше, если сравнивать с MCFTR). И, если смотреть на месячные доходности в файле, в значительной степени их принес риск-фактор SMB.

В следующие несколько лет до 2016 года фонд Арсагеры ничем особенным не выделялся, пока в 2016 году не случилось что-то ещё, что позволило ему показать череду доходностей лучше рынка. И лучше своей трехфакторной модели, но тут отрыв был уже меньше (внимание на желтую линию в 2016 году на втором графике). Судя по месячным доходностям, здесь снова в немалой степени сыграл роль фактор размера компаний, оказавшихся в тот момент в фонде.

Получается, что альфа у этого фонда появляется эпизодично, что вполне согласуется с её значением t-статистики, не позволяющим признать её статистически значимой даже с уверенностью в 50%. И обусловлена она во многом фактором размера компаний, экспозиция на который непостоянна. Кроме того, после середины 2012 года скользящая доходность над трехфакторным бенчмарком постепенно снижается:

На мой взгляд, стратегия управления капиталом, которую для себя придумала Арсагера, действительно качественная, но работает она с низковатым «КПД» для конечного инвестора (в смысле дорого) и результаты даёт спорадически. При этом, даже если комиссии сильно снизятся в будущем (на что у УК есть план), нет уверенности, что это компенсирует снижение альфы со временем.

В заключение хочется сказать, что компания делает полезную работу для рынка — их сделки на основе анализа эмитентов вносят свой вклад в эффективность ценообразования, обучающие материалы повышают финансовую грамотность и учат инвестировать, а не спекулировать. Они ведут работу по защите прав миноритарных акционеров и повышению качества корпоративного управления. И фонды у них в целом неплохие, причем с низким риском активного управления, потому что основаны на правилах принятия решений (как индексные rules-based стратегии), а не на мнении/настроении управляющих в конкретный день.

UPD: ОПИФ «Арсагера — фонд акций» стал доступен на МосБирже в третьем уровне листинга.

Комментарии

Дмитрий, спасибо за труд! Выводы немного обескураживающие честно говоря. Ведь у Арсагеры есть отдельный фонд (6.4) на акции компаний малой капитализации. И он показывает результаты хуже рассматриваемого фонда. За счет чего же тогда альфа small cap берется? Да и вроде бы нет такой альфы в общем случае. Кажется где-то видел по рос рынку исследование, не помню. Но на американском этой альфы давно нет (e.g. https://aswathdamodaran.blogspot.com/2015/04/the-small-cap-premium-fact-fiction-and.html) По поводу цели исследования. Помню Соловьёв в одной из лекций прямо сказал - не понимает откуда альфа. Он её вообще не ждёт, не рассчитывает на неё. Ему нравится сам подход - покупай то, что понимаешь. Так надёжнее. В этом свете интересно было бы исследование "надёжности" метода. Т.е волатильности или какого-то стресс теста, макс просадки, что-то в этом роде.

Дмитрий, как всегда отличное погружение и раскладка. Но мне кажется, что рядовому инвестору это будет сложновато понять

Спасибо! Я уверен, что непонятно будет почти всем, но цели сделать понятно в этот раз не было) Была только цель посчитать и попробовать интерпретировать.

В фонде есть акции из групп ликвидности 6.2 и 6.3, там ведь есть компании из меньшей половины по капитализации. Ну и тут многое зависит от данных факторов, т. е. что MSCI в свои индексы включала. Фонд 6.4 подробно не смотрел, его отставание не могу прокомментировать. Ну и я не говорю, что вся альфа именно оттуда исходила, но что в результатах регрессии, что просто глазами виден вклад от SMB в их накопленную доходность, который сравнение с одним MCFTR не отражает.

Дмитрий, спасибо за статью. В ближайшее время как раз планировал проголосовать рублём за этот самый фонд акций :) Статья добавила ещё одно мнение, интересно было посмотреть интерпретации мат.выкладок. Арсагера - единственные, кто декларирует свой подход и имеет вменяемый трек фонда. Голосовать не передумал :)

Добрый день! Спасибо, что упомянули нашу книгу и лекции. Что касается Вашего исследования, считаем неправильным сравнение с индексом MSTFR, т.к. на практике это недостижимый результат. Более правильным нам представляется сравнение с индексным фондом. Сейчас расходы ИФ составляют чуть менее 1%, а на рассматриваемом Вами периоде ошибка слежения у лучших ИФ достигала 3% в год. Самостоятельная репликация индекса особенно с учетом регулярного инвестирования также могла превышать 1-2% и трудно реализуема для обычного инвестора. Поэтому при таком сравнении, даже нулевая альфа уже дает инвестору лучший результат. Отметим также, что даже 2% в год превышения над индексом дает инвестору за 16 лет огромную разницу в абсолютных деньгах за счет сложного процента. Касательно статистической (не)предопределенности: у ФР есть положительное мат.ожидание, но если убрать в каждом году, например, 10 торговых дней с максимальным ростом, то мат.ожидание станет отрицательным. Можно сказать, что рост в эти дни носил явно случайный характер и поставить под сомнение природу создания благосостояния на фондовом рынке. Так что Ваш вывод о том, что реализация альфы носит случайный во времени характер, оспаривать не будем. В наших силах лишь работать над созданием предпосылок, чтобы эти случайные во времени события происходили. Здесь мы в принципе можем уйти в глубоко философские рассуждения о том, что есть удача и насколько это случайное или неслучайное явление. На наш взгляд, с практической точки зрения, более уместно и полезно для принятия решения рассматривать регулярные вложения на разных временных интервалах и сравнивать их результат https://arsagera.ru/kuda_i_kak_investirovat/kakaya_otchetnost_dolzhna_byt_u_kazhdogo_investora/otchet_sravnenie_s_rezultatami_vlozheniya_v_depozity_i_indeksnyj_fond_na_raznyh_vremennyh_intervalah/ Отметим, что самой по себе «предопределенности» недостаточно – в этом проблема всех исследований «на исторических данных». А что если в таком фонде уже сменилась команда, подход и т.д. и т.п.? Чтобы Ваше исследование было полезно для выбора фонда, необходимо найти таковой с «предопределенной альфой» и аналогичным уровнем прозрачности в принятии инвестиционных решений. Еще раз спасибо за интерес, проявленный к нашей работе.

Привет Арсагере!) Я не просто сравнил фонд с индексом без комиссий, а ещё и с бенчмарком местами лучше индекса, и тоже без комиссий! И он забрал свою часть средней альфы фонда по сравнению с альфой к просто индексу. Хотя вполне разумно будет сказать, что своевременная экспозиция на факторы в прошлом вполне может считаться настоящей альфой управляющего. Похоже, что я плохо объяснил цель анализа - попытаюсь раскрыть её в комментарии. Цели сравнить фонд с другими и ответить на вопрос что было лучше в прошлом не было, хоть так и может показаться (в случае активных фондов это вообще довольно бесполезное занятие). И сравнить фонд с индексом, gross или net of fees, тоже цели не было. Была цель получить достаточно хорошую модель для фонда, чтобы лучше увидеть природу прошлой избыточной доходности фонда и сделать вывод о её статистической значимости. Поэтому была использована регрессия по всем (надеюсь) канонам такого анализа. И индекс MCFTR в ней использован правильно (ну, в той степени, в которой первые 40+ акций отображают всю капитализацию нашего рынка). Естественно, если сравнивать интервалы прошлой накопленной доходности, скажем, за 5 лет, с другими ПИФами, то фонд Арсагеры будет лучше большинства альтернатив, если не всех. Но это и так видно, и вопрос у меня был не в этом) Я специально опустился на месячные интервалы и посмотрел на данные, исключая накопленную доходность и "сложный процент", чтобы увидеть когда и как часто "лишняя" доходность появлялась, чем была обусловлена. На данных по накопленной за несколько лет доходности этого не увидишь. Увидеть мы могли, если брать крайности, высокий t-stat у y-intercept или низкий, высокий IR или низкий IR. В итоге результаты получились нейтральные - следствие скилла в средней альфе не было доказано статистически, IR ни о чем плохом или хорошем тоже не говорит. Конечно, многое зависит от данных и периода, правило garbage in - garbage out никто не отменял. Но я смотрел на меньшие периоды (вне статьи) и пробовал разные индексы как для рыночного фактора, так и для расчета риск-премий за размер и стоимость (например, после публикации читатель подсказал о существовании рассчитанных факторов для нашего рынка от РАНХиГС) - значимый t-stat у альфы не получался, IR оставался нейтральным. Насчет последней мысли - это ведь и называется риском активного управления. Никогда не знаешь когда команда сменится и всё пойдет не так, как ты ожидал. Не говоря уже о простых человеческих ошибках и без смены управляющего.

Спасибо за Ваш комментарий. Если для Вас это имеет прикладное значение, то это отлично. В свое время, и это очень легко отследить по результатам фонда (особенно с учетом Ваших способностей к статистическому анализу), с середины 2005 по конец 2008 результаты фонда были, мягко говоря, не хорошими. Как раз в этот период шла постановка системы управления капиталом, по которой началась работа где-то со второй половины 2007 года. Если честно, нам казалось, что отставание этих первых лет от среднерыночного результата мы не отобьём никогда. То есть с момента запуска фонда мы не надеялись, что стоимость пая когда-либо опередит рыночный бенчмарк. Для нас удивительным и приятным является то, что сейчас многие даже с момента старта фонда отмечают наличие альфы у нашего управления. Осенью 2008 года СЧА фонда акций было менее 10 млн руб., а у фонда акции 6.4 менее 2-х. Из фондов ушли практически все рыночные пайщики. А статистический анализ в тот момент, наверное, показывал, что фондом управляют вредители. Тем не менее, в фонде появились пайщики, которые разобрались в инвестиционной стратегии и доверили свои средства команде Арсагеры. Ради интереса Вы можете посчитать их альфу за этот период. Вложенный 1 млн в фонде акций превратился в 19, а в индексном фонде в 7. Являются ли для этих людей, какие-то аргументы более убедительными по сравнению с состоянием их счетов… При этом стоит отметить, что эти инвесторы не ожидали такого эффекта, а они выбрали для себя именно такой инвестиционный подход. Поэтому мы полностью раскрываем то, каким образом управляем и будем управлять в будущем доверенными средствами. Поэтому существует книга, лекции и максимально подробная отчетность. А чтобы компания не свернула с намеченного пути, разрабатывается система распределенной аналитики и контуры обратных связей, как со стороны клиентов, так и со стороны акционеров. А максимальная публичность и прозрачность нашей деятельности дает им четкую информацию о том, что компания придерживается декларируемых принципов и взглядов. Подробнее об этом здесь https://youtu.be/3_LtwOiyqok Еще раз спасибо за столь высокий уровень культурного и интеллектуального общения!

По имеющейся на сайте "Арсагеры" информации, они ни разу не проголосовали на собраниях акционеров теми акциям которые у них в фондах. Как-то это странно выглядит. Сначала рассказывают что знают как надо управлять акционерным капиталом и т.д., а когда появляется возможность поуправлять воздерживаются.