Графики долгосрочной доходности акций обычно показывают нам чудесную историю роста рынка США. Иногда на график добавляют и Великобританию. Увидеть же упоминания их великих европейских заклятых друзей: Германии и Франции, можно редко. Частично это связано с тем, что в нашем культурном диалоге доминируют США.

Но также и с тем, что история фондовых рынков континентальных стран не является такой уж замечательной рекламой инвестиций. На самом деле, если бы долгосрочная доходность акций США была такой же, как у них, я подозреваю, что инвестирование не было бы настолько популярным, как в англосфере.

Итак, давайте узнаем, как выглядит нелегкий опыт рынка акций этих стран.

Это мой перевод статьи The contrasting fortunes of Britain’s European stock market rivals из блога Monevator. Для контекста – автор блога живет в Британии.

(На всех графиках показана полная доходность с поправкой на инфляцию, выраженная в местной валюте.)

Немецкие акции

- Средняя реальная годовая доходность = 4,0%

- Накопленный рост 1 немецкой марки/евро = 426,7

- Лучшая годовая доходность = 149,7%, 1923

- Худшая годовая доходность = -90,0%, 1948

- Волатильность = 31,4%

Немецкий график очень похож на британский, за тремя основными исключениями. А именно, гиперинфляция 1920-х годов, последствия Второй мировой войны и сравнительно гладкие 1970-е годы.

Трудно смотреть без удивления на приапический шип, вызванный истерией фондового рынка на фоне гиперинфляции с 1921 по 1923 год.

Все мы слышали о тачках, полных бесполезных денег в Германии тех времен. В таких условиях фондовый рынок был редким местом, где можно было защитить свое состояние – по крайней мере, на какое-то время.

Даже после вычета инфляции рынок вырос на 722% в период с 1921 по 1923 год. А затем рухнул на 92% в течение следующих двух лет.

К 1931 году, в разгар Великой депрессии, индекс был отброшен на 50 лет назад, до уровня, который последний раз наблюдался в 1881 году.

Молот войны

После этого минимума акции показывали двузначные доходности в течение пяти лет подряд. К этому времени нацисты уже прочно засели во власти.

После небольшого колебания в 1938 году с 1939 по 1940 год рынки вернулись к росту вслед за немецкими танками. Акциями в основном владели внутри страны, и 30%-й рост в 1940 году перекликается с чередой побед на поле боя.

Рынок продолжал расти, несмотря на то, что немцев остановили под Москвой. Но затем нацистское правительство с 1943 года ввело минимальный уровень цен на акции, поскольку состояние рынка ухудшилось. Этот шаг по существу заморозил цены на оставшуюся часть войны. Трейдеры отказывались покупать акции, которые удерживались наверху благодаря искусственной гравитации.

Головокружительное падение на 90% в 1948 году сопровождало переоценку немецкой валюты до 10% от ее прежней стоимости. К тому моменту немецкие акции стоили на 33% меньше, чем в 1871 году.

Вот вам и «долгосрочные инвестиции в акции» [намек на одноименную книгу Джереми Сигела об американском рынке акций – прим. перев.].

Единственный путь – вверх

Однако в следующем году за этим бедствием последовал отскок на 121%, когда послевоенное Wirtschaftswunder (экономическое чудо) начало набирать силу.

К 1958 году акции выросли бы на 2021%, если бы вы купили их в 1948. Сколько людей могли или хотели это сделать? Подозреваю, что исчезающе мало.

По сравнению с другими странами кроме Германии худший крах фондового рынка Великобритании «превосходит» отрицательные рекорды остальных стран. С 1973 по 1974 год наш внутренний рынок упал на -72%. Немецкий рынок, напротив, за тот же период сократился всего на 24%.

Если посмотреть на последние 50 лет, реальная доходность акций Германии составит в среднем 5,9% в годовом исчислении. Для сравнения: в Великобритании этот показатель равен 6,2%/г, а в США – 7,1%/г.

Тем не менее, катастрофический немецкий опыт войны наложил свой отпечаток в виде относительно низкой доходности рынка акций в размере 4%/г в очень долгосрочной перспективе.

Французские акции

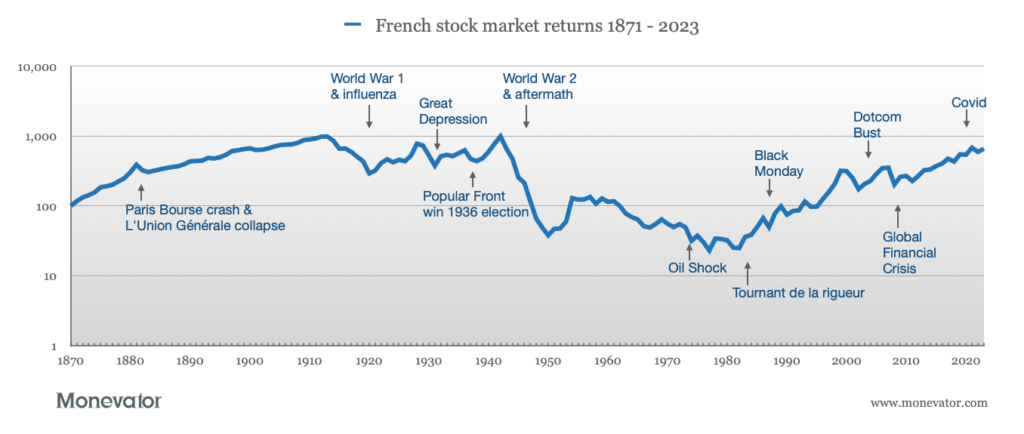

Увы, как показывает французский график, помимо поражения в войне, есть и другие пути, ведущие к вечным мукам фондового рынка:

- Средняя реальная годовая доходность = 1,2%

- Накопленный рост 1 франка/евро = 6,58

- Лучшая годовая доходность = 115,9%, 1954

- Худшая годовая доходность = -46,0%, 1945

- Волатильность = 21,8%

Опытные инвесторы обычно используют историю японского рынка акций как страшилку для молодого поколения, вот только на месте Японии должна быть Франция. В отличие от японского, рынок Франции все еще на 33% ниже своего пика времен Второй мировой войны – около 80 лет спустя.

Французские акции потеряли 96% своей стоимости с 1942 по 1950 год. Но на этом падение не остановилось. Рынок продолжал рушиться еще 27 лет, пока не было потеряно 98% от пика до минимума. Парадоксально, но французская экономика и население пережили 30-летний бум после Второй мировой войны – период, который стал известен как Les Trente Glorieuses (тридцать славных).

Но французские инвесторы выгоды не ощутили. Доходности были подорваны промышленной национализацией и высокой инфляцией. Лишь в 1983 году рынок был дефибрилирован обратно в жизнь благодаря экономическим реформам Миттерана «tournant de la rigeur».

К тому времени фондовый рынок был зоной бедствия с 1914 года. Эта долгая эпоха печали инвесторов обременила французские акции долгосрочной годовой доходностью в 1,24%, больше присущей облигациям.

Да, за последние 50 лет французские акции восстановились до вполне приличных 5,3% годовых. Несмотря на это, я по-прежнему считаю, что галльский опыт – лучший камень в огород портфельного патриотизма, который только можно себе представить.

Падения акций Германии и Японии являются более яркими иллюстрациями инвестиционного риска. Но потерянные годы Франции показывают, что доходность акций не обязательно проистекают из экономического успеха (что мы снова недавно наблюдали на конкретных развивающихся рынках [видимо, отсылка к Китаю – прим. перев.]).

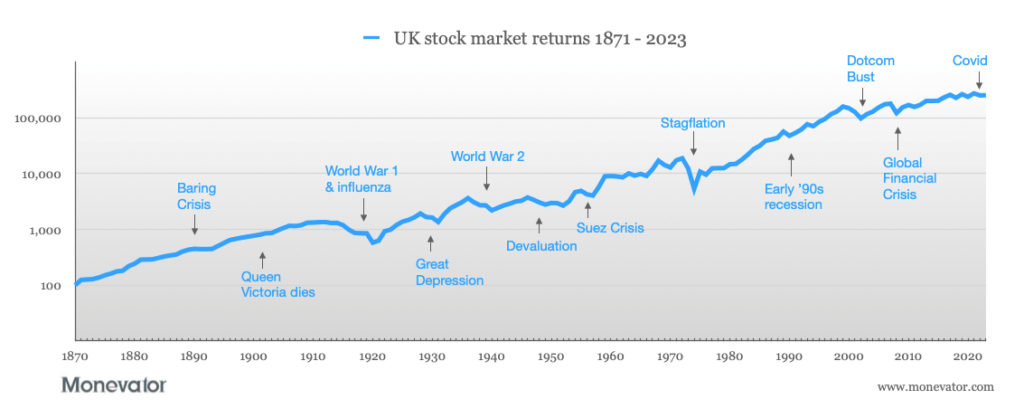

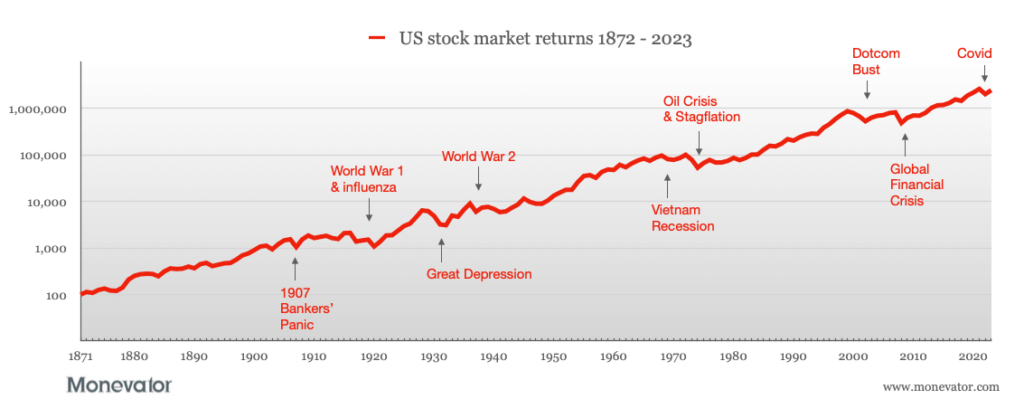

Акции Великобритании и США

Для сравнения, вот графики роста акций Великобритании и США:

- Средняя реальная годовая доходность = 5,3%

- Накопленный рост £1 = 2521,55

- Лучшая годовая доходность = 103,4%, 1975

- Худшая годовая доходность = -57,0%, 1974

- Волатильность = 17,5%

- Средняя реальная годовая доходность = 6,8%

- Накопленный рост $1 = 24640,33

- Лучшая годовая доходность = 60,9%, 1933

- Худшая годовая доходность = -41,0%, 2008

- Волатильность = 18,4%

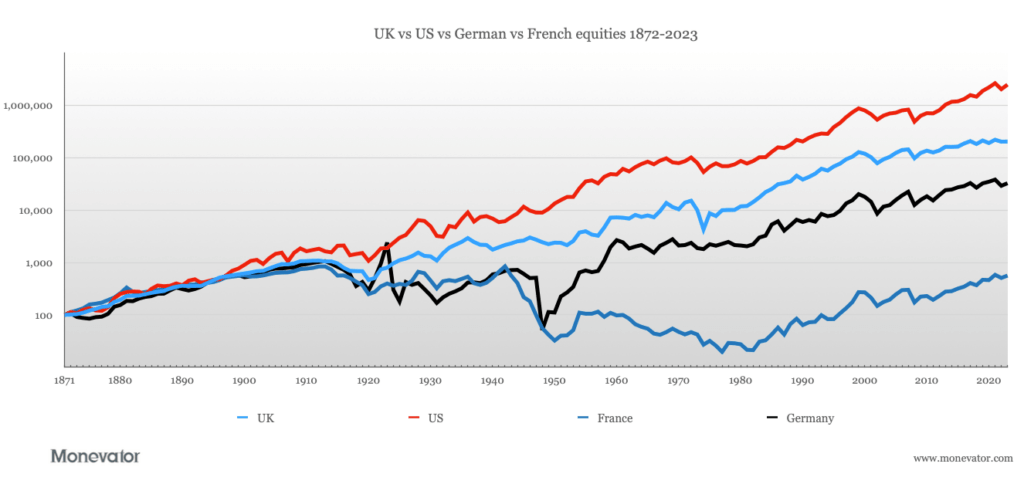

Международная долгосрочная доходность

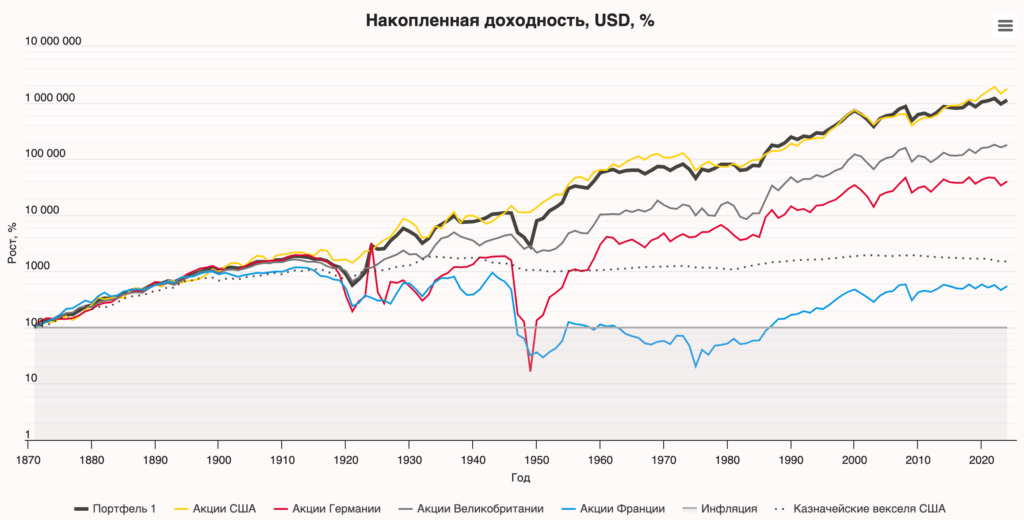

И для полноты картины вот как выглядит наша четверка, если поместить всех на один график:

Интересно, сколько людей, глядя на блестящие результаты в США, решают пойти ва-банк и поставить всё на ETF S&P 500? Особенно после недавних ошеломляющих результатов американских акций.

А может, пора переключиться на Японию? Она обгоняет США с 1900 по 2023 год (6,3% против 6% в годовом исчислении) согласно последнему ежегоднику Global Investment Returns Yearbook [автор здесь указал риск-премии акций к векселям, а не реальные доходности (4,4%/г у Японии и 6,5%/г у США) – прим. перев.].

А как насчет ставки на северных тигров Швецию и Данию? За последние 150 лет они наслаждались доходностями на уровне США.

Говоря за себя, не думаю, что какой-либо режим может существовать вечно, поэтому я придерживаюсь своего глобального индексного фонда.

Если хотите более детально рассмотреть доходности и их статистику, то все эти данные с 1871 года есть в моем бэктестере – вот ссылка на портфель из четырех стран, поделенных поровну (25% на каждую). Правда, там они будут не в местных валютах, а в долларах США, т. е. реальная доходность будет за вычетом инфляции в долларе. Но разница получается незначительная. В этот микс можно добавить и Японию, данные по которой доступны с 1886 года, поделив портфель уже на пять частей – его результаты будут даже лучше первого портфеля.

Что особенно интересно, накопленная доходность портфеля, в котором аутсайдерская Франция занимает аж четверть, мало чем отличается от лидера портфеля США, не считая более глубоких падений в худшие периоды истории:

Всё дело в ежегодной ребалансировке и портфельном эффекте. Корреляции между доходностями акций этих стран были невысокими – от 0,3 до 0,6 за полный период.