Идея финансовой независимости и ранней пенсии становится популярной не только на Западе, но и у нас в России. Вслед за пенсионерами-первопроходцами, как всем известный Олег Клоченок, появляются новые люди, вышедшие на досрочную пенсию или желающие на неё накопить и вещающие об этом публично. Оформился даже наш локальный термин: самостоятельный пенсионер.

Одним из таких первопроходцев раннего пенсионерства и накопления капитала на эту цель в России является автор под псевдонимом babaykin. Он начал двигаться к своей цели в 2008 году и пару лет назад ее достиг (в 35 лет), после чего обзавелся блогом (где этот пост тоже опубликован). Ещё есть канал в Телеграме.

Мне нравится читать его посты, потому что он часто фокусируется на психологическом аспекте всей этой истории и даёт подписчикам то, что по-английски называют guidance. Это нечто вроде синтеза трех русских слов – вести, наставлять, поддерживать (наш аналог не вспомнил). Да и, кроме того, является живым примером для остальных, что всегда ценно. Бабайкин интересно описал свою подготовку к побегу, рекомендую почитать.

С момента публикации статьи прошло какое-то время, контент Анара (Бабайкина) начал уходить в сторону политической конспирологии, что лично мне не нравится, а с некоторыми его ключевыми выводами я не согласен, поэтому ссылаться на этот источник информации без оговорки уже не могу.

Но ближе к теме. Допустим, вы разделяете идею о важности финансовой свободы. У вас есть какой-то личный финансовый план или просто набор предполагаемых действий и ожиданий в голове.

В случае целенаправленного раннего пенсионера тут все обычно сводится к единственной сумме – размер капитала для выхода на пенсию. Те самые F.U. money. Но все это учитывает какой-то средний сценарий развития событий. Или худший, если вы пессимистично решили посчитать такой. Но что если реальность окажется немного другой? На самом деле она никогда средней и не бывает.

Как быть уверенным, что ты не проешь свой капитал лет за 10 и не вернешься на работу “на щите”? Дорога длинная и скрыта туманом войны. Да и вообще идея для нашего общества довольно экстремальная. Есть сомнения, правда?

Хороший способ поработать с сомнениями – это посмотреть на возможные сценарии воочию. Предупреждён – значит вооружён. Но как это сделать? Движение цен на рынке, хоть и привязано к каким-то средним, во многом случайно, а будущего мы не знаем.

Есть один способ как раз для таких слишком случайных проблем – Монте-Карло симуляция. Он назван в честь города с большим количеством казино и вполне научный (используется не только в финансах, но и в более точных науках). Вместо выстраивания каких-то предположений о грядущей случайности мы просто указываем наши ожидаемые средние доходность и рыночный риск портфеля (среднюю геометрическую доходность и волатильность в форме СКО) и генерируем на основе этого тысячи случайных вариантов развития событий.

Вся суть в том, что генерируется так много вариантов, что статистика по ним становится репрезентативна, то есть действительно говорит нам что возможно, а что нет. На исторических данных такие выводы делать сложнее, потому что их у нас в лучшем случае сотни лет, а не тысячи (финансовые рынки – довольно новое изобретение).

После генерации этих вариантов их можно анализировать – достаточно взять начальную сумму капитала, применить к ней пополнения при накоплении или траты на пенсии и посмотреть превышает ли конечный капитал желаемую сумму в достаточном количестве случаев (проще говоря, в каком количество случаев мы накопили сколько хотели и не проели все деньги раньше времени).

Такой инструмент я недавно и сделал – вот ссылка на него и на инструкцию в отдельном посте по тому как им пользоваться, которую я уже публиковал.

А сейчас я хочу подробнее поговорить об интерпретации результатов и возможных действиях инвестора для корректировки курса, которые позволят чувствовать себя на этом пути увереннее, прежде пояснив только один момент, потому что обычно я пишу для пассивных инвесторов, а этот пост нацелен на чуть более широкую аудиторию.

В России “самостоятельные пенсионеры” – это часто не пассивные инвесторы, а доходные или дивидендные. Это довольно активные инвесторы (но не спекулянты), фокусирующиеся на создании денежного потока с капитала. Я думаю, этот подход так популярен по двум причинам:

- из-за особенности нашего рынка с высокими дивидендами и приличными (по сравнению с западными) купонами по облигациям – «аттракцион невиданной щедрости», так это у нас называют;

- из-за сильной любви инвесторов к регулярному самопроизвольному поступлению наличных на счет, чисто психологический момент.

Пассивные же инвесторы, такие как я, хоть и понимают, что дивиденды – важная часть полной доходности акций, в целом отрицают важность дивидендов для выбора инвестиционной стратегии по гипотезе Модильяни-Миллера (хорошее объяснение здесь, но на английском) и используют для своих расчётов полную доходность, а для жизни с капитала частичную продажу активов. Обо всем этом я ещё буду писать в блоге.

Для использования симулятора нам потребуется пару входящих параметров. Доходный вы инвестор или пассивный, в любом случае у вашего портфеля есть какая-то ожидаемая общая доходность (ценовая + дивидендная), а у вас – ожидаемая сумма годовых расходов, на которую вы собираетесь жить. Именно эти числа нам и понадобятся.

Думаю, что с общей доходностью всё понятно, а если есть проблемы с определением необходимого капитала от вашей предполагаемой суммы годовых трат, почитайте перевод статьи Mr. Money Mustache о безопасной ставке снятия средств, который сделал Бабайкин. Спойлер – ставка эта равна 4% от капитала в год, то есть всё, что нужно сделать, это разделить предполагаемые годовые расходы на 0,04 (или умножить на 25, потому что 4% * 25 = 100%). С этими цифрами и можно использовать симулятор.

Теперь поговорим о том, как следует интерпретировать полученные результаты и что можно сделать во время пенсии, чтобы переломить негативный сценарий, если он всё же возникнет.

Если вы будете считать сценарий по 4% для классической пенсии длиной в 30 лет (с выходом примерно в 60), то, скорее всего, всё будет выглядеть хорошо (по крайней мере при реальной доходности портфеля, то есть за вычетом указанной инфляции, равной 5% годовых).

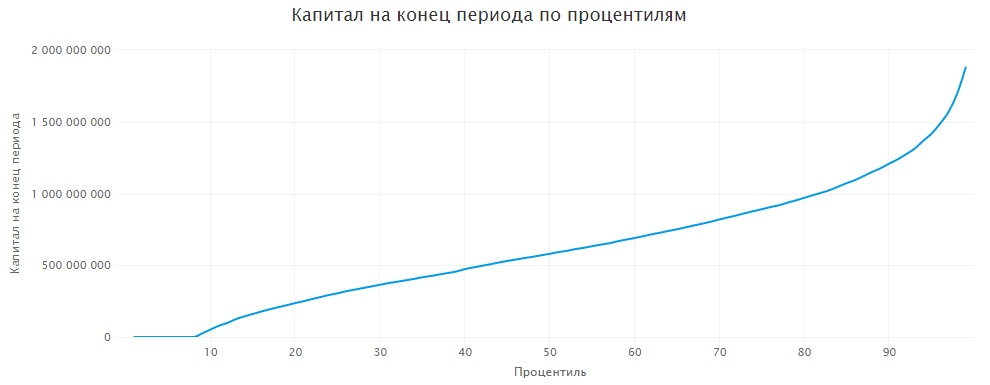

Но нас интересует другой сценарий – ранний выход на пенсию, а значит горизонт будет не 30, а 50-60 лет, за которые нужно будет не проесть свой капитал. А, если вы ещё и хотите, чтобы с годами он не уменьшался или даже рос, и укажете в графе «Минимальный целевой капитал на конец периода» не 0, а сумму начального капитала, то при реальной доходности портфеля в те же 5% получите долю успешных симуляций примерно в 80%.

80% тоже неплохо, но полной уверенности нет. Так как же чувствовать себя увереннее на ранней пенсии? Какие есть варианты корректировки плохих сценариев?

Во-первых, осознайте, что вы уже увидели тысячи возможных вариантов. И сколько бы вы не нажимали на кнопку «Симулировать», каждый раз новые тысячи случайных вариантов будут выдавать почти одинаковую долю успешных сценариев и худшие годовые доходности. И это не потому что варианты одинаковые – они каждый раз разные. Это потому что существуют границы вероятного, за которые вы не выйдете. То есть самое плохое вы уже увидели.

С этим знанием амбициозные планы можно строить с большей уверенностью.

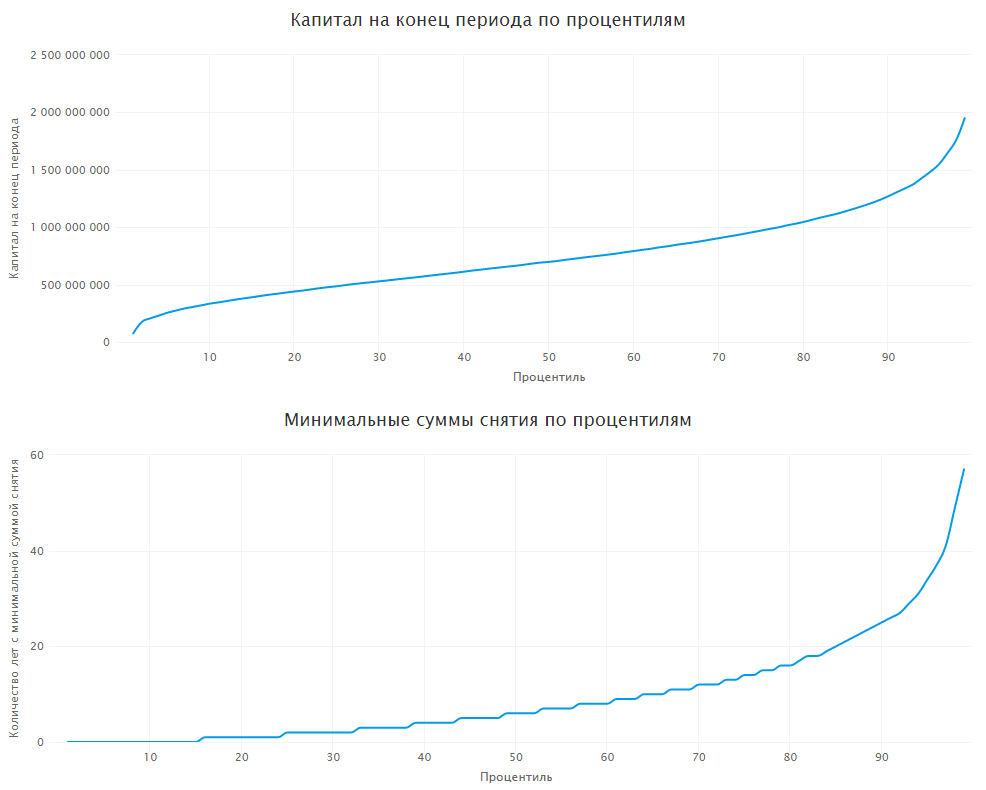

Во-вторых, чтобы увеличить вероятность успеха и быть спокойнее, будьте гибкими. В плохие для рынка годы можно использовать разные стратегии:

- уменьшить траты до минимально комфортных, перенести значительные покупки или дорогое путешествие на другой год;

- пассивные инвесторы могут продавать только подорожавшие или ± сохранившие свою стоимость активы в портфеле, например, облигации, кэш или золото, а подешевевшие акции докупать или хотя бы не трогать;

- доходные инвесторы, как и обычно, могут попытаться прожить только на дивиденды и купоны, а если их все-таки не хватит и уменьшать количество лотов в портфеле очень не хочется, могут воспользоваться подушкой;

- если вы не против временного возвращения на работу с полной занятостью, то вряд ли кто-то помешает вам это сделать, если вы почувствуете такую необходимость;

- если есть возможность частичной, либо менее квалифицированной и высокооплачиваемой занятости, можно использовать её хотя бы для покрытия текущих расходов;

- если вы успели провести время на пенсии с пользой, у вас уже могли появиться альтернативные источники дохода от новых увлечений – используйте их;

- на крупные непредвиденные расходы следует иметь ликвидность – несколько годовых расходов в облигациях и/или увеличенная подушка на депозите помогут не продавать просевшие в неудачный момент акции;

- и, если есть такая возможность, вы также можете собрать изначально больший капитал перед выходом на раннюю пенсию, чтобы уменьшить ставку снятия до 3-3,5%.

Для тестирования более гибкого сценария в симуляторе есть поле «Минимальная сумма ежегодных снятий» – она будет применяться вместо основной, когда текущая сумма снятия в процентном соотношении к портфелю стала больше, чем была изначально.

Если воспользоваться этим полем, то при 5% реальной доходности и основной ставке снятия в 4%, легко можно довести долю успешных случаев практически до 100%.

Помните, что на пенсии в кризисные годы вы скорее всего не будете слепо снимать и тратить проиндексированную на инфляцию изначально запланированную сумму, а будете действовать по обстоятельствам. Хорошо то, что, в отличие от поведения рынка, ваши расходы и источники дополнительного дохода – это именно то, что вы можете контролировать. Думаю, этот факт должен придавать уверенности.

Кроме сценария жизни с капитала, инструмент может проанализировать и сценарии его накопления, что для большинства прямо сейчас актуальнее. В основной инструкции я уже писал какие настройки для этого надо вбить.

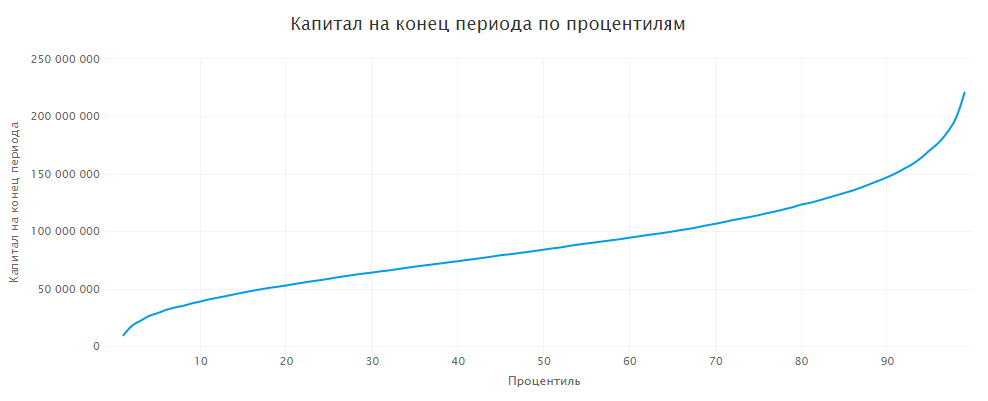

Наверняка вы уже прикинули сколько лет у вас займет путь к необходимому капиталу. В симуляторе же вы получите возможный интервал и, самое главное, ответ на вопрос – сколько лет в худшем случае придется копить. Возможно, это заставит задуматься об увеличении процента сбережений или своего дохода. Как минимум вы узнаете что может быть, а что маловероятно, подготовив себя к разным исходам заранее.

2 ответа к “Как чувствовать себя увереннее на ранней пенсии?”

С этим симулятором вы открыли мне глаза на реальность и помогли более рационально планировать свои инвестиции, спасибо вам

Кажется по жизни я слишком оптимист. Симуляция показывает существенно более низкий шанс успеха, чем кажется по прикидкам. Надо искать еще одну работу)