С момента запуска самого дешевого фонда на российские акции прошло уже больше полутора лет. Вполне достаточно, чтобы посмотреть на его результаты. Тут ещё и FinEx дал инфоповод, заявив, что их FXRL остался непобежденным, и вообще БПИФ не могут реализовать свою «налоговую фору». Ok, сейчас посмотрим.

Вот эта заметка FinEx о преимуществе FXRL для контекста. Начнём с актуальной информации о фондах и их индексах.

- VTBX – это индексный БПИФ от ВТБ, отслеживающий MCFTR.

- MCFTR – это индекс полной доходности МосБиржи, то есть с реинвестированием дивидендов. В этом индексе они реинвестируются полностью, без вычета какого-либо налога на дивиденды.

- Сумма всех комиссий фонда по правилам не может превышать 0,69%.

- Я уже смотрел на этот фонд, с тех пор они немного снизили комиссии, исправили название бенчмарка и обещали нормально учитывать дивиденды в СЧА.

- FXRL – это индексный ETF от FinEx, отслеживающий RTSTRN.

- RTSTRN – это тоже индекс полной доходности МосБиржи с реинвестированием дивидендов. Но в этом индексе они реинвестируются за вычетом ставки налога на дивиденды для иностранных компаний. Ещё он рассчитывается в долларах, а не рублях, но это не важно. Его можно считать полностью аналогичным рублевому индексу MCFTRN, с которым я буду сравнивать MCFTR без конвертаций.

- Сумма всех комиссий фонда согласно проспекту не может превышать 0,9%.

Налоговые нюансы

Индексы RTSTRN или MCFTRN, если я правильно разобрался в налоговом кодексе (что никогда не факт, так что исправляйте пожалуйста), вычитают из полученных дивидендов 15%. Это ставка налога на дивиденды для иностранных организаций.

При этом withholding tax (налог на дивиденды) у FXRL, судя по его последнему годовому отчету, чуть меньше – около 10%. Это возможно благодаря соглашению между Россией и Ирландией, в которой зарегистрирован FXRL, об особой ставке налога.

В общем, несмотря на то, что FXRL отслеживает RTSTRN и FinEx является иностранной организацией, у них самих есть небольшая фора перед индексом, а именно 5% от получаемых ныне высоких российских дивидендов. Например, при дивидендной доходности российского рынка в 7%, это потенциальное опережение RTSTRN фондом на 7% * 5% = 0,35%.

У VTBX ситуация ещё лучше, ведь ПИФ получает и реинвестирует дивиденды от российских эмитентов грязными, без вычета налога. При той же дивидендной доходности это экономия:

- в сравнении с MCFTRN: 7% * 15% = 1,05% в год;

- в сравнении с самостоятельным инвестированием без фонда: 7% * 13% = 0,91% в год;

- в сравнении с FXRL: 7% * 10% = 0,7% в год.

Сравнение

FinEx в своей заметке выбрал период для сравнения с апреля 2021 года. В комментариях жаловались, что это подгонка данных через выбор выгодного для FXRL периода. Может и так, но я думаю, что в случае с индексными фондами период сравнения не так уж важен, ведь их задача – повторить свой индекс, и со сменой периода меняться может только то, как управляющая компания сумела его повторить.

Но я точно не хочу ничего подгонять, поэтому возьму «максимальный разумный» период с апреля 2020, то есть на год длиннее. Почему не с 26 февраля, когда начались данные по СЧА VTBX? По двум причинам:

- VTBX тогда только запускался, а FXRL уже имел давно отлаженные процессы. Было бы совсем несправедливо сравнивать с самого запуска, тем более в самом начале у них действительно были странности с отслеживанием.

- В марте 2020 года был самый разгар волатильности, там СЧА любого из фондов эпизодически отклонялись от своих индексов, что внесёт больше шума в довольно короткие данные, чем значимости.

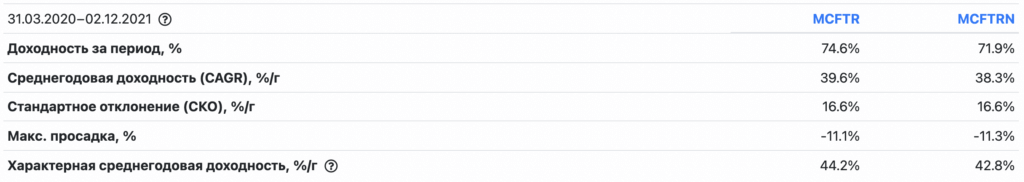

В общем, все данные ниже за период с 1 апреля 2020 по 2 декабря 2021. И для начала посмотрим на отслеживаемые индексы. В случае FXRL – рублевый эквивалент его индекса:

За этот период MCFTRN из-за своего налога на дивиденды для нерезидентов недополучил 1,3% среднегодовой доходности (CAGR). Но мы помним, что ставка налога здесь выше, чем реальная ставка у FinEx.

Среднегодовая дивидендная доходность, полученная из сравнения с ценовым индексом МосБиржи IMOEX на этом периоде составила 8,5% (это разница CAGRs MCFTR и IMOEX). Значит FXRL со своей ставкой налога 10% должен был потерять около 0,85% среднегодовой доходности относительно MCFTR. И ещё 0,9% на своих комиссиях и расходах.

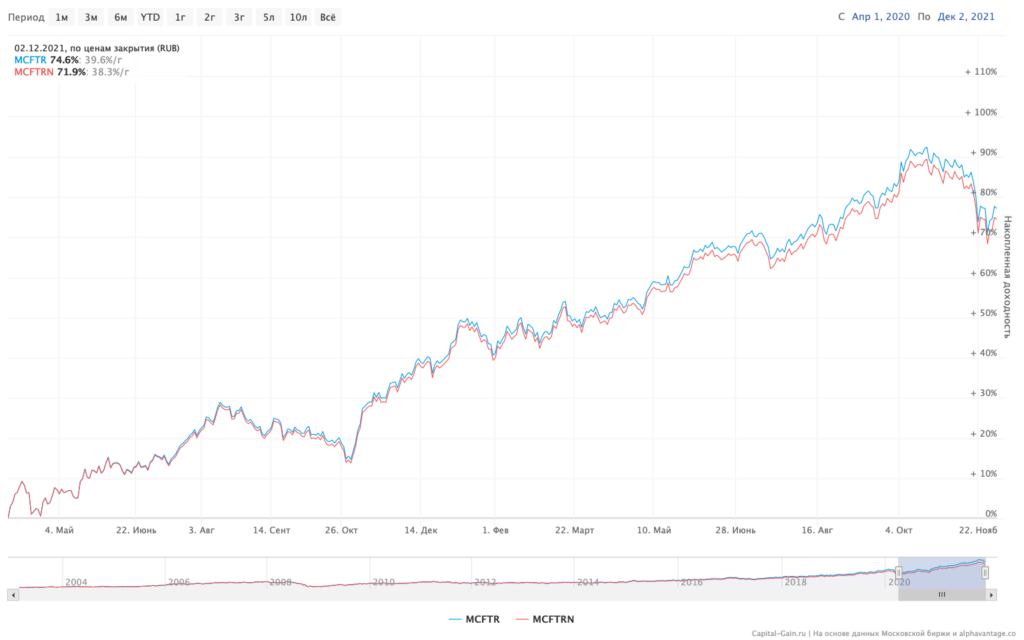

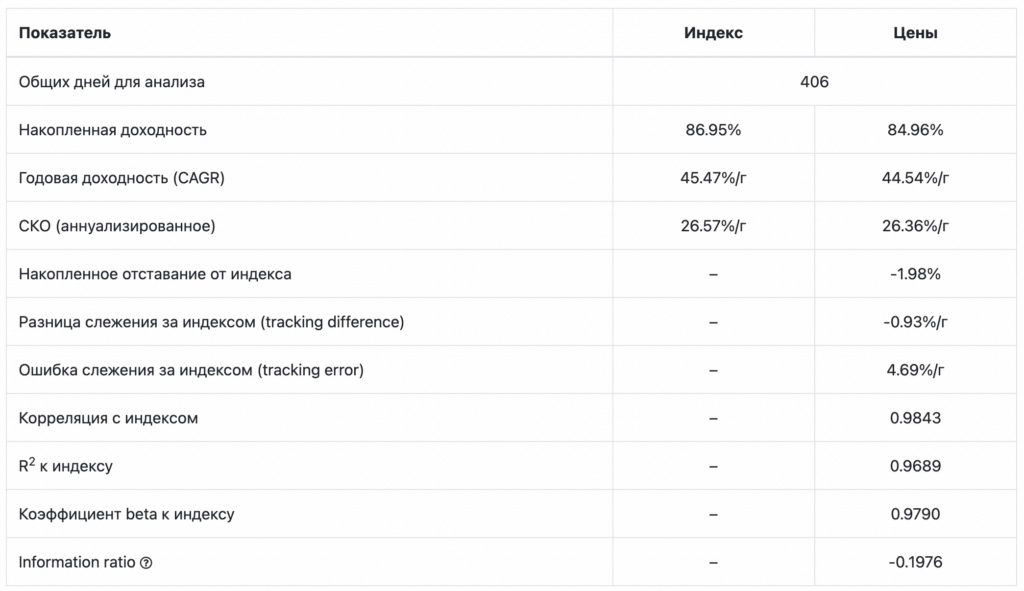

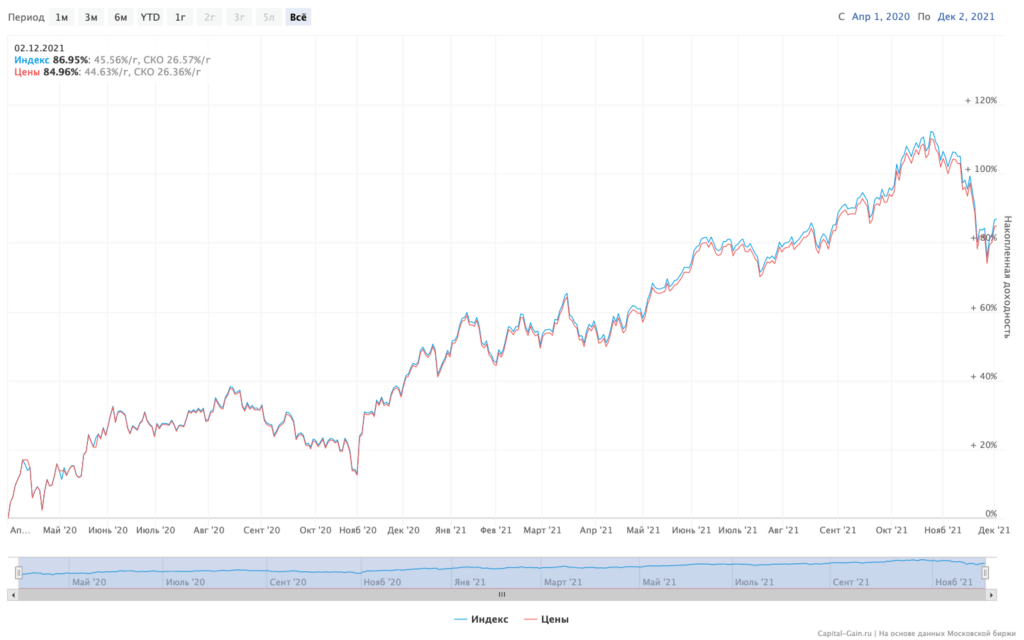

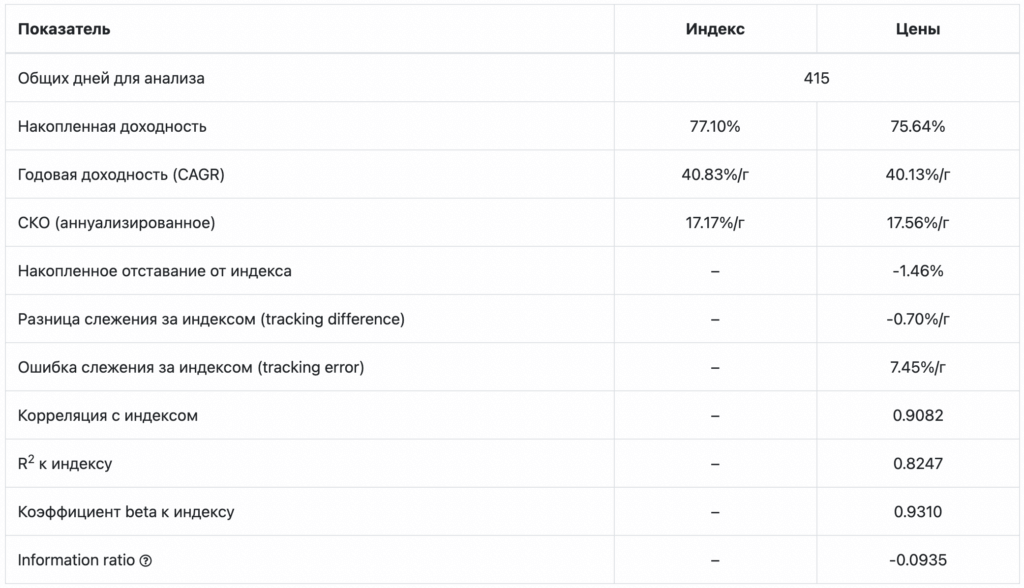

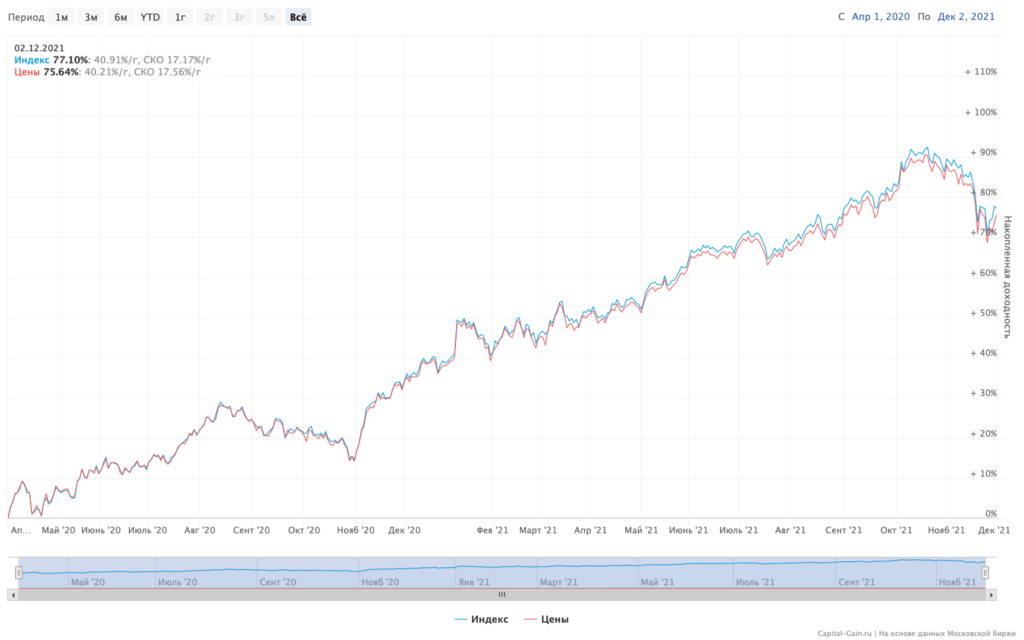

Далее я взял СЧА двух фондов с их официальных сайтов за тот же период и загнал их в инструмент для анализа фондов. Обратите внимание, что это не биржевые цены, а именно расчетные по СЧА, то есть все флуктуации, вносимые торговлей на вторичном рынке, здесь устранены, и мы смотрим сейчас только на работу управляющих компаний и инфраструктуру фондов на первичном рынке.

СЧА FXRL рассчитывается в долларах США, и он сравнивается со своим официальным бенчмарком RTSTRN. СЧА VTBX рассчитывается в рублях и сравнивается с MCFTR, это тоже официальный бенчмарк фонда.

Данные по доходностям и СКО в двух колонках ниже не надо сравнивать напрямую – они в разных валютах. Сравнивать можно разницу, ошибку слежения и коэффициенты. Все картинки ниже кликабельны. Читать дальше лучше на экране побольше – там вёрстка будет в две колонки.

FXRL СЧА vs. RTSTRN

01.04.2020–02.12.2021, USD

FXRL совершенно точно лучше отслеживает свой индекс. Здесь заявления FinEx абсолютно справедливы. Ошибка слежения у них ниже, а все коэффициенты – выше, чем у VTBX.

Среднегодовое отставание от бенчмарка у FXRL соответствует размеру его комиссий. Вот только почему? Мы же знаем, что у них есть фора в 5% от налога на дивиденды.

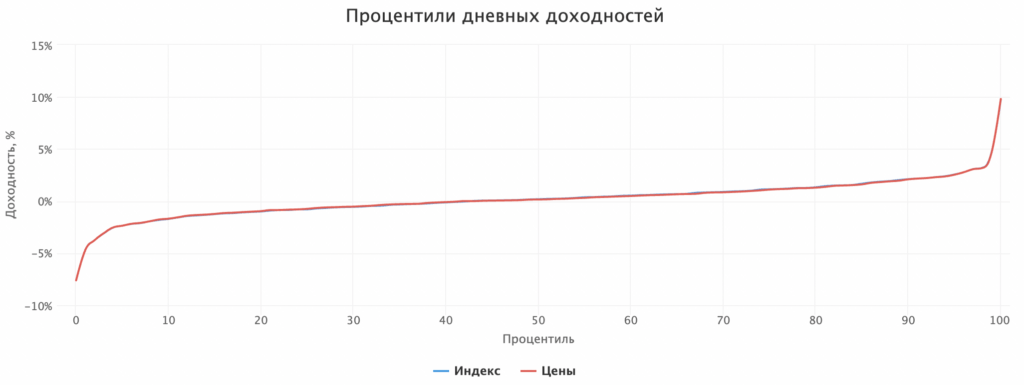

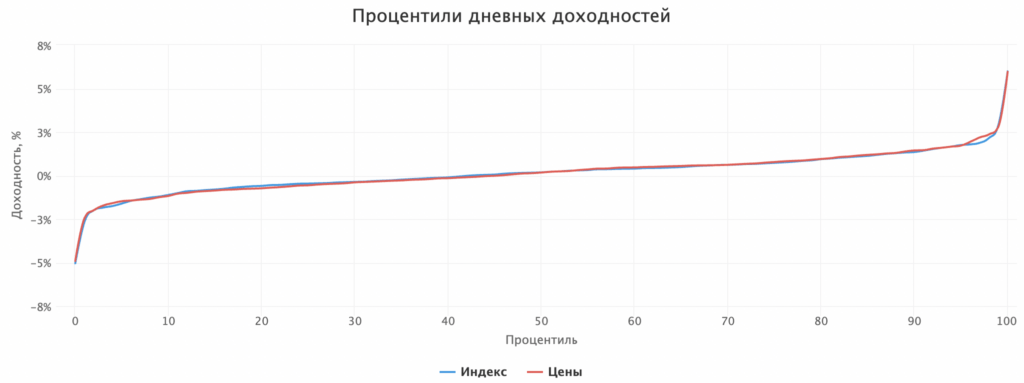

Линии совпадают почти идеально по всей длине, значит слежение хорошее при любой доходности базовых активов.

Проблемы с отслеживанием бывают редко, возможно, в период высокой волатильности. Часть из них вполне может быть из-за разницы календарей расчета индекса и СЧА FXRL – не все дни совпадают, и в следующий общий день в данных доходности могут быть прописаны разные, что несправедливо увеличивает рассчитанную мной ошибку слежения.

VTBX СЧА vs. MCFTR

01.04.2020–02.12.2021, RUB

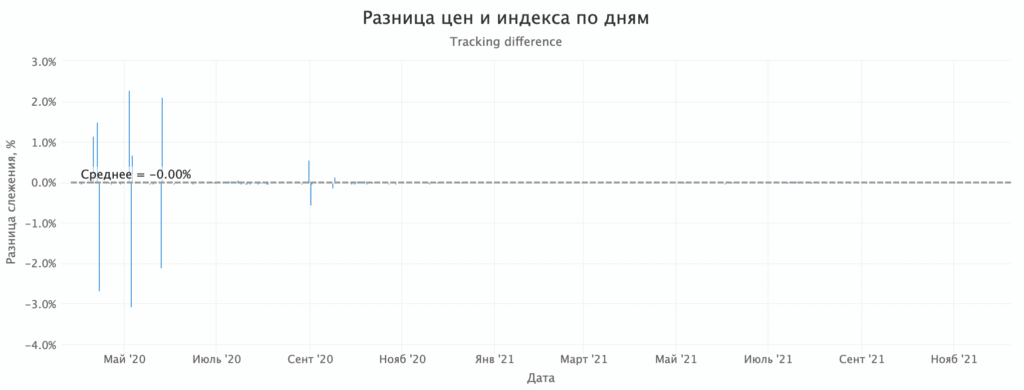

Вот только это не транслируется в какие-то долгосрочные проблемы для VTBX. Да, их слежение за индексом более топорно, но эти проблемы краткосрочны и не создают постоянного отставания.

Среднегодовое отставание от бенчмарка у VTBX тоже соответствует размеру его комиссий. При этом MCFTR имеет значительное налоговое преимущество перед RTSTRN/MCFTRN.

По краям видны отклонения, то есть в самые волатильные дни у VTBX бывали проблемы с отслеживанием.

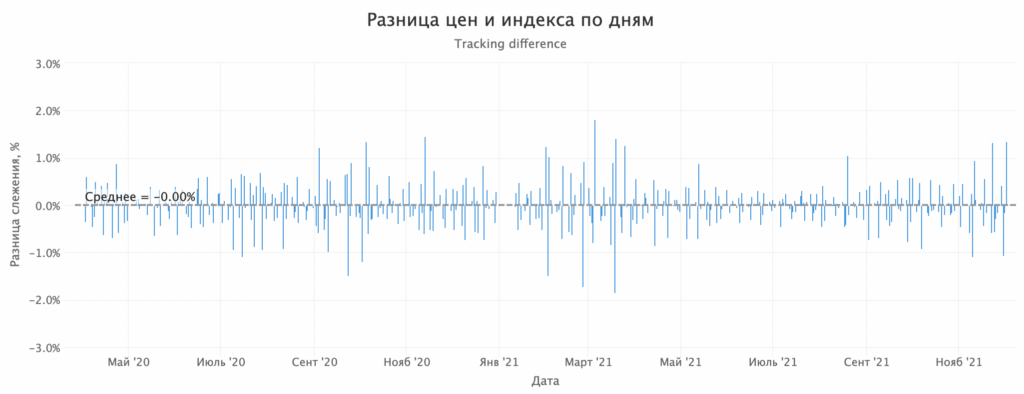

Расхождения в СЧА и индексе наблюдаются постоянно, но не транслируются в систематическое отставание или опережение.

Средняя дельта равна 0%, а динамика стоимости пая на графике выше показывает отставание лишь на размер комиссий.

Возможно, что в какой-то степени эти расхождения продиктованы не плохой работой фонда, а разницей методик расчета СЧА фонда и цен индекса.

Если сравнить фонды по доходности их СЧА напрямую, скорректировав доходность FXRL на изменение курса доллара за этот период (78,3725 рублей за доллар по закрытию 31.03.2020 и 73,64 02.12.2021), то мы получим 73,79% накопленной доходности по СЧА у FXRL и 75,64% у VTBX.

Получается, что фонд от ВТБ за 21 месяц работы принёс пайщикам на 1,85% больше доходности, что в годовом выражении = 1%. И это примерно соответствует ожидаемым потерям FXRL на его налоге относительно MCFTR (0,85% годовых, как я считал выше) и разнице в TER фондов (0,9% − 0,69% + 0,85% = 1,06%).

Что такое 1% потерянной доходности? При вложенном 1 млн. рублей и текущей дивидендной доходности это разница в 10 000 рублей за год работы фондов. Или это разница в 1,01 ^ 30 − 1 = 34,8% недополученной прибыли за 30 лет, хотя так далеко это экстраполировать глупо. В целом, это много!

И это, пожалуй, главный вывод, который можно сделать из сравнения. Пока дневные отклонения у VTBX не транслируется в какие-то невосполнимые потери доходности, пока долгосрочно он отстает от своего индекса примерно на размер комиссий, мы продолжим видеть это опережение лишь потому, что VTBX не платит 10% налога с дивидендов, как это делает FXRL.

P. S. Интерактивное сравнение FXRL и VTBX по биржевым ценам закрытия доступно в инструменте для сравнения фондов.

11 ответов к “Сравнение FXRL и VTBX (EQMX)”

Дмитрий, благодарю за очередной качественный материал.

Вопрос. А если к этому сравнению добавить TMOS? У него вроде большое отставание от бенчмарка. Но если покупать через Тинькофф, то не будет комиссии, имеет ли тогда смысл на ТИ покупать TMOS или он все равно менее выгоден получается, чем VTBX?

Брокерские комиссии мы платим при каждой покупке (или продаже), но дальше они не влияют на капитал, вложенный в актив. К тому же они небольшие (хотя конкретно про базовый тариф Тинькофф такое сложно сказать). В общем, отставание фонда от индекса гораздо важнее брокерских комиссий, поэтому я бы на них основывал выбор фонда только при прочих равных (которые тут не равны).

Благодарю!

А не знайте, есть ли зарубежные etf с нормальными комиссиями и аккумулированием дивов?

На российский рынок очень низкие комиссии сделать тяжело, они обычно в районе 0,6% у зарубежных ETF. И в любом случае иностранный фонд будет получать дивиденды за вычетом налога. Результаты зарубежных фондов на индексы MSCI Russia не впечатляют, по крайней мере в прошлом фонды на индекс МосБиржи выглядят лучше. Льготы нельзя получить при ± тех же высоких комиссиях. Ну и в целом странно это – инвестировать в домашний рынок из-за рубежа, нередко через GDR. Чем меньше звеньев в цепочке между вами и акцией, тем лучше, а в такой схеме мы длину цепочки увеличиваем собственными руками.

Спасибо огромное за (как всегда) отличную статью! Интересно, несколько локальные отклонения от индекса VTBX чувствительны для тех, кто регулярно докупает паи и может как раз попадать на эти отклонения (понимаю, что в статье вообще не рассматривались биржевые цены, но можно предположить, что они схожим образом отклоняются?).

Если предположить, что в биржевых ценах они такие же, то в среднем никак не влияют, потому что среднее отклонение 0,00%, что видно на последнем графике с разницей цен. Иначе бы стоимость пая долгосрочно уходила бы в какую-то сторону от индекса, чего я не обнаружил (кроме комиссий).

Дмитрий, спасибо за материал!

Интересная к размышлению информация о том, что FinEx платит 10% с дивидендов вместо 15% и при этом их фонд отстаёт (!) от своего бенчмарка (в котором, как понимаю, учтены налоги в 15% на дивиденды) в аккурат на размер комиссий фонда.

“Where’s the money, Lebowski?”

Спасибо за отличный разбор и сравнение!

Как раз пытался решить задачку для увлеченного инвестора, что лучше БПИФ с налоговым послаблением или качественная работа FinEX. Отдавал предпочтение БПИФам и VTBX в частности, но был сбит с толку различными показателями в разные даты, например если взять начальную дату 03.12.21 конечные даты 25.11.21 и 03.12.21 разные результаты вообще получаются, так и подумал что это какой-то статистический шум и связан с tracking difference и сказывается на цене (премия или дисконт). К тому же инструмент сравнения на rusetfs, тоже был в пользу VTBX.

На сколько правильнее использовать в сравнении фондов, как указано на сайте, характерную среднегодовую доходность (рассчитывается как угловой коэффициент (slope) линейной регрессии натуральных логарифмов цен закрытия (полученная дневная доходность аннуализируется))? Не нужно ли учитывать Расчетные цены инвестиционных паев inav

З.Ы. Думаю, целесообразно ещё и с SBMX сравнить или добавить в это сравнение, там размер фонда покрупнее и выборка побольше будет.

З.Ы. 2 В чем разница инструментов сравнения у вас на сайте и на rusetfs? Почему различные результаты получаются для VTBU и FXRU?

Что лучше использовать зависит от целей анализа, здесь я пошел по общепринятой дорожке сравнения по СЧА (это и есть расчетные цены) и TD, чтобы не отличаться методологически от сравнения FinEx, выбор двух этих фондов тоже был им продиктован. Можете скачать СЧА с сайта SBMX и сравнить его с MCFTR в инструменте анализа фондов, скриншоты в посте оттуда. В чем разница с rusetfs я не разбирался, посмотрю как-нибудь.

Дмитрий, спасибо за столь качественную статью! У Вас отличные материалы. На мой взгляд, одни из лучших в интернете. Насколько я понял из статьи, фонд ВТБ еще и выгоднее, чем самостоятельное инвестирование. При максимальной комиссии 0,69% фонд выигрывает на налогах 0,91% по сравнению с самостоятельным инвестированием. Не говоря уже про остальные проблемы при самостоятельном инвестировании. Таким образом, я делаю вывод, что фонд ВТБ на сегодняшний день – лучший способ вложиться в рынок акций России из всех возможных.

Да, пока дивиденды облагаются налогом у физлиц, смысла заморачиваться нет при такой див. доходности индекса. Ну и вообще самостоятельно всё это делать тяжело даже с индексом из 43 бумаг.

В целом да, хотя SBMX и рядом.