Итоги №4, 2021 год

Традиционно считаю результаты портфеля, делюсь планами по его изменению и подвожу итоги блога. В этот раз добавил раздел о личных финансах: динамику расходов, нормы сбережений, прогресс выполнения моей цели - финансовой независимости. И немного событий из жизни в целом, что мне запомнились в ушедшем году.

Портфель

В составе портфеля изменений почти не было, сейчас он выглядит так:

- IWDA + WSML + EIMI (акции развитых стран large и mid cap, small cap и развивающихся стран all cap): 56%

- VTBX (российские акции): 14%

- SBGB (ОФЗ): 15%

- AGGU (облигации инвестиционного уровня всего мира): 10%

- ОФЗ ИН-52002: 5% — к концу года решил переложиться из 52001 полностью, когда цена 52002 опустилась значительно ниже номинала

TER по всему портфелю по прежнему равен 0,35%.

Ирландскими фондами акций я реплицирую индекс MSCI ACWI IMI, в сумме в их составе 8114 бумаг разной капитализации от малой до великой — почти столько же сколько есть в VT. Кстати, в его ирландской версии VWRA от того же Vanguard бумаг «всего» 3816. Экономят ребята.

А в неплохой и недавно подешевевшей по TER однофондовой альтернативе ISAC от iShares ещё меньше бумаг — 1702, но он и отслеживает не IMI индекс, а large + mid cap. Это к слову о том зачем мне три фонда вместо одного — репликация так выходит более полная, включаются акции меньшей капитализации, у которых по теории больше возможностей для роста.

Главное изменение в 2021 году произошло не в портфеле, а в его учёте. Вместо своей кастомной таблицы для учета сделок, структуры и результатов портфеля в Google Sheets я начал использовать немецкий open source проект Portfolio Performance. Это десктопная программа, которая хранит данные на диске, поэтому, в отличие от онлайн-сервисов, доступ к данным есть только у вас. Как-нибудь напишу о ней подробнее в блоге.

Учет личных финансов в целом (баланс, доходы и расходы, план) я всё ещё делаю в Google Sheets и полностью доволен тем, что там получилось сделать. А вот инвестиции всё же удобнее оказалось вести в специализированном софте. Хотя бы потому что он сам посчитает TWR, а не только IRR, и разберётся со сплитами, которые в моем портфеле уже были (SBGB).

Из-за смены софта для учёта немного изменились и результаты портфеля, в том числе TWR, который раньше я считал условно:

| Год | TWR, RUB | MWR (IRR), RUB | Просадка, RUB |

|---|---|---|---|

| 2018 | 4,62% | 5,97% | −12% |

| 2019 | 11,86% | 12,63% | −3% |

| 2020 | 27,6% | 29,17% | −15,1% |

| 2021 | 12,56% | 12,33% | −3,7% |

| Весь период | 14,12% | 16,75% | −15,1% |

| Реальная доходность | 8,56% | 9,98% |

Инфляция и депозиты пока очевидно позади. Реальная доходность портфеля за 4 года превышает историческую раза в два, а прогнозируемую аналитиками может и в три. Типичная ситуация, когда рынок оценен довольно высоко — прогнозы ухудшаются, но никто точно не знает прервется ли ралли на несколько лет и когда. Любопытно, что 2020 год, в котором оно весьма резко прерывалось, вышел пока самым выгодным для моего портфеля. В общем, я по-прежнему предпочитаю не угадывать и брать, что дают.

В 2021 году своей величиной не радует разве что инфляция. По предварительным данным она составит 8,4% год к году. Портфель в этом году всё равно показал положительный результат: 3,84% TWR или 3,63% IRR реальной доходности. Не густо, но это плюс!

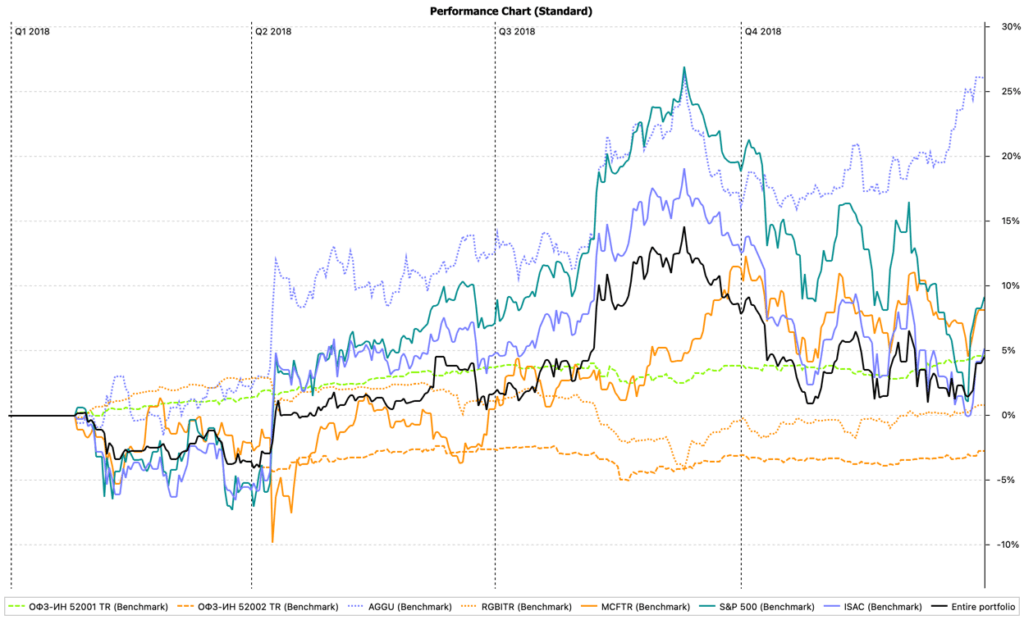

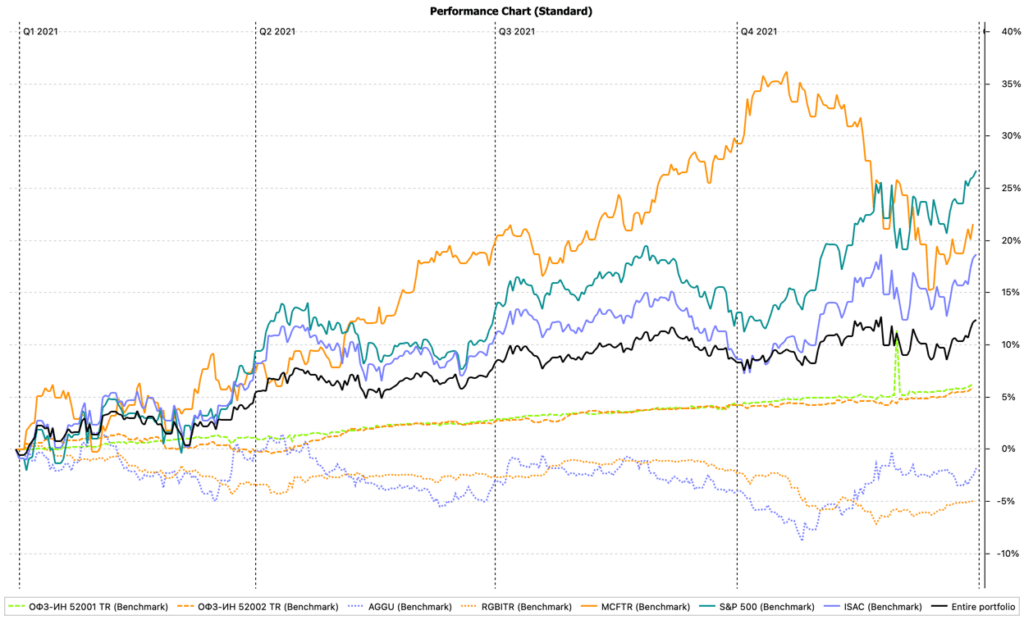

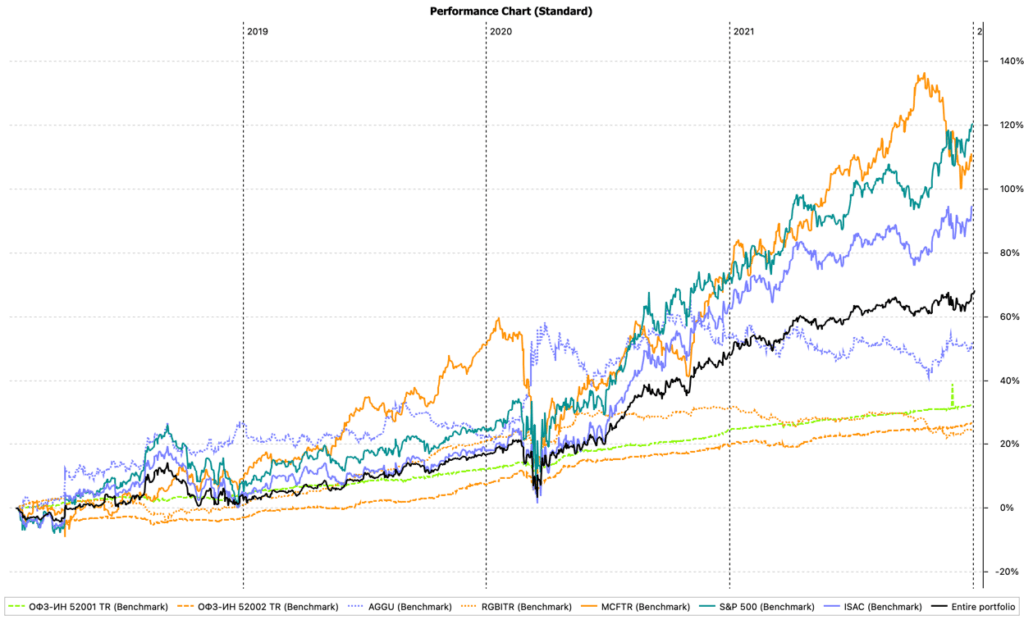

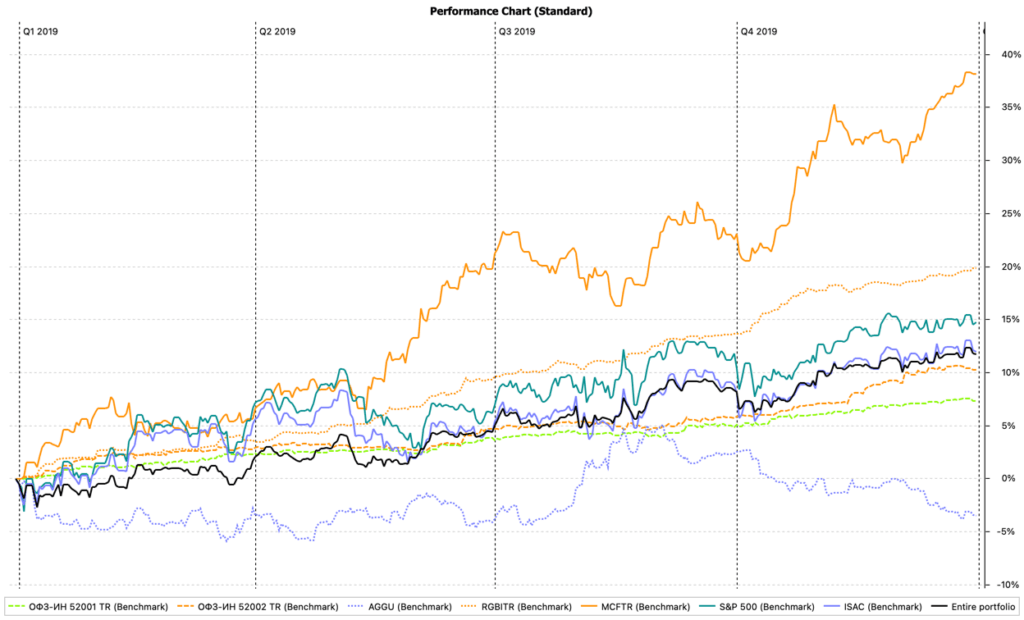

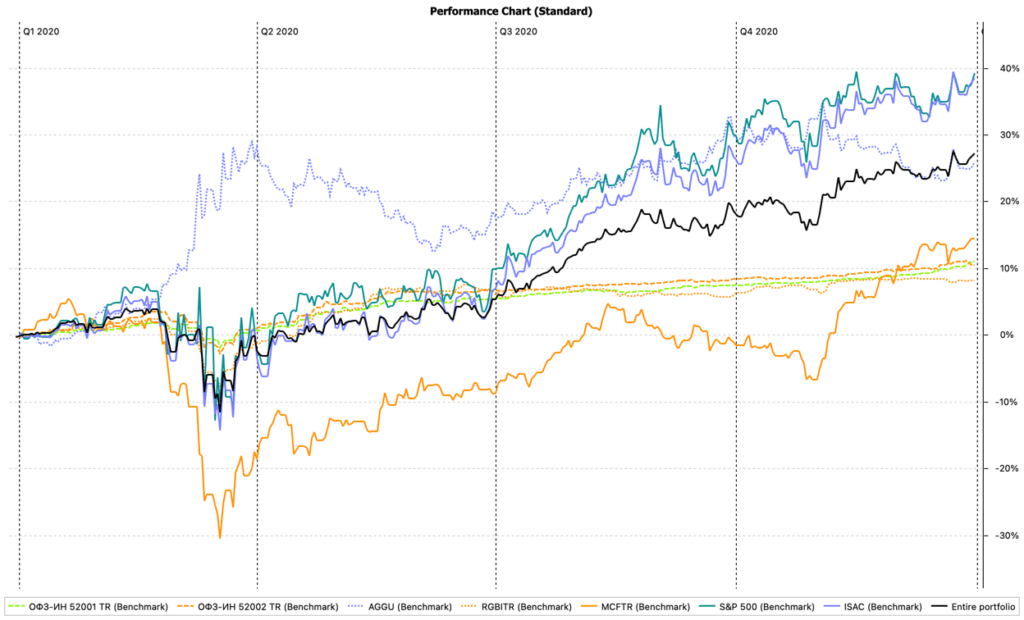

Напоследок вставлю несколько графиков портфеля на фоне бенчмарков и некоторых его составляющих, которые легко можно делать в Portfolio Performance. За каждый отдельный год и всё вместе.

Синим показаны зарубежные активы — ISAC (фонд на MSCI ACWI) в качестве бенчмарка моей сборки из трех фондов и AGGU (глобальные облигации). Бирюзовый S&P 500, просто для контекста. Мандаринового цвета отдельные российские активы из портфеля — MCFTR (индекс полной доходности МосБиржи, который отслеживает VTBX), RGBITR (то же самое для облигаций, его отслеживает SBGB) и ОФЗ-ИН 52002. Цветом лайм показана ОФЗ-ИН 52001.

Планы по портфелю

В этом году появилось несколько новых фондов, которые мне показались интересными. Например, FXIP для рублевой части бондов. К тому же SBGB, что я использую, гораздо дороже — 0,8% против 0,35% у FXIP или 0% без налоговых потерь на ИИС Б у отдельных облигаций. Покупать отдельные ОФЗ-ПД я не хочу, но если доля SBGB ужмется в пользу более дешевого fixed income, жалеть не буду. 🙂

Пока я ничего с этим не делаю, потому что на фоне роста ставки ЦБ индекс ОФЗ и SBGB, который его отслеживает, показал отрицательную доходность. Пока эти облигации рынок отдаёт дёшево, я их продолжаю покупать. Вполне возможно, что в следующем году или около того последние вложения в SBGB покажут двузначную доходность, потому что за резким ростом ставки обычно следует её снижение. Тогда можно будет и переложить часть в другие инструменты.

Также мне не очень нравится, что иностранных фондов в портфеле больше половины. Всё-таки инвестирование через зарубежного брокера не лишено своих рисков. В основном, неожиданной уплаты НДФЛ, если россиян массово попросят на выход. Поэтому при появлении интересных вариантов внутри страны я буду их рассматривать.

Сейчас думаю над тем, чтобы постепенно уполовинить долю AGGU за счет того же недорогого FXTP. А то и вовсе заменить его, хотя продать этот фонд без налога не выйдет, поэтому полностью заменить уже вряд ли получится, да и активы внутри все-таки разные.

Ещё один вариант — собрать на МосБирже зеркальный портфель мировых акций из фондов FinEx, теперь для этого есть почти все инструменты — FXUS, FXDM, FXEM + FXCN + будущий FXIN. Этот вариант мне нравится меньше, потому что фонды FinEx по большей части состоят из mega cap, и на том диверсификация в них заканчивается. А налоговые льготы на сроке в десятилетия разве что компенсируют их комиссию, но не делают их выгоднее.

Наконец, вышел фонд на US REIT от тех же FinEx. Я посчитал, что в моём портфеле сектор недвижимости и так занимает 3,6%, поэтому пока этот фонд не добавлял. Но по двум причинам присматриваюсь:

- динамика этих трастов долгосрочно всё же отличается от рынка акций, а бывает, что и краткосрочно — например, в кризис доткомов;

- увеличение доли активов в российском брокере.

Из совсем других инвестиций в этом году моё внимание привлекли криптоактивы. Я узнал, что они, наконец, научились приносить доход, а не существовать за счет голого FOMO. Какое-то время потратил на изучение DeFi и даже вошёл в этот рынок на очень маленькую сумму ради тренировки. Относительно портфеля это ничто, но в результатах выше она учтена — спасибо Portfolio Performance за всеядность.

Отсутствие криптоактивов в портфеле начинает казаться не чем-то нормальным и пассивным, а активной ставкой против развития отрасли decentralised finance, которую я делать не хочу. Замести крипту под коврик отсутствия в ней фундаментальной стоимости становится всё сложнее. Теперь, когда протоколы и инфраструктура вокруг них научились генерировать доход, это уже начинает быть другой историей.

С другой стороны, я по прежнему не убежден в действительном превосходстве новых идей, потому что многое, что сейчас делают децентрализовано, проще и удобнее сделать централизовано. Что уже и сделано. И пока я не отдал этим активам какую-то стабильную долю в портфеле, даже 1%. Может быть зря.

Личные финансы

Так получилось, что в блоге я не писал подробнее о своей главной цели — финансовой независимости. Точнее писал как об идее, но не о том как я её достигаю. Меж тем я внимательно её отслеживаю и много об этом думаю. Есть планы на новые статьи об этом, как более практические, так и развивающие идею.

А пока добавлю новую секцию в регулярные итоги с результатами в личных финансах и FI. У меня есть таблица, в которой трекаются мои доходы, расходы, баланс и довольно продвинутый финансовый план, который я разрабатывал все эти годы. Поделюсь некоторыми важными данными из неё.

Расходы

Начну с темпа прироста моих расходов по двум группам — необходимых и основных. В них входят категории расходов, которые я совершаю регулярно.

- В группе необходимых — только те, без которых не прожить, типа продуктов и хозтоваров, одежды и здоровья, но не только.

- А в группу основных входят вообще все регулярные расходы, которые я совершаю.

Из этих групп исключены путешествия, образование, дом и ремонт, электроника, спорт, потому что в этих категориях расходы бывают далеко не в каждом месяце, какие-то из них никогда не повторятся, иные невозможно прогнозировать. Их я считаю в группе «Все расходы», менее стабильной и информативной для цели FI, поэтому в таблице ниже её не будет.

| Год | Прирост необходимых расходов, г/г, RUB | Прирост основных расходов, г/г, RUB |

|---|---|---|

| 2019 (к 2018) | 1,62% | -3,66% |

| 2020 | -6,14% | -8,85% |

| 2021 | 22,59% | 16,21% |

| Весь период (CAGR) | 5,35% | 0,68% |

Вот такая у меня динамика. После того как я поставил себе цель прийти к финансовой независимости в 2018 году, я стал немного иначе подходить и к своим тратам. Деньги, которые не знаешь зачем нужны, часто утекают сквозь пальцы. Когда же есть цель, такое происходит гораздо реже. Так и у меня вместо инфляции в первые годы была дефляция.

2021 год это изменил, расходы все-таки выросли. Около половины основных расходов занимают продукты и хозтовары, которые в ушедшем году и дорожали сильнее прочего (у меня на 12,9%, у Росстата на 10,6%). Отчасти двузначный прирост связан с этим, но также и с небольшими изменениями в моей личной корзине в других категориях.

Например, в прошлом году решили с женой поменять гардероб на капсульный — пришлось пару раз купить себе больше одежды, чем обычно. Кстати, советую посмотреть на эту идею из области минимализма. Вещей надо мало, а комбинаций получается много за счет их сочетаемости. Любая новая вещь должна сочетаться с несколькими уже имеющимися. Когда точно знаешь что тебе нужно, одежду становится проще выбирать. Это облегчает жизнь, если вы не любитель ходить по магазинам.

Ещё в этом году стало чуть больше доставки готовой еды. В основном мы готовим сами, но ради удобства и разнообразия иногда заказываем. С другой стороны, походов в кафе и рестораны в последние пару ковидных лет стало меньше. Надеюсь, в следующем году они всё-таки вернутся, а доставки, наоборот, станет меньше.

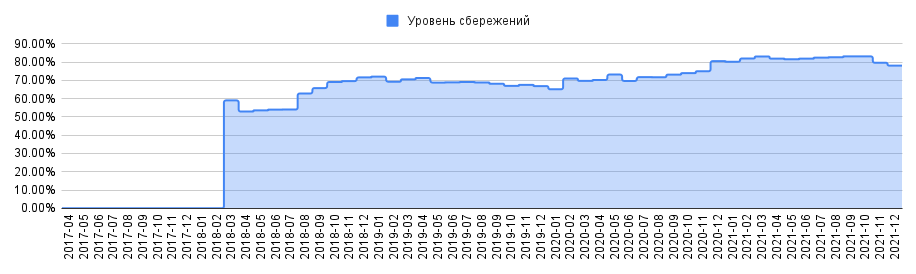

Норма сбережений

Нормой сбережений или savings rate называют процент дохода, который остается после всех расходов. Этот процент у меня выходит стабильно высокий, что позволяет ставить себе амбициозную цель раннего достижения финансовой независимости. В прошедшем году норма сбережений составила 78%, а ниже история с 2018 года, которую я ранее не публиковал:

Это средняя скользящая норма сбережений за последние 12 месяцев, которая учитывает не только основные, а вообще все совершенные расходы. Откладывать примерно по 70% я начал в 2018 году. До этого я тоже большую часть доходов откладывал, но тогда у меня была другая цель. В 2020–21 инвестировать получалось уже ближе к 80%.

Рост нормы сбережений в основном объясняется доходами, а не расходами. Но какой-то вклад здесь внёс и ковид — одно путешествие у нас сорвалось в 2020 из-за закрытия границ, в 2021 уже сами решили не лететь. В общем, в последние два года путешествовали только один раз на поезде, так что часть экономии возникла отсюда.

Финансовая независимость

Самое интересное для меня. Я поделил эту цель на два этапа или уровня — финансовая безопасность и финансовая независимость. В первом капитал покрывает уровень необходимых расходов, а во втором — основных. Цели покрыть вообще все расходы у меня сейчас нет, потому что нерегулярные расходы по своей природе не всегда обязательные и плохо предсказуемые. По крайней мере в моём случае.

К тому же я стремлюсь не к FIRE, а к FI, то есть полностью прекращать любую работу за деньги я пока не собираюсь. Сейчас есть идея после достижения второго уровня работать столько, чтобы доход покрывал все расходы и только, а остальное время оставить себе. Но как всё сложится в реальности я пока не знаю.

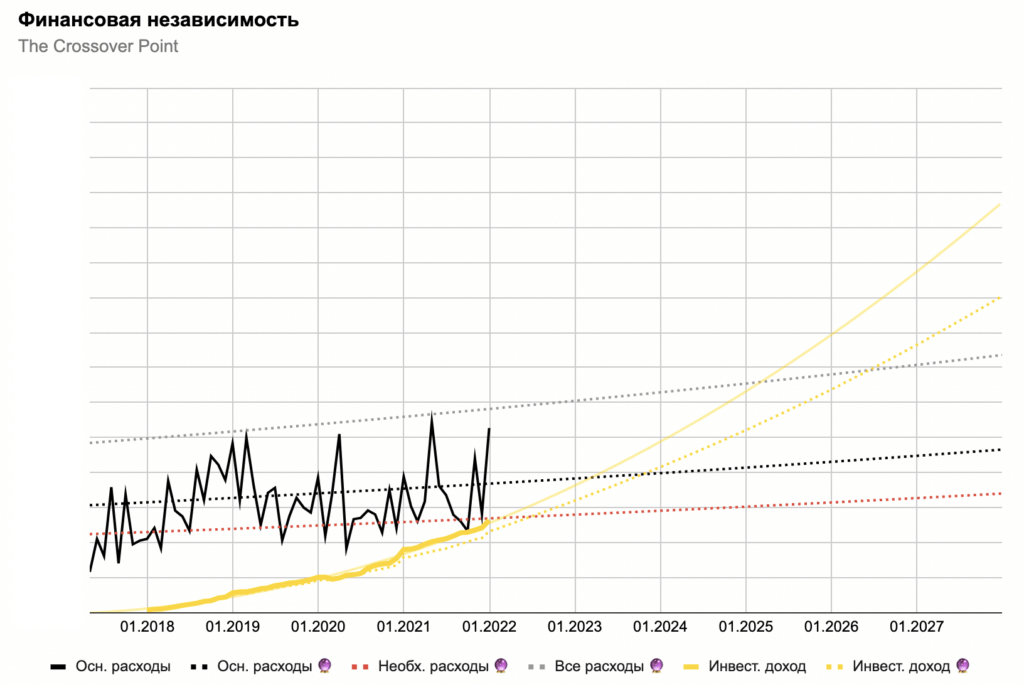

Для отслеживания этой цели я использую подход из книги Кошелек или жизнь. Мне нравится график с «точкой пересечения» оттуда — The Crossover Point. Я реально печатаю его раз в месяц и вешаю на холодильник, как советует Вики Робин. Короче всё серьезно и выглядит это так:

Потенциальный доход от портфеля по SWR показан жирной желтой линией. Один прогноз инвестиционного дохода строится как полиномиальный тренд — это сплошная желтая линия в будущем. А второй прогноз — по ожиданиям аналитиков на следующие 10 лет, это желтый пунктир с хрустальным шаром 🔮.

Шкала по оси Y — это деньги, подписи с суммами я убрал. Надеюсь однажды поделиться шаблоном таблицы для графика и им самим в Google Sheets — напишите в комментариях, если хотите построить такой же.

Идея в том, что когда жирная желтая линия инвестиционного дохода (в моем случае по ставке 3,5% от капитала — это выбранный SWR) пересекается с прогнозируемыми расходами, достигается какой-то этап финансовой независимости.

Точку пересечения в книге называют the crossover point. Я не стремлюсь постоянно урезать расходы, чтобы линии быстрее пересекались. Просто живу как живется и контролирую прогресс. Во мне есть некая естественная бережливость, поэтому у меня нет позывов потратить всё заработанное.

Как видите, в этом году я уже практически пересёк уровень необходимых расходов. Это при условии, что рынок в ближайшее время не упадёт на какое-то длительное время. А если упадёт, точнее если учитывать ожидаемую доходность портфеля на следующие 10 лет по мнению разных аналитиков, которую я агрегирую для себя отдельно (сейчас это 3,2% в реальном выражении), то необходимые расходы портфель сможет покрыть примерно в следующем году, а основные — в 2023.

Закрытие вообще всех своих расходов капиталом — дело уже чуть более далекого будущего — сейчас это 2025 или 2026 год, но только если я приму решение не сокращать рабочую нагрузку после достижения FI по основным расходам. Конечно, всё это лишь прогнозы, на то везде и расставлены хрустальные шары. Но это то, к чему я постепенно иду, а что там будет на самом деле — увидим.

Блог

Самым значимым событием года стал перевод курса в платный формат через подписку на Patreon. Это случилось в конце года, и пока полёт можно назвать успешным. Разве что я плохо донёс мысль в Телеграме, и многие подписчики там наверняка до сих пор думают, что теперь вообще весь контент будет платным. Это не так! 🙂

Курс всё ещё не закончен, но я хорошо продвинулся в ушедшем году в его написании, десятки человек уже подписались и читают то, что есть. Огромное им спасибо! В новом году остается дописать в курс ещё несколько статей о фондах, брокерах и всяких муках выбора между ними, вычитать его ещё раз, местами дополнить и привести в чуть более продуктовый вид. На том я перестану мучить всех анонсами премиум-контента так часто и, наконец, займусь блогом в его части для всех.

Идей для блога очень много. Самая крупная сейчас — это серия статей о жизни с капитала на основе SWR с многочисленными собственными расчётами. Там предстоит целое исследование. Изначально это было заявлено в составе курса, но я передумал, потому что они его перегрузят, и я хочу сделать эти статьи доступными для всех.

В 2021-ом появилась пара новых инструментов — для ребалансировки портфеля и просмотра скользящей доходности российских облигаций. Второе сложно назвать инструментом — мне просто нужно было удобное место, где можно посмотреть и понять чего можно ждать от облигаций. Также большое обновление было в сравнении фондов, а под занавес года мне пришлось заменить провайдера данных по зарубежным ETF, потому что Alpha Vantage дневные данные отдавать перестал. Теперь они берутся с Yahoo Finance.

В 2021 году я написал 26 постов в блог — это около двух в месяц. Мне самому кажется, что я писал гораздо реже, но вот так. Яндекс.Метрика насчитала 83,5 тыс. человек, заходивших в блог или инструменты 189 тыс. раз и сделавших 398 тыс. просмотров. Это в 2 раза больше по всем показателям, чем в прошлом году. Круто!

В прошлых итогах я надеялся, что посещаемость вырастет, и этого удалось добиться. В следующем году, честно говоря, я на это уже не рассчитываю, потому что постов со словом дивиденды в названии больше не планируется. 😄 Рекордным месяцем стал именно сентябрь, когда вышел этот пост.

Да и растущего тренда в посещаемости я больше не вижу. Наверно, текущая ситуация близка к какому-то моему пределу с тем контентом и его частотой, что сейчас сложились. Её можно изменить, но мне это не нужно.

Самыми просматриваемыми в прошедшем году стали следующие статьи:

- Пассивные инвестиции. Как ни странно, бесплатная часть курса со введением в идею пассивных инвестиций оказалась самой популярной в этом году. Откуда люди в неё приходили я точно не знаю — нынче сервисы статистики мало что показывают, потому что переходы часто идут из глубин не всегда известных мобильных приложений.

- Дивиденды — мифы и факты.

- Как взвесить страны в глобальном портфеле?

- Примеры инвестиционных портфелей

- Облигации

Напомню, что теперь итоги я планирую подводить 4 раза в год, то есть в каждом квартале. Следующие будут где-то в апреле. Я буду делать их менее подробными внутри года и более — по его окончанию.

Личное

Документировать каждый свой шаг в интернете я не склонен, даже социальные сети не веду. Но некоторые личные события и открытия, которые, как мне кажется, могут улучшить и вашу жизнь, я вполне готов освещать в итогах. При их наличии в моей собственной жизни, конечно, что бывает не постоянно.

Я уже рассказал про идею капсульного гардероба, которая мне понравилась в этом году и была реализована. Но это не всё. Вторым открытием года стал…

Велосипед

Всем крайне рекомендую, это просто шикарная и при этом приятная тренировка для сидячего планктона и прочих удалёнщиков вроде меня.

Взял недорогой бренд Трил-Спорта где-то за 32 тыс. руб., но при этом с не самым плохим обвесом — одной передней звездой, как сейчас вроде модно, гидравлическими тормозами и пожизненной гарантией на раму. Неплохая экономия на бренде — похожий по обвесу GT или Merida стоили бы сильно дороже. В общем, для казуального использования в нём всё есть.

В детстве летом мы с лучшим другом практически жили верхом на велосипедах, так что возвращение в седло спустя 15 лет далось легко. К концу сезона мои маршруты уже поднадоели, потому что я исколесил всю округу в радиусе 10 километров от дома, но сейчас уже снова хочется в седло.

Разумеется, велосипед тянет за собой некоторые дополнительные расходы. Рано или поздно понадобятся какие-то запчасти, какая-то экипировка. У меня уже были перчатки, я докупил немного более подходящей одежды для катания, компрессор от Xiaomi, мультитул и флягу.

В этом сезоне уже пришлось поменять седло — один раз неудачно запрыгнул на бордюр задним колесом, у стокового седла погнулись стойки при ударе об мой зад, взял WTB Volt на замену. Очень удобное, кстати. К следующему сезону думаю докупить шлем — кататься стараюсь безопасно и в первом сезоне ни одного падения не было, но всё может быть. И очки, потому что обычные солнечные темноваты и мошек из глаз доставать надоело.

Книги

В этом году свободного времени было как-то особенно мало. Оно всё уходило в курс, блог, инструменты и, меньше желаемого, в отдых. Поэтому зацепить много полезного или развлекательного контента не получилось, но вот что я могу выделить из прочитанного (всё в случайном порядке).

- Робин, Кошелек или жизнь. Прочитал уже не в этом году, но писал о ней пост в этом, так что добавлю сюда.

- Харари, Краткая история человечества. Тоже дочитал в конце 2020-го, но включу в список. Знаю о существовании споров вокруг книги, да и в целом истории как науке, но изложение и перспектива, которую даёт автор, мне показались очень интересными.

- Edelson, Value Averaging. Читал её ради своего исследования, которое пришло к выводу, что заниматься всем этим скорее не стоит. Но было интересно пройти этот путь, а в самой книге автор неплохо объясняет как считать доходность и построить план DCA-пополнений портфеля, так что всё равно рекомендую.

- Balchunas, The Institutional ETF Toolbox. Желающим углубиться в ETF рекомендую почитать, хотя это книга ориентирована на профессионалов. Частным инвесторам вроде меня или (скорее всего) вас более чем достаточно будет и информации в курсе. Но книга всё равно хороша и вполне доступна.

- Ильяхов, Пиши сокращай и Ясно понятно. Автор попался на глаза на какой-то витрине, и я вспомнил, что и сам ведь пишу, а значит почитать будет полезно. Так и оказалось — действительно полезные книги. Они созданы для людей, работающих с текстами профессионально, но если пролистывать лишние примеры, то подойдут и для любых блогеров. Кое-что взял на вооружение и пытаюсь соблюдать, чтобы вам было приятнее читать этот блог.

В этом году я ещё читал Силаева, Деньги без дураков. Если честно, рекомендовать книгу мне сложно, потому что в ней есть весьма спорные утверждения. Кажется, с тем же посылом можно почитать Тони Роббинса (простите), Непоколебимый. Он там собрал интервью у авторитетных людей в одну кучку и в целом говорит всё то же самое, но без рассуждений о каком-то успешном трейдинге для избранных и нулевой доходности пассивного инвестирования.

Также прочёл Клир, Атомные привычки. Неплохая книга с полезной идеей о том, что выработка мелких привычек может привести к большим результатам. Очень полезной я её для себя не нашел — просто нет проблем с продуктивностью и почти нет с прокрастинацией. У меня есть какой-то гибрид Kanban и Scrum в Trello, который для меня отлично работает вместо GTD, привычек или чего-то ещё.

Скорее мне надо учиться больше и лучше отдыхать, вот реальная проблема. Или я бы даже сказал жить и наслаждаться текущим моментом. Может быть в этом году получится дойти до литературы про идеи стоиков — слышал, что у них на этот счёт были полезные мысли.

Игры

В этом году играл только в Far Cry 5, Wolfenstein: The New Order и Star Wars Jedi: Fallen Order, ну или помню только про эти три игры. Я играю редко, обычно это какой-то период в году, когда возвращается желание, тогда и прохожу одну или две игры. С удовольствием бы играл больше, но когда есть другие планы, мешает ощущение, что ты словно тратишь время на что-то бесполезное, хотя это абсолютно очевидно не так.

Far Cry 5 рекомендовать не могу — это скорее проходняк на случай, если других игр нет, ничем не отличающийся от Far Cry 4. Wolfenstein: The New Order норм, хотя первая часть как-то больше зашла. А вот Звездные войны оказались очень хороши, прошёл их с большим удовольствием. Было даже жалко, что игра закончилась, так что, если вам понравится, не торопитесь её проходить.

Забавно, что многие игры мне достались бесплатно. В Epic Games Store в этом году были раздачи, так я Star Wars и получил. Остальное обычно очень дёшево беру на распродаже — тут на меня работает тот факт, что пока я дохожу до новинок, их уже продают с большими скидками.

Если кому интересно, играю сейчас на ПК, подключенном к телевизору и с Xbox Wireless Controller. Получается и экономия на играх, и удобство консоли, и возможность сесть за клавомышь, когда играю в шутеры. Год или два у меня была PS4 Pro, но я её продал и заменил на такой сетап. А до этого всегда играл на ПК, не считая бородатых времен Sega и PlayStation One.

Фильмы и сериалы

Я смотрю довольно много фильмов и все оцениваю на Кинопоиске, с оценками сейчас 1171 фильм и сериал. Большинство из них оказывается ближе к уровню «проходняк», некоторые нравятся, ещё меньше получают от меня 8 из 10 или больше. Просто потому, что большинство хороших фильмов уже давно просмотрено, а новые выходят редко. В этом году хороших было совсем мало, поэтому включу и просмотренное в 2020-м. Может, вам попадётся что-нибудь новое:

- Душа (2020)

- Однажды в… Голливуде (2019)

- Человек из стали (2013) — пересмотрел, мне почему-то нравится.

- Книга Илая (2009)

- Джокер (2019)

- Мертвец (1995) — пересмотрел, это больше похоже на сеанс медитации от Джармуша с Деппом и Фармером, а не фильм, за что и ценю.

- Достать ножи (2019)

- Ford против Ferrari (2019)

- К звёздам (2019)

- Бойлерная (2000) — финансовая тема.

- Лжец, Великий и Ужасный (2017) — тоже, экранизация аферы Мэдоффа.

- Бен-Гур (1959)

- Лоуренс Аравийский (1962)

На этом у меня всё, желаю всем успехов в новом году!

Комментарии

Привет. Перечитал все итоги дважды, почерпнул много интересного для себя и некоторые рекомендации по книгам с рецензиями в список добавил :) Тут в отчете за 21 год ты писал про график с Crossover Point. Если не трудно, то можешь поделиться шаблоном в гуглодоке? У меня есть похожая таблица, но хотел бы посмотреть как реализован прогноз расходов (по описанию не очень понял) и как делается прогноз капитала (что-то простое с учетом вводных по save rate, доходности и инфляции или же сложнее?) Также еще несколько личных вопросов отдельным блоком. Если считаешь, что это неэтично, то просто не отвечай :) 1) Видел в записях, что ты женат. Считаешь swr и все прогнозы для семьи или для себя лично? 2) Разделяет ли твоя супруга FI, RE?

Привет, спасибо за вопросы!) Вот ссылка на шаблон, можно себе сделать копию через меню Файл: https://docs.google.com/spreadsheets/d/14WqRCMsIfRXAJ02vgLxSLH2J5iV4w5ItUpc3ap8aOrU/edit?usp=sharing В моем файле больше листов для учета доходов и расходов, имущества, баланс и т. п. С них тянутся данные в главный лист с планом, который и оставил в шаблоне. А именно в колонках «все расходы», «основные расходы», «необходимые расходы» и «капитал» нужно подставить свои реальные данные - в шаблоне там сгенерированная белиберда с заложенным в нее ростом на 7% год к году и рандомом ±10% месяц к месяцу, чтобы было похоже на что-то реальное. Это колонки F, G, H, I. Капитал сгенерил, взяв прогнозный ±5% рандома месяц к месяцу. В колонке доходы (D) тоже надо подставить свои данные, для примера я взял 150к в начале периода и добавлял каждый год по 20к, чтобы доходы росли. Месяцы, конечно, тоже свои подставить. Всё остальное считается формулами, оставил там заметки на некоторых ячейках для ясности. Ответы на вопросы: 1) Да, я женат. Жена работает и не собирается заканчивать, у нее работа мечты)) У нас совместно-раздельный бюджет - базовые расходы на жизнь покрываю я (питание, хозтовары, жилье, короче бытовуха), а свои хотелки, проф. обучение, свою медицину и одежду, технику финансирует, в основном, сама. 2) Мой FI разделяет, RE в ближайшем будущем я и сам не особо разделяю, как, думаю, видно из тех же итогов. Но в целом в какой-то момент никто не против. Однако на пенсию коплю только я, жена хорошо умеет копить, но только на конкретные предстоящие покупки, копить на абстрактную пенсию у неё нет мотивации. По крайней мере пока.