Что если Великая депрессия повторится?

В 1929 году рынок акций США начал своё знаменитое падение и в поисках истинного дна продолжал его ещё несколько лет. Из всех финансовых кризисов, по которым доступны достаточно подробные исторические данные, этот был самым плохим и затяжным.

В прошлом году Джейсон Цвейг опубликовал в WSJ статью о том как тяжело пришлось инвесторам тех лет. Её перевод можно прочитать здесь, что я рекомендую сделать — история увлекательная.

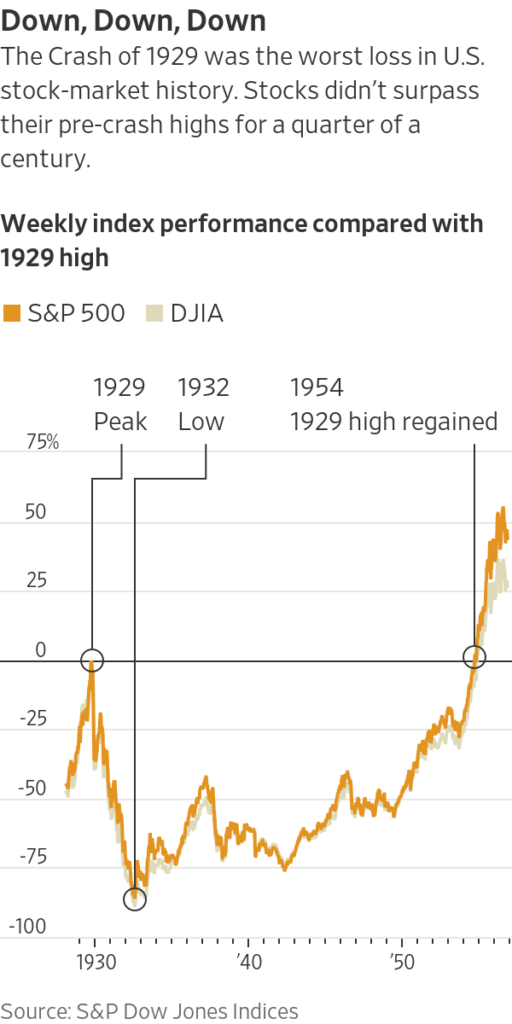

В статье Цвейг показывает нам график двух ценовых индексов (то есть без дивидендов) — S&P 500 и Dow Jones Industrial Average. Как пишет автор, инвесторы того времени обычно не реинвестировали дивиденды, поэтому использование таких индексов оправдано и отражает реальную ситуацию.

Истинное дно было найдено рынком спустя почти 3 года и 84% падения, но что ещё хуже — восстановление до предыдущего пика 1929 года произошло лишь через четверть века — в 1954 году.

Картина и правда ужасающая, но мне стало интересно — а так ли страшна Великая депрессия для современного пассивного инвестора, имеющего в ежегодно ребалансируемом портфеле хотя бы два основных класса актива?

Конечно, портфельная теория с индексированием на рынке того времени отсутствовали, но мы живём в своём времени и имеем доступные сегодня подходы и инструменты. А раз так, то давайте посмотрим как пережил бы этот кризис современный пассивный инвестор.

Недавно я добавил в инструмент анализа портфелей данные по акциям и облигациям США с 1928 года, что и позволило мне провести этот анализ за считанные минуты.

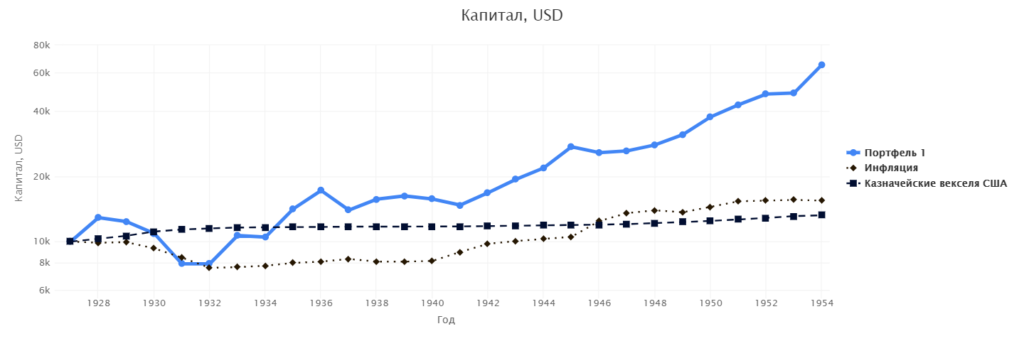

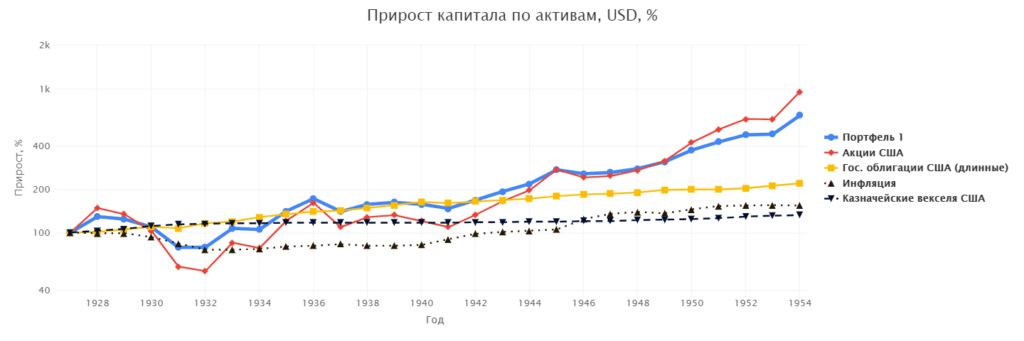

Входящие параметры гипотетического американского инвестора следующие:

- Инвестируем в S&P 500 с реинвестированием дивидендов 60% от портфеля, данные по полной доходности индекса взяты у профессора Роберта Шиллера.

- Инвестируем в 10-летние государственные облигации 40% от портфеля, данные по полной доходности этих бумаг с учетом price appreciation взяты у профессора Асвата Дамодарана. 10-летние бумаги длинноваты (современным инвесторам обычно рекомендуют что-нибудь средней дюрации), но по средним бумагам столь старых данных у меня нет.

- Ребалансируем этот классический 60/40 портфель в конце каждого года инвестирования.

- Рассматриваем аналогичный период, что был у Цвейга — с 1928 по 1954 год, масштаб на графиках логарифмический.

Как видно, такой портфель с ребалансировкой восстановился бы гораздо быстрее — спустя примерно 6 лет в 1934 году, что всё ещё печально, но хотя бы не четверть века. Максимальная потеря стоимости портфеля с использованием облигаций и дивидендами составила бы 40%, что в два раза лучше 84%, но для классического портфеля 60/40 всё же не мало.

Отдельно акции с учетом реинвестирования дивидендов восстановились спустя 8 лет в 1936 году, а облигации всё это время приносили положительную доходность.

Что касается статистики портфеля, то на рассматриваемом периоде средняя геометрическая его годовых доходностей (CAGR) составила 7,18% при риске (СКО) 16% и инфляции 1,62% годовых. 70% времени (лет) номинальная доходность портфеля была положительной, а за 27 рассматриваемых лет капитал в портфеле увеличился в 6.5 раз.

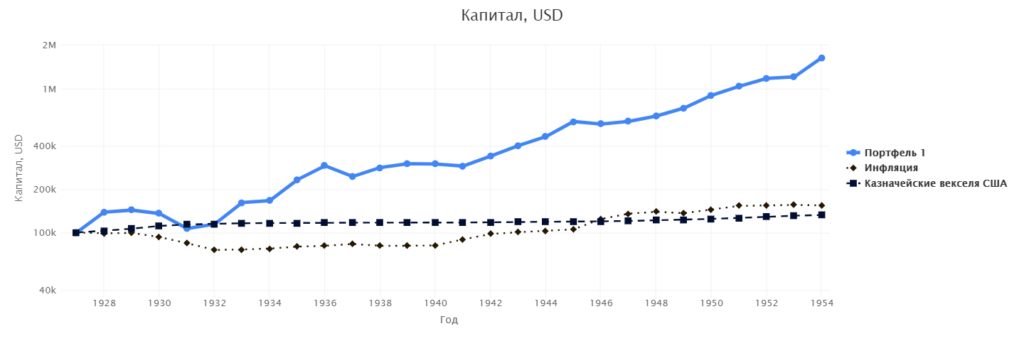

В качестве бонуса приведу ещё график изменения капитала в $100,000 в таком же портфеле, но пополняемом ежегодно на $10,000, индексируемых на инфляцию (которая в некоторые кризисные годы была дефляцией, то есть отрицательной).

Как видно, такому инвестору удалось бы вернуться к пику 1929 года ещё раньше — спустя 5 лет в 1933 году, а ближе к концу периода ещё и стать миллионером. Это, конечно, при условии, что в такие плохие времена удалось бы сохранить свой доход и не проедать дивиденды.

Как видно, от таких сильных финансовых кризисов инвестора не спасёт и современная портфельная теория, однако, она позволила выбраться из убытков в 4 раза быстрее, чем инвестирование только в акции без реинвестирования дивидендов (6 лет против 25).

Если подходить к инвестированию разумно — с должной диверсификацией (в том числе глобальной), дисциплиной и с долгосрочной перспективой, то можно рассчитывать на то, что за несколько лет вам удастся выбраться даже из самых великий депрессий, а спустя 30 лет ваш капитал увеличится многократно.

Комментарии

Подушка безопасности как-то повлияет?

Да, вполне. Позволит "кассовые разрывы" ликвидировать при необходимости, не проедая дивиденды и купоны, не продавать часть облигаций, а более эффективно ими ребалансироваться.

Спасибо, искал что-то подобное. Интересно было бы посмотреть, как повлияет включение золота в такой портфель (в первые года депрессии оно выросло в 2 раза).

Наверное, никак? В то время доллар ещё был привязан к золоту.

Спасибо! sp500 восстанавливался 25 лет. А сколько бы восстанавливался портфель во время Великой депрессии из 100% акций в мировой рынок по капитализации? И какая бы максимальная просадка была? Хотя бы примерно это можно рассчитать?

Возможно, чуть быстрее - тут есть таблица, в которой видно, что дно Wall Street Crash 29-31 годов в США было сильно глубже, чем в других странах, а в некоторых падения в этом интервале и вовсе не было: https://capital-gain.ru/posts/portfolio-asset-classes/#Istoria_padenij_i_vosstanovlenij В худшем периоде мировой индекс акций отставал от инфляции 22 года с 1910 по 1931 год (за весь период на 8%). Посчитать точно не могу, потому что база данных Димсона, Марша и Стонтона доступна только по подписке ($6000 в год).

Вы крут! Пошёл читать дальше. Буду следить за Гайдна/курсом.