Фонды недвижимости Активо

Продолжаю своё погружение в мир бумажной недвижимости. В этот раз посмотрел на популярные фонды компании Активо - устройство их вторичного рынка, загадку с расхождением «бухгалтерских» и рыночных цен, совокупные результаты и то, как они могут дополнить собой портфель из акций и облигаций.

Если пропустили, почитайте и первую статью с обзором рынка фондов недвижимости.

Вторичный рынок паев

После формирования ЗПИФ остается несколько возможных вариантов покупки и продажи уже выпущенных паев — на бирже, если фонд там листингован, в индивидуальном порядке или на «внутреннем рынке» паев при содействии управляющей компании, если такой имеется.

Последний вариант и выбрали в AKTIVO. На первый взгляд отсутствие биржевого обращения паев закрытого фонда выглядит как несомненный минус — нет мгновенного доступа к торгам в любой рабочий день. Не для спекуляций, а для ликвидности под рукой, когда она действительно нужна. С другой стороны, этот год нам напомнил, что биржа может и закрыться на какое-то время, и тогда ликвидности будет больше у любого варианта, на неё не завязанном. Отсутствие своих фондов на бирже Активо объясняет повышенными издержками, связанными с котированием там множества моно-фондов, оценивая их до 10% от дохода.

При покупке паев на внутреннем рынке Активо есть комиссия за сопровождение сделки. По информации от менеджера её размер составляет от 2% до 5%, но точные параметры разглашать нельзя, потому что с 2022 года они под NDA (не одобряю!). Продавцы паев сами устанавливают их стоимость, а покупателям предлагают цены с уже зашитой комиссией. Заключить договор купли-продажи можно лично или дистанционно. Минимальный порог входа в эти инструменты для неквалифицированных инвесторов, по ограничению ЦБ, составляет 300 000 рублей, но последующие покупки могут быть и в меньшем объеме, если позволит стоимость пая.

Я запросил у Активо данные о сделках на вторичном рынке только по тем фондам, у которых есть больше 3 лет истории, кроме самого первого (как мне сказали, там было мало сделок, потому что стоимость объекта в нем небольшая, что ограничивает число пайщиков и ликвидность). Это фонды 2, 5, 6 и 10. Высланные данные снабдили такими комментариями:

Активо 2 — были сделки между родственниками, поэтому есть просадки.

Активо 5 — некоторые сделки прошли по цене либерти (скидка 6%) , поэтому и продажа была дешевле розничной цены. Была ситуация по Спортмастеру — съехал. На данный момент 50% площади уже сдается.

Активо 6 — купили этот объект в момент выхода Галицкого. В связи с его уходом все магниты начали терпеть изменения, в том числе и наш объект, трафик был очень маленький, никто не хотел арендовать помещения на 1 этаже. Далее ситуация выровнялась и на 1 этаж хотели посадить доставщиков еды, но случилась пандемия. Надеемся, что в скором времени сможем порадовать пайщиков доходностью, и ситуация выровнится;

Активо 10 — один из лучших объектов, тут комментариев нет.

Выборка получилась 50:50 из лучших и проблемных фондов, что хорошо.

Определение стоимости чистых активов

У фондов две управляющие компании. Одна занимается самой недвижимостью, подбором и управлением — это ООО «Активо». Вторая, ООО «Управляющая компания «Альфа-Капитал» — занимается управлением инфраструктурой паевых фондов. Из комиссий есть 12,5% от чистого дохода фондов в пользу Активо, УК Альфа-Капитал и спец. депозитария, а также обычные вознаграждения от СЧА согласно правилам доверительного управления (бывают разные).

У фондов есть две стоимости чистых активов (недвижимости) и пая — расчетная, которая определяется УК Альфа-Капитал на основе отчетов нанятой компании-оценщика и раскрывается на сайте УК, и рыночная, за которую паи можно купить или продать на внутреннем рынке, определяемая на основе расчетов ООО «Активо» (отображается в списке фондов на их сайте).

Оценщик определяет справедливую стоимость объекта — цену, которая была бы получена при продаже актива на дату оценки, обычно используя для этого методы сравнения продаж (с корректировкой на факторы, влияющие на цену) и доходный (с дисконтированием денежных потоков, либо прямой капитализации).

Чтобы выяснить стоимость недвижимости и аренды на рынке, подбираются похожие предложения по продаже и аренде из объявлений в том же регионе, проводятся интервью продавцов, анализируется сводная статистика сроков экспозиции, вакантных мест в схожих объектах недвижимости того же региона, выясняются ставки дисконтирования и капитализации.

Но вся эта процедура скорее бухгалтерская. В том смысле, что результаты этой оценки используются в отчетности фонда, которую требует раскрывать регулятор, для расчета вознаграждений обслуживающих фонд компаний и налогов. А вот торговля паями идет по другим ценам…

Разница в оценках стоимости недвижимости

Две цены, расчетная и рыночная, в фондах Активо сильно расходятся. На сколько и почему попробуем разобраться дальше. Сперва немного данных и графиков для иллюстрации этого расхождения.

| Фонд | Разница в оценке, раз1 |

Ср. дн. оборот, руб. |

СКО, %/г2 |

Ср. дох. выплат, %/г3 |

|---|---|---|---|---|

|

Два Супермаркет «Виктория» Долгопрудный |

2,98 | ≈128 700 | 12,1% | 11,1% |

| Пять ТЦ «Город» Егорьевск |

2,53 | ≈212 500 | 7% | 10,5% |

| Шесть Супермаркет «Магнит» Москва |

1,21 | ≈59 500 | 21,6% | 7,9% |

|

Десять Супермаркет «Перекресток» Москва |

1,61 | ≈160 600 | 17,4% | 11,4% |

2 — Среднеквадратичное отклонение месячных изменений рыночных цен, приведенное к годовым значениям.

3 — Месячная доходность выплат определена как доход на пай до НДФЛ в этом месяце ÷ среднюю цену за пай в том же месяце, взвешенную по объему сделок × 12 (без реинвестирования).

Данные актуальны на 30.06.2022.

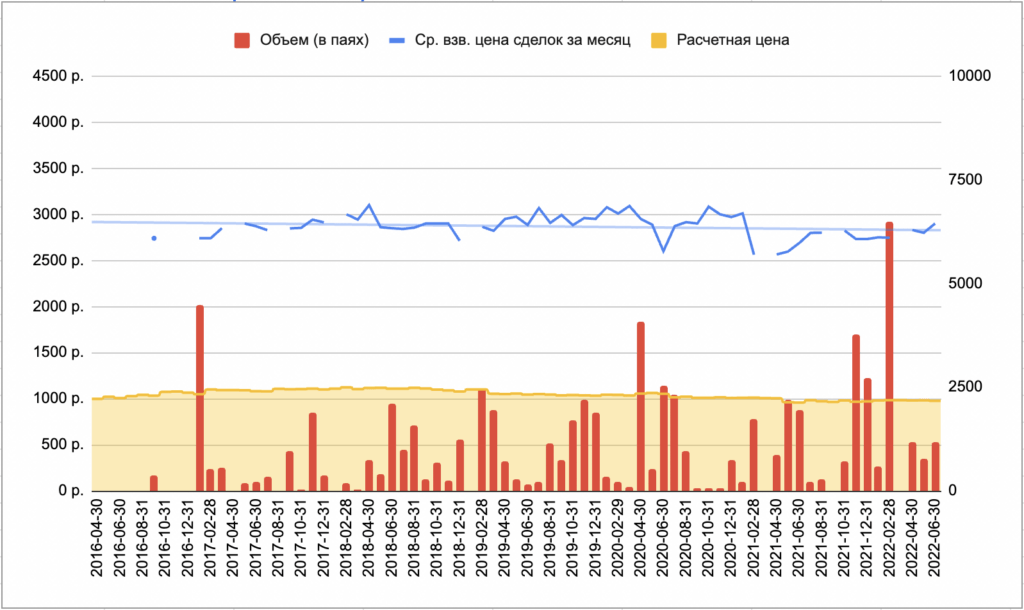

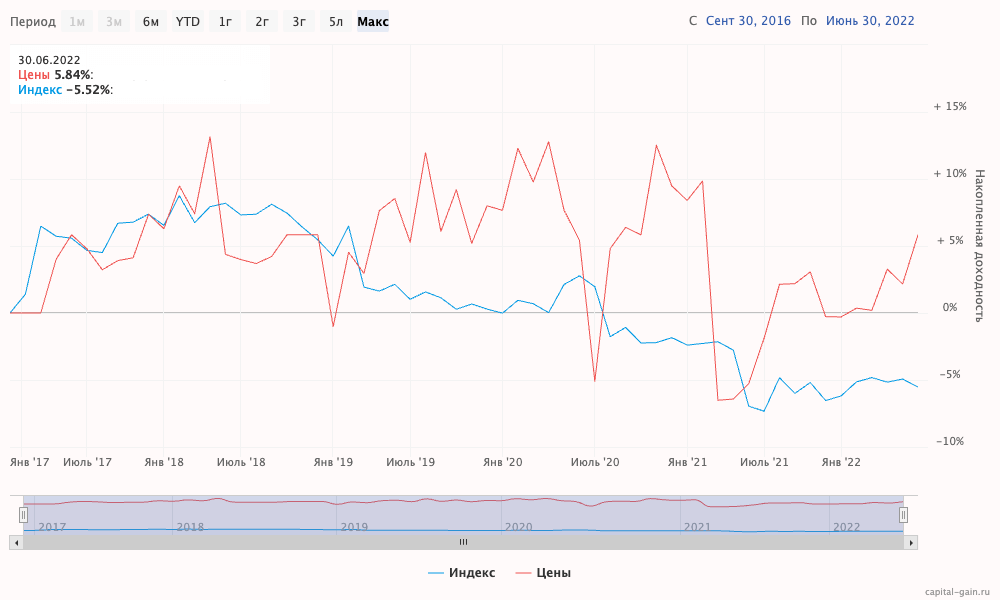

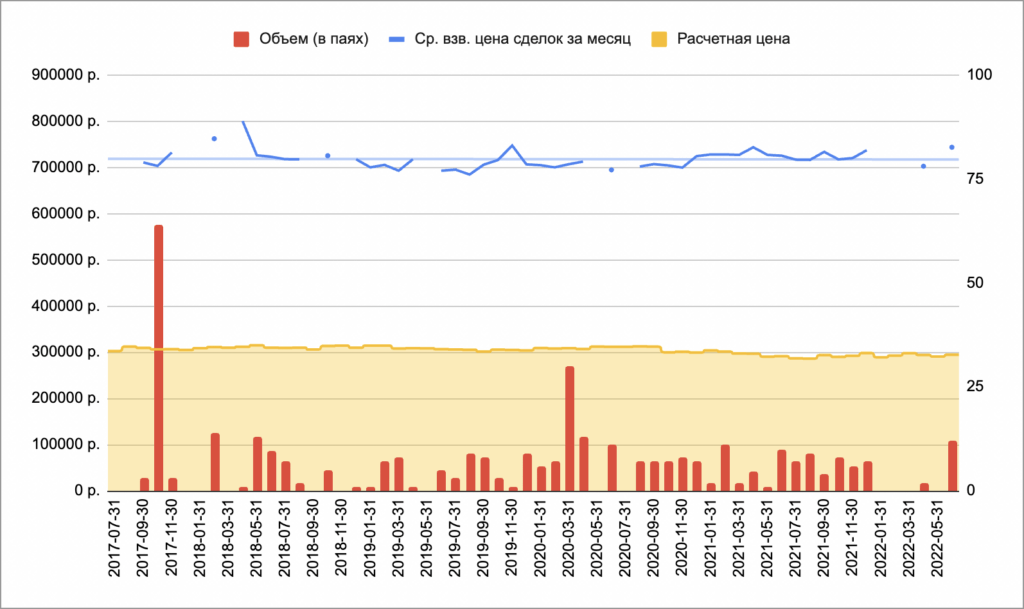

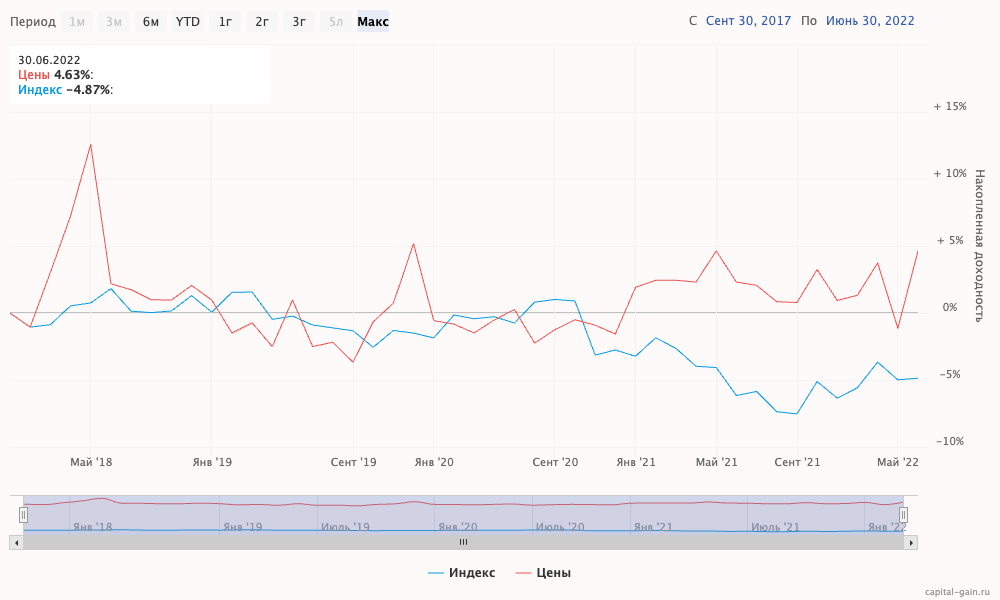

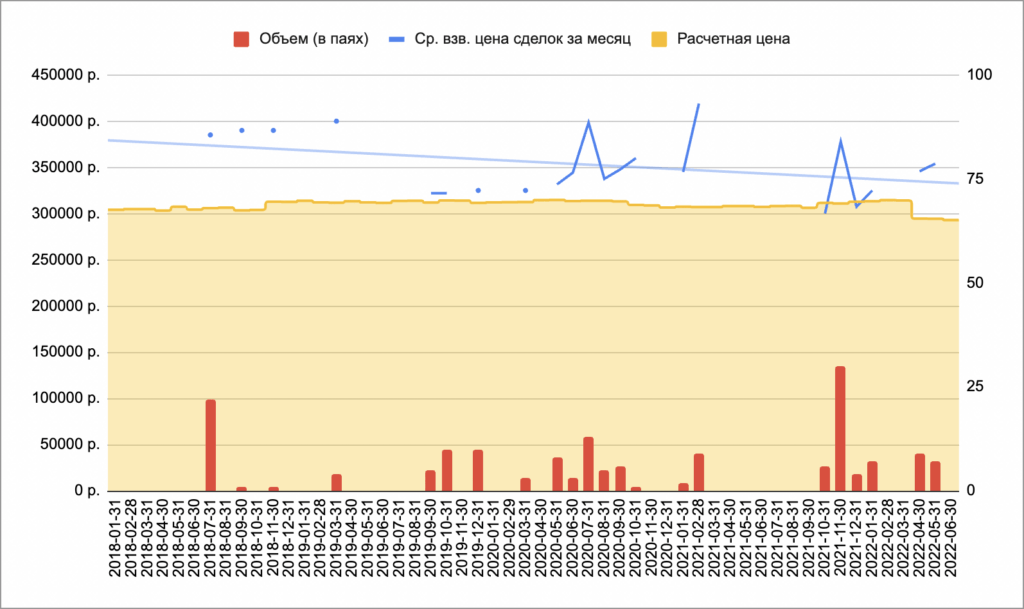

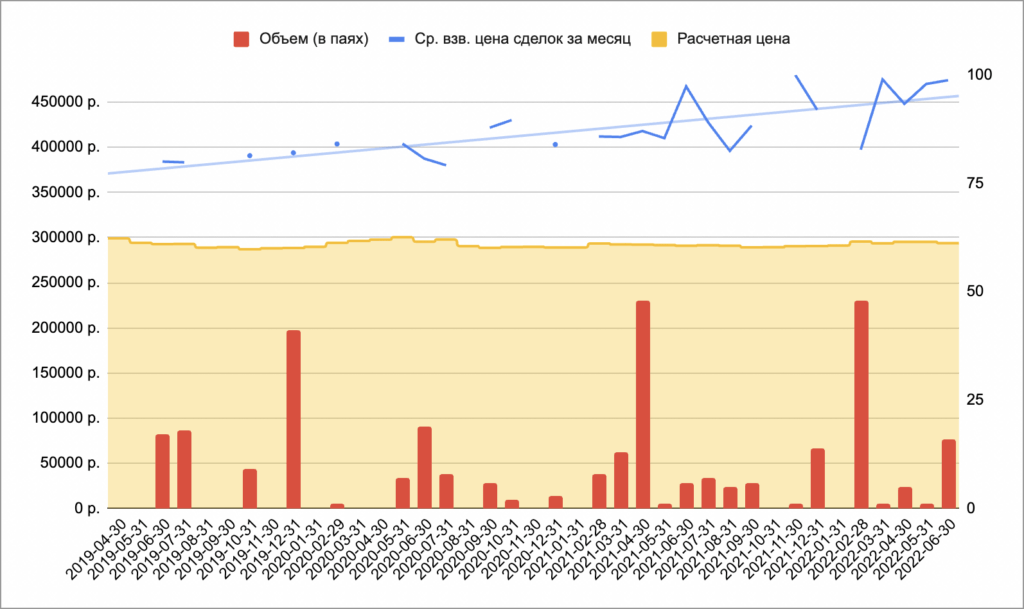

- Графики ниже показывают динамику и разницу цен (расчетных и рыночных) по фондам Активо 2, 5, 6 и 10 (по порядку).

- Расчетные цены взяты из раскрытия информации УК Альфа-Капитал.

- Рыночные цены я посчитал из предоставленных мне данных о сделках на внутреннем рынке Активо — это средние месячные цены сделок, взвешенные по их объему в паях внутри каждого месяца, в котором были сделки. Пропуски на левых графиках означают отсутствие в этом месяце сделок.

- На правых графиках сравнивается процентная динамика расчетных (синие линии) и рыночных цен (красные) с момента запуска фондов. Никакой корреляции между ними нет.

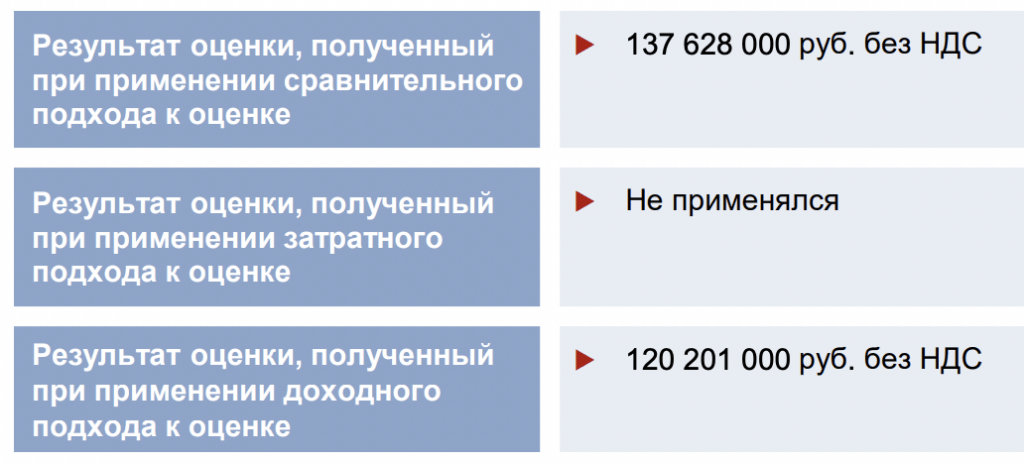

Самое большое расхождение в оценке объектов у фонда Активо Два. Согласно его январскому отчету об оценке (и всех предыдущих тоже, делает их компания fcg по заказу УК Альфа-Капитал за счет пайщиков), стоимость недвижимости в фонде примерно втрое меньше той, которую инвесторы платят при покупке или получают при продаже пая на вторичном рынке.

Сами Активо причину не называют, а на прямой вопрос о большом расхождении бухгалтерской и рыночной стоимости объектов во втором и пятом фондах отвечают про какие-то «особенности формирования»:

В ранних фондах — «Активо два» и «Активо пять» — в силу особенностей их формирования возникла такая разница.

Из-за особенностей формирования ЗПИФ такая разница наблюдалась в первых фондах AKTIVO.

Первый ответ получил я, а второй — Бабайкин в своем интервью с коммерческим директором.

Я уделяю столько внимания этой разнице, потому что если оценщики не специально занизили стоимость, и их вариант ближе к реальности, чем высокая рыночная цена, по которой продаются паи, то инвесторы этих фондов сильно переплачивают при входе. Если верить оценщикам, в конце срока работы второго фонда после продажи его недвижимости в рынок по низкой стоимости инвесторы потеряют на погашении паев 1 − 1 / 2,98 = 67% вложенных средств, не считая полученного за время работы фонда дохода. В случае Активо-5 – 60%.

Здесь уже открывается пространство для фантазии — цены продажи паев якобы специально завысили, продали их глупым хомякам, недвижимость якобы купили у каких-то аффилированных лиц по завышенной цене и разницу, конечно, положили себе в карман. (Пересказ теорий заговора из интернета, что я видел.)

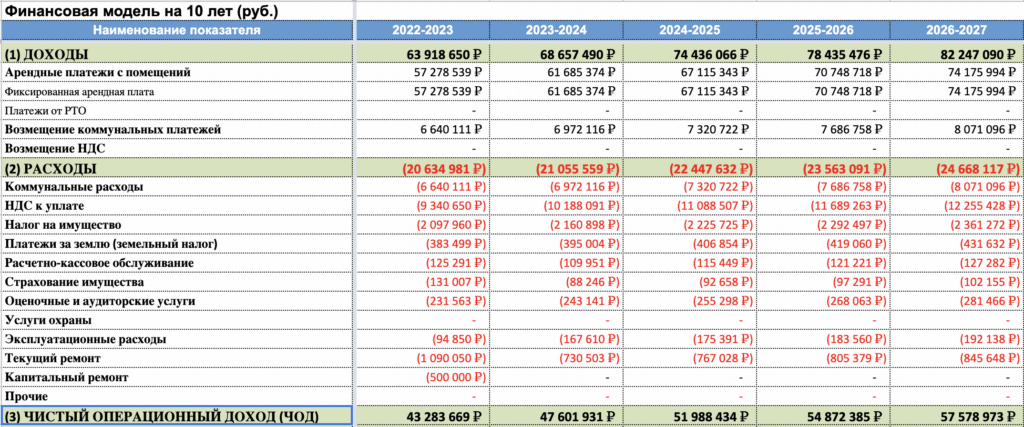

Если же вернуться к отчету об оценке и взглянуть на таблицу доходного метода, где посчитан прогнозный чистый операционный доход на следующие годы, то мы увидим, что он сильно занижен по сравнению с фактическим ЧОД фонда за 2021 год (43,2 млн. рублей), да и любой другой год с 2016 (история доходов фонда доступна на сайте после регистрации, ниже я приведу её в таблице).

| Период | Фактический ЧОД Активо-2, млн. руб. |

|---|---|

| 04–12.2016 | 40,95 |

| 2017 | 42,11 |

| 2018 | 47,95 |

| 2019 | 47,83 |

| 2020 | 44,45 |

| 2021 | 43,19 |

| 01–07.2022 | 26,15 |

Так что оценка действительно выглядит заниженной относительно фактической (в прошлом) способности этой недвижимости генерировать доход. При этом прогноз дохода из финансовой модели Активо согласуется с прошлыми результатами лучше оценочного:

И разница в прогнозах составляет как раз около 3 раз, поэтому, если подставить в модель, использованную оценщиками, прогноз ЧОД от Активо, который лучше согласуется с фактическими данными, мы и оценочную стоимость получим выше той, что получили оценщики.

Я проделал это упражнение, сперва воспроизведя доходный метод оценщиков с их данными из отчетов об оценке по четырем фондам (чтобы проверить расчеты), а затем заменив использованный ими ЧОД на тот, что указан в финансовых моделях Активо, оставив найденные ими ставки дисконтирования и капитализации для расчета Net Present Value (NPV). И вся недооценка ожидаемо ушла. Более того, цены на вторичном рынке паев оказались с дисконтом:

| Фонд | NPV, млн. руб. |

Стоимость по цене пая, млн. руб. |

Дисконт к NPV | Разница оценок, раз |

|---|---|---|---|---|

| Два | 492 | 377 | -23% | 3,5 |

| Пять | 369 | 360 | -3% | 2,2 |

| Шесть | 393 | 354 | -10% | 1,3 |

| Десять | 798 | 616 | -23% | 1,8 |

Разница оценок = стоимость недвижимости по ЧОД из фин. моделей Активо ÷ стоимость недвижимости по последнему отчету об оценке от компании fcg. Примерно соответствует разницам в ценах паев (рыночной и расчетной).

Всё это условные расчеты, особенно в части будущей стоимости объектов, за которые они будут проданы, ведь по каждому из них могут возникнуть неприятности с арендаторами, что может снизить будущий ЧОД и стоимость недвижимости при продаже. Поэтому к полученным дисконтам лучше относиться скептически. Но если прогнозы Активо окажутся верны, то погашение паев пройдет без больших потерь со стороны инвесторов, какие можно было предположить из бухгалтерской стоимости объектов.

В заниженной бухгалтерской СЧА есть и плюс для инвесторов — регулярные вознаграждения УК Альфа-Капитал и прочих лиц, обслуживающих саму инфраструктуру паевого фонда, а также налог на имущество, взимаются именно от расчетной стоимости, то есть у фондов Активо расходы получаются меньше, чем могли бы быть. Надеюсь, это окупает работу регулярно промахивающихся оценщиков, которую оплачивают пайщики. 😀

Ликвидность

У фондов Активо низкая, что для любых ЗПИФ-н, тем более не обращающихся на бирже, ожидаемо. Среднедневный оборот составляет около 150 тыс. рублей. В отдельные месяцы сделок может не быть, а типичный объем за дни, в которых сделки есть — несколько сотен тысяч рублей, часто переходящие в миллионы.

За всю историю по 4 фондам на вторичном рынке я насчитал 5 сделок стоимостью больше 10 млн. руб. В целом можно рассчитывать, что объемы до нескольких миллионов за пару месяцев у вас выкупят, но есть фонды с ликвидностью явно меньше остальных.

Возмещение НДС ≠ доход

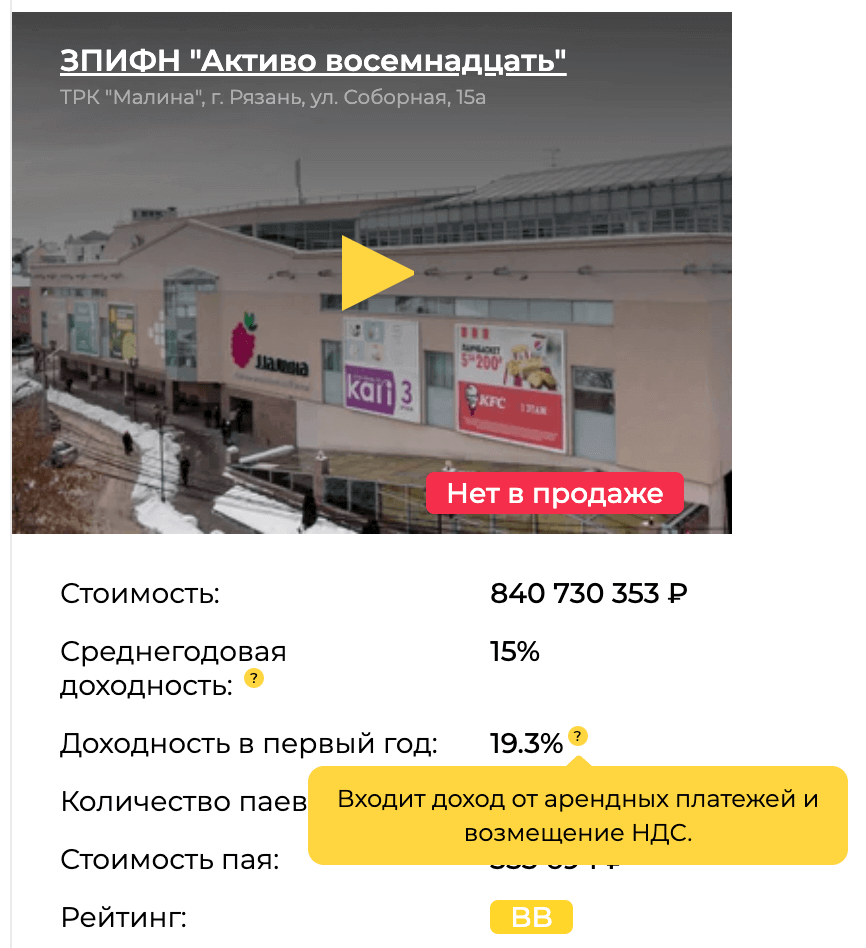

Один момент, который меня смутил. Для новых фондов Активо указывает на сайте их ожидаемую доходность в первый год, включая сюда будущее возмещение НДС:

Это похоже на маркетинговую уловку, нужную для того, чтобы сгладить тот факт, что прогнозируемая доходность растет с годами, то есть в первый год выходит самой низкой. Красивое большое число получается из того, что пайщикам просто возвращают их же ранее уплаченные деньги. Доходность в первый год можно пересчитать самостоятельно по фин. модели фонда за вычетом суммы возмещения НДС из дохода к распределению и стоимости покупки объекта.

Пример по ТРК «Малина» (Активо 18). Открываем модель и считаем доходность в первый год: (162416574 − 111600000) / (2377 * 353694 − 111600000) ≈ 7% вместо 19,3%. В последующие годы доходность прогнозируется 9,8%, 10,4%, 10,9% и так далее, она не меняется. На среднегодовую доходность (IRR) за 10 лет это почти не повлияет, потому что всего лишь перекинет один денежный поток в другое место (меньше заплатим на старте, меньше получим в первый год).

Портфель из четырех фондов Активо

При инвестировании только в один фонд легко потерять львиную часть ожидаемой доходности, если прогнозы не сбудутся, поэтому, если вы вообще хотите инвестировать какую-то часть своего портфеля в ЗПИФ-н, всегда стоит выбирать несколько фондов. И лучше от разных управляющих компаний.

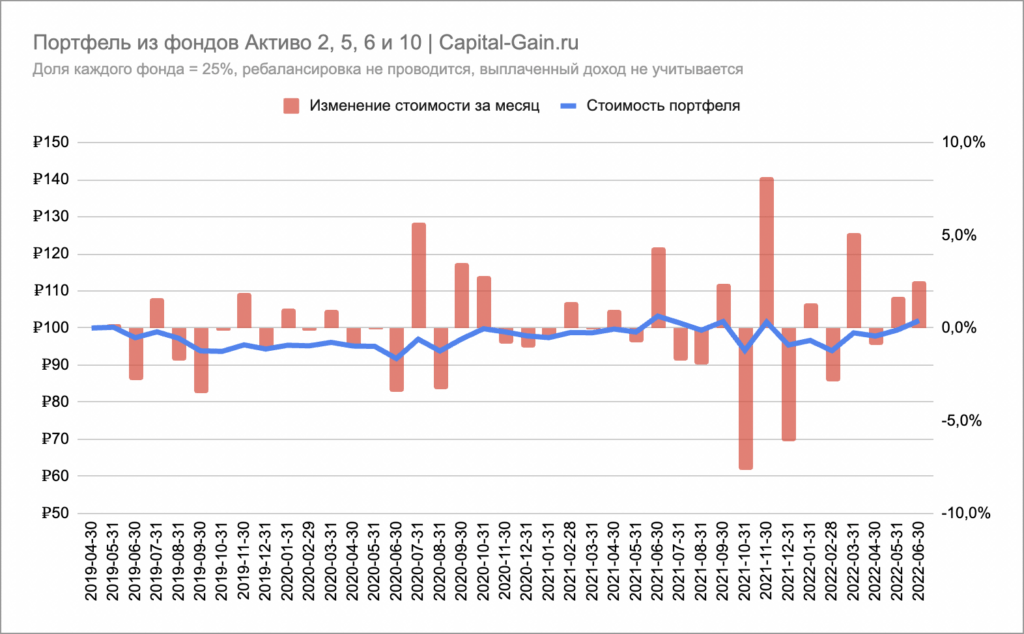

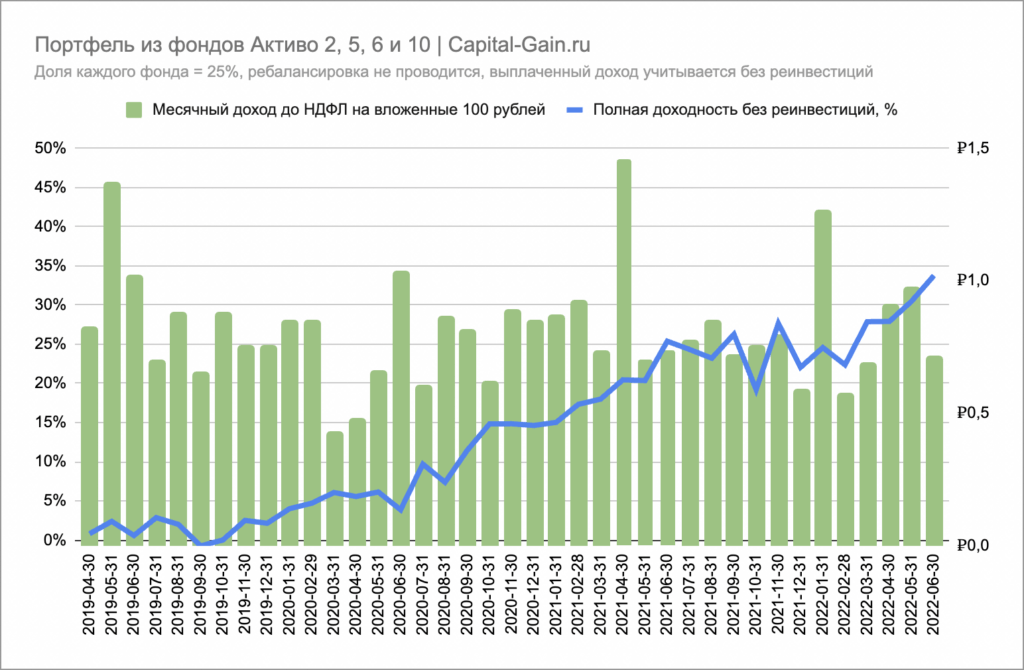

Попробуем сложить четыре наших фонда во что-то общее с целью посмотреть на усредненный результат такой гипотетической части вашего общего инвестиционного портфеля. Ребалансировки и реинвестиций выплат здесь не будет, так как всё это затруднено высокой комиссией при покупке, а также низкой ликвидностью.

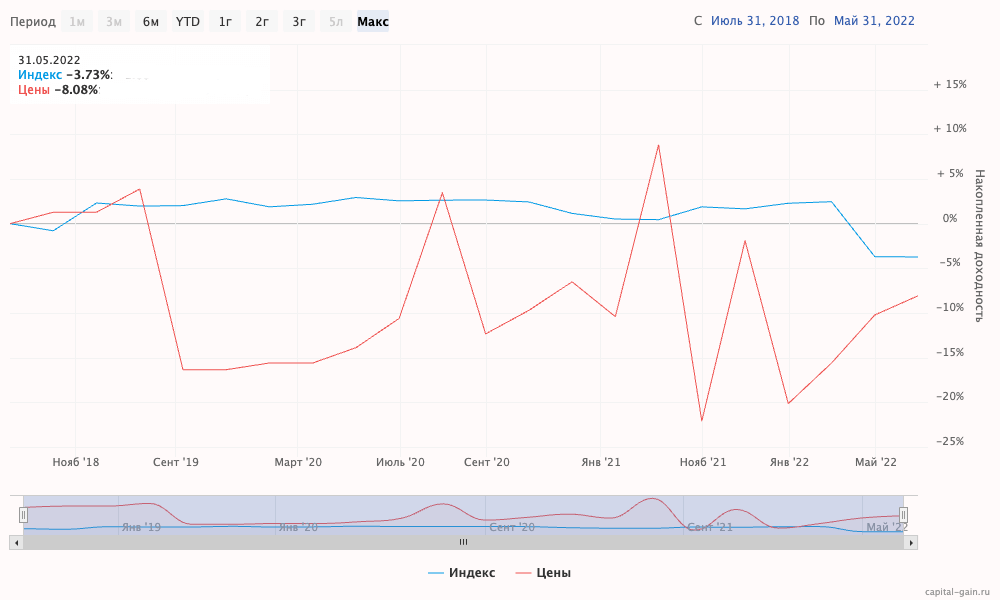

Волатильность ценовой доходности портфеля на этом графике получилась 10,7% с максимальным значением просадки стоимости за месяц в -7,7% — меньше, чем у отдельно взятых фондов. Стоимость портфеля без учета выплат со временем практически не меняется, то есть обесценивается с инфляцией, но выплаты дохода это компенсируют:

Не учитываются НДФЛ и комиссии за вход, а также возможные потери стоимости при погашении паев.

Полная доходность за весь период на графике составила 33,8% или 10,3% годовых (до уплаты НДФЛ с полученных выплат, без учета комиссии за вход). На фоне инфляции 27,8% за тот же период это 4,7% накопленной реальной доходности (1,5% годовых). Увы, но после уплаты НДФЛ от реальной доходности останется ((1+0.338*0.87)/1.278)^(1/3)-1 ≈ 0,4%. Если бы инфляция в этом периоде была 4% в год, то нам бы осталось около 5% реальной среднегодовой доходности.

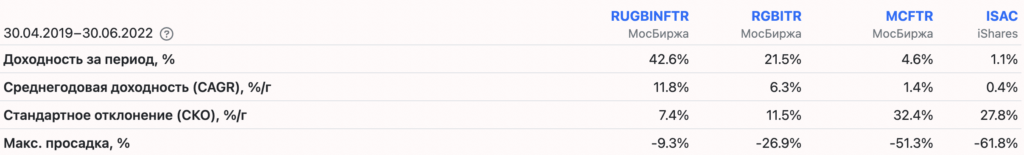

Номинальный результат в 10,3% годовых на этом периоде оказался лучше многих других активов даже после учета всех регулярных комиссий фондов (процент от чистого дохода в пользу Активо и комиссии фондовой инфраструктуры под управлением Альфа-Капитал):

RGBITR — индекс ОФЗ-ПД

MCFTR — индекс российского рынка акций

ISAC — ирландский ETF на глобальный рынок акций с реинвестированием, цены пересчитаны в рубли

Все доходности номинальные. Доходности индексов не учитывают комиссий фондов на них и налогов.

Скриншот из инструмента сравнения фондов.

Но это лишь особенности конкретного периода. В его конце стоимость других активов резко упала, что повлияло на результаты российских и глобальных акций и ОФЗ-ПД. Сильно укреплялся рубль, что загнало глобальные акции на последнее место. И была высокая инфляция, что вывело ОФЗ-ИН на первое, хотя премий за риск в них меньше, чем в ОФЗ-ПД.

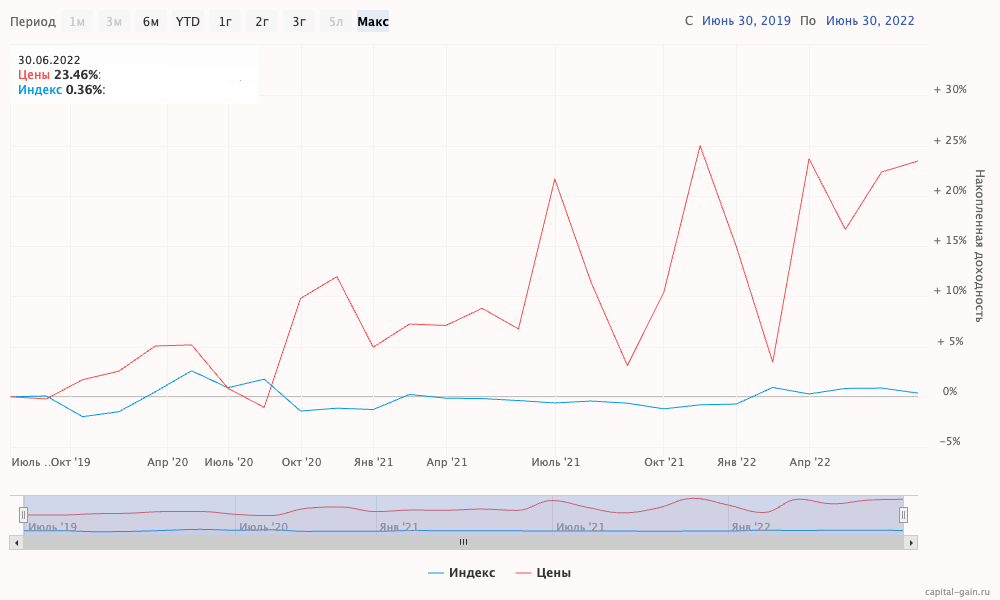

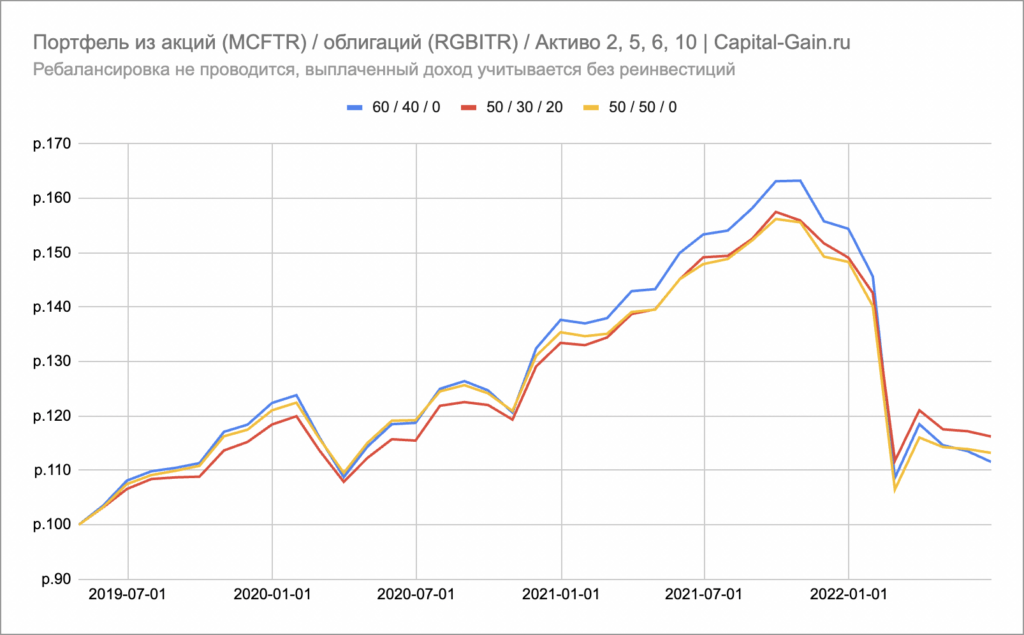

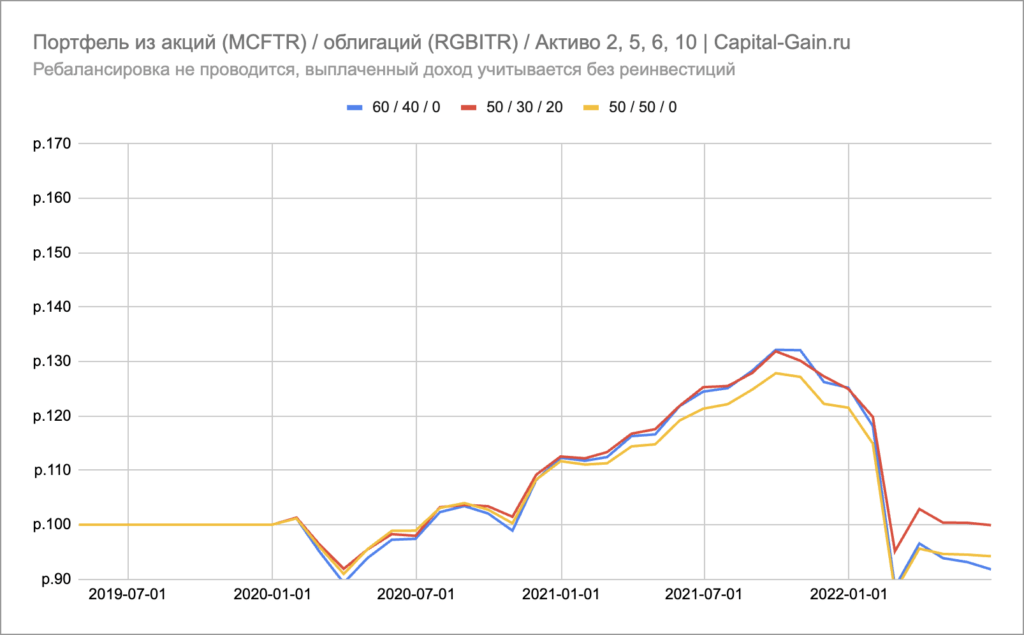

Акции + облигации + фонды недвижимости

Не мог не посчитать и более диверсифицированные портфели с акциями и облигациями в сочетании с ЗПИФ-н. Чтобы заметить какой-то эффект от этих фондов на таком коротком периоде, нужно добавлять их в портфель десятками процентов. Но всё же эффект есть — в оба кризиса (2020, 2022) недвижимость проявила себя отлично от акций и облигаций, послужив демпфером, а в самом начале периода замедлила рост портфеля:

Кроме первых двух портфелей я добавил третий, который показывает, что одним уменьшением доли акций в пользу облигаций такой же эффект не достигается. То есть во втором портфеле с фондами недвижимости мы видим не просто снижение волатильности, несмотря на уменьшение доли облигаций, но и диверсификацию от добавления третьего класса активов с низкой корреляцией к первым двум:

| MCFTR | RGBITR | Активо | |

| MCFTR | 1 | 0,53 | 0,05 |

| RGBITR | 0,53 | 1 | 0,21 |

| Активо | 0,05 | 0,21 | 1 |

Корреляция между доходностями набора фондов Активо и акциями, равно как и облигациями, оказалась даже ниже, чем между акциями и облигациями. И, в сочетании с более удачным результатом недвижимости в этом периоде, это дало самый эффективный портфель по доходности на единицу риска (волатильности):

| Портфель | CAGR* | СКО | Доходность ÷ риск |

|---|---|---|---|

| 60 / 40 / 0 | 3,51% | 19,68% | 0,18 |

| 50 / 30 / 20 | 4,86% | 16,75% | 0,29 |

| 50 / 50 / 0 | 4,00% | 18,14% | 0,22 |

К сожалению, включить такой набор фондов недвижимости в небольшой портфель малой долей тяжело, учитывая входной порог от 300 тыс. руб. и ещё более высокую стоимость пая большинства фондов. Например, если четырем фондам отвести долю в 10%, то размер портфеля должен быть от (300000 + 717488 + 419033 + 403497) / 0,1 ≈ 18 миллионов рублей.

Финальные впечатления

- Расчетная цена в первых фондах Активо — это нечто бухгалтерское в вакууме. Оценщики вроде и берут её не с потолка, но к реальным доходам, которые уже приносит недвижимость в конкретных фондах, она не имеет отношения, а фин. модели Активо лучше согласуются с прошлыми данными фондов. То есть ориентироваться можно на рыночную цену, подтверждений теорий заговора я не нашел. 🙃

- Фонды в сочетании друг с другом способны показывать неплохую доходность при своем уровне риска. Даже на фоне проблем с арендаторами в некоторых из них и после всех потерь доходности на многочисленных комиссиях и НДФЛ. Долгосрочная ожидаемая доходность после вычета издержек, на мой взгляд, должна быть меньше, чем у фондов на рынки акций.

- Налоговая эффективность низкая. Выплаты дохода, с которых взимается НДФЛ, создают практически всю доходность, а прироста стоимости паев, который мог бы попасть под льготы, практически нет. Уплаченный с полученных выплат НДФЛ с этого года вернуть нельзя.

- До конца срока работы фонда инвесторам неизвестно по какой цене их недвижимость удастся продать рынку, какой в итоге окажется полная доходность. Ещё одна неизвестная — каким будет арендный доход. Равно как и с акциями, здесь необходима диверсификация. Если решите добавлять ЗПИФ-н в портфель, не стоит останавливаться на одном фонде.

- В гомеопатических дозах никакой погоды в портфеле не сделают, а набирать долю в десятки процентов рискованно из-за низкой диверсификации — Активо специализируется только на торговой недвижимости, которая, к тому же, теперь конкурирует с онлайн-маркетплейсами. А вообще в этом сегменте рынка фондов кроме складских, производственных и торговых помещений в России почти ничего и нет. Диверсификации как у ETF на REIT через ЗПИФ-н не достичь, но и не то чтобы она была совсем плохой.

- Для диверсификации портфеля по классам активов фонды могут быть полезны, результаты они показывают отличные от индексов акций и облигаций. Особенно для тех, у кого уже большие портфели, и кому выплачиваемый доход под НДФЛ пригодится. Если же портфель ориентирован на высокую ожидаемую доходность и риск, а впереди ещё десятки лет накопления, усложнять его ЗПИФ-н кажется лишним.

P. S. За ревизию моих расчетов спасибо Павлу Комаровскому, подписывайтесь на его канал в Телеграме и другие соц. сети, там много интересных статей и видео о финансах и не только!

Если интересна эта тема, рекомендую почитать обзор фондов Активо от buythedip.ru и опыт инвестирования в эти фонды, а также свежее интервью с коммерческим директором Активо Михаилом Костроминым от Бабайкина.