Итоги №12, 2023 год

Результаты моего портфеля за весь 2023 год и последние 6 лет, обзор последних изменений в нем и прогресс по финансовым целям.

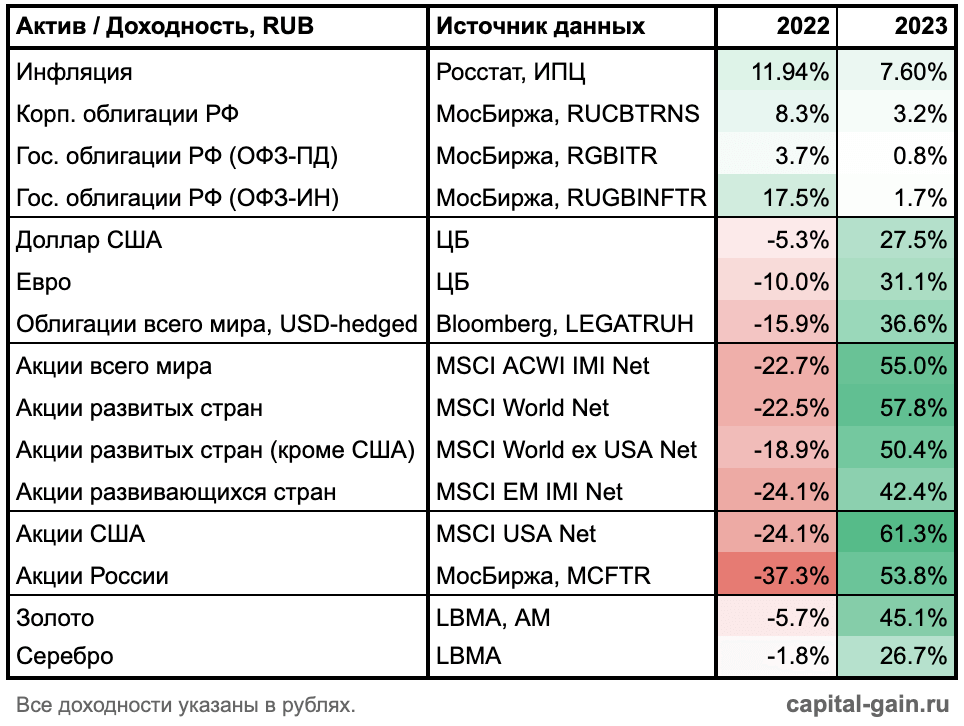

2023 год вполне можно назвать триумфом оптимистов. Согласитесь, в 2022 году мало кто излучал оптимизм и уверенность в будущем. Тем не менее, те, кто не паниковал и продолжал инвестировать согласно плану, были вознаграждены за риск, взятый на себя — в противоположность 2022 году, в 2023-м все основные классы активов выросли:

Портфель

Мое целевое распределение активов сейчас выглядит так:

-

Акции: 60%

-

Акции иностранных компаний: 20% (⅓ от доли всех акций)

- VWRA: 20% (Vanguard FTSE All-World UCITS ETF USD Acc)

-

Акции российских компаний: 40% (⅔ от доли всех акций)

- SBMX: 15%

- TMOS: 15%

- Арсагера – фонд акций: 6%

- Арсагера – акции 6.4: 4%

-

Акции иностранных компаний: 20% (⅓ от доли всех акций)

-

Облигации: 30%

- SBGB: 5%

- Арсагера – фонд облигаций КР 1.55: 10%

- INFL: 10%

- BOND: 5%

-

Реальные активы: 10%

- Золото (GLDRUB_TOM): 10%

Суммарный уровень издержек по целевым весам: 0,64% (комиссии фондов).

В IV квартале никаких существенных изменений в портфеле не было. Главной проблемой были и остаются зарубежные активы — в прошлом году я принял решение сократить их долю до 20% от всего портфеля в пользу российских акций, распределив места хранения зарубежных активов между США и Казахстаном примерно поровну. Распределение по странам хранения активов по фактическим долям сейчас выглядит так:

- В России хранится 81,4% портфеля (было 56,7% на конец 2022 года).

- В США — 9,7% (было 42%).

- В Казахстане — 8,9% (было 1,3%).

При этом новые деньги за границу я по-прежнему не отправляю, несмотря на то, что один из последних указов снял запрет на покупку таких активов. Причина тому — мои опасения по поводу сохранности доступа к активам в западных юрисдикциях в новых условиях, а также дороговизна переводов.

Новые деньги, которые не отправляются в VWRA, инвестируются в российские акции, и доля зарубежных активов плавно снижается — на конец 2023 года с 20% она снизилась до ~18,6% и будет снижаться дальше. Тем не менее, глобальная диверсификация акций у меня в портфеле пока остается. Я бы хотел, чтобы она оставалась и дальше, но это зависит уже не от меня, а от политиков.

Другим значимым изменением в портфеле по сравнению с концом 2022 года стало изменение набора инструментов на российские акции. Вместо фонда VTBX, который отслеживает индекс хуже прочих, я перешёл на пару фондов SBMX и TMOS пока российские акции были в убытке, чтобы оптимизировать налог, а также добавил фонды акций Арсагеры с активным управлением, которые я больше вижу как факторные, потому что стратегия фондов довольно четко регламентирована. Подробнее об этом писал здесь. Кстати, Арсагера, согласно озвученному ими плану, продолжает снижать комиссии фондов акций — в этом году до 1,72% с прошлого значения 1,92%, что приятно. Изначально были мысли добавить больше фондов, а не одну Арсагеру, и они остаются, но пока ничего больше не выбрал.

Перейдем к результатам портфеля:

| Год | TWR, RUB | MWR (IRR), RUB | Просадка, RUB |

|---|---|---|---|

| 2018 | 5,4% | 5,9% | −11,8% |

| 2019 | 11,3% | 12,3% | −2,9% |

| 2020 | 27,8% | 29,2% | −11,9% |

| 2021 | 12,8% | 12,6% | −3,7% |

| 2022 | -18,6% | -15,5% | −44,9% |

| 2023 | 37,2% | 35% | –6,1% |

| Весь период | 11,1% | 12,7% | −44,9% |

| Реальная доходность | 4,05% | 5,6% |

За те же 6 лет депозиты по средней максимальной ставке в топ-10 банках принесли бы 48,7% или 6,8% годовых, что меньше номинальной доходности портфеля. После просадки в прошлом году за 5 лет с 2018 года выгоднее было быть вкладчиком, но после восстановления стоимости портфеля в 2023 году всё вернулось на свои места.

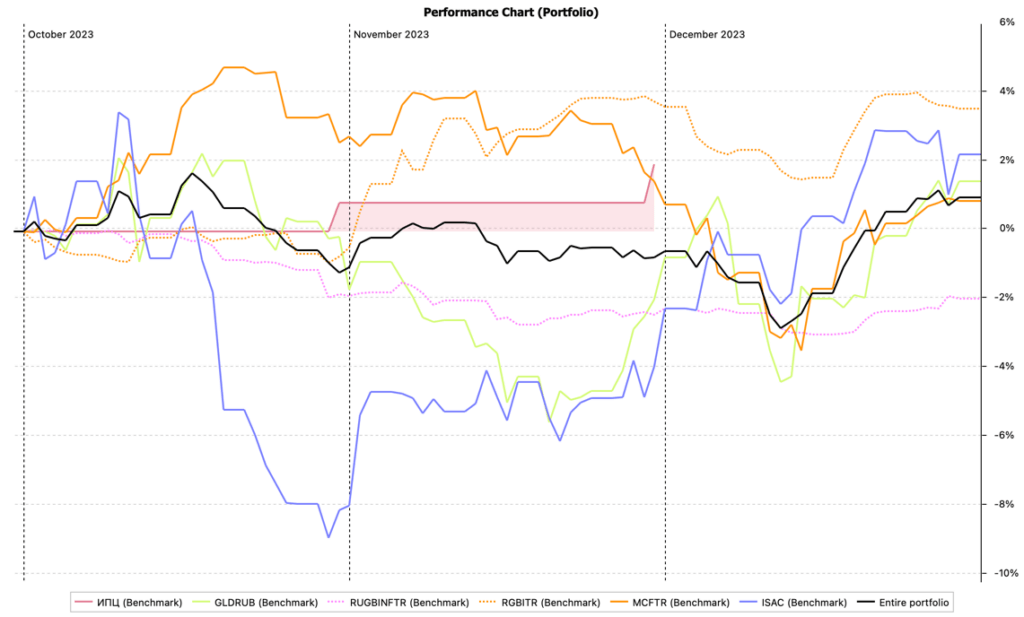

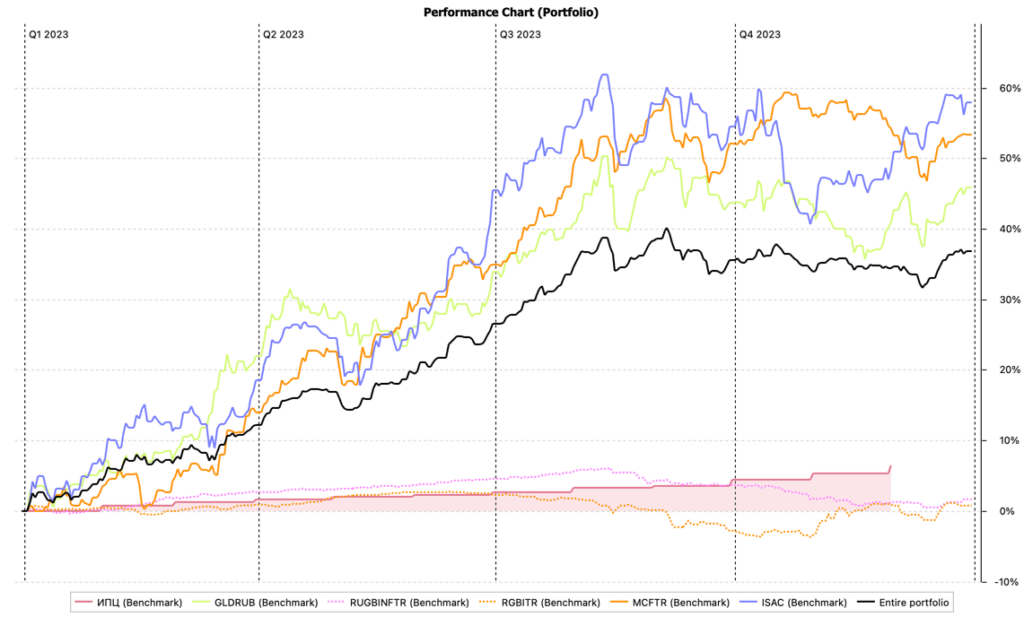

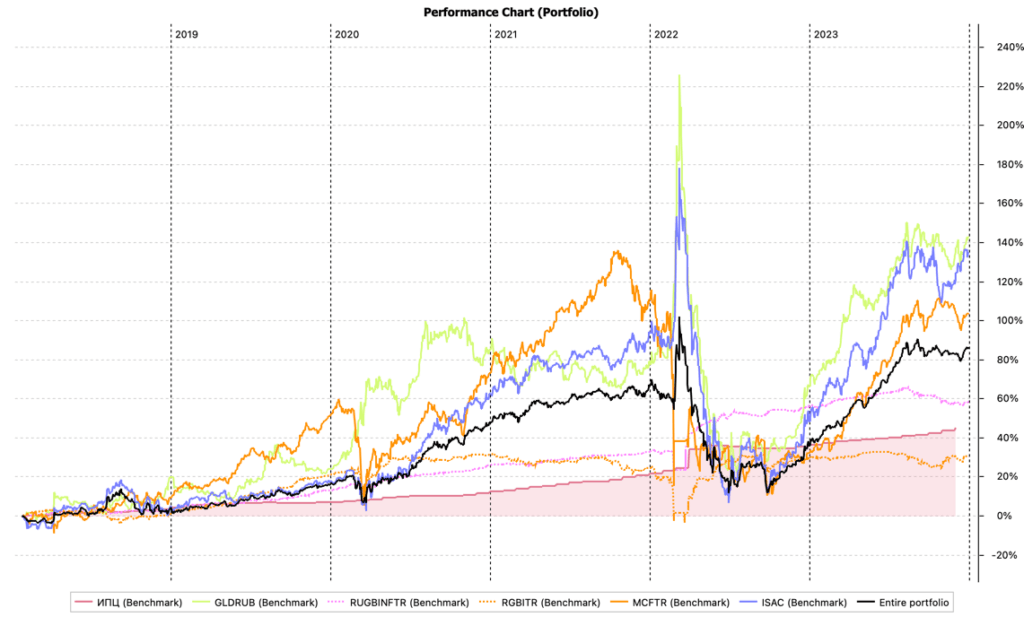

Рублевые графики портфеля и некоторых активов в 4 квартале, за весь 2023 год и 6 лет инвестирования:

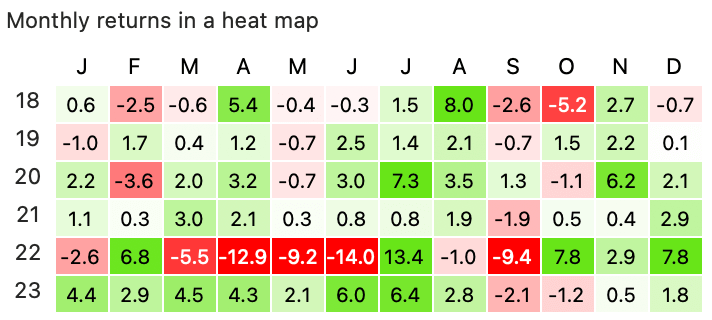

Месячные доходности портфеля на тепловой карте:

И некоторые общие итоги года, с которыми можно сравнивать результаты своих вложений в рисковые активы:

- Инфляция в этом году составит около 7,6% после 11,9% в прошлом году. Это уже четвертый год с инфляцией, превышающей целевую — в 2020 и 2021 году она была 4,9% и 8,4%.

- Ключевая ставка Банка России выросла с 7,5% до 16%.

- Рубль по отношению к доллару США по курсу ЦБ ослаб на 27,5% после укрепления на 5,3% в прошлом году (и диких скачков внутри года).

- Максимальная средняя ставка по депозитам сроком до 1 года в топ-10 банков в январе 2023 года была 8,1% и к концу года выросла вслед за ключевой ставкой до 14,5%.

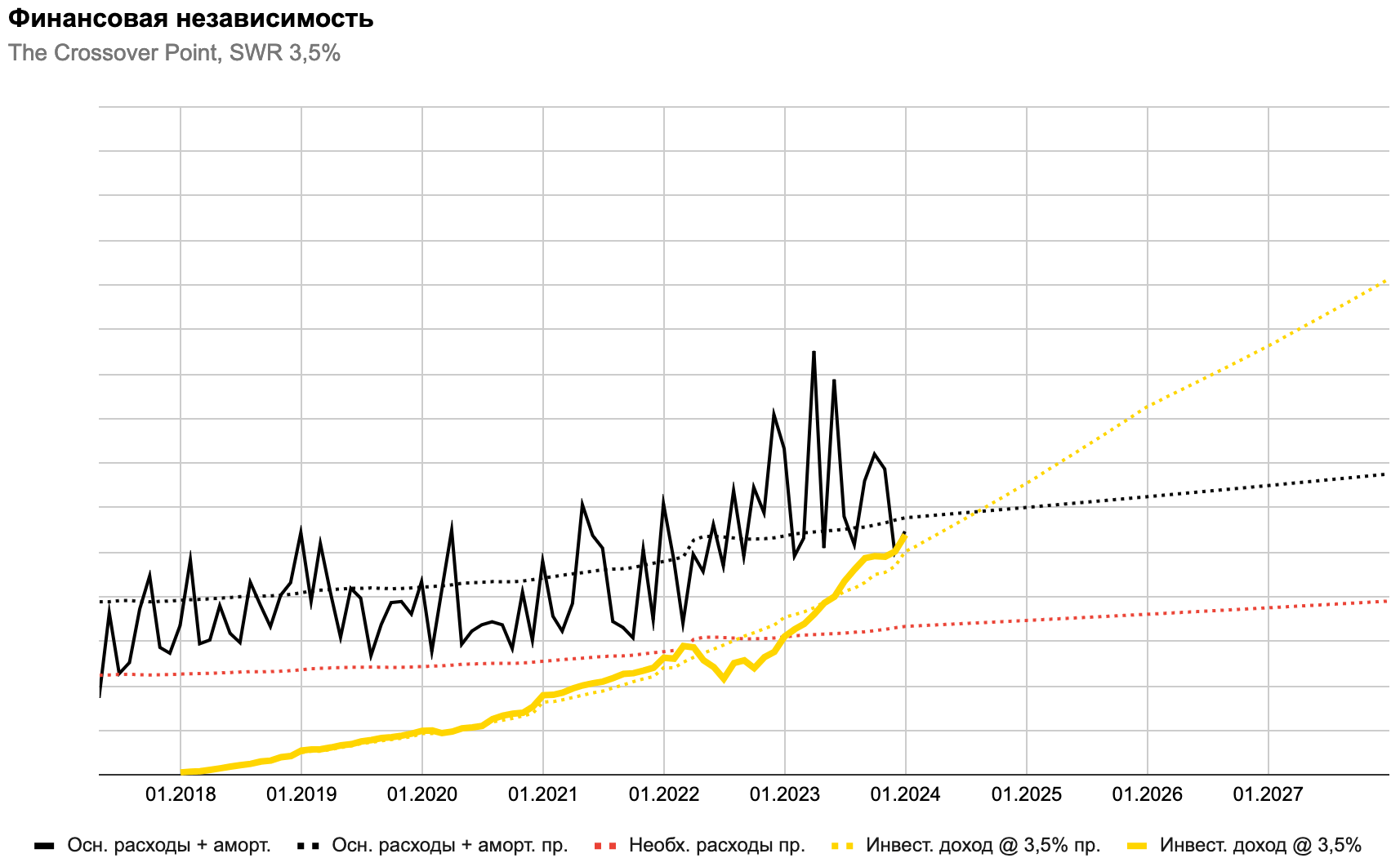

Финансовая независимость

Мои доходы в 2023 году выросли на 31% по сравнению с прошлым годом, в котором тоже был рост на 41%. За 6 лет они в среднем росли на 20,1% в год. Сумма всех расходов выросла на 7,4% год к году, а на всей дистанции росла на 8,3% в год. Ставка сбережений в 2023 году выросла до 83,6%, в 2022 году она была 81,1%.

Рост расходов по двум другим наборам категорий, что я отслеживаю — основным (не включают в себя только покупку вещей, стоимость которых я учитываю через амортизацию, и путешествия) и необходимым (для выживания) расходам составил 12,3% и 25,6% соответственно после роста на 17,1% и 18,5% в прошлом году. Сильно выше инфляции в 7,6% в этом году и 11,9% в прошлом.

Чтобы считать скорость роста расходов по месячным данным за весь 6-летний период наблюдений, я начал использовать «характерную доходность», т. е. считать наклон прямой линейной регрессии натуральных логарифмов месячных расходов, что несколько сглаживает выбросы. Ежегодный прирост по этой метрике сейчас составляет:

- по всем расходам: 8,3%/г

- по основным расходам: 11,2%/г

- по необходимым расходам: 12,2%/г

Как ни крути, получается выше, чем 6,7%/г официальной инфляции. По самым базовым расходам сильно выше — на 5,5 п. п. Я думаю, что Росстат считает инфляцию вполне адекватно, и более высокий рост своих расходов отношу к росту качества жизни относительно среднего по стране — некоторые изменения в своем потребительском поведении помню и вижу в данных. Были и временные скачки расходов в паре категорий в последние пару лет, которые вряд ли повторяться в будущем, но могут быть другие.

Поскольку ставка сбережений у меня очень высокая и продолжает расти, всё это не сильно сказывается на достижении моей главной цели инвестирования — финансовой независимости. Не успел мой гипотетический инвестиционный доход по ставке изъятий 3,5% пересечь под конец 2022 года линию необходимых расходов, как к концу 2023 года он уже вплотную приблизился к линии прогноза основных расходов с учетом амортизации имущества:

В следующем году держу курс на достижение цели, а дальше буду укреплять свои позиции с точки зрения вероятности успешности плана, снижая SWR. Если бы инфляция в последние 4 года вела себя прилично, цель уже была бы достигнута. А если бы я начал жить за счет портфеля прямо сейчас, ставка изъятий составила бы 3,75%.

С окончательным вариантом стратегии изъятий и конкретным значением SWR я ещё не определился, как и со среднесрочными планами на жизнь, от которых всё это во многом зависит. Хотя думаю об этом уже 6 лет. Если отталкиваться от Монте-Карло симуляций с высокими шансами на успех (90%+) и с учетом издержек, то точка пересечения инвест. дохода и расходов должна ещё отодвинуться в будущее, потому что итоговая ставка изъятий будет ниже 3,5%. Планов полностью бросать работу у меня нет, по крайней мере пока, скорее просто хочется немного больше и качественнее отдыхать. В общем, все эти расчеты предварительные и пока нужны лишь для того, чтобы понимать где я нахожусь и что могу себе позволить.

Книги

В последнем квартале я прочитал только одну книгу, потому что много работал над статьями для блога, на что ушла большая часть свободного времени. Зато она была весьма полезной, в т. ч. использовал кое-что из неё в статьях о жизни с капитала. Это была Retirement Planning Guidebook за авторством Wade Pfau.

В целом же год по чтению вышел очень продуктивный по моим меркам, было прочитано 18 книг, обо всех я уже писал в квартальных итогах.

Кино

На случай, если вы выбираете что посмотреть — вот список из 11 фильмов и сериалов, которые я оценил на 7 из 10 или выше в 2023 году (это по моим меркам что-то хорошее, ещё 11 рекомендовать не могу):

- Годзилла (2014) — пересматривал, почему-то балдею от этого фильма, особенно от сцены десантирования на город

- Джентльмены (2019)

- Бесстрашный (2006)

- Извне (сериал, 2022)

- Мандалорец (сериал, 2019)

- Бэтмен (2022)

- Поезд на Юму (2007)

- Пляж (2000) — пересматривал, потому что забыл

- Джон Уик 4 (2023)

- Доктор Сон (2019)

- Оппенгеймер (2023)

Игры

В прошлом году продал игровой ПК, купил себе PlayStation 5 и играл больше обычного. Когда-то у меня была PlayStation 4 Pro, на которой я почему-то прошел очень мало эксклюзивов, так что пришлось начинать со старых частей Horizon и God of War, а до новых добраться ещё не успел. Вот что мне понравилось:

- Middle-earth: Shadow of War

- HITMAN 2

- HITMAN 3

- ASTRO's Playroom

- Cyberpunk 2077

- Horizon: Zero Dawn — совсем не ожидал, но оказалась одной из лучших игр из всех, в какие я играл за всю жизнь, а их было под две сотни!

- God of War (2018)

Кстати, консоли с дисководом по сравнению с ПК выглядят очень экономным решением для игр. Само устройство стоит дешевле ПК (примерно как одна хорошая видеокарта), по крайней мере если брать не на старте продаж, и меняется редко, а игры можно покупать на дисках с рук и после прохождения продавать по той же цене. Весь год делал именно так и не потратил таким образом на игры ни рубля, кроме услуг по доставке. Конечно, на ПК игры тоже могут быть «бесплатными», если их пиратить, но после появления Steam я от этой практики давно отвык.

Блог

Для блога год выдался хорошим. Конечно, интерес к инвестициям у широкой аудитории из-за событий в мире по-прежнему не очень высокий. Но мой блог никогда и не был рассчитан на слишком широкую аудиторию, так что читателей моих too-long-to-read статей хватает. Честно говоря, самые длинные и сложные статьи я вообще пишу больше для себя, чем для вас, точнее текст — это побочный продукт моих исследований какой-то темы.

В этом году было сделано много обновлений в курсе и написана целая новая статья Глубокий риск. Я наконец-то дошел до темы «жизни с капитала», которую годами боялся даже трогать, и успел написать целую серию лонгридов, куда и были вложены основные усилия во второй половине года (потому и боялся — это сожрало кучу времени и сил).

Всего за 2023 год я опубликовал 30 статей, не считая новостей и коротких заметок, что сильно более продуктивно, чем хотелось бы. 😩 Да, я уже вымотался столько писать, хочется больше отдыхать, но, кажется, еще на годик интересного контента для этого блога хватит. В следующем году помимо обычных постов планирую обновлять курс (накопилось много заметок) и опубликовать ещё несколько сложных статей, требующих много расчетов.

Инструменты тоже продолжают развиваться, за год было несколько полезных изменений, все из которых я перечислял в рубрике Мета. Дальнейшие планы на них пока ограничиваются багфиксами и точечными улучшениями.

В 2023 году блог и инструменты посетили 68 тысяч человек (+21% к прошлому году). Было посчитано 17,8 тысяч бэктестов портфелей (-6%), 13,8 тысяч финансовых планов (-45%), 1,6 тысяч ребалансировок (-20%).

Комментарии

Вопрос. Как покупаете Арсагеру. На бирже или в УК. Ликвидность на бирже не смущает? И почему покупаете биржевое золото, а не фонд (например GOLD) - ЛДВ на биржевое золото нет, соответственно при долгосрочном владении фонд, на мой сромный взгляд, выглядит предпочтительнее.

Арсагеру покупаю у управляющей компании, это проще, цена всегда правильная и мне нравится, что паи для разнообразия хранятся у спец. регистратора, а не брокера. Так что их спред на бирже мне до лампочки)) Ну и то, что он будет не очень красивый, заранее понятно, ведь это ОПИФ, инфраструктура отличается. Биржевое золото покупаю, потому что у фондов на золото есть комиссии, а тут их нет. ЛДВ действительно на него нет, но биржевое золото - это «иное имущество» (п. 2 ст. 130 ГК РФ), поэтому на него распротраняются обычные имущественные льготы: при владении дольше 3 лет НДФЛ нет, а если продать раньше - можно применить вычет на 250 000 (в этом случае надо декларировать). Честно говоря, с золотом у меня был вообще «временный вариант», раньше эта доля принадлежала фонду AGGU на облигации всего мира. После понятно чего пришлось снижать риски, решил направить долю этого фонда в золото, потому что продавал его где-то возле дна курса доллара в убыток, соответственно, надо было покупать долларовый актив. Т. о. и НДФЛ с продажи не надо было платить, и доллар потом стрельнул обратно. Я пока не знаю что дальше будет с 10% золота в моем портфеле. Думаю, что какая-то доля золота будет всегда, но в каких инструментах и добавится ли что-то ещё в эти 10% вместо золота - пока не могу определиться.