Так много было сказано и написано о том, что результаты хедж-фондов отстают от результатов рынков акций. Но, как укажет большинство сторонников хедж-фондов, это несправедливое сравнение, поскольку хедж-фонды предназначены для обеспечения стабильной, а не высокой прибыли. Когда фондовые рынки падают, хедж-фонды могут расти или, по крайней мере, терять меньше, чем акции. Хорошая попытка, но на практике большинство институциональных инвесторов не выбирали их вместо акций. Хедж-фонды обычно использовались для замены облигаций.

Это мой перевод статьи из блога Хоакима Клемента, инвестиционного стратега из Лондона, в которой описываются результаты недавнего исследования The Rise in Alternatives (2022).

В новом исследовании были рассмотрены распределения активов пенсионных фондов США с 2006 года с фокусом на влияние на них инвестиционных консультантов.

Ключевой результат исследования показал насколько влиятельны инвестиционные консалтинговые фирмы. Ни один из основных экономических показателей пенсионного фонда, будь то коэффициент фондирования или размер фонда, не мог объяснить более 1% вариации в распределении активов. Но как только в анализ добавили инвестиционных консультантов, это число подскочило до 25%. Консультанты имеют огромное влияние на распределение активов пенсионных фондов.

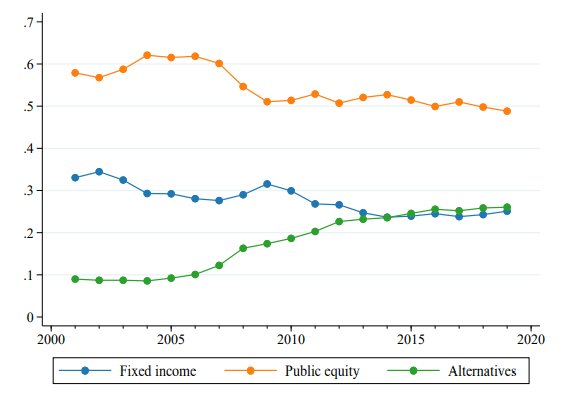

Другой результат заключается в том, что с 2006 года доля альтернативных инвестиций в портфелях пенсионных фондов неуклонно росла. Альтернативные инвестиции здесь включают в себя прямые инвестиции (private equity), недвижимость и хедж-фонды. Увеличение их долей финансировалось за счёт сокращения долей как акций, так и облигаций. По моему опыту, увеличение долей прямых инвестиций и недвижимости обычно финансируется за счёт сокращения вложений в акции, в то время как увеличение доли хедж-фондов финансируется за счёт сокращения доли облигаций [в оригинале – инструментов с фиксированным доходом, fixed income – прим. перев.]. В наборе альтернативных инвестиций хедж-фонды обычно воспринимаются как компонент с уровнем риска от низкого до среднего.

Легенда слева направо: облигации, акции, альтернативные инвестиции.

Источник: Begenau et al. (2022)

Значит, вместо того, чтобы сравнивать хедж-фонды с акциями, лучше сравнивать их с облигациями.

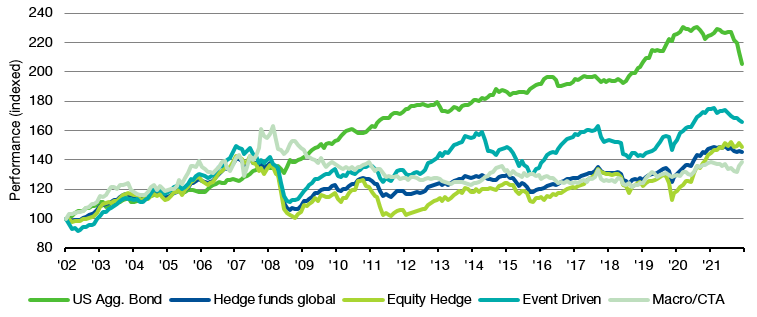

…и здесь сравнение становится ещё менее лестным для хедж-фондов. На приведённом ниже графике показаны результаты различных стратегий хедж-фондов за последние 20 лет, рассчитанные с помощью индекса доступных для инвестирования хедж-фондов HFRX (в отличие от недоступных, т. е. закрытых для новых инвестиций фондов). Также показан Bloomberg US Aggregate Bond Market Index, который объединяет в себе казначейские, корпоративные облигации инвестиционного уровня и высокодоходные корпоративные облигации. Это бенчмарк, часто используемый пенсионными фондами для их инвестиций в облигации.

Легенда слева направо: индекс совокупного рынка облигаций США, стратегии хедж фондов.

Источник: Bloomberg

Я уже слышу жалобы сторонников хедж-фондов о том, что последние 20 лет были двумя десятилетиями снижения процентных ставок, что оказало значительную поддержку облигациям. Но разве хедж-фонды не должны работать в любых рыночных условиях? И если тренд длится несколько десятилетий, разве управляющие хедж-фондов не должны быть в состоянии адаптироваться к этому тренду и разрабатывать стратегии, использующие такие долгосрочные тренды?

За последние 20 лет рынок облигаций США показал доходность 3,7% годовых по сравнению с 1,9% у среднего хедж-фонда, 2,0% у стратегий хеджирования акций, 2,6% и 1,6% у Event Driven и Macro/CTA стратегий. В то же время волатильность различных стратегий хедж-фондов в 1,5-2 раза превышала волатильность индекса облигаций. Другими словами, хедж-фонды отставали от облигаций на 1-2% в год, подвергая инвесторов более высокой волатильности.

За последние 10 лет стратегии хеджирования акций и Event Driven стратегии, показывали, по крайней мере, сопоставимую рынку облигаций доходность, но волатильность этих хедж-фондов по-прежнему была в два раза выше, чем волатильность портфелей с облигациями.

Напрашивается вопрос, в чем именно преимущество хедж-фондов в портфеле, если они не могут идти в ногу ни с акциями, ни с облигациями? Очевидно, что отдельными хедж-фондами клиенты очень довольны, но как целое они разочаровывают по всем фронтам. Получить хороший результат от вложения в хедж-фонд можно правильно выбрав управляющего, но если вы думаете, что инвестиционные консультанты могут вам с этим помочь, у меня для вас плохие новости. В этом исследовании были рассмотрены рекомендации консультантов по рынку акций и обнаружено, что фонды акций, рекомендованные инвестиционными консультантами, в среднем уступают не рекомендовавшимся фондам на 1,0% в год. Сомневаюсь, что рекомендации инвестиционных консультантов относительно хедж-фондов чем-то лучше.

Хотите научиться инвестировать? Пройдите обучающий курс о создании инвестиционного портфеля.

Нравится блог? Поддержите меня подпиской и получите доступ к преимуществам.